2022年已经来到了,周末有空回顾一下整个2021年,叠加2022年的第一周,做一个简单的总结及展望。

一、收益回顾

2021年保持了稳定的A股超额,基金全年收益继续突破了20%。但客观来说,这部分超额的来源,更多的是靠基金的折价收敛和打新收益获得。自己并没有创造出超额的收益来源,2021表现只能说中规中矩。

B账户这一块,2021年也达到了接近20%的收益率水平。但是仍然只能说持续在极低估的水平徘徊。

其余账户上,中概去年遭遇损失,第一笔是基于套利思路,后面则是陷入泥潭之中。目前损失了总资产的1%,自己还在缓慢的加仓过程之中。打新基金维持着5-10%的低收益,港股高股息则高开低走表现不佳。

二、未来展望及经验教训

1、稳定的超额难度在加大:IC折价、基金折价、新股收益角度看,无一都在收敛

2、可转债这样的顶级品种,短期也进入低投资价值时期

3、中概、港股、B股等低估类资产性价比在越来越高,参考连续三年A股牛市,出海机会成本越来越低。

4、关于新兴产业和个股的投资:

超高估值是毒药,这一点19、20、21、22年观点是从未改变过的。

但可以通过花式薅羊毛能够在新兴产业赚到钱:企业薅补贴、企业项目找央企接盘、机构薅定增、散户薅转债等多种形式,可以让一个产业在有泡沫的时候,一些具有战略优势、成本优势的企业可以持续通过资本市场反身性壮大,同时各种资本也赚钱。这些企业是脆弱的,在这些企业身上赚钱,本质就是与狼共舞。不盈利企业市值的越来越大,本质就是给体系增加一定系统性风险。

总体来看,2022年肯定比2021年更难。开年的砸盘可能意味着高估值赛道的短期休整,也可能意味着加息周期下投资品种的通杀。且行且珍惜。

一、收益回顾

2021年保持了稳定的A股超额,基金全年收益继续突破了20%。但客观来说,这部分超额的来源,更多的是靠基金的折价收敛和打新收益获得。自己并没有创造出超额的收益来源,2021表现只能说中规中矩。

B账户这一块,2021年也达到了接近20%的收益率水平。但是仍然只能说持续在极低估的水平徘徊。

其余账户上,中概去年遭遇损失,第一笔是基于套利思路,后面则是陷入泥潭之中。目前损失了总资产的1%,自己还在缓慢的加仓过程之中。打新基金维持着5-10%的低收益,港股高股息则高开低走表现不佳。

二、未来展望及经验教训

1、稳定的超额难度在加大:IC折价、基金折价、新股收益角度看,无一都在收敛

2、可转债这样的顶级品种,短期也进入低投资价值时期

3、中概、港股、B股等低估类资产性价比在越来越高,参考连续三年A股牛市,出海机会成本越来越低。

4、关于新兴产业和个股的投资:

超高估值是毒药,这一点19、20、21、22年观点是从未改变过的。

但可以通过花式薅羊毛能够在新兴产业赚到钱:企业薅补贴、企业项目找央企接盘、机构薅定增、散户薅转债等多种形式,可以让一个产业在有泡沫的时候,一些具有战略优势、成本优势的企业可以持续通过资本市场反身性壮大,同时各种资本也赚钱。这些企业是脆弱的,在这些企业身上赚钱,本质就是与狼共舞。不盈利企业市值的越来越大,本质就是给体系增加一定系统性风险。

总体来看,2022年肯定比2021年更难。开年的砸盘可能意味着高估值赛道的短期休整,也可能意味着加息周期下投资品种的通杀。且行且珍惜。

0

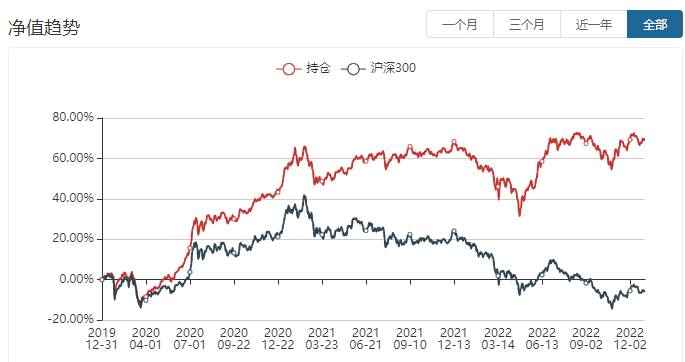

25年已经来了,更新一下自己24年的情况以作回顾。

由于自己在22年底开始相应公开产品管理工作,所以整体的精力、操作、投资都有了明显不利于收益导向的变形。客观来说,23-24年智识水平上,自己可能勉强可以说有进步,但是投资体现上,可以说是很不理想。

首先是家人资产配置建议上,目前仍然是以基金为主,年底权益现金比在75%-25%的水平,未能把握924的大反弹机会,当时仓位变动极为不明显。全年收益为18-20%左右,其中轮动的指数基金带来21-25%左右的收益,B账户带来28%的收益,叠加75成仓得到了相对平均的结果。

由于管理产品的影响,实际能做的决策十分有限,超额收益难度大大增加,指数基金能获得5%左右的轮动超额已经不易。

其次在公开产品的管理上,目前分别为制造业主题和红利主题两个产品。制造业主题全年做出来5%左右,红利主题就做了小半年,应该是跑赢了业绩基准。制造业主题可以说是战术上和战略上都有失误。红利主题战术上没有问题,但战略上错过了最佳的时机,还是自己能力不足。

在总结可能危及自己职业生涯的产品管理结果上时,最重要检讨的还是战略失误。战略失误主要是两点,一点是对于经济形势的严峻情况缺乏判断力,这个是属于宏观理解不够深刻。第二点是对于萧条环境下,企业放弃一切利润无底线扩产的决策缺乏前瞻性,这个属于对企业、人、文化都理解不够成熟有关。

这两点错误使整个投资框架在战略上出现很明显的问题。决策前天平的两端是健康的低增长+低估值+2%股息率VS无增长+中低估值+6%股息率。但事后看,前者低估值是建立在充满了浪费的低效投资和无增长上的。这等于我买了个只有2%股息率的垃圾,剩下来每年赚的70%的现金都浪费在大量的亏钱扩产上。参考某MDI龙头几年把小1000亿现金流投在石化上颗粒无收。而后者,面对大环境的萧条,企业展现了强势的地头蛇垄断性,贪婪的吸取弱势群体宝贵的现金流,成为投资的上上之选。事后看,这个选择失误是致命的。

展望2025年,买股票紧握现金流,关注企业成长的质量。买其他投资紧紧关注逻辑确定性。

家人资产配置建议上仍然选择高现金流品种+主流指数增强+H股基金上。基于各项数据指标做精简。如果自己对运营产品的信心好转的话,投一些自己的产品。

而产品运营上,沉没成本已经形成,重大的失误已经比较难挽回了,只能面临止损或者坚守的选择。可以看到萧条环境下,企业放弃一切利润无底线扩产的决策基本不太可能会改变,地方政府的税收、就业优先级远远大于利润本身。绝大部分A股基本不可能会有持有价值。最乐观的情况也就是是经济出现明显的需求好转,能够稍稍消化掉一些无底线扩产的产能。而另一侧,红利的安全性不是完全得到保障的。其垄断是建立在配合相关权力的基础上的,不能无限拔高其估值,必须其股息率和成长性相比债券要有一定安全性。因而只能做区间波段持有为主。

最最后。2025年还是要提醒自己,尽可能抵制低利率国债和科技股的诱惑。有可能我是错的,正如一路对比特币没有那么乐观一样。但当我知道我迟早会在这里栽大跟头时,最好的选择还是早早的绕开它们。

由于自己在22年底开始相应公开产品管理工作,所以整体的精力、操作、投资都有了明显不利于收益导向的变形。客观来说,23-24年智识水平上,自己可能勉强可以说有进步,但是投资体现上,可以说是很不理想。

首先是家人资产配置建议上,目前仍然是以基金为主,年底权益现金比在75%-25%的水平,未能把握924的大反弹机会,当时仓位变动极为不明显。全年收益为18-20%左右,其中轮动的指数基金带来21-25%左右的收益,B账户带来28%的收益,叠加75成仓得到了相对平均的结果。

由于管理产品的影响,实际能做的决策十分有限,超额收益难度大大增加,指数基金能获得5%左右的轮动超额已经不易。

其次在公开产品的管理上,目前分别为制造业主题和红利主题两个产品。制造业主题全年做出来5%左右,红利主题就做了小半年,应该是跑赢了业绩基准。制造业主题可以说是战术上和战略上都有失误。红利主题战术上没有问题,但战略上错过了最佳的时机,还是自己能力不足。

在总结可能危及自己职业生涯的产品管理结果上时,最重要检讨的还是战略失误。战略失误主要是两点,一点是对于经济形势的严峻情况缺乏判断力,这个是属于宏观理解不够深刻。第二点是对于萧条环境下,企业放弃一切利润无底线扩产的决策缺乏前瞻性,这个属于对企业、人、文化都理解不够成熟有关。

这两点错误使整个投资框架在战略上出现很明显的问题。决策前天平的两端是健康的低增长+低估值+2%股息率VS无增长+中低估值+6%股息率。但事后看,前者低估值是建立在充满了浪费的低效投资和无增长上的。这等于我买了个只有2%股息率的垃圾,剩下来每年赚的70%的现金都浪费在大量的亏钱扩产上。参考某MDI龙头几年把小1000亿现金流投在石化上颗粒无收。而后者,面对大环境的萧条,企业展现了强势的地头蛇垄断性,贪婪的吸取弱势群体宝贵的现金流,成为投资的上上之选。事后看,这个选择失误是致命的。

展望2025年,买股票紧握现金流,关注企业成长的质量。买其他投资紧紧关注逻辑确定性。

家人资产配置建议上仍然选择高现金流品种+主流指数增强+H股基金上。基于各项数据指标做精简。如果自己对运营产品的信心好转的话,投一些自己的产品。

而产品运营上,沉没成本已经形成,重大的失误已经比较难挽回了,只能面临止损或者坚守的选择。可以看到萧条环境下,企业放弃一切利润无底线扩产的决策基本不太可能会改变,地方政府的税收、就业优先级远远大于利润本身。绝大部分A股基本不可能会有持有价值。最乐观的情况也就是是经济出现明显的需求好转,能够稍稍消化掉一些无底线扩产的产能。而另一侧,红利的安全性不是完全得到保障的。其垄断是建立在配合相关权力的基础上的,不能无限拔高其估值,必须其股息率和成长性相比债券要有一定安全性。因而只能做区间波段持有为主。

最最后。2025年还是要提醒自己,尽可能抵制低利率国债和科技股的诱惑。有可能我是错的,正如一路对比特币没有那么乐观一样。但当我知道我迟早会在这里栽大跟头时,最好的选择还是早早的绕开它们。

1

赞同来自: Abendusj

2022年度总结:

由于工作的要求,以及综合的因素。2022年,对于市场的更新并没有贴在集思录上。但是年度总结和年度展望,自己认为还是有必要写一下,不忘初心。

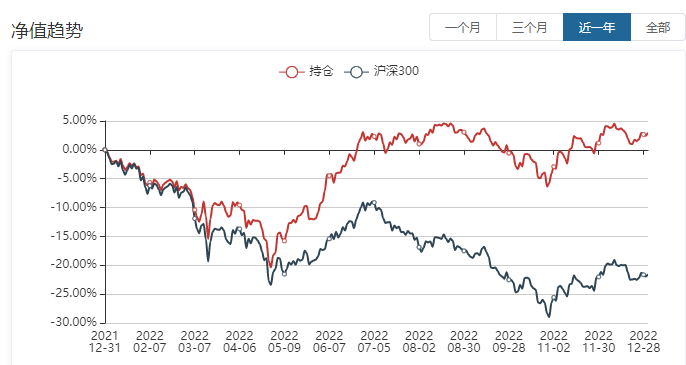

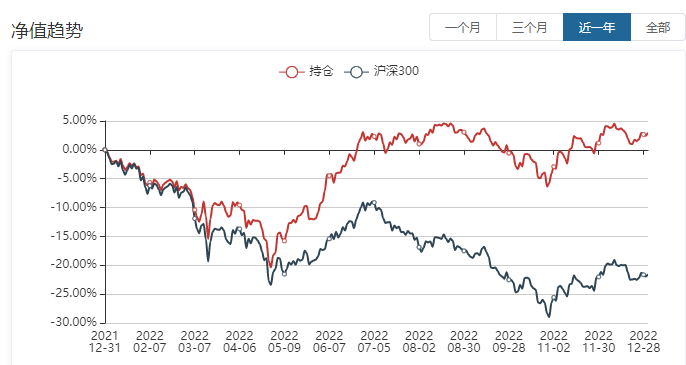

以上是集思录记录的大致曲线。实际上自己今年累计收益率应该在-1%左右。属于不算好,勉强过得去的水平。

2022年,自己关注的还是基金领域。其中,中概和港股基金,年底来看,都有了不错的盈利。其中同标的不同基金间的价差提供了安全垫。A股封闭基金,折扣的红利未能对冲绝对值的下滑。并且随着流动性环境的快速恶化,实际的难度也越发变大。所谓长期持有持折价,也只能变成短期交易机会。这个是难度非常大的。

另外,亲戚B类资产基本没有太多择时,今年收益也3%左右。

总体来看,几次底部、顶部仓位的自动应对,尤其是互联网的大抄底,以及一些个别细节的把握,折扣的消化,抵御了大环境的恶化。发挥了自己的应有水平。

展望2023年,实际操作上对于投资机会的判断:

1、短期+投资逻辑清晰的套利机会是最清晰的。逻辑类似于折价及折价背后原因,何时回归都能清楚描述的机会。

2、短期不确定的套利机会是其次的。某些品种具备显著优于同产品的优势,但是优势逻辑不清晰,只知道1-2个月以后,可以有回来的空间。这种可能会承担波动,但大概率正收益。

3、长期具备统计学意义的优势是再次的。例如AH溢价、可转债溢价、成长价值比率、大盘小盘比率、行业指数估值历史分位、股息率。这种市场容量大,可以大量布局,没有上述投资机会的话,是比较适合作为持仓的。

4、纯粹的主观赌单边是最末的。承担风险,获得不合理的回报,赌场的筹码贡献者。

大方向上,数据显示23年会是经济下行期中A股收获相对比较好的一年。企业盈利、行业格局上,除了部分22年过于拥挤的行业,大部分都是往有利的生态进化。我对长周期经济增长充满谨慎,对明显超额的投资机会出现频率预期悲观,但对市场真实无风险收益率下行及对阶段性的市场表现非常乐观。

2023年的目标:

1、管理好公开的产品,证明自己的投资能力,使职业生涯层面更上一层楼。

2、丰富量化的学习基础,把握更科学、系统的成规模投资方法。更多工具来捕捉市场机会。

3、家人的钱保持10%以上的相对收益。

4、身体健康、万事平安如意。

最后祝看帖子的大家万事如意!

由于工作的要求,以及综合的因素。2022年,对于市场的更新并没有贴在集思录上。但是年度总结和年度展望,自己认为还是有必要写一下,不忘初心。

以上是集思录记录的大致曲线。实际上自己今年累计收益率应该在-1%左右。属于不算好,勉强过得去的水平。

2022年,自己关注的还是基金领域。其中,中概和港股基金,年底来看,都有了不错的盈利。其中同标的不同基金间的价差提供了安全垫。A股封闭基金,折扣的红利未能对冲绝对值的下滑。并且随着流动性环境的快速恶化,实际的难度也越发变大。所谓长期持有持折价,也只能变成短期交易机会。这个是难度非常大的。

另外,亲戚B类资产基本没有太多择时,今年收益也3%左右。

总体来看,几次底部、顶部仓位的自动应对,尤其是互联网的大抄底,以及一些个别细节的把握,折扣的消化,抵御了大环境的恶化。发挥了自己的应有水平。

展望2023年,实际操作上对于投资机会的判断:

1、短期+投资逻辑清晰的套利机会是最清晰的。逻辑类似于折价及折价背后原因,何时回归都能清楚描述的机会。

2、短期不确定的套利机会是其次的。某些品种具备显著优于同产品的优势,但是优势逻辑不清晰,只知道1-2个月以后,可以有回来的空间。这种可能会承担波动,但大概率正收益。

3、长期具备统计学意义的优势是再次的。例如AH溢价、可转债溢价、成长价值比率、大盘小盘比率、行业指数估值历史分位、股息率。这种市场容量大,可以大量布局,没有上述投资机会的话,是比较适合作为持仓的。

4、纯粹的主观赌单边是最末的。承担风险,获得不合理的回报,赌场的筹码贡献者。

大方向上,数据显示23年会是经济下行期中A股收获相对比较好的一年。企业盈利、行业格局上,除了部分22年过于拥挤的行业,大部分都是往有利的生态进化。我对长周期经济增长充满谨慎,对明显超额的投资机会出现频率预期悲观,但对市场真实无风险收益率下行及对阶段性的市场表现非常乐观。

2023年的目标:

1、管理好公开的产品,证明自己的投资能力,使职业生涯层面更上一层楼。

2、丰富量化的学习基础,把握更科学、系统的成规模投资方法。更多工具来捕捉市场机会。

3、家人的钱保持10%以上的相对收益。

4、身体健康、万事平安如意。

最后祝看帖子的大家万事如意!

0

今年的一些总结:

目前还没有出最新的数,毛估估基金账户收益率20%,B账户接近20%,单独的互联网基金巨亏,损失了总仓位的1%-2%左右。

回顾今年,自己犯的错,经验、教训远远多于自己看对的。

1、自己对于全市场的投资体系仍然不成熟。不够杀伐果断,全程犹犹豫豫。客观来说,今年自己并没有做到超越市场的大势判断能力。白酒、互联网、可转债、大金融,自己的观点和市场的观点并没有做到一致,更糟糕的是,有些时候,不得不修正自己的观点以适应市场。这一过程中往往伴随大量损失。修正观点不是错,错的是自己的观点没有前瞻、准确性,在事实的面前只好低头。

2、自己选基上,入了几个巨坑。不靠谱的基金经理和不在风格上的基金经理,是两件事。

今年有布局华夏和鹏华两个知名金牛基金经理。其中一位今年故去了,另一位至今被基民们骂得翻不了身。而因到期赎回了的曹经理,基金今年则是出现了大幅上涨。

复盘了基金经理大幅跑输的原因,在互联网板块上,消费基金经理成了站好最后一班岗的人。而在快速下跌之后,根据景气度趋势投资的框架,又清仓切到了其他前期没有下跌太多的品种,挨上了新一轮的下跌。

极端的基金经理往往会付出巨大的代价,但是在公募市场上,买单的往往是基民而不是基金经理。

曹经理三年没有涨,客观来说有选股的负面贡献,也有风格的原因。今年是小盘价值股的牛市。善于坐庄的基金经理,靠着源源不断的申购资金,成为了所谓的画线派,在我眼里,其实就是光明正大的操纵市场。我并不认可这样的基金经理割韭菜的行为,利了自己,收割散户的行为,不应该被鼓励。但客观来说,仅就投资而言,在这些资金被赎回滚雪球之前,收益率应当会很不错。

3、在确定性极高的机会上,应该更勇猛的下注。考虑到自己以后还有很多的现金流,多压一点身家也输得起。

今年所谓确定性极高的机会,在我能力范围之内,也就是只有年初转债了。面值0溢价,且系统性的有几十家到了这个水平,意味着风险基本等于零。这是一个巨大巨大的机会,自己从左侧买到了右侧,从0%的仓位买到了最高20%,在赚了10-20%之后逐步降到了5%转债基金并持有至今。

复盘来看,自己算是浪费了这个机会,买的太少,卖的太早。投入不小的经历,换来了不大的回报。以后有这样的机会,必须更加重视。

现在阶段,互联网、金融地产并不能说有完完全全的安全边际,当然,股价已经到了历史偏低的估值分位。如果在现在这个位置,企业还能有自我造血,穿越周期的生存能力,将会成为下一轮周期中非常强的企业。

简单展望明年:

打新高收益时代要结束了,后市要怎么办?自己将会持续降低对后市的超额收益预期。展望3个月的市场,稳定超额年化10%以上的机会可能会越来越少了。期待能有更多的封基,IC折价等机会。

目前还没有出最新的数,毛估估基金账户收益率20%,B账户接近20%,单独的互联网基金巨亏,损失了总仓位的1%-2%左右。

回顾今年,自己犯的错,经验、教训远远多于自己看对的。

1、自己对于全市场的投资体系仍然不成熟。不够杀伐果断,全程犹犹豫豫。客观来说,今年自己并没有做到超越市场的大势判断能力。白酒、互联网、可转债、大金融,自己的观点和市场的观点并没有做到一致,更糟糕的是,有些时候,不得不修正自己的观点以适应市场。这一过程中往往伴随大量损失。修正观点不是错,错的是自己的观点没有前瞻、准确性,在事实的面前只好低头。

2、自己选基上,入了几个巨坑。不靠谱的基金经理和不在风格上的基金经理,是两件事。

今年有布局华夏和鹏华两个知名金牛基金经理。其中一位今年故去了,另一位至今被基民们骂得翻不了身。而因到期赎回了的曹经理,基金今年则是出现了大幅上涨。

复盘了基金经理大幅跑输的原因,在互联网板块上,消费基金经理成了站好最后一班岗的人。而在快速下跌之后,根据景气度趋势投资的框架,又清仓切到了其他前期没有下跌太多的品种,挨上了新一轮的下跌。

极端的基金经理往往会付出巨大的代价,但是在公募市场上,买单的往往是基民而不是基金经理。

曹经理三年没有涨,客观来说有选股的负面贡献,也有风格的原因。今年是小盘价值股的牛市。善于坐庄的基金经理,靠着源源不断的申购资金,成为了所谓的画线派,在我眼里,其实就是光明正大的操纵市场。我并不认可这样的基金经理割韭菜的行为,利了自己,收割散户的行为,不应该被鼓励。但客观来说,仅就投资而言,在这些资金被赎回滚雪球之前,收益率应当会很不错。

3、在确定性极高的机会上,应该更勇猛的下注。考虑到自己以后还有很多的现金流,多压一点身家也输得起。

今年所谓确定性极高的机会,在我能力范围之内,也就是只有年初转债了。面值0溢价,且系统性的有几十家到了这个水平,意味着风险基本等于零。这是一个巨大巨大的机会,自己从左侧买到了右侧,从0%的仓位买到了最高20%,在赚了10-20%之后逐步降到了5%转债基金并持有至今。

复盘来看,自己算是浪费了这个机会,买的太少,卖的太早。投入不小的经历,换来了不大的回报。以后有这样的机会,必须更加重视。

现在阶段,互联网、金融地产并不能说有完完全全的安全边际,当然,股价已经到了历史偏低的估值分位。如果在现在这个位置,企业还能有自我造血,穿越周期的生存能力,将会成为下一轮周期中非常强的企业。

简单展望明年:

打新高收益时代要结束了,后市要怎么办?自己将会持续降低对后市的超额收益预期。展望3个月的市场,稳定超额年化10%以上的机会可能会越来越少了。期待能有更多的封基,IC折价等机会。

0

令人智熄的操作复盘———继上贴继续更新。

三峡能源新股套利是近期精力重点,做下复盘。

由于反应缓慢,当天盘初大幅调仓入局。在第一天大幅溢价时无法调整仓位,基金多赚1.3%

第二天全天涨停,基金全天几无溢价多赚0.4%

第三天即今日,早上接近10点开板,巨量换手,至11点封板。基金几无溢价多赚0.47%

今日开板期间清仓70%,舍弃利润。余下仓位未动,观察后续走势至结束。

对于后续判断能力有限。但仔细反思,只要有机器人,自己完全可以多扛一会,不用急着跑路。本质还是仓位重了影响自己的判断。和上次飞凯的错误几乎如出一辙。

本次2/3仓位形成闭环,期间总损失0.8%,指数下跌1.5%,盈利接近0.8%。

再分解一下新股正贡献1.8%(不计今日),指数间的差异负贡献0.7%,损耗0.3%。

整体来看,0.7%的指数损失有点超预期,其次今日涨停错过0.47%也很遗憾。

简单来看损失惨重。

三峡能源新股套利是近期精力重点,做下复盘。

由于反应缓慢,当天盘初大幅调仓入局。在第一天大幅溢价时无法调整仓位,基金多赚1.3%

第二天全天涨停,基金全天几无溢价多赚0.4%

第三天即今日,早上接近10点开板,巨量换手,至11点封板。基金几无溢价多赚0.47%

今日开板期间清仓70%,舍弃利润。余下仓位未动,观察后续走势至结束。

对于后续判断能力有限。但仔细反思,只要有机器人,自己完全可以多扛一会,不用急着跑路。本质还是仓位重了影响自己的判断。和上次飞凯的错误几乎如出一辙。

本次2/3仓位形成闭环,期间总损失0.8%,指数下跌1.5%,盈利接近0.8%。

再分解一下新股正贡献1.8%(不计今日),指数间的差异负贡献0.7%,损耗0.3%。

整体来看,0.7%的指数损失有点超预期,其次今日涨停错过0.47%也很遗憾。

简单来看损失惨重。

1

赞同来自: izmh

论做功课的重要性。

很感激有集思录这个论坛,在昨天收盘后才关注到了三峡能源的参与机会。粗粗一看公告,发现配售比例极高,而自己手头的打新基金居然全没有中。再申购场外已经来不及了,不得已,根据公告一个个查LOF和ETF,所幸还算是有所收获。

一大早马上卖光了手头的打新基金,急匆匆的在平价又都砸进看好的标的里去了。一来一去手慢了,损失了千分之三的期间涨幅。所幸下午表现也说明这一天也没算白研究。在这之中下午还闹了一个笑话。

三峡能源的故事还没有走完,看预期三个板可能都不止。复盘来看,这一轮自己还是没做到尽善尽美。如果早一两天研究的话,自己的调仓会有更高比例,场外的仓位也能灵活自如。对应的则是5位数左右的收益。

希望下一次能够更加重视,更加珍惜这样的投资机会。

很感激有集思录这个论坛,在昨天收盘后才关注到了三峡能源的参与机会。粗粗一看公告,发现配售比例极高,而自己手头的打新基金居然全没有中。再申购场外已经来不及了,不得已,根据公告一个个查LOF和ETF,所幸还算是有所收获。

一大早马上卖光了手头的打新基金,急匆匆的在平价又都砸进看好的标的里去了。一来一去手慢了,损失了千分之三的期间涨幅。所幸下午表现也说明这一天也没算白研究。在这之中下午还闹了一个笑话。

三峡能源的故事还没有走完,看预期三个板可能都不止。复盘来看,这一轮自己还是没做到尽善尽美。如果早一两天研究的话,自己的调仓会有更高比例,场外的仓位也能灵活自如。对应的则是5位数左右的收益。

希望下一次能够更加重视,更加珍惜这样的投资机会。

0

算了一些本周的情况,由于天弘添利的表现,周三新高了。目前基金做到了11%左右,b账户7%左右。总结来看,这一轮转债基金的布局相对来说值得给个不错的分数,直接帮助总账户破了收益率前高。遗憾的是底部位置买的不够满,如果能有更大幅度的调仓会理想很多。

此外,飞凯的机会错过确实是一笔宝贵的教训。

目前场内基金的折溢价仍有一定的小周期性波动可以利用。不过遗憾的是基金经理的管理水平不甚满意。南方瑞合、鹏华创新、博时优势、博时研究、安信价值、中银科创、财通科创、东证睿阳,过去三个月排名几乎都是倒数5%-20%的位置,这里面多个基金的基金经理都是“金牛奖”或者投资总监,不禁让人感慨。。。

往后看,白酒、医药、电动车这样的主题性投资在估值上的性价比已经很不高了。而是顺周期类面临着基本面不确定性的冲击。这一轮股价的修复实质上在基本面似乎并没有看到太明显的支撑,如果基本面不太理想的话,反弹的概率可能要大于反转。

不论如何,考虑到当前基金的折价水平,长期持有仍然是个非常不错的选项,但是控制仓位,留有现金类资产则是当下要必须做好准备的。如果顺利的话,希望今年2月的暴跌能再来一次。

此外,飞凯的机会错过确实是一笔宝贵的教训。

目前场内基金的折溢价仍有一定的小周期性波动可以利用。不过遗憾的是基金经理的管理水平不甚满意。南方瑞合、鹏华创新、博时优势、博时研究、安信价值、中银科创、财通科创、东证睿阳,过去三个月排名几乎都是倒数5%-20%的位置,这里面多个基金的基金经理都是“金牛奖”或者投资总监,不禁让人感慨。。。

往后看,白酒、医药、电动车这样的主题性投资在估值上的性价比已经很不高了。而是顺周期类面临着基本面不确定性的冲击。这一轮股价的修复实质上在基本面似乎并没有看到太明显的支撑,如果基本面不太理想的话,反弹的概率可能要大于反转。

不论如何,考虑到当前基金的折价水平,长期持有仍然是个非常不错的选项,但是控制仓位,留有现金类资产则是当下要必须做好准备的。如果顺利的话,希望今年2月的暴跌能再来一次。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号