在投机领域,

对于趋势投机的讨论恐怕是最老生常谈的问题了,

究竟趋势投机有没有理论依据?

可否作为一种值得信赖的投机方法?

我想从统计学和概率论的角度来分析一下。

一、黑袋抽球问题

如上图的袋子,里面装满了10000个黑球和白球,比例不确定,并充分混合使黑球和白球均匀分布。

现在,我们从袋口顺序拿出十分之一的球,也就是1000个。

发现有300个黑球,700个白球,

我们是否可以认为:

这个袋子里大概有7000只白球,3000只黑球?

根据抽样统计原理,只要黑球白球在整个袋子里分布是均匀的,这个结论就是成立的。

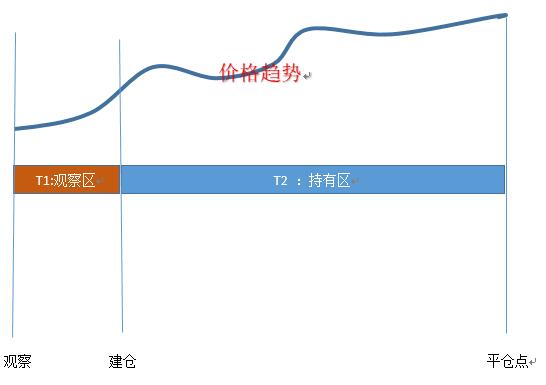

二、趋势交易的统计学解释

上图展示了某资产价格在整个周期内的走势,投机者在之前并不知道整个周期内资产价格会怎么走,在选择投机方向之前,可以先对周期开始后的某一小段时间进行观察。

如果被观察的T1区间,资产价格出现上涨,说明在这一段时间里,买入力量强于卖出力量。

我们是否可以推断出,在T2区间买卖双方力量也是类似的分布?这跟本文开头部分所描述的,黑袋抽球的问题是类似的。

如果这种推断成立,是否在观察区结束后顺趋势建仓,持有到周期结束时,就可以大概率盈利?

我过去了解的一些趋势投机的理论,大多是从物理学(动能、势能)和心理学(压力、支撑)的角度来解释,听上去很容易理解,但都经不起推敲,唯有从统计学的角度来解释,才勉强可以接受。

三、趋势投机面临的挑战与对策

1、投机标的选择

根据黑袋抽球的理论,要保证样本与整体的相似性,就要保证样本足够多、分布足够均匀。

用在投机品种的选择上,应当符合以下标准:

【参与人数足够多】

在参与人数足够多的情况下,很难有一种力量能够指挥他们集中在某个时段买入或卖出,才有可能在买卖动作上较为平均地分布在整个时间段。

参与人数多,好消息/坏消息的扩散过程才有足够纵深,趋势才能持续足够的时间和幅度。

如果是股票指数,包含的股票类型要全面,不能某一个行业独大,造成指数失真。

【波动足够大】

波动大才有足够的价差收益,才能覆盖交易成本和冲击成本。

【交易成本足够低】

长期频繁交易累积的交易成本非常可观,降低交易成本对提高绩效作用非常大,交易成本主要是指手续费、税费、买卖点差等因素。

2、时间周期选择问题

时间周期的是否可以选择任一跨度? 1分钟、1小时、1天、1周、1月,1年、5年?

时间周期选择太短,样本空间不足,就有抽样统计失效的问题;持仓时间太短,资产价格的波动幅度有限,交易成本高,很难获利。

时间周期选择太长,持仓时间过长,夜长梦多,未知因素就越多,越容易破坏原来的统计结果,抽样统计容易失效;持仓时间长,交易次数太少,验证某个策略的时间成本太高,也是不可行的。

究竟应该选择什么样的周期?要根据标的的性质来决定。

标的换手率越高,交易频率高,周期选择应该更短;比如股市、期货,以天和小时为单位就可以。

标的换手率越低,交易频率低,周期选择应该更长;比如房地产,以年为单位比较合适。

3、观察区选择问题

我倾向于选择自然交易周期的开始段作为观察区,比如每天开盘、长假后开盘的某段时间,这段时间参与交易的人,一般比较有主见。

他们参与交易的根据来自于场外,属于消息灵通人士,更能反应市场真实的供需状况。

在盘中参与交易的人,很大一部分是根据盘面来决策的人,少了一些主动性,参考意义不大。

观察区的长短是动态的,但得有一个极限,以日内为例,观察终止点不应该超过上午11:00,观察区时间太长,长时间无法决策,说明当天的趋势不明显;剩余持仓时间太短,行情发展的幅度就小,参与意义不大。

4、观察区被污染的问题

观察区被污染,是指一些公开的外部因素引起观察区的价格波动,导致观察区数据无效的情况。

比如,外盘大涨引起内盘高开,这种情况会导致买入力量过度分布于开盘时间点,数据就没有代表性;如果外盘大跌,我们仍然上涨,就很厉害了,这种情况可以重仓参与。

总之,要确定观察区的行情波动是否属于市场的自发行为,如果不是,则不能采信,就要放弃本次机会。

这一点非常重要,也是计算机程序无法战胜人脑的重要因素, 因为污染源可能是计算机无法认知的事件,而人则可以做出正确判断。

5、持仓过程的应对

一旦建立了仓位,就只能听天由命了。

大多数情况下,持仓期间没有必要加仓、减仓、止盈和止损,持有初始仓位直到持仓时间结束平仓即可,一旦加入了太多操作条件,就会患得患失,导致操作变形。

只有一种情况,需要提前止盈,就是你认为趋势投资者已经过度介入,导致标的价格直线涨跌并放量的时候。例如做多时,股指期货贴水大幅收缩甚至溢价的时候。

这个情况你不走,可能被反趋势套利者割韭菜。

============================

没有任何理由可认为,有着几千万人参与的股票市场, 他们会自发地在某个时间段集中买卖,而在其他时段做出完全相反的动作。

除非有一个公开的全局性事件发生,促使买卖力量的集中释放,这种情况你知我知他知,属于【观察区被污染】的情况,属于无效数据,需要排除掉。

市场只有在资金供应增长时上涨,资金供应减少时下跌。

以上涨为例,如果这些增加的资金集中在极少部分人手中,他们买入股票时会拆单,把建仓周期分布在一整天、甚至一周时间里;

如果这些增加的资金分布在大部分人手中,他们有的会上午买,有的会下午买,有的会今天买,有的会明天买。

不管什么情况,买卖力量大概率在时间上是接近平均分布的。

可为什么股市上涨并不是平滑的? 原因就是无法预期事件会对股市供求产生影响,利多加速上涨,利空延缓上涨甚至出现回撤,但长期来看,利空和利多会相互抵销,最终体现出统计收益。

2、处置交易和羊群效应对趋势的影响。@咪大福

我以前也认为是这两种力量促使了趋势的持续,但这一理论还是经不起推敲。

还是以上涨为例,处置效应来自于投机者见好就收,兑现盈利的过程,对趋势有抑制作用;羊群效应来自于跟风追涨,对趋势有促进作用。

处置效应来自于持仓者,羊群效应来源于空仓者。

市场刚开始上涨时,获利者少,处置效应较弱,羊群效应也弱。

市场大幅上涨后,获利者多,处置效应越强,羊群效应也强。

所以,处置效应和羊群效应在时间和规模上是同步发生的,对趋势的作用是中性的。

这在历史数据中也可以得到印证,股市刚开始上涨时,成交量小,股市高位时,成交量大。如果处置效应主要发生在股市上涨的初期,羊群效应发生在后期,就一定会看到,牛市初期成交量大,牛市高点成交量小的现象, 这与股市的实际情况不符。

股市趋势性上涨,只有一原因,就是市场上的资金多了。

3、关于归纳法与演绎法。@修身明德

我这可是正宗的演绎法呀,是提出一个假设前提, 通过逻辑推导出结果。

我的这个假设前提就是:在某个周期内,股市买卖力量平均分布于整个周期。

关于归纳法,我见过无数次有人拿农场火鸡的例子来讽刺归纳法,农场火鸡预测了几百次都正确了,最后一次错了,性命没了。

但投资是这样吗,正确几百次,错误一次就得破产?

这个事情给我们唯一的教训就是:

不要用全部身家参与一次定生死的游戏,不要高杠杆。

对于趋势投机的讨论恐怕是最老生常谈的问题了,

究竟趋势投机有没有理论依据?

可否作为一种值得信赖的投机方法?

我想从统计学和概率论的角度来分析一下。

一、黑袋抽球问题

如上图的袋子,里面装满了10000个黑球和白球,比例不确定,并充分混合使黑球和白球均匀分布。

现在,我们从袋口顺序拿出十分之一的球,也就是1000个。

发现有300个黑球,700个白球,

我们是否可以认为:

这个袋子里大概有7000只白球,3000只黑球?

根据抽样统计原理,只要黑球白球在整个袋子里分布是均匀的,这个结论就是成立的。

二、趋势交易的统计学解释

上图展示了某资产价格在整个周期内的走势,投机者在之前并不知道整个周期内资产价格会怎么走,在选择投机方向之前,可以先对周期开始后的某一小段时间进行观察。

如果被观察的T1区间,资产价格出现上涨,说明在这一段时间里,买入力量强于卖出力量。

我们是否可以推断出,在T2区间买卖双方力量也是类似的分布?这跟本文开头部分所描述的,黑袋抽球的问题是类似的。

如果这种推断成立,是否在观察区结束后顺趋势建仓,持有到周期结束时,就可以大概率盈利?

我过去了解的一些趋势投机的理论,大多是从物理学(动能、势能)和心理学(压力、支撑)的角度来解释,听上去很容易理解,但都经不起推敲,唯有从统计学的角度来解释,才勉强可以接受。

三、趋势投机面临的挑战与对策

1、投机标的选择

根据黑袋抽球的理论,要保证样本与整体的相似性,就要保证样本足够多、分布足够均匀。

用在投机品种的选择上,应当符合以下标准:

【参与人数足够多】

在参与人数足够多的情况下,很难有一种力量能够指挥他们集中在某个时段买入或卖出,才有可能在买卖动作上较为平均地分布在整个时间段。

参与人数多,好消息/坏消息的扩散过程才有足够纵深,趋势才能持续足够的时间和幅度。

如果是股票指数,包含的股票类型要全面,不能某一个行业独大,造成指数失真。

【波动足够大】

波动大才有足够的价差收益,才能覆盖交易成本和冲击成本。

【交易成本足够低】

长期频繁交易累积的交易成本非常可观,降低交易成本对提高绩效作用非常大,交易成本主要是指手续费、税费、买卖点差等因素。

2、时间周期选择问题

时间周期的是否可以选择任一跨度? 1分钟、1小时、1天、1周、1月,1年、5年?

时间周期选择太短,样本空间不足,就有抽样统计失效的问题;持仓时间太短,资产价格的波动幅度有限,交易成本高,很难获利。

时间周期选择太长,持仓时间过长,夜长梦多,未知因素就越多,越容易破坏原来的统计结果,抽样统计容易失效;持仓时间长,交易次数太少,验证某个策略的时间成本太高,也是不可行的。

究竟应该选择什么样的周期?要根据标的的性质来决定。

标的换手率越高,交易频率高,周期选择应该更短;比如股市、期货,以天和小时为单位就可以。

标的换手率越低,交易频率低,周期选择应该更长;比如房地产,以年为单位比较合适。

3、观察区选择问题

我倾向于选择自然交易周期的开始段作为观察区,比如每天开盘、长假后开盘的某段时间,这段时间参与交易的人,一般比较有主见。

他们参与交易的根据来自于场外,属于消息灵通人士,更能反应市场真实的供需状况。

在盘中参与交易的人,很大一部分是根据盘面来决策的人,少了一些主动性,参考意义不大。

观察区的长短是动态的,但得有一个极限,以日内为例,观察终止点不应该超过上午11:00,观察区时间太长,长时间无法决策,说明当天的趋势不明显;剩余持仓时间太短,行情发展的幅度就小,参与意义不大。

4、观察区被污染的问题

观察区被污染,是指一些公开的外部因素引起观察区的价格波动,导致观察区数据无效的情况。

比如,外盘大涨引起内盘高开,这种情况会导致买入力量过度分布于开盘时间点,数据就没有代表性;如果外盘大跌,我们仍然上涨,就很厉害了,这种情况可以重仓参与。

总之,要确定观察区的行情波动是否属于市场的自发行为,如果不是,则不能采信,就要放弃本次机会。

这一点非常重要,也是计算机程序无法战胜人脑的重要因素, 因为污染源可能是计算机无法认知的事件,而人则可以做出正确判断。

5、持仓过程的应对

一旦建立了仓位,就只能听天由命了。

大多数情况下,持仓期间没有必要加仓、减仓、止盈和止损,持有初始仓位直到持仓时间结束平仓即可,一旦加入了太多操作条件,就会患得患失,导致操作变形。

只有一种情况,需要提前止盈,就是你认为趋势投资者已经过度介入,导致标的价格直线涨跌并放量的时候。例如做多时,股指期货贴水大幅收缩甚至溢价的时候。

这个情况你不走,可能被反趋势套利者割韭菜。

============================

(以下是后续讨论区)

1、关于买卖力量是否平均分布于某个周期。@momo222kiy没有任何理由可认为,有着几千万人参与的股票市场, 他们会自发地在某个时间段集中买卖,而在其他时段做出完全相反的动作。

除非有一个公开的全局性事件发生,促使买卖力量的集中释放,这种情况你知我知他知,属于【观察区被污染】的情况,属于无效数据,需要排除掉。

市场只有在资金供应增长时上涨,资金供应减少时下跌。

以上涨为例,如果这些增加的资金集中在极少部分人手中,他们买入股票时会拆单,把建仓周期分布在一整天、甚至一周时间里;

如果这些增加的资金分布在大部分人手中,他们有的会上午买,有的会下午买,有的会今天买,有的会明天买。

不管什么情况,买卖力量大概率在时间上是接近平均分布的。

可为什么股市上涨并不是平滑的? 原因就是无法预期事件会对股市供求产生影响,利多加速上涨,利空延缓上涨甚至出现回撤,但长期来看,利空和利多会相互抵销,最终体现出统计收益。

2、处置交易和羊群效应对趋势的影响。@咪大福

我以前也认为是这两种力量促使了趋势的持续,但这一理论还是经不起推敲。

还是以上涨为例,处置效应来自于投机者见好就收,兑现盈利的过程,对趋势有抑制作用;羊群效应来自于跟风追涨,对趋势有促进作用。

处置效应来自于持仓者,羊群效应来源于空仓者。

市场刚开始上涨时,获利者少,处置效应较弱,羊群效应也弱。

市场大幅上涨后,获利者多,处置效应越强,羊群效应也强。

所以,处置效应和羊群效应在时间和规模上是同步发生的,对趋势的作用是中性的。

这在历史数据中也可以得到印证,股市刚开始上涨时,成交量小,股市高位时,成交量大。如果处置效应主要发生在股市上涨的初期,羊群效应发生在后期,就一定会看到,牛市初期成交量大,牛市高点成交量小的现象, 这与股市的实际情况不符。

股市趋势性上涨,只有一原因,就是市场上的资金多了。

3、关于归纳法与演绎法。@修身明德

我这可是正宗的演绎法呀,是提出一个假设前提, 通过逻辑推导出结果。

我的这个假设前提就是:在某个周期内,股市买卖力量平均分布于整个周期。

关于归纳法,我见过无数次有人拿农场火鸡的例子来讽刺归纳法,农场火鸡预测了几百次都正确了,最后一次错了,性命没了。

但投资是这样吗,正确几百次,错误一次就得破产?

这个事情给我们唯一的教训就是:

不要用全部身家参与一次定生死的游戏,不要高杠杆。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号