一、深交所可转债新规则:11月2日起,转债盘中首次涨跌幅超过30%将被停牌至14:57。而今日,深交所打的这个“补丁“明显收到成效。截至收盘,前期爆炒的蓝盾转债跌超20%,宝莱转债、正元转债、万里转债跌超18%,智能转债、通光转债跌超16%,银河转债、英联转债、同德转债等均跌超10%。

二、转债“炒作”行情是短期投机行为,类似“炒作”行情2020年年初也曾出现过,或主要是由散户和游资主导的短期行为。监管趋严下,转债“炒作”行情难以持续。

三、但是,我们本着转债不炒的原则,我们是回顾转债上涨的本质是什么?

转债上涨动力是:没有人借了钱是想还的。

不忘初心:请回顾以下文字:

根据可转债“有条件赎回条款”,只要正股价格一直在转股价的130%上方,上市公司就可以发公告,让债券持有人作出选择——要么提前收回本息,要么转股。

由于此时转债的转股价值在130元上方,持有人肯定不愿意只收回本息,当然选择转股。通过这个条款,上市公司就变相实现了逼迫债券持有人转股的目的。

由于这个动力的存在,在转债到期前的两年,上市公司有推动自家股票上涨的意愿,实在涨不动怎么办?

想方设法开股东大会把转股价调低,反正只要控股股东通过,不低于每股净资产,调到多低都行。调低转股价,原股东股权比例会被稀释,但比起可以不还钱这个好处,上市公司还是很乐意下调转股价的。

实际上,自中国有了可转债这个品种以来,95%的可转债最终都触发了这个“有条件赎回条款”,持有人都能在转股价值130元上方实现转股。

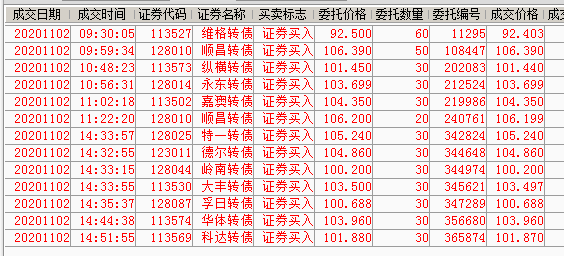

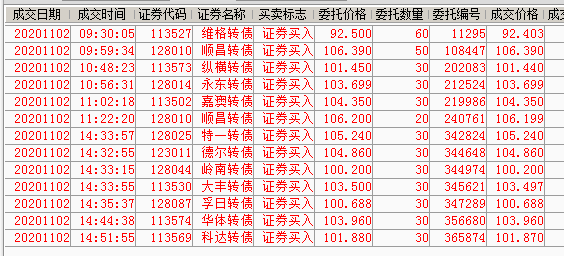

四、基于对以上逻辑的认同,这是我今天的实盘:

五、逻辑

思路不变:重点买入即将到期保本转债,如洪涛、海印;和105以下转债

逻辑: 100-105定义为安全可转债、100以下定义为加仓可转债、90下定义为重仓转债

安全可转债:可以持有长期持有,兼具进攻型,然后根据三线方法补仓。如近期纵横转债

加仓可转债:绝对价格是100元及以下。可以控制成本保持较低水平,留有足够的上涨空间;尽量筛选低溢价率的。

重仓可转债:分散分散再分散。如近期维格转债

低价转债策略成功的关键在于正股存续期内可以迎来一波股价上行的周期,期限越长则迎来上涨空间的可能性更高。

简而言之就是105以下建仓,持有到130元以上卖出。

二、转债“炒作”行情是短期投机行为,类似“炒作”行情2020年年初也曾出现过,或主要是由散户和游资主导的短期行为。监管趋严下,转债“炒作”行情难以持续。

三、但是,我们本着转债不炒的原则,我们是回顾转债上涨的本质是什么?

转债上涨动力是:没有人借了钱是想还的。

不忘初心:请回顾以下文字:

根据可转债“有条件赎回条款”,只要正股价格一直在转股价的130%上方,上市公司就可以发公告,让债券持有人作出选择——要么提前收回本息,要么转股。

由于此时转债的转股价值在130元上方,持有人肯定不愿意只收回本息,当然选择转股。通过这个条款,上市公司就变相实现了逼迫债券持有人转股的目的。

由于这个动力的存在,在转债到期前的两年,上市公司有推动自家股票上涨的意愿,实在涨不动怎么办?

想方设法开股东大会把转股价调低,反正只要控股股东通过,不低于每股净资产,调到多低都行。调低转股价,原股东股权比例会被稀释,但比起可以不还钱这个好处,上市公司还是很乐意下调转股价的。

实际上,自中国有了可转债这个品种以来,95%的可转债最终都触发了这个“有条件赎回条款”,持有人都能在转股价值130元上方实现转股。

四、基于对以上逻辑的认同,这是我今天的实盘:

五、逻辑

思路不变:重点买入即将到期保本转债,如洪涛、海印;和105以下转债

逻辑: 100-105定义为安全可转债、100以下定义为加仓可转债、90下定义为重仓转债

安全可转债:可以持有长期持有,兼具进攻型,然后根据三线方法补仓。如近期纵横转债

加仓可转债:绝对价格是100元及以下。可以控制成本保持较低水平,留有足够的上涨空间;尽量筛选低溢价率的。

重仓可转债:分散分散再分散。如近期维格转债

低价转债策略成功的关键在于正股存续期内可以迎来一波股价上行的周期,期限越长则迎来上涨空间的可能性更高。

简而言之就是105以下建仓,持有到130元以上卖出。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号