本人目前学习期权的反向日历价差

即买近月卖远月:

比如50ETF现价差不多是3.4元,买一手沽11月3400,卖一手半年后的沽6月3400

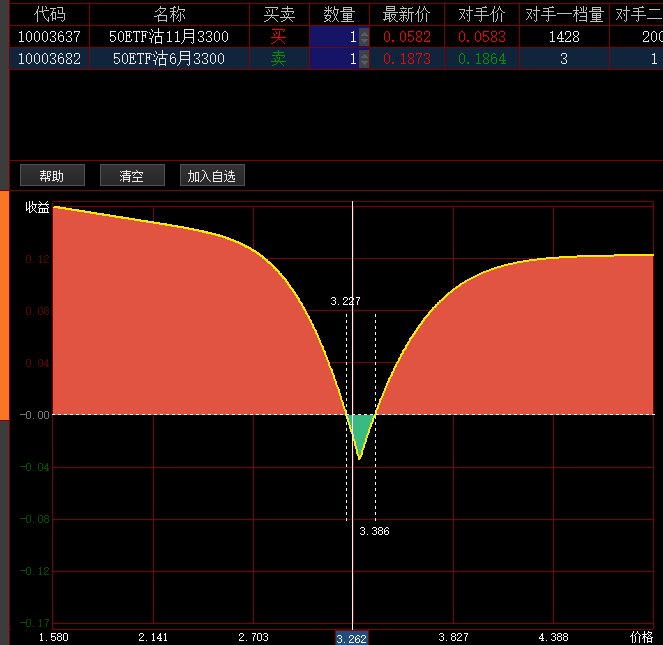

多个期权软件显示初始损益图的胜率是100%,见图。

从图形上看,下跌盈利,大涨也盈利,只有微涨时不给力。

那看起来可以做到在持有正股的情况下,能否做的下跌大部分对冲,微涨时正股收益覆盖期权的损耗,大涨时正股和期权均获利的情况。

求教论坛期权大神,风险到底在哪里?

能找到的券商相关的研究有一个:反向日历价差为何表现优于正向

https://xueqiu.com/8744430809/134121471

即买近月卖远月:

比如50ETF现价差不多是3.4元,买一手沽11月3400,卖一手半年后的沽6月3400

多个期权软件显示初始损益图的胜率是100%,见图。

从图形上看,下跌盈利,大涨也盈利,只有微涨时不给力。

那看起来可以做到在持有正股的情况下,能否做的下跌大部分对冲,微涨时正股收益覆盖期权的损耗,大涨时正股和期权均获利的情况。

求教论坛期权大神,风险到底在哪里?

能找到的券商相关的研究有一个:反向日历价差为何表现优于正向

https://xueqiu.com/8744430809/134121471

0

我用方正画出来是这样的

也可以自己推一下,11月收在3.4,组合就已经亏了,近月平值时间损耗比远月快;11月暴涨或暴跌,买沽卖沽都损失掉时间价值,那盈利也是有限的,就是卖沽的时间价值减少-买沽的时间价值减少,而不是图上的盈利正无穷

我用方正画出来是这样的

也可以自己推一下,11月收在3.4,组合就已经亏了,近月平值时间损耗比远月快;11月暴涨或暴跌,买沽卖沽都损失掉时间价值,那盈利也是有限的,就是卖沽的时间价值减少-买沽的时间价值减少,而不是图上的盈利正无穷

5

赞同来自: 废梁 、goodexp 、RiverToSea 、野生财神

近月做空,远月多。同时持有现货。

我们把它变换一下,简单,就是持有现货,每月用买沽保护现货下跌。同时卖半年后的认沽。

每月的现货保护风险就是白保护了,不涨不跌,这样持续了5个月,每个月付出了不菲的保护费,第六个月对冲了,为0.

换言之,前5个月,因为现货没有大跌,也没有大涨,付出了不菲的保护费,挺贵的,我觉得也算风险吧。

看过楼主的简单粗暴战胜职业投资人,期权里,我好像坚持了4年,准备求和了,不打算战胜这个场子里的玩家了。

哈哈

PS:第六月,因为对冲了,所以,它突然大跌了,于是心里一万匹马飞过,奶奶滴,保护了5个月,它不跌,老夫一撤保护,就跌,特么就是和我过不去,的确,不知道为何,这类事情总是惊喜的呈现在面前,这里面的原因,一直没搞清到底是心里感觉还是真的就那么巧合。

我们把它变换一下,简单,就是持有现货,每月用买沽保护现货下跌。同时卖半年后的认沽。

每月的现货保护风险就是白保护了,不涨不跌,这样持续了5个月,每个月付出了不菲的保护费,第六个月对冲了,为0.

换言之,前5个月,因为现货没有大跌,也没有大涨,付出了不菲的保护费,挺贵的,我觉得也算风险吧。

看过楼主的简单粗暴战胜职业投资人,期权里,我好像坚持了4年,准备求和了,不打算战胜这个场子里的玩家了。

哈哈

PS:第六月,因为对冲了,所以,它突然大跌了,于是心里一万匹马飞过,奶奶滴,保护了5个月,它不跌,老夫一撤保护,就跌,特么就是和我过不去,的确,不知道为何,这类事情总是惊喜的呈现在面前,这里面的原因,一直没搞清到底是心里感觉还是真的就那么巧合。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号