可转债折价套利大家应该很熟悉了,我再简单介绍下。

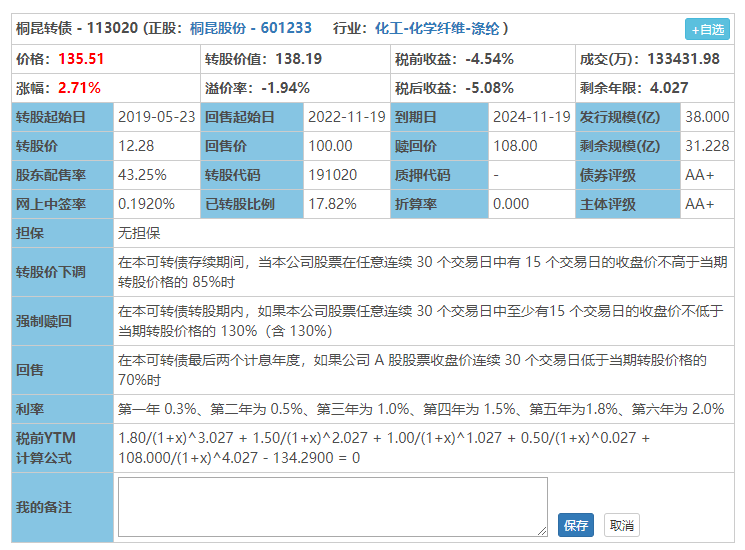

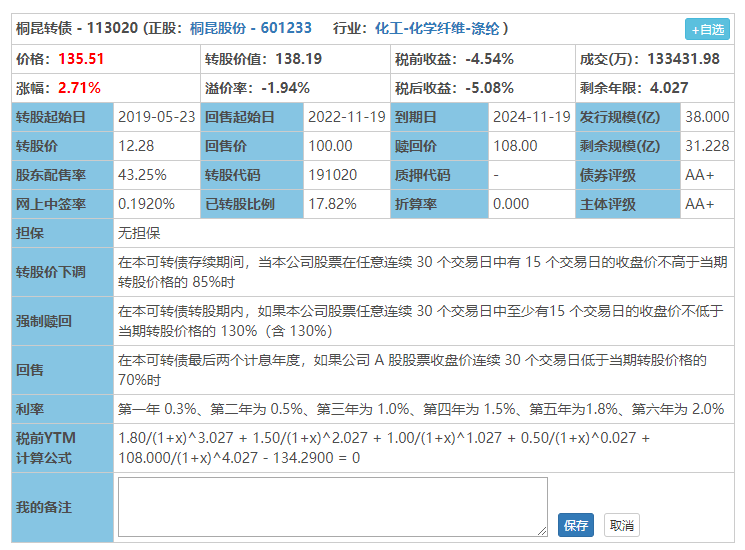

例如桐昆转债,今天收盘的溢价率为-1.94%。

尾盘买入桐昆转债并转股,只要第二天正股桐昆股份开盘不跌1.94%,那么卖出就套利成功。

这种属于可转债折价裸套。只要桐昆股份第二天下跌多于1.94%,就会造成损失,所以安全垫其实并不高。

今天熊猫通过自己最近的实操,介绍一下持有正股的可转债折价套利。

......

我恰好持有一只股票,叫久立特材。

这只股票恰好又有对应的可转债,叫久立转2。

久立转2又恰好处于转股期内。

处于转股期内的久立转2又恰好经常负溢价。

这么多“恰好”告诉我,我应该盘它。

可以看到,从10月28日起,久立转2每天收盘几乎都是负溢价。

理论上来说,只要我们收盘价卖出正股,买入对应的转债再转股,可以稳稳的吃到这些折价。

虽然每天看上去不多,但是加一起也不少呢。

实际上我又是如何操作的呢?

首先说明一点,没有正股的裸套,只能收盘时套利折价,就是上图显示的负溢价率。

而如果持有正股的话,那么在一天的行情中,可以动态套利。

什么意思?盘中某一刻,可转债的溢价率达到了-1%,那么我只要能在那一刻的价格把正股卖出,再买入同样金额的转债,那么就能吃到这1%的差价了。

比如11月9日的开盘价,久立转2的溢价率达到了2.7%,于是我只要开盘价卖出久立特材,然后开盘价买入久立转2,然后收盘之前转股,就可以吃到这2.7%。

事实上当天我也是这么操作的。

最后我吃到这2.7%的差价了吗?并没有。

因为我开盘前挂的久立特材的卖单成交了,但是久立转2的买单没有成交。

然后我追高才买到久立转2。最后虽然也吃到了这部分折价,但是仅有1.3%左右。

通过这次实际操作,可以看出两个问题。

1)可转债流动性捉急。

久立转2最近因为出现负溢价,所以成交量有所突破,但是最近两天的成交额也仅为6000万和4000万。

这就造成了转债价格经常和买一、卖一价格不一样的尴尬情况。

转债你看着是有负溢价,但是你要买到,必须付出比当时更高的价格才行。

2)手动操作需要时间,折价转瞬即逝。

出现负溢价,卖出正股+买入转债,需要分两个步骤。这两个步骤只要时间把握的不好,或者操作慢一点,就会套利失败。

情况一:出现0.5%的折价,先卖出正股,然后再想买转债的时候,发现转债价格已经涨上去了,失败。

情况二:出现0.5%的折价,先买入转债,然后再想卖正股的时候,发现正股价格已经跌下来了,失败。

因为有这两个问题,所以在实际操作中,就算转债出现折价也不一定能吃的到。

那么有没有什么方法可以稳定吃到呢?

我想了一下,比如编写一个程序。当正股的买一价格(要卖)和转债的卖一价格(要买)的转股溢价率高于某一个阈值的时候,自动触发买卖。

由于是程序自动检测,且买一卖一价格一定成交,所以只要可供交易的数量足够,理论上可以稳定吃到折价。

按照套路,此处应该有个Python编程广告什么的,但是让你们失望了,并没有

不过做投资,多了解一些计算机技术,还是没错的,毕竟技多不压身。

......

虽然我标题写的是套利,但是严格来说,持有正股的转债折价套利,并不能直接得到利润。

因为这种操作最终实现的目的是降低持仓成本。

假设我当天操作了一次折价套利,吃到了1%的折价,但是正股当天下跌了3%,最终我还是会亏,只不过亏损从3%降低到2%而已。

所以这种套利方法使用的前提是,我们必须看好这个正股未来的走势,且决定持有一段时间。折价套利只是附带的,切不可为了套利而专门买入正股,那样就本末倒置了。

......

记得之前有不少小伙伴问过我一个问题:公司宣布强赎之后,相当于随后要以非常便宜的价格买回投资者手上的可转债,那么强赎之前,市场中谁会去接盘这些即将贬值的可转债呢?

我们来看一下久立转2,它因为没有满足强赎条件,所以还没宣布强赎。最后一栏的转债存量是每天稳定减少的。(11月10日的还未更新)

久立转2从发行规模的10.4亿,已经减少到了昨天的7.9亿。减少的这部分大多都是被像我这样的投资者转股了。

如果久立转2长期保持负溢价,就算不宣布强赎,转债也会被蚂蚁搬家一样慢慢被转成股票。

而公司一旦宣布强赎,就相当于下达了对投资者转股的最后期限:在这之前你们要么转股,要么被我便宜回收。加速了转股的过程。

宣布了强赎之后的可转债的归宿一般都会有折价,他们的结局一般有两种。

1)被套利者买走——转股。2)被直接转股。

......

最后我们再深入思考一个问题,当转股出现折价时,裸套利是转股后第二天卖出正股;持有正股的套利是先卖出正股,再买转债转股。

无论是哪一种套利,都要通过卖出正股来实现,所以对正股来说都是一种抛压。

久立特材一共90多亿的市值,按照昨天久立转2的剩余规模来看,可以转换约1亿股久立特材,当前的价格来计算约为11.2亿的市值。

这部分久立转2转换成的久立特材会形成持续的卖盘,对正股久立特材的价格中短期会有一定程度的压制。

......

套利行为消灭套利本身。

这句话的意思是一旦市场出现套利机会,那么会不断被人发现,随着参与套利的人越来越多,导致套利被填平,最后无人可以套利,这个套利的机会就被这些套利的行为消灭了。

我写这篇久立转2的文章也是如此。

我相信市场上肯定有一些持有久立特材的投资者和我做着一样的事情(套利久立转2),但是依然有很多投资者不知道这个降低成本的方法。

这篇文章就会让一些持有久立特材的投资者学会这个方法,从而参与到这个套利的游戏中来。

最后可能的结果是未来久立转2的折价率也许会越来越小,我自己做套利的难度也会越来越大。

不过比起这点套利,让大家学到知识才是最重要的,have fun!

首发于公众号:可转债拯救世界

例如桐昆转债,今天收盘的溢价率为-1.94%。

尾盘买入桐昆转债并转股,只要第二天正股桐昆股份开盘不跌1.94%,那么卖出就套利成功。

这种属于可转债折价裸套。只要桐昆股份第二天下跌多于1.94%,就会造成损失,所以安全垫其实并不高。

今天熊猫通过自己最近的实操,介绍一下持有正股的可转债折价套利。

......

我恰好持有一只股票,叫久立特材。

这只股票恰好又有对应的可转债,叫久立转2。

久立转2又恰好处于转股期内。

处于转股期内的久立转2又恰好经常负溢价。

这么多“恰好”告诉我,我应该盘它。

可以看到,从10月28日起,久立转2每天收盘几乎都是负溢价。

理论上来说,只要我们收盘价卖出正股,买入对应的转债再转股,可以稳稳的吃到这些折价。

虽然每天看上去不多,但是加一起也不少呢。

实际上我又是如何操作的呢?

首先说明一点,没有正股的裸套,只能收盘时套利折价,就是上图显示的负溢价率。

而如果持有正股的话,那么在一天的行情中,可以动态套利。

什么意思?盘中某一刻,可转债的溢价率达到了-1%,那么我只要能在那一刻的价格把正股卖出,再买入同样金额的转债,那么就能吃到这1%的差价了。

比如11月9日的开盘价,久立转2的溢价率达到了2.7%,于是我只要开盘价卖出久立特材,然后开盘价买入久立转2,然后收盘之前转股,就可以吃到这2.7%。

事实上当天我也是这么操作的。

最后我吃到这2.7%的差价了吗?并没有。

因为我开盘前挂的久立特材的卖单成交了,但是久立转2的买单没有成交。

然后我追高才买到久立转2。最后虽然也吃到了这部分折价,但是仅有1.3%左右。

通过这次实际操作,可以看出两个问题。

1)可转债流动性捉急。

久立转2最近因为出现负溢价,所以成交量有所突破,但是最近两天的成交额也仅为6000万和4000万。

这就造成了转债价格经常和买一、卖一价格不一样的尴尬情况。

转债你看着是有负溢价,但是你要买到,必须付出比当时更高的价格才行。

2)手动操作需要时间,折价转瞬即逝。

出现负溢价,卖出正股+买入转债,需要分两个步骤。这两个步骤只要时间把握的不好,或者操作慢一点,就会套利失败。

情况一:出现0.5%的折价,先卖出正股,然后再想买转债的时候,发现转债价格已经涨上去了,失败。

情况二:出现0.5%的折价,先买入转债,然后再想卖正股的时候,发现正股价格已经跌下来了,失败。

因为有这两个问题,所以在实际操作中,就算转债出现折价也不一定能吃的到。

那么有没有什么方法可以稳定吃到呢?

我想了一下,比如编写一个程序。当正股的买一价格(要卖)和转债的卖一价格(要买)的转股溢价率高于某一个阈值的时候,自动触发买卖。

由于是程序自动检测,且买一卖一价格一定成交,所以只要可供交易的数量足够,理论上可以稳定吃到折价。

按照套路,此处应该有个Python编程广告什么的,但是让你们失望了,并没有

不过做投资,多了解一些计算机技术,还是没错的,毕竟技多不压身。

......

虽然我标题写的是套利,但是严格来说,持有正股的转债折价套利,并不能直接得到利润。

因为这种操作最终实现的目的是降低持仓成本。

假设我当天操作了一次折价套利,吃到了1%的折价,但是正股当天下跌了3%,最终我还是会亏,只不过亏损从3%降低到2%而已。

所以这种套利方法使用的前提是,我们必须看好这个正股未来的走势,且决定持有一段时间。折价套利只是附带的,切不可为了套利而专门买入正股,那样就本末倒置了。

......

记得之前有不少小伙伴问过我一个问题:公司宣布强赎之后,相当于随后要以非常便宜的价格买回投资者手上的可转债,那么强赎之前,市场中谁会去接盘这些即将贬值的可转债呢?

我们来看一下久立转2,它因为没有满足强赎条件,所以还没宣布强赎。最后一栏的转债存量是每天稳定减少的。(11月10日的还未更新)

久立转2从发行规模的10.4亿,已经减少到了昨天的7.9亿。减少的这部分大多都是被像我这样的投资者转股了。

如果久立转2长期保持负溢价,就算不宣布强赎,转债也会被蚂蚁搬家一样慢慢被转成股票。

而公司一旦宣布强赎,就相当于下达了对投资者转股的最后期限:在这之前你们要么转股,要么被我便宜回收。加速了转股的过程。

宣布了强赎之后的可转债的归宿一般都会有折价,他们的结局一般有两种。

1)被套利者买走——转股。2)被直接转股。

......

最后我们再深入思考一个问题,当转股出现折价时,裸套利是转股后第二天卖出正股;持有正股的套利是先卖出正股,再买转债转股。

无论是哪一种套利,都要通过卖出正股来实现,所以对正股来说都是一种抛压。

久立特材一共90多亿的市值,按照昨天久立转2的剩余规模来看,可以转换约1亿股久立特材,当前的价格来计算约为11.2亿的市值。

这部分久立转2转换成的久立特材会形成持续的卖盘,对正股久立特材的价格中短期会有一定程度的压制。

......

套利行为消灭套利本身。

这句话的意思是一旦市场出现套利机会,那么会不断被人发现,随着参与套利的人越来越多,导致套利被填平,最后无人可以套利,这个套利的机会就被这些套利的行为消灭了。

我写这篇久立转2的文章也是如此。

我相信市场上肯定有一些持有久立特材的投资者和我做着一样的事情(套利久立转2),但是依然有很多投资者不知道这个降低成本的方法。

这篇文章就会让一些持有久立特材的投资者学会这个方法,从而参与到这个套利的游戏中来。

最后可能的结果是未来久立转2的折价率也许会越来越小,我自己做套利的难度也会越来越大。

不过比起这点套利,让大家学到知识才是最重要的,have fun!

首发于公众号:可转债拯救世界

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号