11月24日永安转债(T-1)安全垫测算:

永安转债:每股配售4.762元面值,百元股票含权23.46,配置一手所需资金4263元,210股可配一手。沪市按精确算法原则,极致一手党预计200股可配一手,杠杆比例4.05,一手党安全垫预估2.96%。

明日贝斯转债上市,汉得转债可进行申购。

1

贝斯转债:

贝斯特周五收盘价27.69,转股价格23.99,当前转股价值=转债面值/转股价格*正股价格=115.42。

贝斯特10月30日(申购日前一工作日)收盘价为26,申购日11月2日。

在这过去的大半个月时间里,贝斯特股价上涨6.5%,转股价值从108.38涨到115.42。

开盘预测:

贝斯转债AA-级别,规模6亿,原始股东配售率84.75%,溢价率由申购前一日的-7.73%变为-13.36%。

根据之前测评综合,结合当前环境给予8%的溢价率,明日价值预估:115.42*1.08=124,整体质地较好,创业板小票,不排除直接130开停牌至下午2:57的可能。

贝斯转债测评详见:11月2日贝斯转债申购指南(115)

2

测评结果:顶格申购,预估中0.03签,上市预估115。

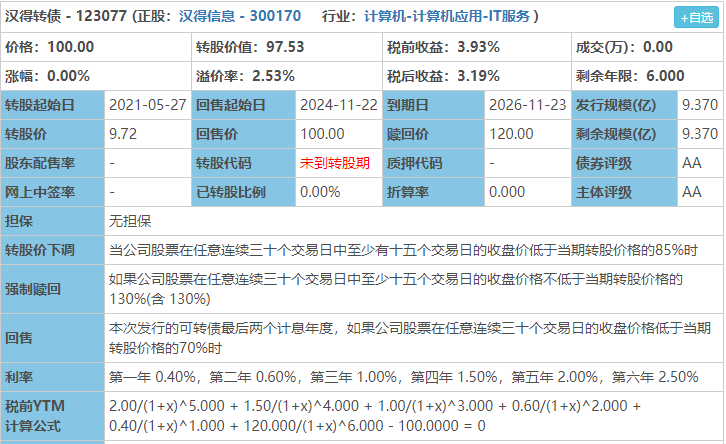

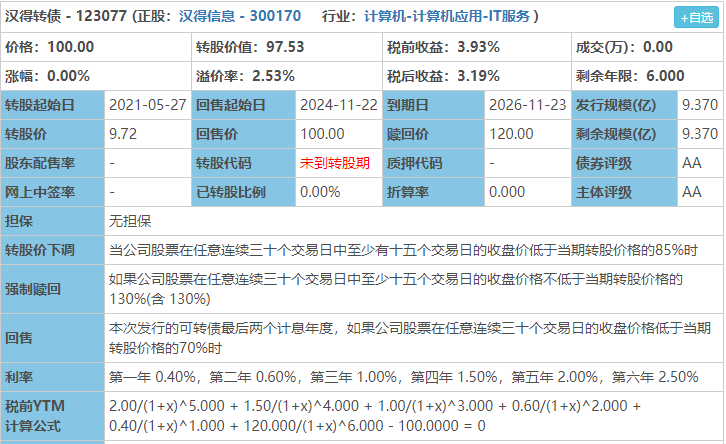

汉得转债:(正股代码:300170,配债代码:380170)

图片来源:集思录

评级:AA评级,可转债评级越高越好。

发行规模:9.37亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

汉得信息周五收盘价9.48,转股价9.72,转股价值=转债面值/转股价格*正股价格=100/9.72*9.48=97.53,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.5+2+120=125.5,票面利息较高。

纯债价值(最底线):

按中债企业债测算AA级别6年期即期收益率4.8814%,纯债价值简化计算93.75,纯债价值较好。

公司简介:

汉得信息属于IT服务业,是最早从事ERP(企业资源计划)实施业务得公司之一,积累了较丰富的业务经验赫良好的口碑,拥有较大的客户规模且客户粘性高。

公司2019年引入百度作为战略投资者,双方在所方面展开合作,公司可在市场开拓、技术支撑、服务创新等方面得到支持。

公司成立于2002年,上市时间2011年2月。目前公司市值83.8亿,有息负债率16.22%,当前市盈率PE193.469,市净率PB2.635。

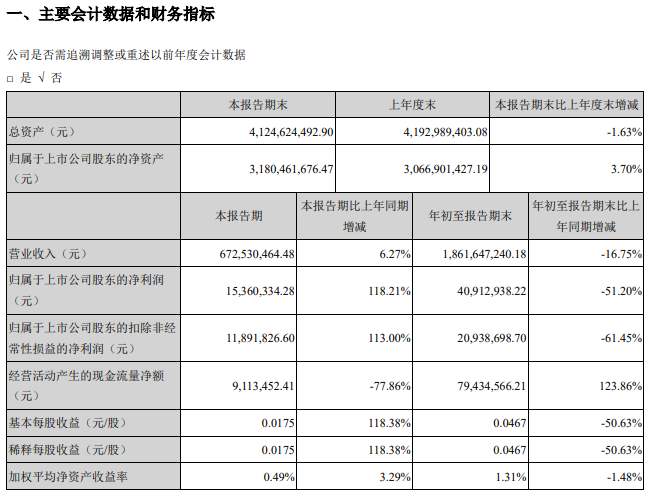

2020年第三季度报告公告:

2020年第三季度公司营业收入较上年同比下降16.75%,归属上市公司股东净利润同比下降51.2%。

主要风险:

1、受宏观经济影响,ERP软件市场需求增速放缓,2019年公司第三季度出现亏损。

2、2018年12月SAP对汉得信息授权销售终止,导致公司SAP软件代理销售不再开展。

3、经营性占款规模较大且持续上升。

4、控股股东表决权比例较低。

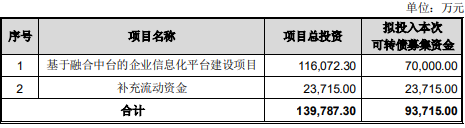

募集资金用途:

最近半年股价走势图:

相似转债:

开盘预测:

当前溢价率2.53%,结合AA评级、相似的转债、正股质地等综合因素目前给予18%的溢价率,预计开盘为:97.53*1.18=115。

中签预测:

假设原始股东配售75%,网上申购按2.3425亿计算,预计顶格申购单账户中23425/770/1000=0.03签,中签率低。

个人操作:顶格申购。(顶格申购—尚可申购—无意见—不建议)

欢迎关注公众号:傻馒大天才

期待与你相遇。

永安转债:每股配售4.762元面值,百元股票含权23.46,配置一手所需资金4263元,210股可配一手。沪市按精确算法原则,极致一手党预计200股可配一手,杠杆比例4.05,一手党安全垫预估2.96%。

明日贝斯转债上市,汉得转债可进行申购。

1

贝斯转债:

贝斯特周五收盘价27.69,转股价格23.99,当前转股价值=转债面值/转股价格*正股价格=115.42。

贝斯特10月30日(申购日前一工作日)收盘价为26,申购日11月2日。

在这过去的大半个月时间里,贝斯特股价上涨6.5%,转股价值从108.38涨到115.42。

开盘预测:

贝斯转债AA-级别,规模6亿,原始股东配售率84.75%,溢价率由申购前一日的-7.73%变为-13.36%。

根据之前测评综合,结合当前环境给予8%的溢价率,明日价值预估:115.42*1.08=124,整体质地较好,创业板小票,不排除直接130开停牌至下午2:57的可能。

贝斯转债测评详见:11月2日贝斯转债申购指南(115)

2

测评结果:顶格申购,预估中0.03签,上市预估115。

汉得转债:(正股代码:300170,配债代码:380170)

图片来源:集思录

评级:AA评级,可转债评级越高越好。

发行规模:9.37亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

汉得信息周五收盘价9.48,转股价9.72,转股价值=转债面值/转股价格*正股价格=100/9.72*9.48=97.53,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.5+2+120=125.5,票面利息较高。

纯债价值(最底线):

按中债企业债测算AA级别6年期即期收益率4.8814%,纯债价值简化计算93.75,纯债价值较好。

公司简介:

汉得信息属于IT服务业,是最早从事ERP(企业资源计划)实施业务得公司之一,积累了较丰富的业务经验赫良好的口碑,拥有较大的客户规模且客户粘性高。

公司2019年引入百度作为战略投资者,双方在所方面展开合作,公司可在市场开拓、技术支撑、服务创新等方面得到支持。

公司成立于2002年,上市时间2011年2月。目前公司市值83.8亿,有息负债率16.22%,当前市盈率PE193.469,市净率PB2.635。

2020年第三季度报告公告:

2020年第三季度公司营业收入较上年同比下降16.75%,归属上市公司股东净利润同比下降51.2%。

主要风险:

1、受宏观经济影响,ERP软件市场需求增速放缓,2019年公司第三季度出现亏损。

2、2018年12月SAP对汉得信息授权销售终止,导致公司SAP软件代理销售不再开展。

3、经营性占款规模较大且持续上升。

4、控股股东表决权比例较低。

募集资金用途:

最近半年股价走势图:

相似转债:

开盘预测:

当前溢价率2.53%,结合AA评级、相似的转债、正股质地等综合因素目前给予18%的溢价率,预计开盘为:97.53*1.18=115。

中签预测:

假设原始股东配售75%,网上申购按2.3425亿计算,预计顶格申购单账户中23425/770/1000=0.03签,中签率低。

个人操作:顶格申购。(顶格申购—尚可申购—无意见—不建议)

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号