中国平安是我的长线价投持仓中,我自己觉得最放心的一只,在刚写公众号的时候就隆重介绍过。最近这波嗷嗷完,又新高了。

最近两家国际巨头机构也增持了平安。

贝莱德11月13日增持260万股,持仓比例由4.98%增加为5.02%。

不知道是不是需要说明下,贝莱德不是网红机构黑石,黑石的英文是Blackstone,贝莱德的英文名是Blackrock……

贝莱德其实比黑石更猛,黑石的资管规模是5000亿美元,而贝莱德官网披露的最新资管接近80000亿美元,位列全球第一。

对比一下,中国的私募老大高瓴资本,资管规模才不到800亿美元……

摩根大通11月30日增持6372万股,持仓比例由15.86%增加为16.72%。

摩根大通小伙伴们就很熟悉了,总资产2.5万亿美元的美国银行巨头,人称小摩,其实规模比“大摩”摩根士丹利更大。

突然想起了我的一个大学同班同学,他博士毕业后就去小摩做量化交易的建模,当年起薪就是10几万美刀,那可是十几年前啊,把一干其他人馋的……

不过这两家机构都是持有港股中国平安,所以十大股东或者十大流通股东中你看不到他们的身影,只能看到“香港中央结算(代理人)有限公司”。

两家国际巨头机构本来就是平安的大股东,增持说明他们长线看好中国平安的逻辑没有变,我这样的小散户自然也继续安心持有。

中国平安是我在保险行业布局的长线持仓,可以说是我最放心的一只股票,主要的原因在于保险是一个比较稳的行业,以前说过,今天再啰嗦几句:

首先,保险是一个具有准入护城河的行业。保险牌照的批发非常严格,并且有越来越严格的趋势。2017年共批6家,2018年共批4家,而整个2019年全年仅新批1张保险大牌照。

其次,保险是一个受到严格监管的行业。这是一个关系到国民基本生活保障的行业,上市公司除了受到证监会监管,还受到保监会监管,财务造假的概率比普通公司要小得多。

再次,保险算是一个比较朝阳的行业,中国保险深度(保费与GDP之比)低于全球均值,未来还有不小的上升空间。

最重要的,是保险公司的核心业务,寿险,具有长期稳定性。

寿险保单签订之后,投保人按合同定投,给企业带来了长期现金流。由于退保有较大损失,保险公司客户退保率普遍低于5%,平安更是低至1%左右。

当普通公司每年都要为下一年的新订单拼搏的时候,保险公司未来许多年的订单都已经签过了,简直就是躺赚。

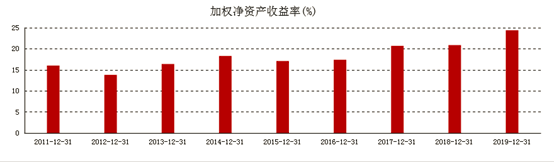

上图是中国平安的历年ROE。作为保险公司的龙头,平安最大的优势是他具有比同行更优秀的将内含价值转化净利润的能力。在过去许多年里,他的ROE高达15-25%,而长期内生增长率更高达30%。

中国平安的护城河,在大白马之中我认为仅仅低于茅台一个身位,和腾讯、美的、招行平级,高于万科、万华、阿里、格力。

我对于中国平安的布局规划很简单:坚持超长期持有,除非PEV(相当于普通行业的市净率)达到历史上限一般不做减仓。

目前平安的PEV大约是1.2,估值处于历史均值,适合继续长线持有。

如果AH比价偏差过大,我可能会考虑通过AH切换增厚收益。目前暂时还是全部持有A股平安。

欢迎关注我的微信公众号『盛唐风物』,每天获取最新羊毛信息,交流价值投资、可转债、套利方法,发掘股市获利机会。

最近两家国际巨头机构也增持了平安。

贝莱德11月13日增持260万股,持仓比例由4.98%增加为5.02%。

不知道是不是需要说明下,贝莱德不是网红机构黑石,黑石的英文是Blackstone,贝莱德的英文名是Blackrock……

贝莱德其实比黑石更猛,黑石的资管规模是5000亿美元,而贝莱德官网披露的最新资管接近80000亿美元,位列全球第一。

对比一下,中国的私募老大高瓴资本,资管规模才不到800亿美元……

摩根大通11月30日增持6372万股,持仓比例由15.86%增加为16.72%。

摩根大通小伙伴们就很熟悉了,总资产2.5万亿美元的美国银行巨头,人称小摩,其实规模比“大摩”摩根士丹利更大。

突然想起了我的一个大学同班同学,他博士毕业后就去小摩做量化交易的建模,当年起薪就是10几万美刀,那可是十几年前啊,把一干其他人馋的……

不过这两家机构都是持有港股中国平安,所以十大股东或者十大流通股东中你看不到他们的身影,只能看到“香港中央结算(代理人)有限公司”。

两家国际巨头机构本来就是平安的大股东,增持说明他们长线看好中国平安的逻辑没有变,我这样的小散户自然也继续安心持有。

中国平安是我在保险行业布局的长线持仓,可以说是我最放心的一只股票,主要的原因在于保险是一个比较稳的行业,以前说过,今天再啰嗦几句:

首先,保险是一个具有准入护城河的行业。保险牌照的批发非常严格,并且有越来越严格的趋势。2017年共批6家,2018年共批4家,而整个2019年全年仅新批1张保险大牌照。

其次,保险是一个受到严格监管的行业。这是一个关系到国民基本生活保障的行业,上市公司除了受到证监会监管,还受到保监会监管,财务造假的概率比普通公司要小得多。

再次,保险算是一个比较朝阳的行业,中国保险深度(保费与GDP之比)低于全球均值,未来还有不小的上升空间。

最重要的,是保险公司的核心业务,寿险,具有长期稳定性。

寿险保单签订之后,投保人按合同定投,给企业带来了长期现金流。由于退保有较大损失,保险公司客户退保率普遍低于5%,平安更是低至1%左右。

当普通公司每年都要为下一年的新订单拼搏的时候,保险公司未来许多年的订单都已经签过了,简直就是躺赚。

上图是中国平安的历年ROE。作为保险公司的龙头,平安最大的优势是他具有比同行更优秀的将内含价值转化净利润的能力。在过去许多年里,他的ROE高达15-25%,而长期内生增长率更高达30%。

中国平安的护城河,在大白马之中我认为仅仅低于茅台一个身位,和腾讯、美的、招行平级,高于万科、万华、阿里、格力。

我对于中国平安的布局规划很简单:坚持超长期持有,除非PEV(相当于普通行业的市净率)达到历史上限一般不做减仓。

目前平安的PEV大约是1.2,估值处于历史均值,适合继续长线持有。

如果AH比价偏差过大,我可能会考虑通过AH切换增厚收益。目前暂时还是全部持有A股平安。

欢迎关注我的微信公众号『盛唐风物』,每天获取最新羊毛信息,交流价值投资、可转债、套利方法,发掘股市获利机会。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号