远洋服务:

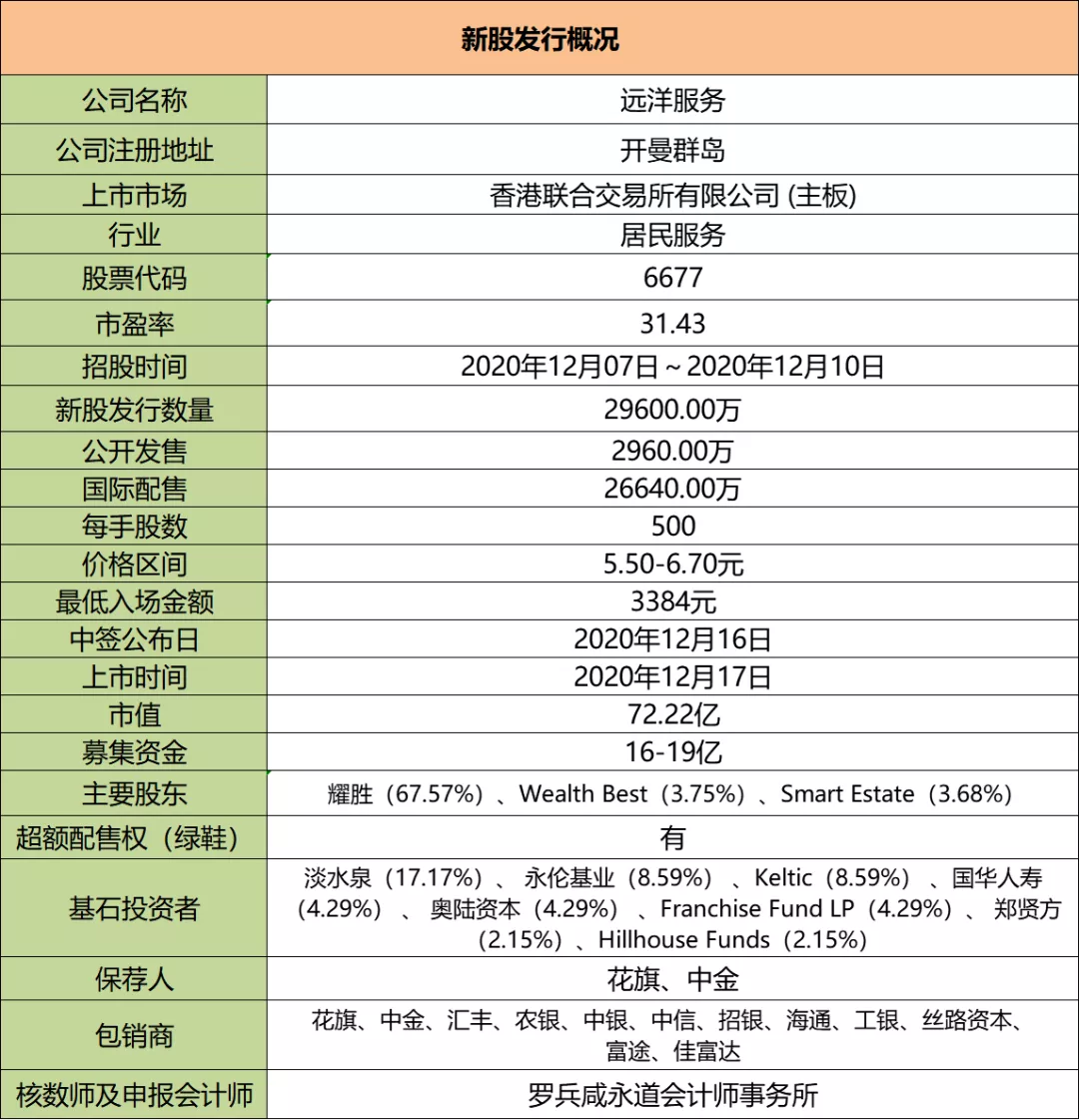

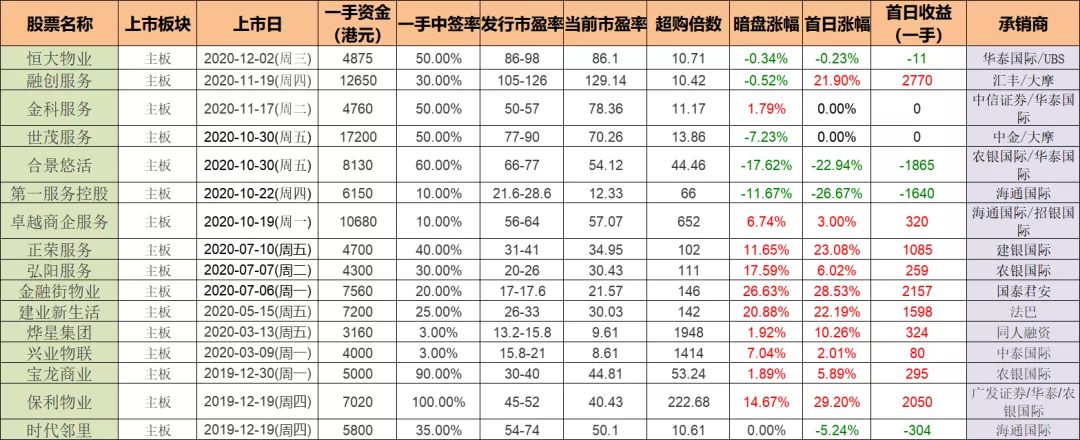

基本概况:

有明星基石。

公司简介:

远洋服务是一家综合性物业管理服务提供商,在中国拥有广泛的地理覆盖范围。

根据中国指数研究院的资料,按2019年综合实力及增长潜力计,该公司在中国物业服务百强企业中分别位列第13名及第11名,且被评为2020商业物业管理的8家优秀企业之一。

集团旗舰公司远洋亿家于1999年9月9日成立,远洋亿家的股份于2016年5月9日在全国中小企业股份转让系统上市,2018年3月2日完成远洋亿家自全国中小企业股份转让系统自愿终止挂牌。

行业概况:

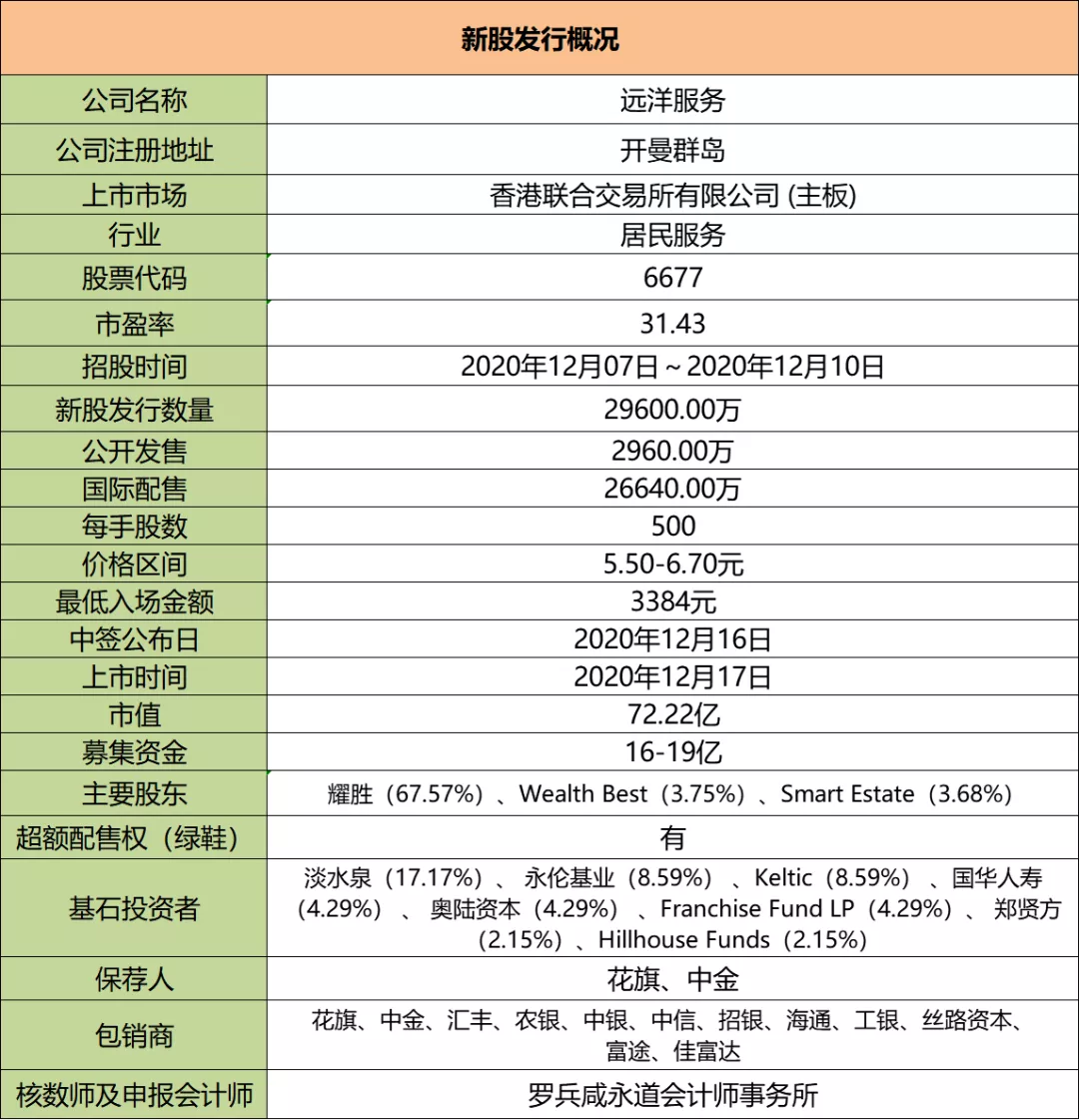

根据中国指数研究院的资料,物业服务百强企业管理的平均在管建筑面积从2015年的2360万增至2019年的4280万平方米,复合年增长率为16%,并预期将从2020年的4580万增至2024年的6000万平方米,复合年增长率为7%。

同时物业服务百强企业的平均在管物业数量从2015年的154项增至2019年的212项,复合年增长率为8.3%,并预期将从2020年的227项增至2024年的297项,复合年增长率为7%。

财务数据:

截至2017年、2018年及2019年12月31日止年度以及截至2020年6月30日止六个月,公司纯利分别为人民币1.05亿元、1.43亿元、2.05亿元及1.54亿元。

营收2017~2019复合年增长达22.8%,。净利润2017~2019复合年增长达39.8%,还是不错的。

公司竞争优势:

1、拥有广阔的地域分佈、快速增长的往绩记录及强大的品牌认知度。

2、凭借控股股东远洋及其主要股东拥有多样化项目组合及优质土地储备的优势,带来持续确定的增长机会。

风险因素:

1、期间管理的大部份物业均由远洋集团开发,依赖集团的发展。

2、业务运营及财务表现已因及可能继续因COVID-19的爆发而受到影响。

募资款项用途:

约60%将用于选择性地把握战略投资及收购机会;约20%将用于通过升级智能管理系统建设智能化社区;约10%将用于提升数字化水平及内部信息技术基础设施;约10%将用作运营资金及一般公司用途。

首次公开发售前投资:

首次公开发售前投资者:Smart Estate及Wealth Best分别持有已发行股本的约4.9%及5%。

资本化发行及全球发售完成后,Smart Estate及Wealth Best分别将持有已发行股本总额的3.68%及3.75%,或约3.55%及3.62%,有6个月禁售期。

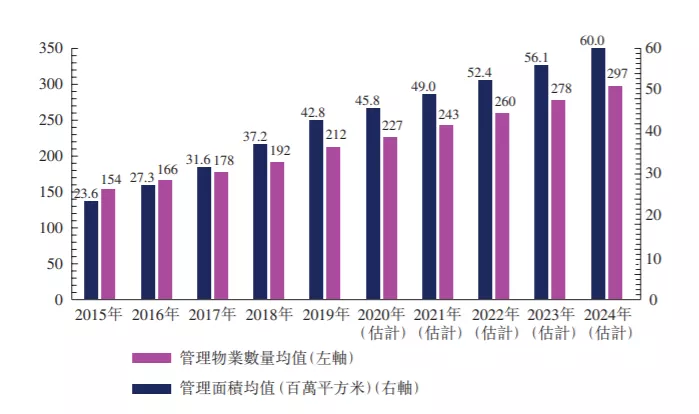

同行上市情况:

物业股之前一直都是吃肉行情,但是最近几只破发的主要原因还是发行估值一个比一个高,世贸、金科、融创服务的首日表现还是比预计的要好一些。

保荐人历史战绩:

保荐人花旗19-20年一共保荐了10只,其中暗盘6涨3跌1平,上市首日6涨1跌3平,稳价还是给力的。

保荐人中金2020年一共保荐了9只,其中暗盘6涨3跌,上市首日6涨1跌2平。

中签率预估:

公开发行2960万股,每手500股,公开发行总计59200手,当前超购1倍,假设不发生回拨甲乙各分29600手,如果5万人申购,一手中签率30%,回拨的话中签率会更高一些。

综合评估:

最近物业类股已经看吐了,在经历了恒大之后,今天华润表现还真是惊喜,果然没让我失望。远洋业绩不错,发行估值31倍,对标建业和正荣好好像也不贵,但是定价区间还是比较宽,上限还是下限定价影响会比较大。最近对物业已经乏了,连恒大都如此...

个人操作:个人对没怎么听过的物业兴趣下降了很多,白嫖几个,看最后一天孖展情况在上几个一手现金吧。

欢迎关注公众号:傻馒大天才

期待与你相遇。

基本概况:

有明星基石。

公司简介:

远洋服务是一家综合性物业管理服务提供商,在中国拥有广泛的地理覆盖范围。

根据中国指数研究院的资料,按2019年综合实力及增长潜力计,该公司在中国物业服务百强企业中分别位列第13名及第11名,且被评为2020商业物业管理的8家优秀企业之一。

集团旗舰公司远洋亿家于1999年9月9日成立,远洋亿家的股份于2016年5月9日在全国中小企业股份转让系统上市,2018年3月2日完成远洋亿家自全国中小企业股份转让系统自愿终止挂牌。

行业概况:

根据中国指数研究院的资料,物业服务百强企业管理的平均在管建筑面积从2015年的2360万增至2019年的4280万平方米,复合年增长率为16%,并预期将从2020年的4580万增至2024年的6000万平方米,复合年增长率为7%。

同时物业服务百强企业的平均在管物业数量从2015年的154项增至2019年的212项,复合年增长率为8.3%,并预期将从2020年的227项增至2024年的297项,复合年增长率为7%。

财务数据:

截至2017年、2018年及2019年12月31日止年度以及截至2020年6月30日止六个月,公司纯利分别为人民币1.05亿元、1.43亿元、2.05亿元及1.54亿元。

营收2017~2019复合年增长达22.8%,。净利润2017~2019复合年增长达39.8%,还是不错的。

公司竞争优势:

1、拥有广阔的地域分佈、快速增长的往绩记录及强大的品牌认知度。

2、凭借控股股东远洋及其主要股东拥有多样化项目组合及优质土地储备的优势,带来持续确定的增长机会。

风险因素:

1、期间管理的大部份物业均由远洋集团开发,依赖集团的发展。

2、业务运营及财务表现已因及可能继续因COVID-19的爆发而受到影响。

募资款项用途:

约60%将用于选择性地把握战略投资及收购机会;约20%将用于通过升级智能管理系统建设智能化社区;约10%将用于提升数字化水平及内部信息技术基础设施;约10%将用作运营资金及一般公司用途。

首次公开发售前投资:

首次公开发售前投资者:Smart Estate及Wealth Best分别持有已发行股本的约4.9%及5%。

资本化发行及全球发售完成后,Smart Estate及Wealth Best分别将持有已发行股本总额的3.68%及3.75%,或约3.55%及3.62%,有6个月禁售期。

同行上市情况:

物业股之前一直都是吃肉行情,但是最近几只破发的主要原因还是发行估值一个比一个高,世贸、金科、融创服务的首日表现还是比预计的要好一些。

保荐人历史战绩:

保荐人花旗19-20年一共保荐了10只,其中暗盘6涨3跌1平,上市首日6涨1跌3平,稳价还是给力的。

保荐人中金2020年一共保荐了9只,其中暗盘6涨3跌,上市首日6涨1跌2平。

中签率预估:

公开发行2960万股,每手500股,公开发行总计59200手,当前超购1倍,假设不发生回拨甲乙各分29600手,如果5万人申购,一手中签率30%,回拨的话中签率会更高一些。

综合评估:

最近物业类股已经看吐了,在经历了恒大之后,今天华润表现还真是惊喜,果然没让我失望。远洋业绩不错,发行估值31倍,对标建业和正荣好好像也不贵,但是定价区间还是比较宽,上限还是下限定价影响会比较大。最近对物业已经乏了,连恒大都如此...

个人操作:个人对没怎么听过的物业兴趣下降了很多,白嫖几个,看最后一天孖展情况在上几个一手现金吧。

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号