风险提示:本文属于本韭菜屁股决定脑袋的言论,请围观者谨慎参考,若因此进行交易,请风险自负,本人不承担任何责任

本帖很多内容可见本韭菜的实盘贴里11月19日开始对花王的评论以及钱公子大佬老师的https://www.jisilu.cn/question/405168

还有很多关于讨论花王的帖子,和以前一样,看到了很多乱讲的以及不符合逻辑的推论,因此需要澄清一下。结论也很可能别人对,我错;但本韭菜认为至少我的逻辑推理是最全面且遵守客观事实的。

首先,一如既往的先上时间线,精简版的时间线也记录在打分表的动态里https://www.jisilu.cn/web/data/cb/strategy/grade:

2020/6/18:公告控股股东要减持1%还中信质押借款,其时质押比例96.48%

2020/7/16:控股股东减持了1%还中信质押借款

2020/7/26:控股股东全部剩余股份均质押给了中信,因为有近8000万在4月到期,并延期到了7月23日;这个新的质押进展公告进一步解释道:经与中信初步协商,花王集团后续拟通过引入战略投资者或办理质押延期。因为延期只需要像4月30日一样发个延期公告即可,但这次没有,所以引入战略投资者是看起来的唯一选项

2020/8/26:控股股东又有5000万左右质押到期,到期质押占其总股份96.39%,和之前一个月一样,强调引入战略投资者

2020/10/16:控股股东以15元协议转让6.56%给亚虎,期限2020/11/30。亚虎在媒体的扒皮下看起来是个垃圾公司,市场看起来基本不相信这是真的战略投资者,当然后面的再次减持充分说明中信也不相信

2020/10/26:在质押到期压力下,控股股东继续打算减持不超1%至2020/2/16

2020/11/2:发布筹划控股权转移的停牌两日公告,打算和湖州协兴(实控人湖州国资委)交易,且接下来一个月湖州协兴有独家收购谈判权,为此签订意向协议,支付了5000万到共管账户

2020/11/4:发布再继续停牌3日的公告,并提及了湖州协兴已经开始了交易前置审批

2020/11/9:宣布和湖州协兴交易正式签署:包含控股股东的转让协议,表决权委托和定增认购协议。控股股东以11.685元协议转让7300万股(21.78%)给协兴,期限2020/2/9;上市公司定向增发5.77元6200万股,限售期三年。其中控股股东股份转让协议详细写了如何解决质押款的流程,说明中信是参与到这块条款的设计的

2020/11/24:控股股东减持了0.6%,中信同意在协兴协议交割前不用在减持,说明中信认为湖州协兴的交易很靠谱

2020/11/30:亚虎协议流产,控股股东白赚3000万订金。现在看起来有可能亚虎的协议是控股股东为了避免10月再次减持的缓兵之计,那个时候大概率已经和湖州协兴有了意向的谈判,只是中信不买账

2020/12/6:原定12月8日换届的董事会和监事会顺延至收购事项明确后,同时通知12月22日股东大会投票定增事宜

2020/12/16:控股股东近4000万股份被法院冻结

2020/12/17:控股股东超5000万股份被法院冻结,至此控股股东所有股份都被冻结;其中预期欠款质押4.58亿,诉讼3.75亿,共计8.33亿。控股股东的转让协议金额共8.53亿可以覆盖所有逾期债务,且还有6000多万的剩余股权

作为不知道任何内幕的本韭菜,只能从其中的最重要的推动者质权人中信的角度出发来看,总结下来的总体逻辑如下:

1)花王集团和中信在7月就因为质押到期无法补充质押或者还钱提出了两个解决方案:引入战略投资者或者质押延期。花王集团自己肯定清楚自己的资金情况,所以最晚在7月底就启动了这两条解决方案,而质押延期是双方协商就可以搞定的,因此双方的重点肯定在于找战略投资者;

2)花王集团和上市公司的业务主要是政府部门的业务,支付来源主要是政府的财政收入,所以中信大概因为这个没有采取比较极端的类似于鸿达那里有强平的措施,而是一直耐心等待;

3)亚虎,我的猜测是控股股东在这段时间寻找战略投资者的过程中自己冒出来的,基于它还能骚气的在自己的平台大幅亏本卖股权的操作和明显是一个垃圾公司的背景,所以控股股东自己本身应该也是不太相信的,当然中信就更不信了,但猜测中信和控股股东有其他约定,到一定时间没有靠谱的战略投资者,控股股东就得再减持,因此有了亚虎协议之后的10月底的今年第二次减持公告;

4)等到湖州协兴浮出水面,且看到相应靠谱的转让和增发协议的时候,相信中信是参与其中并对此交易认为是很靠谱的,而且交易完成时间很明确的定在了2021年2月9日前----且只需要国资委和反垄断两道实质手续(股东大会暂时忽略),所以在协议签署后的很短时间内就允许了现有减持中止且交易结束前不用再减持;

5)这个月的冻结只是个插曲,因为这些逾期债务是能够被现有转让金额覆盖的,即使再多一些,控股股东还有6000多万的股份,按市价也值4亿左右。另外从正常人性来考虑,债权人都是求钱,这个时候冻结的目的更可能是希望在处置湖州协兴的付款时把诉讼部分钱款给冻结起来。所以它们应该是会让这个交易的流程多了几道程序,拖延事件的进行。

而湖州协兴相当于就是湖州国资委,它的业务明显是可以和花王有协同效应的,而以政府工程为主要收入的花王,以后的回款和坏账的改良率肯定能大大改善,且如他们协议提及的会发展更多以湖州为中心的工程业务,这个大抵就是中信认可的底层逻辑。

因此花王和其他的爆雷还是有很大不同的,甚至可以说没有什么雷;但不得不承认,它现在最大的风险是在于和湖州的交易是否能顺利完成,中间会不会出现什么黑天鹅事件。

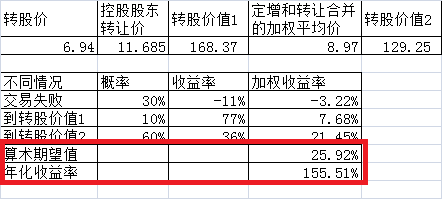

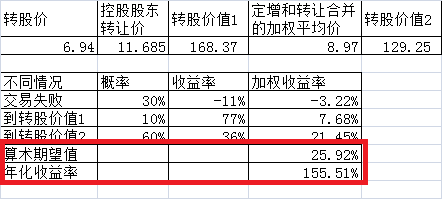

从本韭菜的屁股决定脑袋的角度来看,花王的风险很低,那值博率呢?那只能再次拿出尿不湿表来算算:

可以看出来花王和其他的那些爆雷转债,情况是大大不同的,这么高的收益期望值,那为什么花王可以跌的那么厉害呢?

更新1:

看看一种接近盈亏平衡时候的尿不湿表

这种情况发生的时候,基本上就把本韭菜上面分析的逻辑差不多全部推翻了。

更新2:

如果没有鸿达刚刚暴跌过做了新的参照,花王95价格的溢价率不到15%,就算在转债有史以来最惨的2018年10月18日也是属于双低铁定排名前20%,大概应该是当日前十左右的水平。

本帖很多内容可见本韭菜的实盘贴里11月19日开始对花王的评论以及钱公子大佬老师的https://www.jisilu.cn/question/405168

还有很多关于讨论花王的帖子,和以前一样,看到了很多乱讲的以及不符合逻辑的推论,因此需要澄清一下。结论也很可能别人对,我错;但本韭菜认为至少我的逻辑推理是最全面且遵守客观事实的。

首先,一如既往的先上时间线,精简版的时间线也记录在打分表的动态里https://www.jisilu.cn/web/data/cb/strategy/grade:

2020/6/18:公告控股股东要减持1%还中信质押借款,其时质押比例96.48%

2020/7/16:控股股东减持了1%还中信质押借款

2020/7/26:控股股东全部剩余股份均质押给了中信,因为有近8000万在4月到期,并延期到了7月23日;这个新的质押进展公告进一步解释道:经与中信初步协商,花王集团后续拟通过引入战略投资者或办理质押延期。因为延期只需要像4月30日一样发个延期公告即可,但这次没有,所以引入战略投资者是看起来的唯一选项

2020/8/26:控股股东又有5000万左右质押到期,到期质押占其总股份96.39%,和之前一个月一样,强调引入战略投资者

2020/10/16:控股股东以15元协议转让6.56%给亚虎,期限2020/11/30。亚虎在媒体的扒皮下看起来是个垃圾公司,市场看起来基本不相信这是真的战略投资者,当然后面的再次减持充分说明中信也不相信

2020/10/26:在质押到期压力下,控股股东继续打算减持不超1%至2020/2/16

2020/11/2:发布筹划控股权转移的停牌两日公告,打算和湖州协兴(实控人湖州国资委)交易,且接下来一个月湖州协兴有独家收购谈判权,为此签订意向协议,支付了5000万到共管账户

2020/11/4:发布再继续停牌3日的公告,并提及了湖州协兴已经开始了交易前置审批

2020/11/9:宣布和湖州协兴交易正式签署:包含控股股东的转让协议,表决权委托和定增认购协议。控股股东以11.685元协议转让7300万股(21.78%)给协兴,期限2020/2/9;上市公司定向增发5.77元6200万股,限售期三年。其中控股股东股份转让协议详细写了如何解决质押款的流程,说明中信是参与到这块条款的设计的

2020/11/24:控股股东减持了0.6%,中信同意在协兴协议交割前不用在减持,说明中信认为湖州协兴的交易很靠谱

2020/11/30:亚虎协议流产,控股股东白赚3000万订金。现在看起来有可能亚虎的协议是控股股东为了避免10月再次减持的缓兵之计,那个时候大概率已经和湖州协兴有了意向的谈判,只是中信不买账

2020/12/6:原定12月8日换届的董事会和监事会顺延至收购事项明确后,同时通知12月22日股东大会投票定增事宜

2020/12/16:控股股东近4000万股份被法院冻结

2020/12/17:控股股东超5000万股份被法院冻结,至此控股股东所有股份都被冻结;其中预期欠款质押4.58亿,诉讼3.75亿,共计8.33亿。控股股东的转让协议金额共8.53亿可以覆盖所有逾期债务,且还有6000多万的剩余股权

作为不知道任何内幕的本韭菜,只能从其中的最重要的推动者质权人中信的角度出发来看,总结下来的总体逻辑如下:

1)花王集团和中信在7月就因为质押到期无法补充质押或者还钱提出了两个解决方案:引入战略投资者或者质押延期。花王集团自己肯定清楚自己的资金情况,所以最晚在7月底就启动了这两条解决方案,而质押延期是双方协商就可以搞定的,因此双方的重点肯定在于找战略投资者;

2)花王集团和上市公司的业务主要是政府部门的业务,支付来源主要是政府的财政收入,所以中信大概因为这个没有采取比较极端的类似于鸿达那里有强平的措施,而是一直耐心等待;

3)亚虎,我的猜测是控股股东在这段时间寻找战略投资者的过程中自己冒出来的,基于它还能骚气的在自己的平台大幅亏本卖股权的操作和明显是一个垃圾公司的背景,所以控股股东自己本身应该也是不太相信的,当然中信就更不信了,但猜测中信和控股股东有其他约定,到一定时间没有靠谱的战略投资者,控股股东就得再减持,因此有了亚虎协议之后的10月底的今年第二次减持公告;

4)等到湖州协兴浮出水面,且看到相应靠谱的转让和增发协议的时候,相信中信是参与其中并对此交易认为是很靠谱的,而且交易完成时间很明确的定在了2021年2月9日前----且只需要国资委和反垄断两道实质手续(股东大会暂时忽略),所以在协议签署后的很短时间内就允许了现有减持中止且交易结束前不用再减持;

5)这个月的冻结只是个插曲,因为这些逾期债务是能够被现有转让金额覆盖的,即使再多一些,控股股东还有6000多万的股份,按市价也值4亿左右。另外从正常人性来考虑,债权人都是求钱,这个时候冻结的目的更可能是希望在处置湖州协兴的付款时把诉讼部分钱款给冻结起来。所以它们应该是会让这个交易的流程多了几道程序,拖延事件的进行。

而湖州协兴相当于就是湖州国资委,它的业务明显是可以和花王有协同效应的,而以政府工程为主要收入的花王,以后的回款和坏账的改良率肯定能大大改善,且如他们协议提及的会发展更多以湖州为中心的工程业务,这个大抵就是中信认可的底层逻辑。

因此花王和其他的爆雷还是有很大不同的,甚至可以说没有什么雷;但不得不承认,它现在最大的风险是在于和湖州的交易是否能顺利完成,中间会不会出现什么黑天鹅事件。

从本韭菜的屁股决定脑袋的角度来看,花王的风险很低,那值博率呢?那只能再次拿出尿不湿表来算算:

可以看出来花王和其他的那些爆雷转债,情况是大大不同的,这么高的收益期望值,那为什么花王可以跌的那么厉害呢?

更新1:

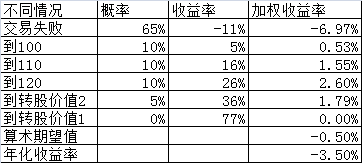

看看一种接近盈亏平衡时候的尿不湿表

这种情况发生的时候,基本上就把本韭菜上面分析的逻辑差不多全部推翻了。

更新2:

如果没有鸿达刚刚暴跌过做了新的参照,花王95价格的溢价率不到15%,就算在转债有史以来最惨的2018年10月18日也是属于双低铁定排名前20%,大概应该是当日前十左右的水平。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号