在我来jisilu上的发第一个贴的时候,写的是我曾经打过的德州扑克, 在我退出彻底放弃的时候的水平是在现金桌稳定的收益是733元/小时。但也是一个瓶颈了,再向上求更高收益需突破更高盲注级别自觉不易。这个收益远远高过我当时的工资,投资等收入水平的N多倍了~很多人都会觉得可惜~~~我当时也觉得有那么一丢丢可惜~~~~这我今天才想起来回头一看,才发现我早就超过什么打牌收益了,还是股票的加速度更快~而且打牌职业选手一年1000小时耗在牌桌上可太遭罪了~~玩股票一年满打满算开盘时间才1000小时窝在家里舒舒服服真好~哈哈哈~~当时太英明决断了!

今年2020是我14年开始低风险投资以来的第7年,职业投资的第5年,代客理财的第2年。

2014年 年化收益100%

2015年 年化收益100%

2016年 年化收益100%

2017年 年化收益60%

2018年 年化收益5%

2019年 年化收益52% 代客理财29.9% 提后23.92% (代客无杠杆,3月初开始-农历年过年)

2020年 年化收益63% 代客理财36.76%提后29.41% (代客无杠杆,2月-2月过年 )

(代客理财头一年是3月份开始,用了11个月时间,按年化算其实会好看一点)

2014-2020年7年总收益33.3倍,后面还有三年只要稳住现在的收益10年100倍目标有望提前达成~

今年年初,在主要持仓的浙能和少量湖北能源上压占了大约总仓位的35%,这相当于净本金的超过二分之一都被压在门票上,湖北能源在连续两年枯水年后出现了一个大的丰水年,在3季报的推动下虽然股价不满意还是赚了一笔脱手了。剩下全靠今年赚钱的机会,一顿从年头到年尾的操作眼花缭乱的操作,浙能没赚钱没动但好在只再年末的时候只压占我20%总仓位了。

按顺序1.埋伏待发转债正股去套套利的人的利。2.抱团的公募打新基金。3.在打新基金新股低谷期套了两大轮有对冲的华宝油气套利。4.最后这一个月半个月先买分级b,让后买a和b,然后又卖a买b。

最后持仓浙能门票+一肚子b+少量没流动性卖不掉的a+少量还没赎回的c类打新基金

现在来详细写逻辑:

1. 埋伏待发转债正股去套套利的人的利。(2020年1月-6月)

这一点,我曾经有单独发帖,https://www.jisilu.cn/question/384043,单独论述过这是一个超过100%年化收益的暴力套利操作(后期整段时间摊薄后60%年化)。 我觉得我写的最好的一点是讲明了最底层的逻辑,所以我不但能吃到这段暴力收益,而且完美预测了这段套利机会发生的时间点,还预言这个机会消失的时间点,及时的抽身而出,投入到另一个新的暴力套利品种。

再次强调别学这个操作,这个套利的前提条件已经不存在了,现在这水塘都干了,可别在往下跳了。不然回头还得有人又问为什么转债套利亏钱,埋伏套利还亏钱

2.抱团的公募打新基金。(6月底-12月初)

今年公募基金大热,公募基金投资水平到底怎么样?其实要我说大多数公募水平都平平,再加上是掌握的大资金投资难度又要难一个台阶,最后长期收益率如果对照我的收益率定是渣到没法看的了。但是我又一次开启了神准的预言~ 6月底这一波大涨之前重仓买入了基金,而且是抱团主流基金。他们买的股怎么样?我是不认为低估。未来怎么样?我也觉得抱团最终很难有一个完好皆大欢喜的大结局。但是并不妨碍我从6月开始重仓买基金。

我在6月底推演了这一轮正反馈,新的发行规则一步步把打新红利拨给了公募基金,有了打新的加成收益基金成片的轻松跑赢指数,规模最好打的最好基金光是打新收益怕是就能干翻什么一众真投资大神了,6月的新股加速一波猛而集中的上市,基金的打新爆发了,我在6月加入了很多基金重仓股作为观察,7月2号去证券公司开ETF期权时还跟客户经理嘚瑟过买基金,当时我就清楚的想到了这一次正反馈的结果,公募基金的打新加成收益会让资金大规模流入基金,就像上一次刚开始门票打新新政时推高长江电力这样的门票股(上次2016我同样思路清楚的重仓选择长江电力开启专门那套网上打新策略),而这次主角变成了基金,而且基金的涨幅显现出来的优势业绩会持续正反馈。最终大多数的个股跑不赢指数,而公募基金可以轻松跑赢指数,而公募基金抱团重仓的股票会涨的更多。按这个逻辑其实是最应该买基金重仓股+网上打新,但是看来看去哎呀呀这些猛涨的股票实在是让人下不去手,退而求其次抱团公募+网下打新也不差太多。 完美的打新基金是可以超越网上分仓打新效果,叠加这半年这些可见的区别性的一波大涨,真是赚的盆满钵满。

但我可不是无脑认可基金和基金重仓股的涨幅,我时刻都警惕着,我现在还不能知道未来会有哪种因素会扭转这一切,但一旦有能在根源上改变的因素出现,那就是大事。你们可别轻易学我重仓基金,多数人反应不够敏锐,对自己的保护不够。

居然还有人质疑我的高收益?我贴个8月2号批评师座的回复,现在有多少人能能看懂我说的段东西,这市场又有多少人能做出这种精准预言并且去执行呢?10年100倍不是该我理所应当赚到么?

等将来所有人都明白了,讨论开了,我再来开另一个单独的长贴。

3.华宝油气套利

今年实际有三大波套利机会,年初一波用石油基金的溢价套利,加上年初和年末各一波华宝油气的折价套利,这个讲的人太多我就不多废话了。我是用的不求精确的有对冲套利,3波都很赚,持续时间虽然不长但年化收益还是很暴力。

4.最后的分级基金

想要寻找到完美的打新基金不容易。如果规模匹配*报价成功率100%是10分的完美基金,分级B则成为轻易超越完美,很多能达到15分,16分的超越完美的打新基金。

eflikai

- 抠门的阿凯

- 抠门的阿凯

赞同来自: adcj 、流沙少帅 、老实的很 、tangyin88 、泛舟Rain更多 »

明白了。这件事我当时也参与了,但没有和打新联系起来,这样看来当时在这个策略的配置仓位还是偏保守了,少算了一块安全垫。而且你做的是中期套利,我做的是超短期套利。对对,就是这个,我也有算这个。。。就是稿子早都不知道丢哪去了。。。前面和你是一样的,先吃这个a,算这个持有利息加折价其实也很不错,a这个是低风险但不契合我的整体方向买不了很多, 我需要保持权益仓位的比例,满仓轮动不择时。 反而买b的时候更从容把之前普通的打新基金逐步赎回按比例切换到分散各个行业的b上,最后也赶上了一波大涨,效果很好。

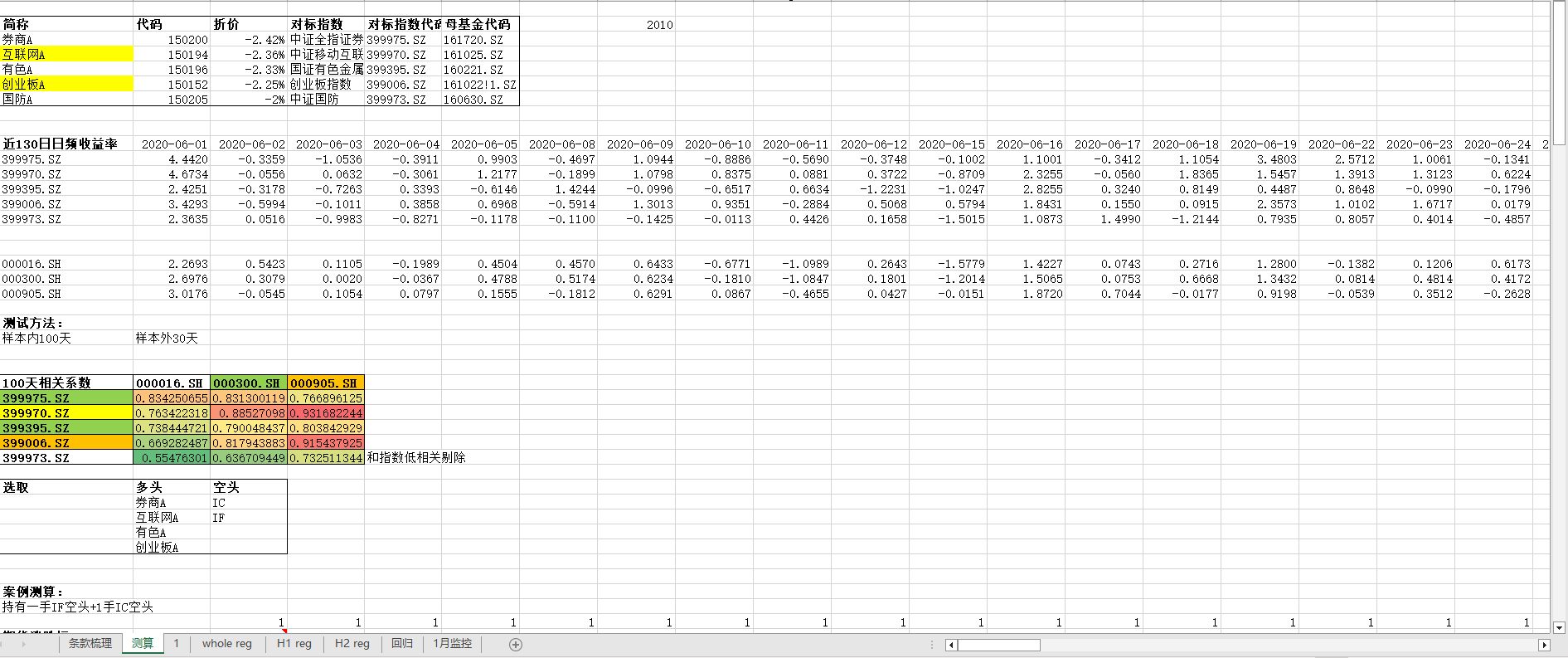

感谢阿凯老师,作为回报,我当年做a\b结束套利时候的部分底稿也简单分享一下:

当时的主要思路是:

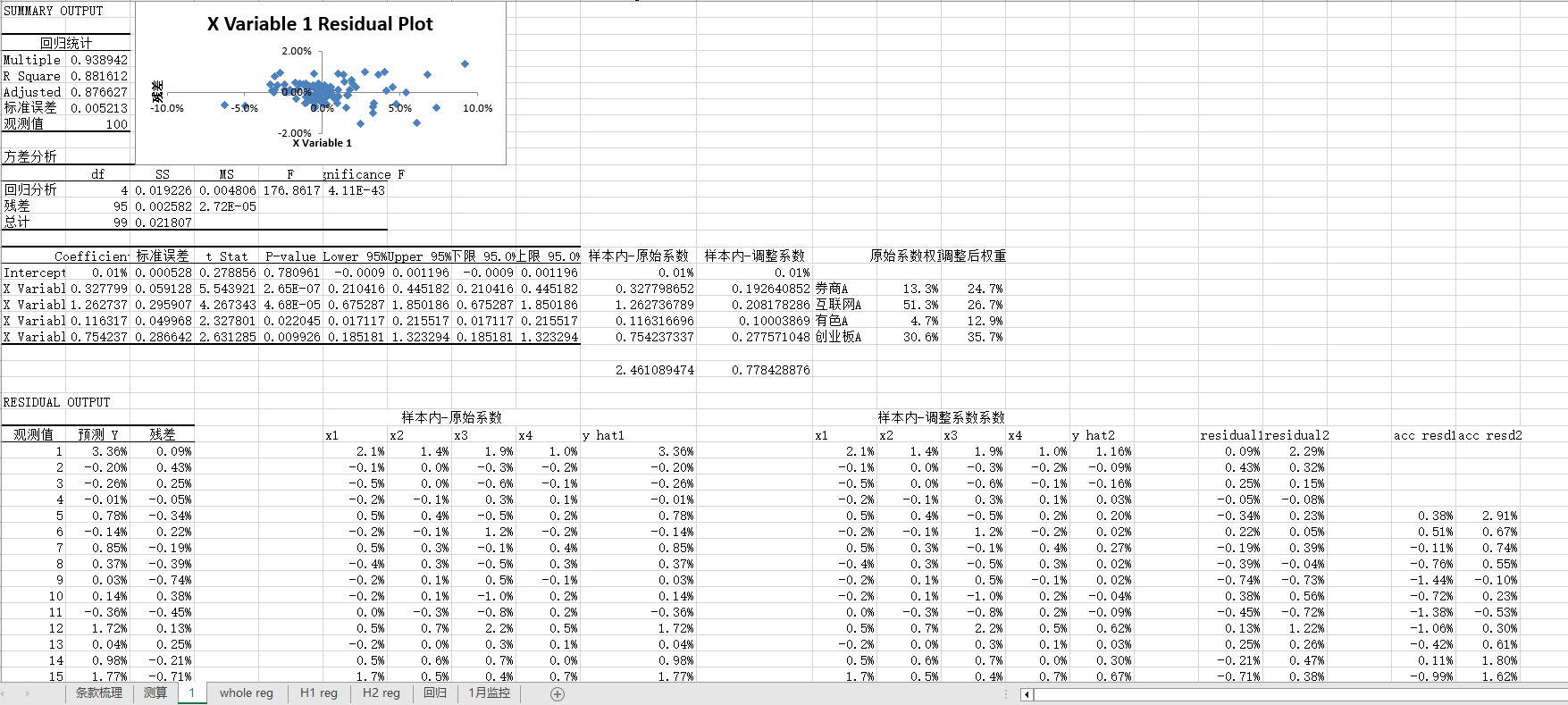

根据期望收益公式,构建回归模型,测算指数基金的跟踪误差(回归残差),判断折价率中有多大的不确定性要素。最后优选了5支基金进行交易,同时根据回归...

赞同来自: 起风了89 、atigerinheart 、xixili2020 、丢失的十年 、fengxubryan 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

感谢阿凯老师,作为回报,我当年做a\b结束套利时候的部分底稿也简单分享一下:

当时的主要思路是:

根据期望收益公式,构建回归模型,测算指数基金的跟踪误差(回归残差),判断折价率中有多大的不确定性要素。最后优选了5支基金进行交易,同时根据回归计算的实时残差(情绪波动带来的收益波动)动态调整持仓。并采用股指期货对冲,获得确定性的绝对收益。

逻辑上你做的是中期套利,我做的是超短期套利。你吃的是多重中等安全垫的中等波动率收益,我吃的是(相对)高安全垫的低波动率收益。

收益测算公式:

实际到手收益率=折价率+持有期利率-赎回费率-(基金收益率-行业指数收益率)-(行业指数收益率-宽基指数收益率)-(宽基指数收益率-期货收益率)

我们果然差不多是一类人,但我不够聪明,所以我看得懂你的逻辑但没法事先想到...

eflikai

- 抠门的阿凯

- 抠门的阿凯

赞同来自: yemu 、gaokui16816888 、cquhrb 、邹大仙女 、塔格奥 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

求阿凯老师讲解一下,为啥那个时候分级b是最佳标的。反正现在已经没这个标的了最后一个月分级要消失了,分级a也折价 分级b也折价了。越接近最后的时间a和b吃转型越接近相同,ab最后转型成相同的行业lof,我记得到最后几天都还有都还有1%+的折价。 但是打新收益是被归到b的有双倍的打新收益。

把转型折价收益和双倍打新收益叠加在一起,这个最后时候b的套利年华收益是非常高的。转型完后就变成一个普通的打新基金。

但只有少数规模合适并且在认真打新的b有这个高收益,但这些好b和不打新的废b在折价上并没有区别。所以我大致知道除了我没有人真正发现这个机会。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号