1

2020年的最后一天,大A一根大阳线,沪深300、上证50、创业板指都创了新高。

其中上证指数上升到3474,收于3473,差丢丢就破3500,那个我们都认定为是牛市的点位...

今日绝大多数板块都在上涨,整个市场一片欢度节日气氛,傻馒的证券ETF网格最近自动买卖次数较多,收割不少收益。

历史上元旦T-1交易日的收阳概率大,基金大佬们为了年度排名一般不会放过这最后的交易日,2020年大A完美收官。

港股打新市场今天同样火爆,IPO一次性又来7只,这批热度最大确定性最高的是医渡科技,又是抢额度抢到崩溃的一天。

抢了一天的额度,成绩却一般,4华泰3个乙组都没抢到,唯一抢到的还是个大甲(600手),周一再看看还有木有机会。

感觉这次大甲和甲尾性价比应该不高的,这里的大甲指融资本金100-500万间。

医渡科技今天来挺突然,很多券商都还没提前预约,部分券商到周一可能还有乙组额度,年底资金紧张的时刻过了,元旦后可能会有所释放。

除了乙组,医渡这次次优选择应该一手现金或者小甲,毕竟总货量不少,一手资金2000多考虑的应该是普惠原则了吧?

如果真的这样分配,那么一手中签率20%-30%应该可以达到。

网上所说的回拨比例的事情招股书傻馒仔细看过:

主要是那句“且国际发售认购不足”,我的理解是即便这句话考虑进去也应该放在100倍以上的情况下,至少也能回拨40%,大概率还是50%的回拨情况。

如果国配超购就最多就只能回拨20%那也太坑了吧?当小散不是人?

2

医渡科技:

基本概况:

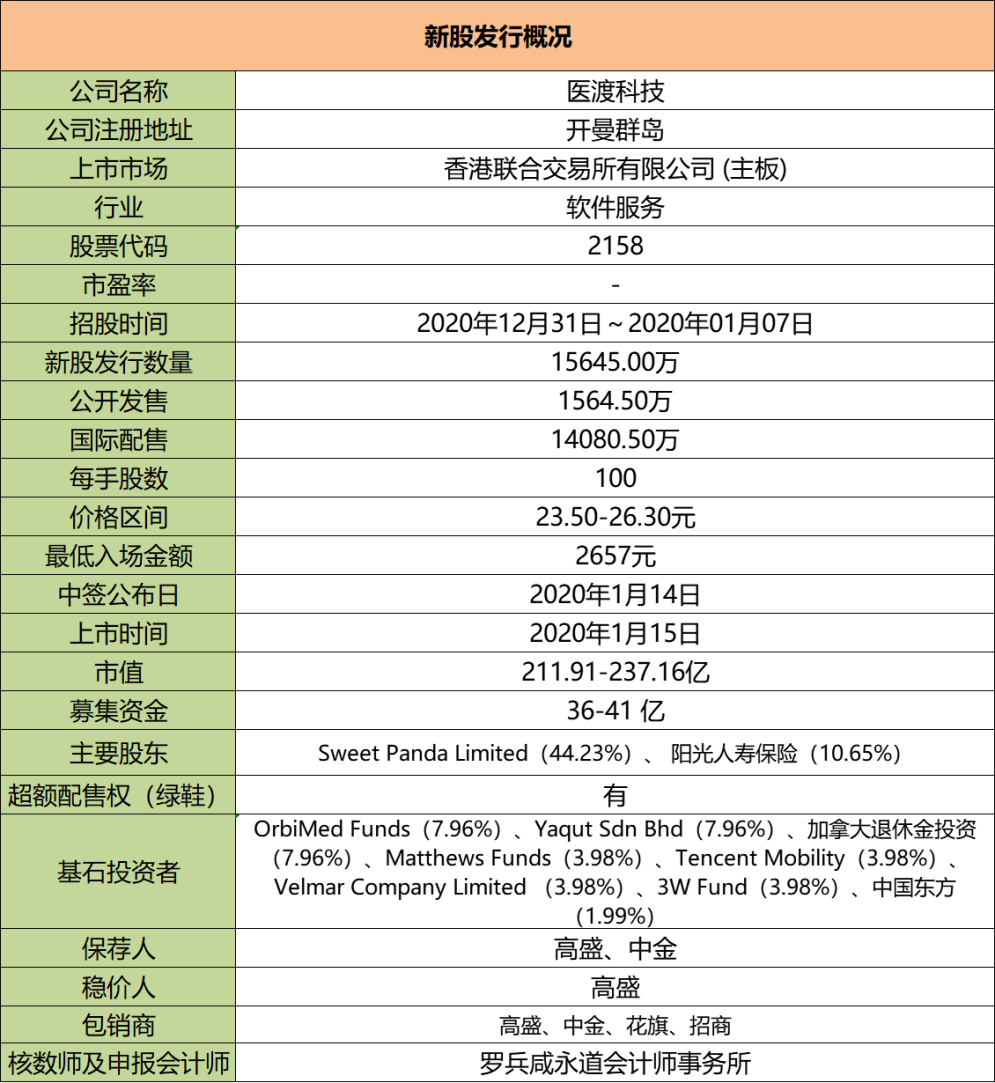

明星基石。

公司简介:

公司提供基于大数据和人工智能(AI)技术的医疗解决方案,向医疗行业的主要参与者(提供服务并与之开展合作。

根据安永报告,于2019年,公司收入在中国所有医疗大数据解决方案提供商中排名第一,在中国医疗大数据解决方案市场中的市场份额为5%。

公司已建成自主研发数据智能基础设施YiduCore,透过在获得授权后处理和分析来自超过3亿患者的超过13亿的时间轴医疗记录获取深刻洞见与知识。

利用智能「医疗大脑」YiduCore,开发了一套能够满足医疗行业客户关键需求的数据分析驱动型医疗解决方案。

行业概况:

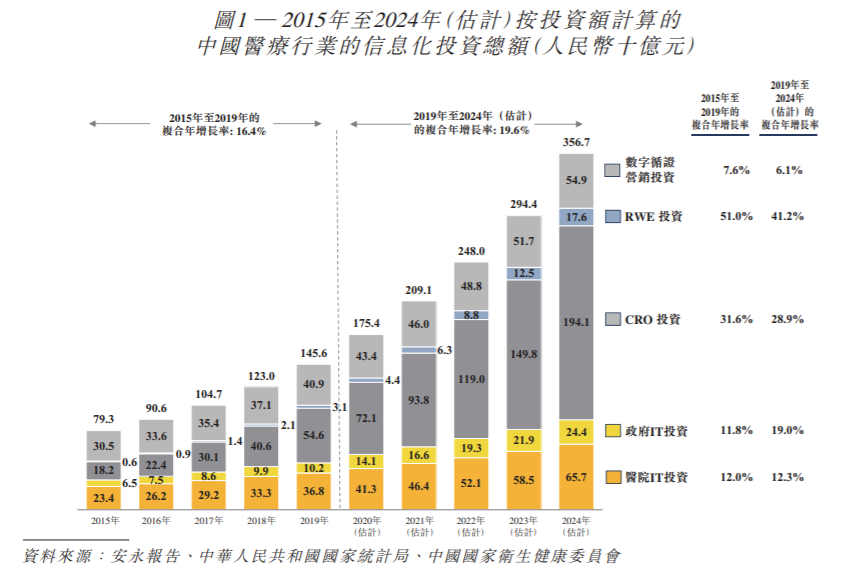

2019年中国医疗行业内医疗信息化投资总额为人民币1456亿元,预计到2024年将增长至3567亿元,复合年增长率达19.6%。

中国医疗大数据解决方案市场2019年的规模为人民币105亿元,预计到2024年将增长至577亿元,复合年增长率达40.5%。

除了医疗大数据解决方案市场的强劲增长势头之外,也有其他新涌现的市场机会,例如互联网医疗市场。

按总收入计算,中国互联网医疗市场的总规模预计将从2019年的人民币529亿元增长至2024年的2570亿元,复合年增长率为37.2%。

财务数据:

总收入由截至2018年3月31日的人民币2270万元增加348.9%至截至2019年3月31日止的1.02亿元,并进一步增加447.1%至截至2020年3月31日的5.58亿元;

由截至2019年6月30日止三个月的2480万元增加586.7%至截至2020年6月30日止三个月的1.07亿元。

截至2018年、2019年及2020年3月31日止以及截至2019年及2020年6月30日止三个月,年度或期内亏损分别为人民币9.78亿元、9.33亿元、15.11亿元、6.66亿元及5.05亿元。

公司录得整个往绩记录期间的累计亏损,乃主要由于巨额研发开支、行政开支及可转换可赎回优先股及可换股票据公允价值亏损。

竞争优势:

1、强大的人工智能技术能够快速、准确地处理大量的多源异构医疗数据。

2、可产生不断发展的洞见与知识的自我强化型YiduCore。

3、开发研究驱动型医疗解决方案的强大能力。

4、公司生态系统的强大网络效应助长多方面的商业化潜力。

风险因素:

1、管理业务和运营的增长和扩张的能力存在不确定性。

2、 作为一家快速成长的公司,在新兴和不断变化的行业中因运营历史有限所面临的挑战。

3、跟上AI、大数据分析及其他技术快速更迭的能力未知。

募资款项用途:

约35%用于增强核心能力,包括数据处理技术;约35%用于进一步进行业务扩张;约20%于通过战略合伙关係、投资和收购来进一步丰富生态系统;约10%用作营运资金及一般企业用途。

首次公开发售前投资:

在成立前已经获得了十一轮首次公开发售前投资,总额超过337百万美元。首次公开发售前投资者包括私募股权基金、主权财富基金及其他专业投资公司,部分公司专注于医疗行业及大数据行业。

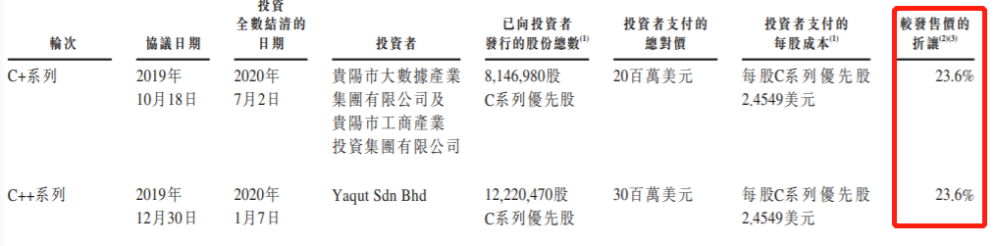

最后一次融资是2019年12月底,较发售价折让23.6%,6个月禁售期。

同行上市情况:

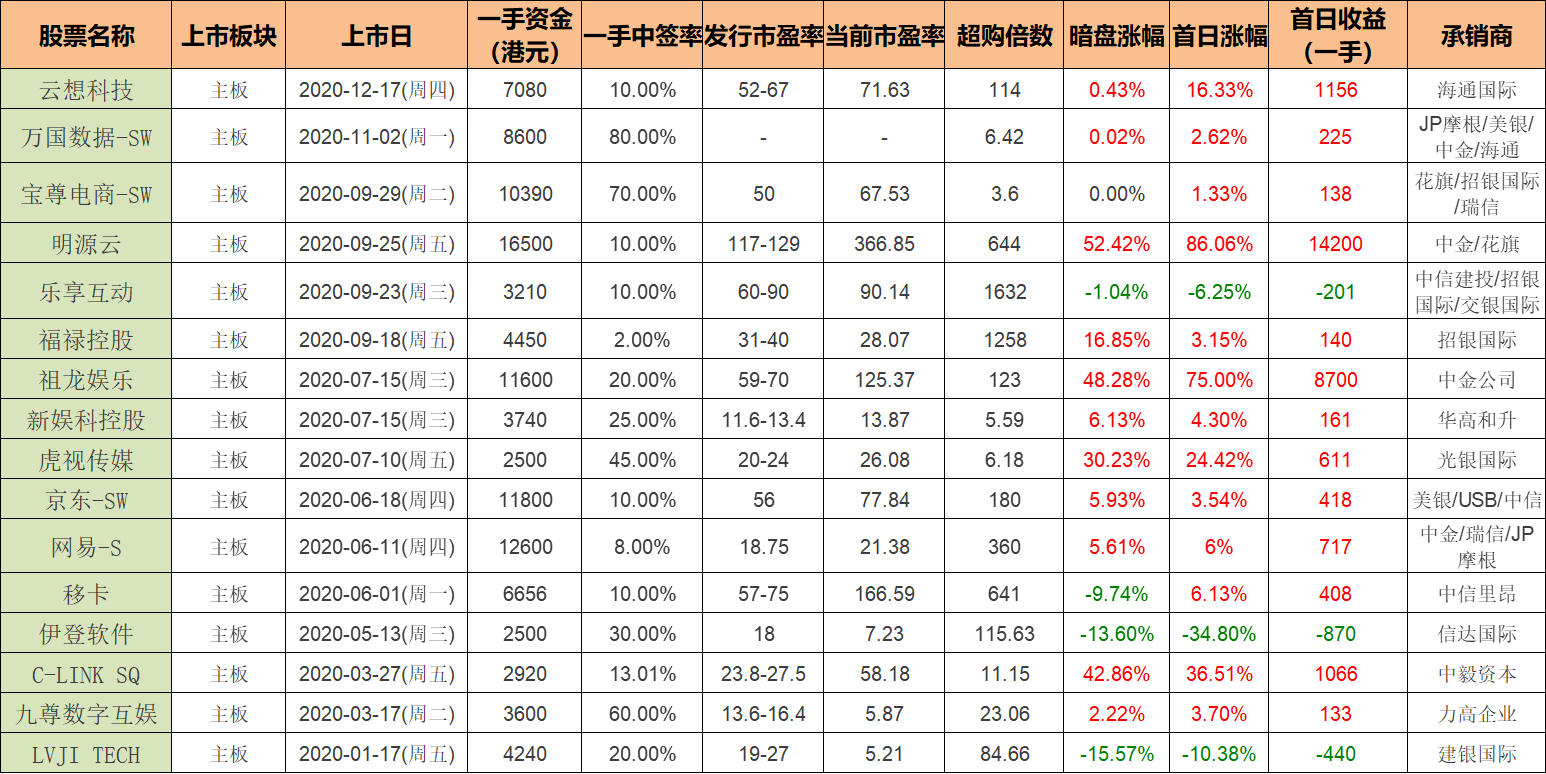

同行软件服务类今年表现还不错,20年一共上市了16只,其中暗盘11涨4跌1平,上市首日13涨3跌。乐享虽然首日跌了,不过后面涨的还是挺猛的,行业处于热度期。

保荐人历史战绩:

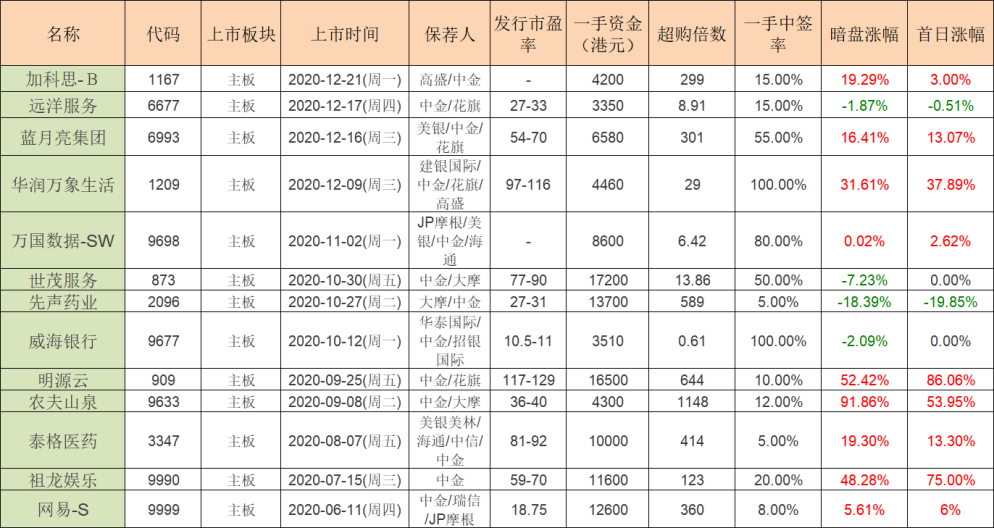

保荐人:高盛

保荐人及稳价人高盛20年一共保荐了14只,其中暗盘12涨1跌1平,上市首日11涨3跌。虽被骂狗盛,不过暗盘还算给力的。

保荐人:中金

保荐人中金20年一共保荐了13只,其中暗盘9涨4跌,上市首日9涨2跌2平。

中签率预估:

公开发行1564.5万手,每手100股,公开发行156450手,超购已经200多倍,回拨50%(暂不考虑发售框架中的国配不超购就不回拨),甲乙组各分391125手,假设75万人申购,一手中签率30%左右。

综合评估:

公司237亿,按照最近的融资来看,折让不多,市面给出的价值评估是280-400亿左右,按这一点来算的上市预估水位有20%-70%,大机构的估值我们一般也会做一定参考。

医渡提供基于大数据和人工智能(AI)技术的医疗解决方案,2019年公司收入在中国所有医疗大数据解决方案提供商中排名第一。行业赛道方面,中国医疗大数据解决方案市场也在快速发展期,预计未来的复合增长率高达40.5%。

公司营收增速非常快,最近几年都是百分之几百的增速快速发展,公司不差钱的感觉。

【公司创始人宫女士于2014年创立,在公成立本公司前,宫女士在多家投资机构有逾八年的工作经验,同行经验丰富。2015年何直先生、孙喆先生和徐济铭先生认同宫女士对该行业的愿景,与宫女士携手成为我们的联合创始人。

加入公司之前,徐先生于领先的互联网科技公司(包括阿里巴巴与百度)拥有逾八年的工作经验,曾担任职位包括搜索引擎技术、大数据及AI领域的系统架构师;何先生联合创办杭州数云科技有限公司(一家提供大数据赋能的精准营销软件产品及服务提供商),于阿里巴巴集团天猫大数据平台及应用组担任产品总监;及孙喆先生拥有数年医疗及信息技术行业的私人市场投资经验。】

从管理管队上来看很是牛掰,而且对于研发的投入很高,非常重视研发,这两点我感觉就要加分不少。

保荐人高盛和中金虽然被骂,暗盘业绩还是可以的,基石投资牛掰,占比40%,有腾讯、OrbiMed 、加拿大退休金、东方国际资产管理有限公司等,公开前投资有腾讯、贵阳国旗、阳关人寿、文莱投资等。

真要说风险那就是公司目前处于亏损,然后情绪面影响。目前的情绪肯定没问题,又有SAAS、大数据等概念,就看大家怎么上,抢不抢的到了。

实在不行就一手现金铺,只要不是账簿管理者极度偏向融资,那么这波一手现金铺性价比应该是最高的,参考京东健康。

个人操作:乙组+100手小甲+所有账户一手现金铺,至于快手传是要到1月底,所以先干眼前的票。

欢迎关注公众号:傻馒大天才

期待与你相遇。

2020年的最后一天,大A一根大阳线,沪深300、上证50、创业板指都创了新高。

其中上证指数上升到3474,收于3473,差丢丢就破3500,那个我们都认定为是牛市的点位...

今日绝大多数板块都在上涨,整个市场一片欢度节日气氛,傻馒的证券ETF网格最近自动买卖次数较多,收割不少收益。

历史上元旦T-1交易日的收阳概率大,基金大佬们为了年度排名一般不会放过这最后的交易日,2020年大A完美收官。

港股打新市场今天同样火爆,IPO一次性又来7只,这批热度最大确定性最高的是医渡科技,又是抢额度抢到崩溃的一天。

抢了一天的额度,成绩却一般,4华泰3个乙组都没抢到,唯一抢到的还是个大甲(600手),周一再看看还有木有机会。

感觉这次大甲和甲尾性价比应该不高的,这里的大甲指融资本金100-500万间。

医渡科技今天来挺突然,很多券商都还没提前预约,部分券商到周一可能还有乙组额度,年底资金紧张的时刻过了,元旦后可能会有所释放。

除了乙组,医渡这次次优选择应该一手现金或者小甲,毕竟总货量不少,一手资金2000多考虑的应该是普惠原则了吧?

如果真的这样分配,那么一手中签率20%-30%应该可以达到。

网上所说的回拨比例的事情招股书傻馒仔细看过:

主要是那句“且国际发售认购不足”,我的理解是即便这句话考虑进去也应该放在100倍以上的情况下,至少也能回拨40%,大概率还是50%的回拨情况。

如果国配超购就最多就只能回拨20%那也太坑了吧?当小散不是人?

2

医渡科技:

基本概况:

明星基石。

公司简介:

公司提供基于大数据和人工智能(AI)技术的医疗解决方案,向医疗行业的主要参与者(提供服务并与之开展合作。

根据安永报告,于2019年,公司收入在中国所有医疗大数据解决方案提供商中排名第一,在中国医疗大数据解决方案市场中的市场份额为5%。

公司已建成自主研发数据智能基础设施YiduCore,透过在获得授权后处理和分析来自超过3亿患者的超过13亿的时间轴医疗记录获取深刻洞见与知识。

利用智能「医疗大脑」YiduCore,开发了一套能够满足医疗行业客户关键需求的数据分析驱动型医疗解决方案。

行业概况:

2019年中国医疗行业内医疗信息化投资总额为人民币1456亿元,预计到2024年将增长至3567亿元,复合年增长率达19.6%。

中国医疗大数据解决方案市场2019年的规模为人民币105亿元,预计到2024年将增长至577亿元,复合年增长率达40.5%。

除了医疗大数据解决方案市场的强劲增长势头之外,也有其他新涌现的市场机会,例如互联网医疗市场。

按总收入计算,中国互联网医疗市场的总规模预计将从2019年的人民币529亿元增长至2024年的2570亿元,复合年增长率为37.2%。

财务数据:

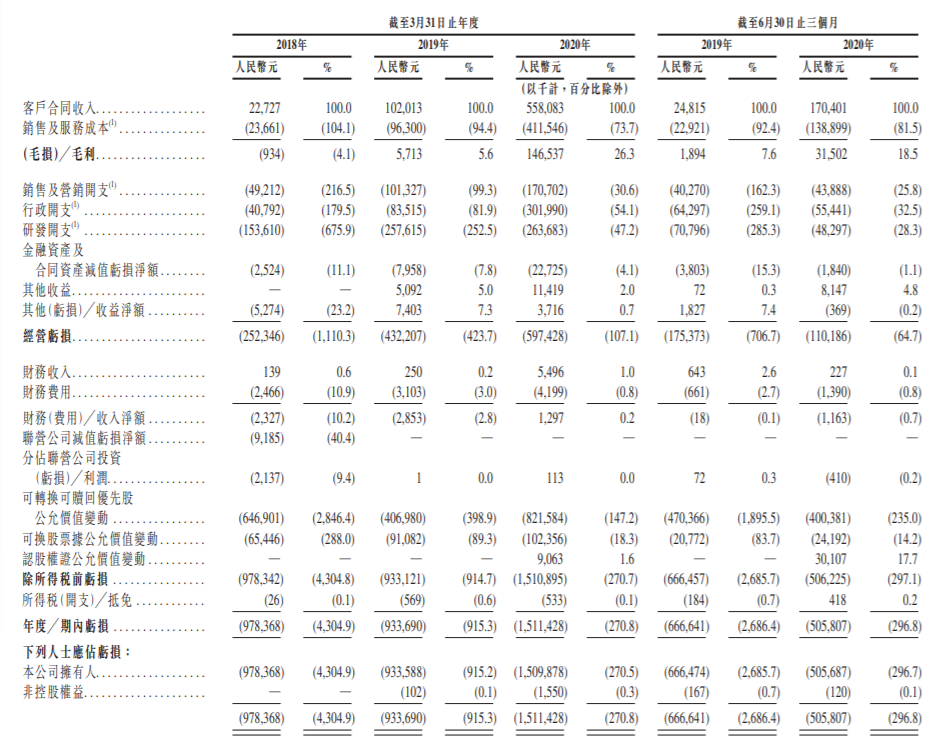

总收入由截至2018年3月31日的人民币2270万元增加348.9%至截至2019年3月31日止的1.02亿元,并进一步增加447.1%至截至2020年3月31日的5.58亿元;

由截至2019年6月30日止三个月的2480万元增加586.7%至截至2020年6月30日止三个月的1.07亿元。

截至2018年、2019年及2020年3月31日止以及截至2019年及2020年6月30日止三个月,年度或期内亏损分别为人民币9.78亿元、9.33亿元、15.11亿元、6.66亿元及5.05亿元。

公司录得整个往绩记录期间的累计亏损,乃主要由于巨额研发开支、行政开支及可转换可赎回优先股及可换股票据公允价值亏损。

竞争优势:

1、强大的人工智能技术能够快速、准确地处理大量的多源异构医疗数据。

2、可产生不断发展的洞见与知识的自我强化型YiduCore。

3、开发研究驱动型医疗解决方案的强大能力。

4、公司生态系统的强大网络效应助长多方面的商业化潜力。

风险因素:

1、管理业务和运营的增长和扩张的能力存在不确定性。

2、 作为一家快速成长的公司,在新兴和不断变化的行业中因运营历史有限所面临的挑战。

3、跟上AI、大数据分析及其他技术快速更迭的能力未知。

募资款项用途:

约35%用于增强核心能力,包括数据处理技术;约35%用于进一步进行业务扩张;约20%于通过战略合伙关係、投资和收购来进一步丰富生态系统;约10%用作营运资金及一般企业用途。

首次公开发售前投资:

在成立前已经获得了十一轮首次公开发售前投资,总额超过337百万美元。首次公开发售前投资者包括私募股权基金、主权财富基金及其他专业投资公司,部分公司专注于医疗行业及大数据行业。

最后一次融资是2019年12月底,较发售价折让23.6%,6个月禁售期。

同行上市情况:

同行软件服务类今年表现还不错,20年一共上市了16只,其中暗盘11涨4跌1平,上市首日13涨3跌。乐享虽然首日跌了,不过后面涨的还是挺猛的,行业处于热度期。

保荐人历史战绩:

保荐人:高盛

保荐人及稳价人高盛20年一共保荐了14只,其中暗盘12涨1跌1平,上市首日11涨3跌。虽被骂狗盛,不过暗盘还算给力的。

保荐人:中金

保荐人中金20年一共保荐了13只,其中暗盘9涨4跌,上市首日9涨2跌2平。

中签率预估:

公开发行1564.5万手,每手100股,公开发行156450手,超购已经200多倍,回拨50%(暂不考虑发售框架中的国配不超购就不回拨),甲乙组各分391125手,假设75万人申购,一手中签率30%左右。

综合评估:

公司237亿,按照最近的融资来看,折让不多,市面给出的价值评估是280-400亿左右,按这一点来算的上市预估水位有20%-70%,大机构的估值我们一般也会做一定参考。

医渡提供基于大数据和人工智能(AI)技术的医疗解决方案,2019年公司收入在中国所有医疗大数据解决方案提供商中排名第一。行业赛道方面,中国医疗大数据解决方案市场也在快速发展期,预计未来的复合增长率高达40.5%。

公司营收增速非常快,最近几年都是百分之几百的增速快速发展,公司不差钱的感觉。

【公司创始人宫女士于2014年创立,在公成立本公司前,宫女士在多家投资机构有逾八年的工作经验,同行经验丰富。2015年何直先生、孙喆先生和徐济铭先生认同宫女士对该行业的愿景,与宫女士携手成为我们的联合创始人。

加入公司之前,徐先生于领先的互联网科技公司(包括阿里巴巴与百度)拥有逾八年的工作经验,曾担任职位包括搜索引擎技术、大数据及AI领域的系统架构师;何先生联合创办杭州数云科技有限公司(一家提供大数据赋能的精准营销软件产品及服务提供商),于阿里巴巴集团天猫大数据平台及应用组担任产品总监;及孙喆先生拥有数年医疗及信息技术行业的私人市场投资经验。】

从管理管队上来看很是牛掰,而且对于研发的投入很高,非常重视研发,这两点我感觉就要加分不少。

保荐人高盛和中金虽然被骂,暗盘业绩还是可以的,基石投资牛掰,占比40%,有腾讯、OrbiMed 、加拿大退休金、东方国际资产管理有限公司等,公开前投资有腾讯、贵阳国旗、阳关人寿、文莱投资等。

真要说风险那就是公司目前处于亏损,然后情绪面影响。目前的情绪肯定没问题,又有SAAS、大数据等概念,就看大家怎么上,抢不抢的到了。

实在不行就一手现金铺,只要不是账簿管理者极度偏向融资,那么这波一手现金铺性价比应该是最高的,参考京东健康。

个人操作:乙组+100手小甲+所有账户一手现金铺,至于快手传是要到1月底,所以先干眼前的票。

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号