又到一周双低策略总结时。这一周,基金抱团股进一步疯涨,贵州茅台、宁德时代、海天味业等大盘蓝筹股狂飙突进,涨到令人害怕,而大部分中小市值股票都在下跌,两极分化到了极致,以致有人发明了“股灾式上涨”一词来描述这种行情。

在这种背景下,当然只有买正股具有抱团属性的转债才更容易上涨,但那些具有抱团属性的股票基本上不发行可转债,加上我的轮动策略是双低策略,轮动标的只能从双低值低于125或价格低于115元的转债中选取,符合这一条件的转债本身不具有抱团属性,轮动效果自然大打折扣。所以,第18期轮动策略在连续6期抓到正股涨停债后,终于戛然而止。具体收益表现如下:

以周五收盘价计算,10+3只正选转债只有景兴转债、游族转债红盘,其他均绿油油一片。整个策略亏损2.83%,跑输中证500指数。聊以自慰的是,10+3只转债,若以最高价结算,无一亏损,有的回报还不错,如小康、宏辉、道氏、景兴、光华、游族,收益率均大于4%。

有人说,双低策略已经不行了,上周据说有知名大V清空了自己的双低轮动组合,对双低持悲观态度的投资者不在少数。的确,在注册制全面即将铺开的背景下,低价转债存在较大的流动性风险,如本期入选的永鼎转债、众兴转债、祥鑫转债价格都很低,但却贡献了最大的跌幅,强者恒强、弱者恒弱的趋势的确越来越明显。

但钱公子的双低轮动策略,从建立之始就有别于传统的双低策略,并不是完全按照双低值的高低来选取,而是综合了盘子大小、题材、流动性、爆发力等因素来考量,每期表现似乎要比传统双低策略要好一些。虽然,在抱团趋势越来越明显的背景下,从双低值低于125或价格低于115元的转债中筛选目标,如同螺蛳壳里做道场,越来越难选到表现优异的转债,但在兼顾风险与收益的原则下,我觉得双低策略仍有顽强的生命力。这从多期轮动,按最高价结算都能取得正收益可见一斑。

抱团股、抱团债固然诱人,一旦买对了短期就能获得巨额收益,但那是冒着天崩地裂的风险去投资的,并不适合所有人。而双低策略,并不追求短期暴涨,只要每期稳稳地盈利,持之以恒就能取得惊人的回报。以我这个双低策略为例,目标是每期获得1.5%的总体收益,要达到这个目标,只需要每只转债上涨1.5%即可完成。从第18期10只转债所达到过的最高价格来算,完成这目标并不太难,难点在于如何保证建仓后能同时操作10只转债,能在上涨超过1.5%后及时卖出。

如何做到呢?涨跌转瞬即逝,光凭手动操作,是很难抓住机会的,这就要使用到交易软件的辅助功能。比如用华宝证券的条件单功能,以参考价买入后,立刻为每一只转债设置长期有效的卖出条件单,比如设定为上涨1.8%,回落0.3%卖出,当转债出现拉升时,系统就会自动触发,实现1.5%以上的收益。

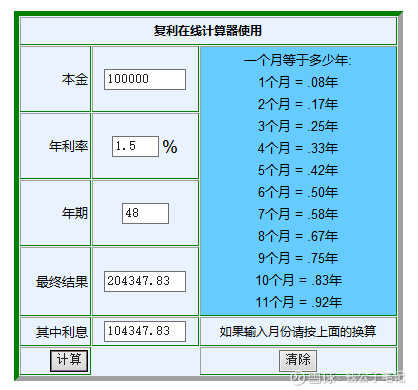

假如每一期轮动都能取得1.5%的收益,一年下来,理论上能获得多少回报呢?轮动策略是每周一期,一年大约有52周,除去个别假期,算48周好了,计算结果如下:

10万本金,连续48周获得1.5%正收益后,就能获得20.43万元,收益翻倍(不一定非要10万元本金,两三万也可以)。所以,未必一定要去冒险追抱团股、抱团债才能取得好成绩。当然,这个计算是理论上的,实际操作中,资金利用效率不会这么高,但取得30%以上的收益率,应该还是有希望的。

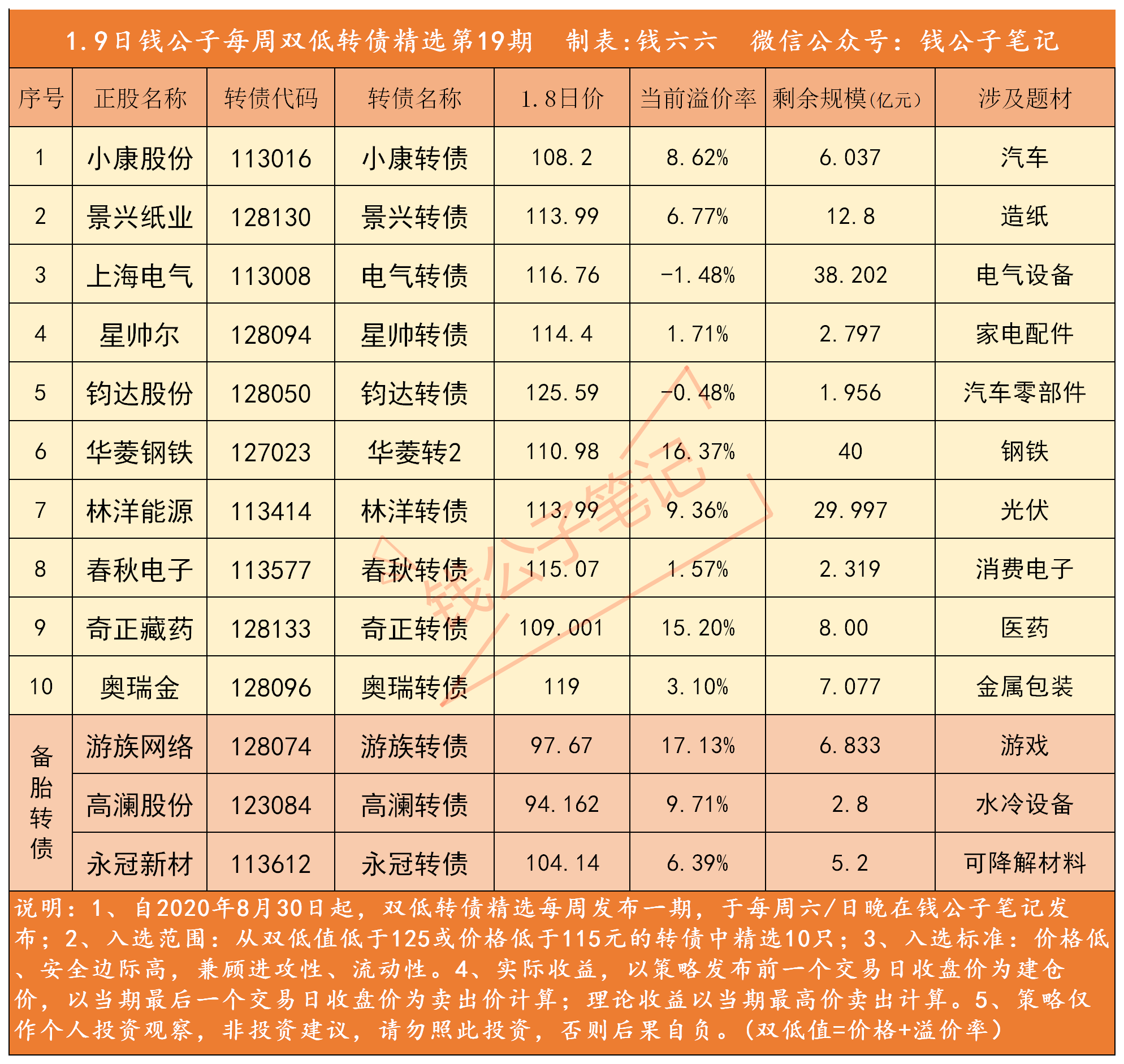

第19期继续发车,目标转债继续从双低值低于125或价格低于115的转债中选取,本期入选的转债名单如下:

第19期保留了小康、景兴、游族3只转债,其他为新增。这期的入选名单,也兼顾了近期的抱团因素,尽量不选取低于100元的流动性较差的转债,以110元附近的转债为主。

从覆盖面上,题材比以往更广泛,汽车、造纸、钢铁、光伏、医药等题材均有。本期重点是选了电气转债,这只转债还有10天的交易期限,选它是相信电气转债最终会转股成功。而要转股成功,正股上海电气必须上涨,激发投资者的转股热情。

本期适合网格交易的转债,我觉得以下5只不错:奇正转债、钧达转债、小康转债、纵横转债、应急转债。

以上所述为本人投资思想记录,非投资建议,请勿照此投资,否则亏损自负。文章所引数据可能有错漏,仅供参考,请以上市公司公告为准。

作者:钱六六

首发微信公众号:钱公子笔记,关注有更多干货。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号