一、什么是单只转债的双低值

对于单只转债来说,可转债的双低值计算公式为:

可转债的双低值=可转债价格+100*转股溢价率

用今天上市的三诺转债来说,从下图可以看到三诺转债今天收盘时的双低值为168.65。怎么计算来的呢,它的价格为134.800,它的转股溢价率为33.85%,所以它的双低值为134.800+100*33.85%=168.65。

可转债一个常用的投资策略,名为“双低可转债轮动策略”,使用的核心依据就是可转债的双低值。

将所有可转债的双低值从低到高进行排序,然后取其中双低值最小的一批可转债进行投资;当然,双低值低的可转债对应的正股一般来说质地一般,我们需要剔除掉其中一些有明显缺陷的转债,防止发生暴雷。

二、单只可转债双低值的使用方法

通过单只转债的双低值,我们可以判断这只转债估值的高低。

比如对于国贸转债而言,它历史上的双低值最低为115.53,最高为187.19;它现在双低双低值为129.10,我们可以看出目前的双低值实际离历史最低的双低值较近。单纯从双低值的角度而言,目前国贸转债是有一定投资价值。

上述可转债仅仅用来举例,并非我们准备买入。

三、什么是全市场可转债的平均双低值

单只可转债的双低值只能反应具体某一只可转债的估值高低,如果想要确定当前整个可转债市场,处于高估还是低估的状态,就需要用到所有可转债的平均双低值走势图。

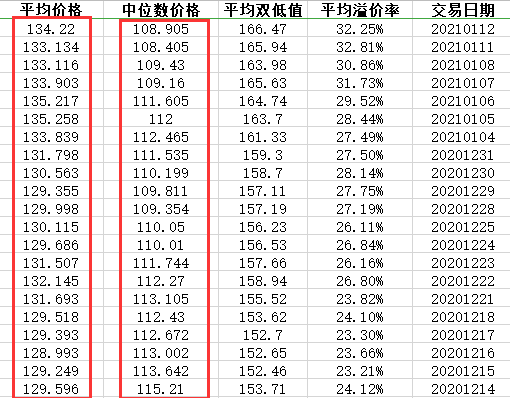

上图反应的是,历史上可转债的平均双低值走势图。把鼠标放在折线图上面,可以看到2020年1月11日的全市场所有可转债的平均双低值为165.94。什么意思呢,就是这一天全市场所有在交易可转债的平均价格加上平均溢价率,为165.94。

四、 全市场可转债平均双低值的使用方法

一般来说,全市场所有可转债平均双低值越低,表示当前可转债市场越低估。看看上图,好像与我们现在可转债市场的感受不一样,明明最近可转债市场低迷啊,为什么全市场可转债平均双低值在折线图里面看着位置还挺高的呢?

从上图可以看到,在最近的行情下,平均价格大幅超过中位数价格。由于少部分转债的大幅上涨,拉高了平均价格的双低值。

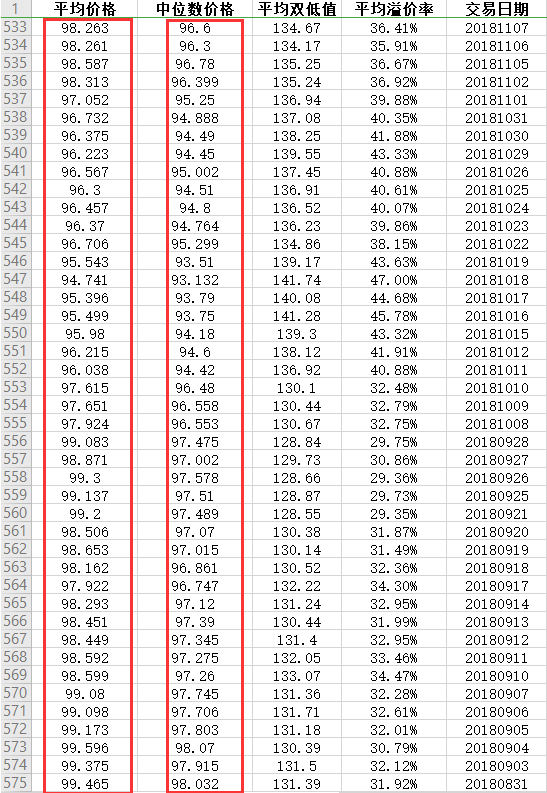

再看下历史上的绝大多数时间,所有可转债的平均值与中位数是一个什么关系,随便找了一个历史阶段进行查看,可以看到在正常的阶段下,全市场所有可转债的平均价格与中位数价格非常接近:

一句话总结下:中位数价格,比平均价格,更为合理。

五、如何改善平均双低值失真的情况

从上面分析可以看到,全市场平均双低值走势图,在某些结构性行情下,可能会出现不能真实反应全市场可转债行情的情况。

针对这种情况,我们准备使用全市场可转债中位数双低值走势图,将全市场可转债平均双低值走势图与全市场可转债中位数双低值走势图放在同一个折线图中方便进行对比。通过全市场可转债中位数走势图,能更加真实的反应所有可转债的走势。

全市场可转债中位数双低值的计算方法为:所有在交易的可转债的中位数价格+100*所有可转债的中位数溢价率。

本文首发于订阅号:海豚指数估值

对于单只转债来说,可转债的双低值计算公式为:

可转债的双低值=可转债价格+100*转股溢价率

用今天上市的三诺转债来说,从下图可以看到三诺转债今天收盘时的双低值为168.65。怎么计算来的呢,它的价格为134.800,它的转股溢价率为33.85%,所以它的双低值为134.800+100*33.85%=168.65。

可转债一个常用的投资策略,名为“双低可转债轮动策略”,使用的核心依据就是可转债的双低值。

将所有可转债的双低值从低到高进行排序,然后取其中双低值最小的一批可转债进行投资;当然,双低值低的可转债对应的正股一般来说质地一般,我们需要剔除掉其中一些有明显缺陷的转债,防止发生暴雷。

二、单只可转债双低值的使用方法

通过单只转债的双低值,我们可以判断这只转债估值的高低。

比如对于国贸转债而言,它历史上的双低值最低为115.53,最高为187.19;它现在双低双低值为129.10,我们可以看出目前的双低值实际离历史最低的双低值较近。单纯从双低值的角度而言,目前国贸转债是有一定投资价值。

上述可转债仅仅用来举例,并非我们准备买入。

三、什么是全市场可转债的平均双低值

单只可转债的双低值只能反应具体某一只可转债的估值高低,如果想要确定当前整个可转债市场,处于高估还是低估的状态,就需要用到所有可转债的平均双低值走势图。

上图反应的是,历史上可转债的平均双低值走势图。把鼠标放在折线图上面,可以看到2020年1月11日的全市场所有可转债的平均双低值为165.94。什么意思呢,就是这一天全市场所有在交易可转债的平均价格加上平均溢价率,为165.94。

四、 全市场可转债平均双低值的使用方法

一般来说,全市场所有可转债平均双低值越低,表示当前可转债市场越低估。看看上图,好像与我们现在可转债市场的感受不一样,明明最近可转债市场低迷啊,为什么全市场可转债平均双低值在折线图里面看着位置还挺高的呢?

从上图可以看到,在最近的行情下,平均价格大幅超过中位数价格。由于少部分转债的大幅上涨,拉高了平均价格的双低值。

再看下历史上的绝大多数时间,所有可转债的平均值与中位数是一个什么关系,随便找了一个历史阶段进行查看,可以看到在正常的阶段下,全市场所有可转债的平均价格与中位数价格非常接近:

一句话总结下:中位数价格,比平均价格,更为合理。

五、如何改善平均双低值失真的情况

从上面分析可以看到,全市场平均双低值走势图,在某些结构性行情下,可能会出现不能真实反应全市场可转债行情的情况。

针对这种情况,我们准备使用全市场可转债中位数双低值走势图,将全市场可转债平均双低值走势图与全市场可转债中位数双低值走势图放在同一个折线图中方便进行对比。通过全市场可转债中位数走势图,能更加真实的反应所有可转债的走势。

全市场可转债中位数双低值的计算方法为:所有在交易的可转债的中位数价格+100*所有可转债的中位数溢价率。

本文首发于订阅号:海豚指数估值

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号