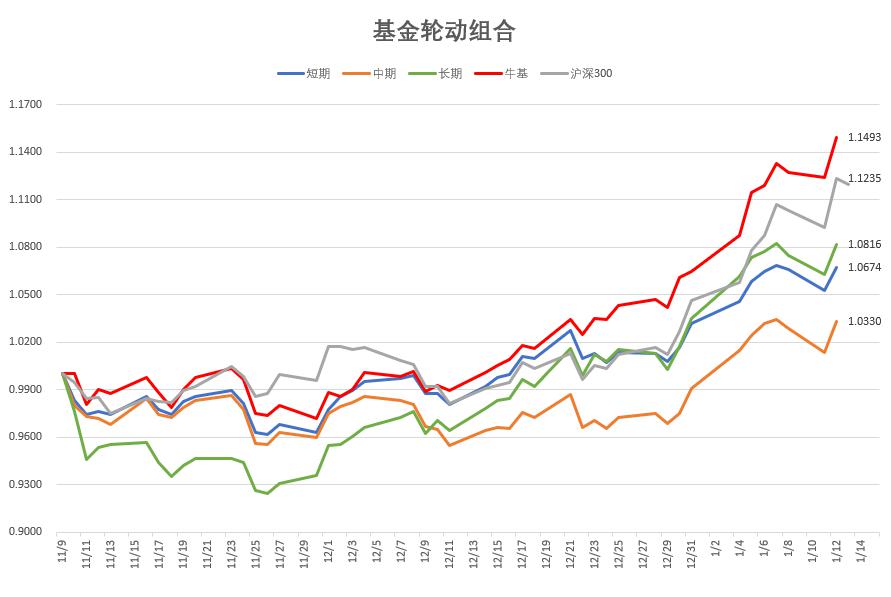

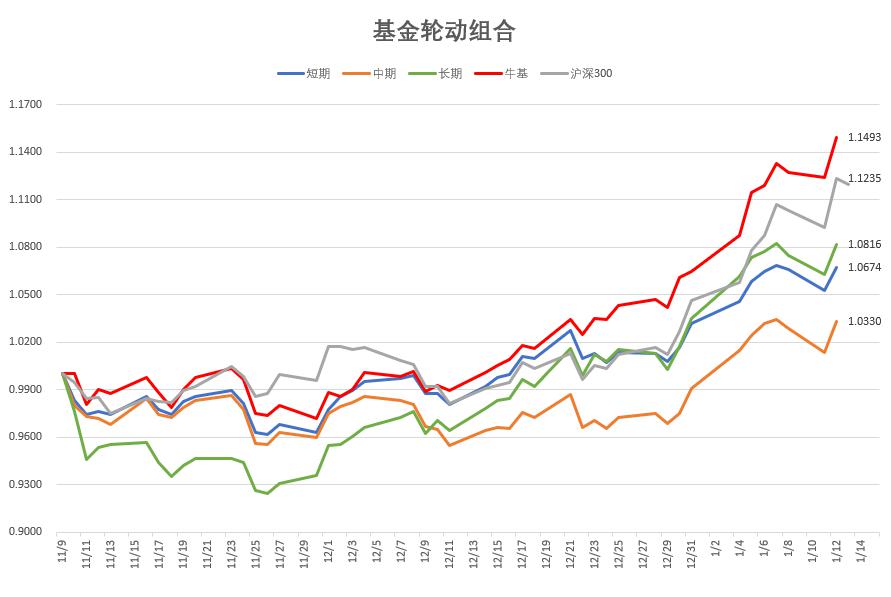

2020年11月9日建立四个基金组合,其中三个超跌轮动组合,一个牛基组合。

三个超跌轮动基金组合分为短期轮动、中期轮动和长期轮动。

牛基组合根据上海小孩和影儿小白的帖子选了七个基金:兴全合宜、兴全商业模式、易方达蓝筹、景顺鼎益、中欧时代先锋、交银新生活力、工银文体产业,七个基金按照1:1配置。

目前牛基组合小幅跑赢沪深300,大幅跑赢三个轮动组合。

三个超跌轮动基金组合分为短期轮动、中期轮动和长期轮动。

牛基组合根据上海小孩和影儿小白的帖子选了七个基金:兴全合宜、兴全商业模式、易方达蓝筹、景顺鼎益、中欧时代先锋、交银新生活力、工银文体产业,七个基金按照1:1配置。

目前牛基组合小幅跑赢沪深300,大幅跑赢三个轮动组合。

1

赞同来自: ETF小迷弟

1.基金

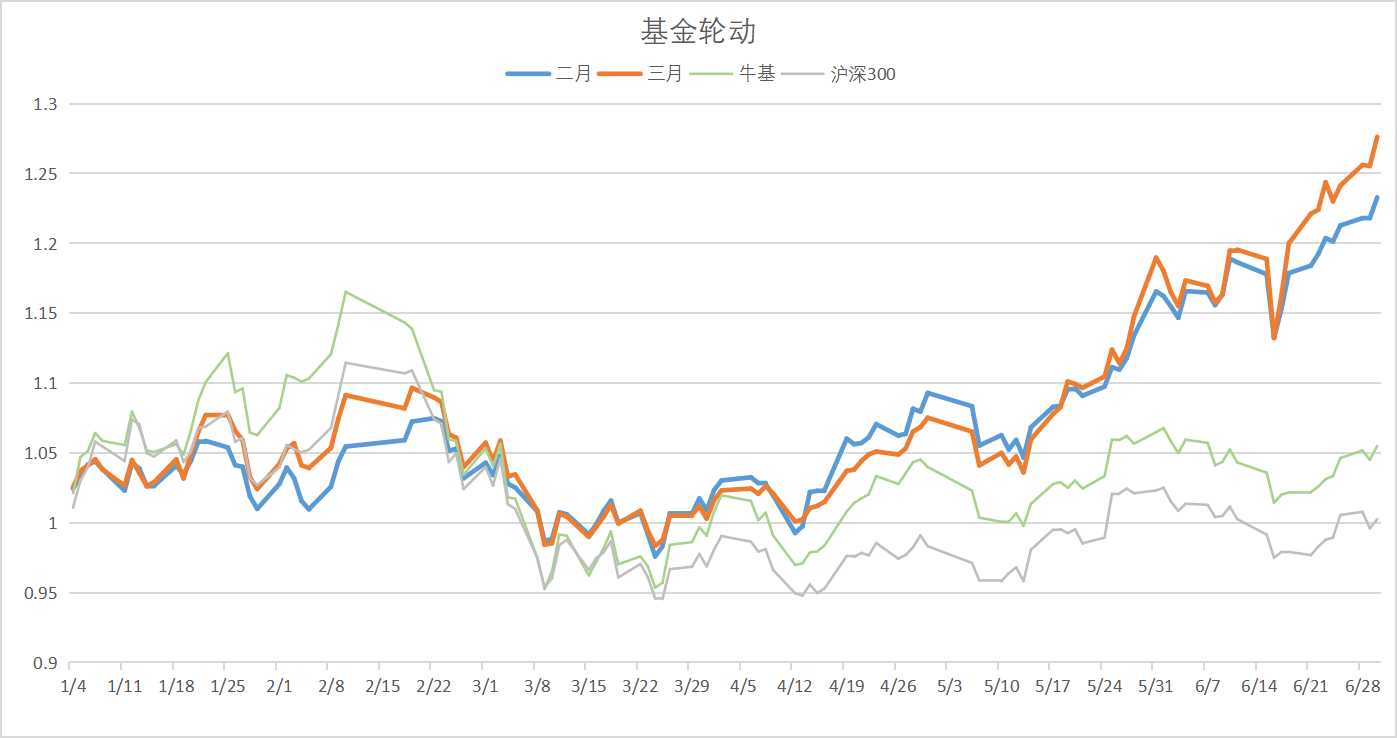

2021年有三个组合陪伴我走过全年:

组合 收益 最大回撤

二月组合 29.45% 10.45%

三月组合 40.89% 10.30%

牛基组合 -2.35% 19.97%

三月组合的高收益来自于一季度重仓轮入新能源基金,吃了满满的鱼头鱼身。九月份轮入医药消费后组合就一直横盘震荡,净值表现不如人意。虽然组合运行已经一年多,但目前仍然不能确定‘超跌轮动’的策略是否有效,也许重仓新能源只是一次意外呢?2022年继续观察。

2.可转债

今年最大的收获就是认识了‘野生交易员’群主和一群乐于分享的群友,让我更深入地理解了可转债、溢价率和轮动。虽然今年可转债的收益率不尽如人意,但相信2022年会有所收获。

3.LOF基金套利

今年尝试了两次基金套利,第一次在6~7月,操作方式是溢价申购卖出,实际收益普普通通,所以很快终止。第二次在11~12月,借用了封基轮动的净增+折价方法,回测收益高且回撤低。但实盘两个月发现做了个寂寞,回测的收益多来自2021年8月之前,往后基本横盘震荡。

4.2022的计划

重仓转债,轻仓LOF,小仓位观察基金组合。

2021年有三个组合陪伴我走过全年:

组合 收益 最大回撤

二月组合 29.45% 10.45%

三月组合 40.89% 10.30%

牛基组合 -2.35% 19.97%

三月组合的高收益来自于一季度重仓轮入新能源基金,吃了满满的鱼头鱼身。九月份轮入医药消费后组合就一直横盘震荡,净值表现不如人意。虽然组合运行已经一年多,但目前仍然不能确定‘超跌轮动’的策略是否有效,也许重仓新能源只是一次意外呢?2022年继续观察。

2.可转债

今年最大的收获就是认识了‘野生交易员’群主和一群乐于分享的群友,让我更深入地理解了可转债、溢价率和轮动。虽然今年可转债的收益率不尽如人意,但相信2022年会有所收获。

3.LOF基金套利

今年尝试了两次基金套利,第一次在6~7月,操作方式是溢价申购卖出,实际收益普普通通,所以很快终止。第二次在11~12月,借用了封基轮动的净增+折价方法,回测收益高且回撤低。但实盘两个月发现做了个寂寞,回测的收益多来自2021年8月之前,往后基本横盘震荡。

4.2022的计划

重仓转债,轻仓LOF,小仓位观察基金组合。

0

一周年总结:

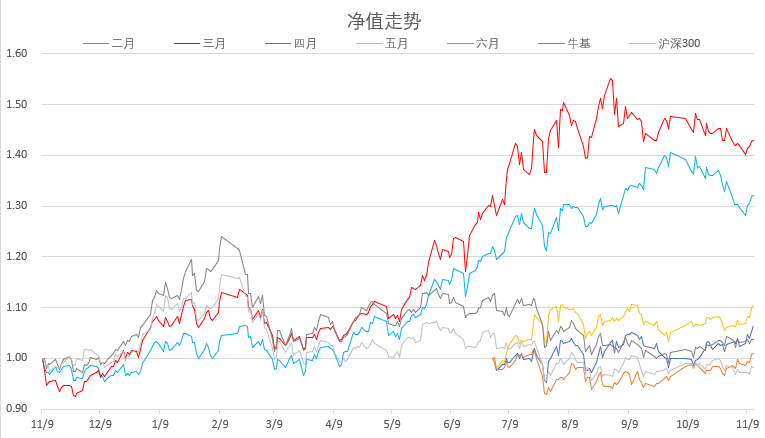

截止11月12日,二月组合、三月组合、牛基组合都已运行一周年。牛基组合略微跑赢基准(沪深300),二月组合超额收益34%,三月组合超额收益45%。

9月中旬把二月、三月组合的仓位全部换到医药、消费,目前来看是一次失败的调仓。原来的新能源创了新高,而两个组合调仓后一直在底部震荡。打算持仓到年底看看情况。

截止11月12日,二月组合、三月组合、牛基组合都已运行一周年。牛基组合略微跑赢基准(沪深300),二月组合超额收益34%,三月组合超额收益45%。

9月中旬把二月、三月组合的仓位全部换到医药、消费,目前来看是一次失败的调仓。原来的新能源创了新高,而两个组合调仓后一直在底部震荡。打算持仓到年底看看情况。

1

赞同来自: kyowuen

2021.9总结

得益于无尘群主的回测代码,我砍掉了6个回测表现不好的组合,节省了很大的精力!

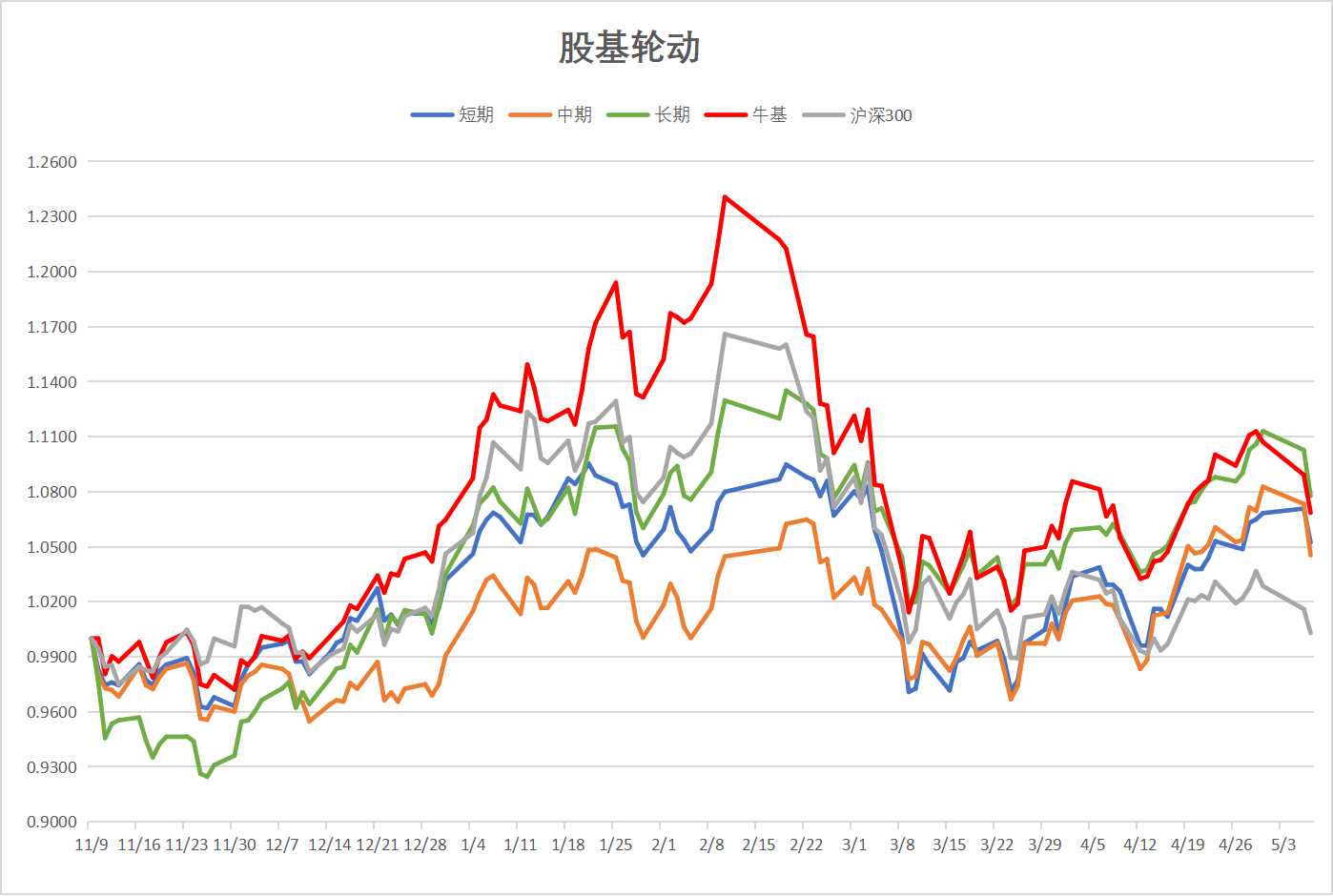

主力组合‘三月’在9月份表现很差,录得-5.9%的相对收益。主要原因是调仓偏晚,遭遇新能源一波大回撤。反观‘二月’组合虽然调仓偏早,吃不到鱼尾大行情,但稳稳吃掉鱼头获得更平稳的相对收益,期待它年内追上‘三月’。

原计划组合运行一年时砍掉‘二月’组合,现在反而打算新增一个‘2.5月’组合。以获得更好的调仓时机。

其他修改计划:牛基组合应该会在年底关闭,换成‘消费医药科技’组合。组合的思路来自‘账户已注销’的‘四大长牛行业’,另外加上‘ylx’的‘投一个新兴行业的指数,等着这个行业蓬勃发展,直至它的龙头公司市值达到市场TOP10’,新兴行业可能会选择新能源指基。

这个新组合将会替代‘牛基’成为新的对照组。

几个组合从去年11月开始一直轻仓测试,马上要一周年了。等国庆后看看股债利差和信贷脉冲,决定要不要all in。

得益于无尘群主的回测代码,我砍掉了6个回测表现不好的组合,节省了很大的精力!

主力组合‘三月’在9月份表现很差,录得-5.9%的相对收益。主要原因是调仓偏晚,遭遇新能源一波大回撤。反观‘二月’组合虽然调仓偏早,吃不到鱼尾大行情,但稳稳吃掉鱼头获得更平稳的相对收益,期待它年内追上‘三月’。

原计划组合运行一年时砍掉‘二月’组合,现在反而打算新增一个‘2.5月’组合。以获得更好的调仓时机。

其他修改计划:牛基组合应该会在年底关闭,换成‘消费医药科技’组合。组合的思路来自‘账户已注销’的‘四大长牛行业’,另外加上‘ylx’的‘投一个新兴行业的指数,等着这个行业蓬勃发展,直至它的龙头公司市值达到市场TOP10’,新兴行业可能会选择新能源指基。

这个新组合将会替代‘牛基’成为新的对照组。

几个组合从去年11月开始一直轻仓测试,马上要一周年了。等国庆后看看股债利差和信贷脉冲,决定要不要all in。

0

目前有16个组合,5个模拟盘,11个小仓位实盘。

三月组合表现良好,相对沪深300的超额收益达到60%。

8月份表现最好的是新增的低溢价转债轮动和场内基金动量轮动。

现在帖子不能再叫‘基金超跌轮动’了。

三月组合表现良好,相对沪深300的超额收益达到60%。

8月份表现最好的是新增的低溢价转债轮动和场内基金动量轮动。

现在帖子不能再叫‘基金超跌轮动’了。

1

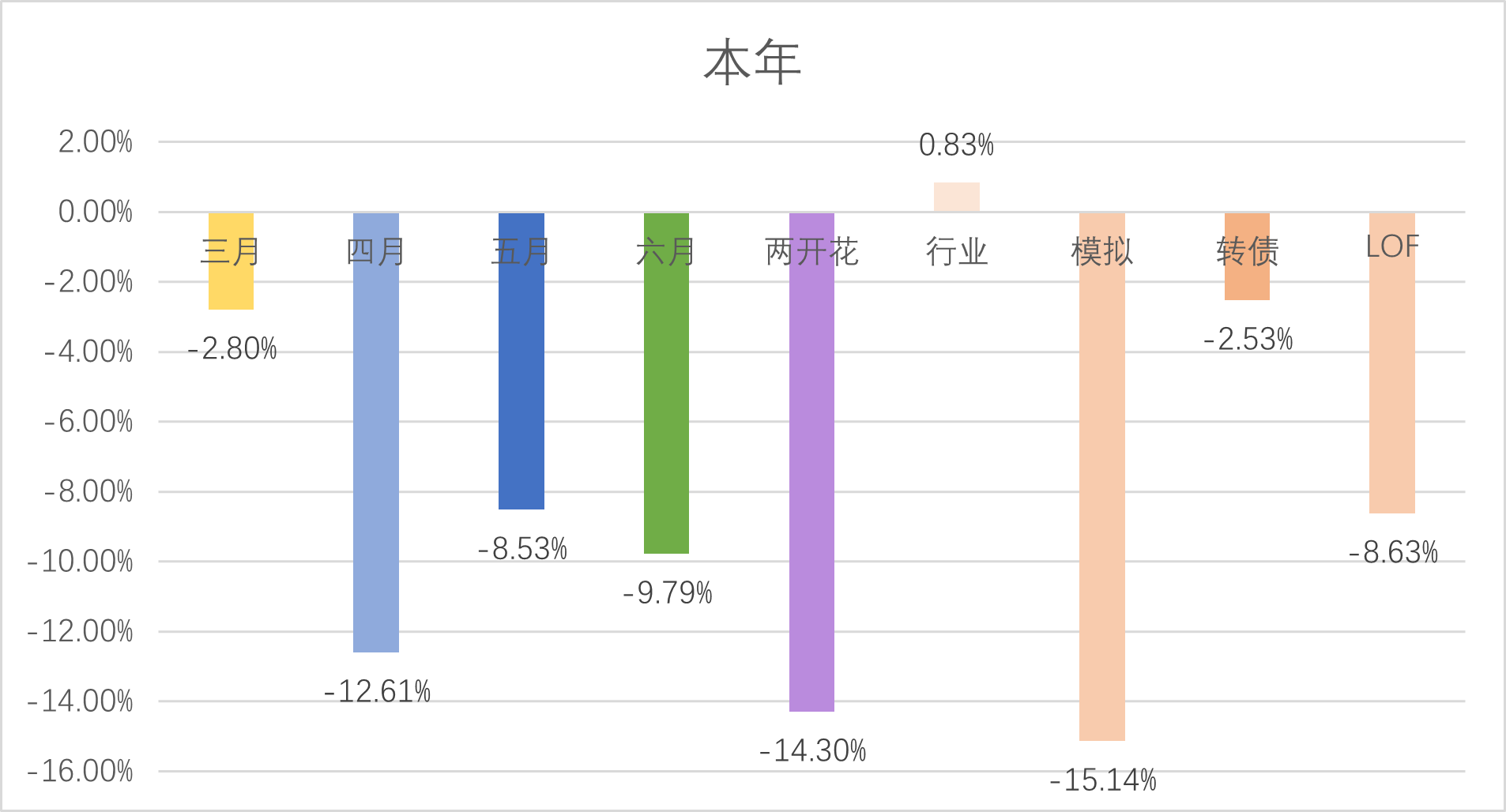

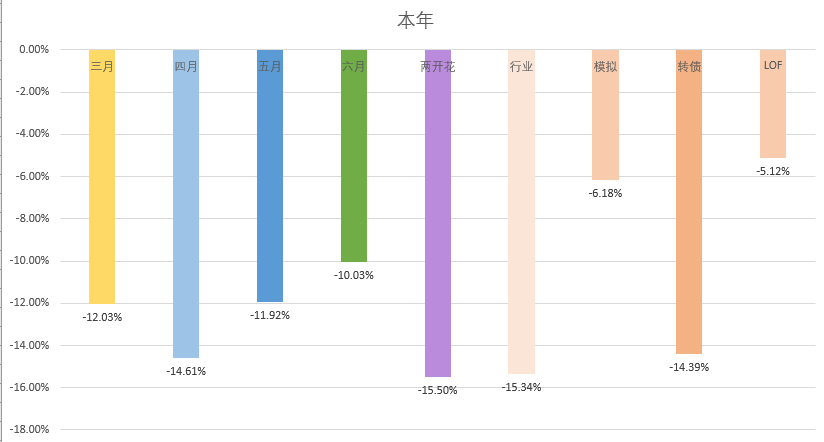

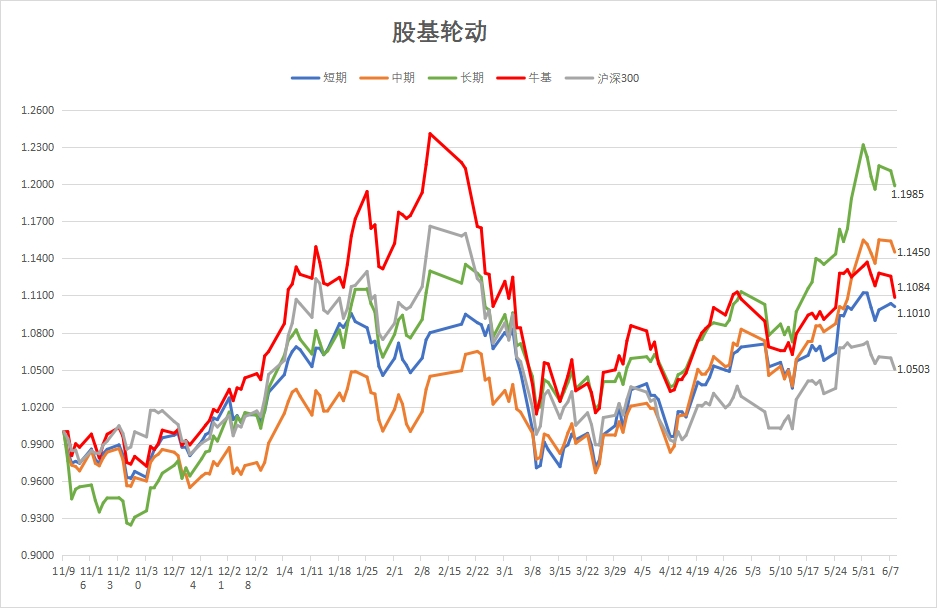

1.做减法

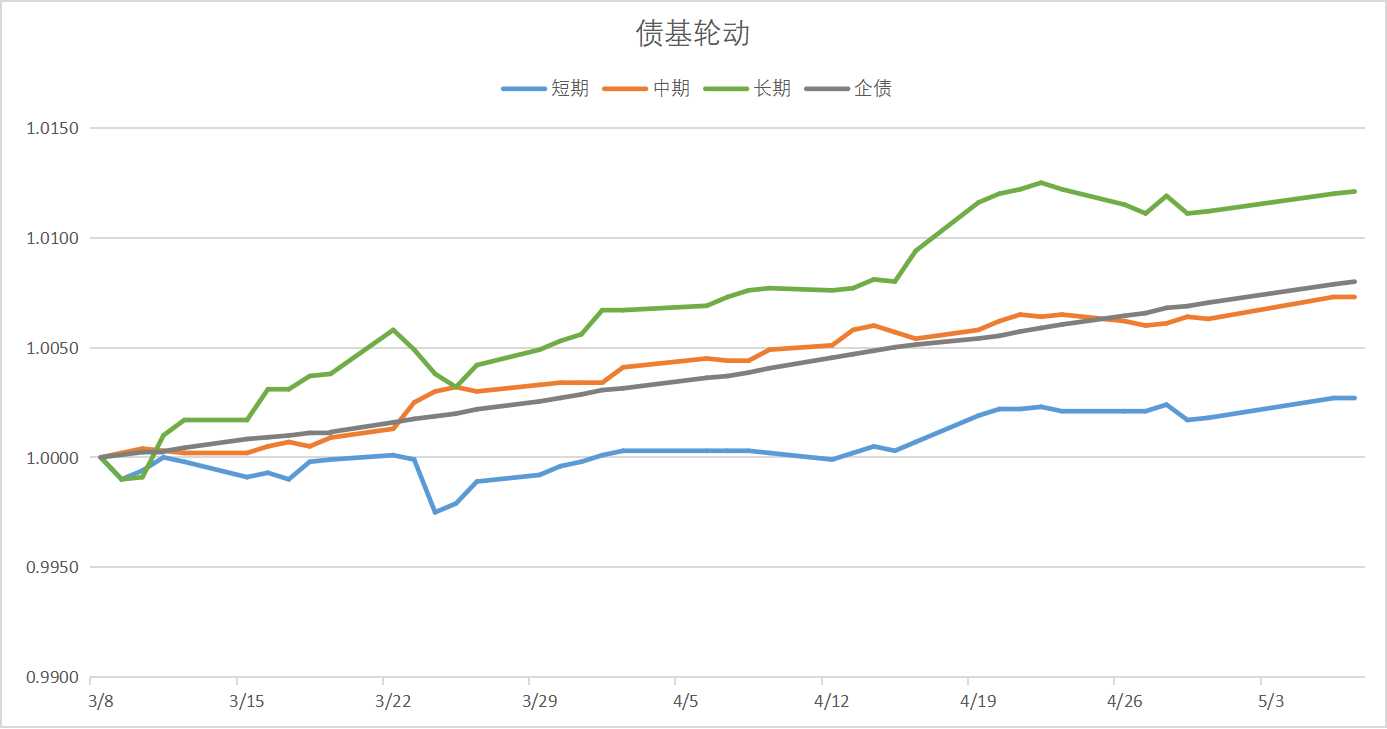

在股基和债基两类产品的试验中,业绩排名都是长期>中期>短期。这点在债基组合中特别明显,有理由认为长期组合优于中短期组合。

所以这两周我对试验组合进行了大调整,首先是砍掉了股基的短期组合与债基的短期、中期组合,并把股基的中期、长期组合改名为二月、三月组合。同时,单个组合的规模还将在未来两个月进一步减小,由现在10只基金变为6只基金。

2.做加法

长期>中期>短期,这个业绩排名让人很自然地考虑更长期的组合表现会如何?业绩是否符合抛物线,如果符合抛物线的话它的顶点对应什么时间长度?

带着这个疑问,我计划在6.30建立3个股基组合,分别为四月、五月、六月,这样我便拥有五个股基组合。明年年中的时候,我要么找到抛物线的顶点,要么继续砍短周期组合新建更长周期组合。

PS:在建立近8个月(232天)后,长期组合跑赢沪深300约24%,附一张超额收益图。

赞同来自: elgma

1.做减法

在股基和债基两类产品的试验中,业绩排名都是长期>中期>短期。这点在债基组合中特别明显,有理由认为长期组合优于中短期组合。

所以这两周我对试验组合进行了大调整,首先是砍掉了股基的短期组合与债基的短期、中期组合,并把股基的中期、长期组合改名为二月、三月组合。同时,单个组合的规模还将在未来两个月进一步减小,由现在10只基金变为6只基金。

2.做加法

长期>中期>短期,这个业绩排名让人很自然地考虑更长期的组合表现会如何?业绩是否符合抛物线,如果符合抛物线的话它的顶点对应什么时间长度?

带着这个疑问,我计划在6.30建立3个股基组合,分别为四月、五月、六月,这样我便拥有五个股基组合。明年年中的时候,我要么找到抛物线的顶点,要么继续砍短周期组合新建更长周期组合。

PS:在建立近8个月(232天)后,长期组合跑赢沪深300约24%,附一张超额收益图。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号