我开个头,抛转引玉,欢迎大家来打脸。

先说不好的方面:

公司治理上有重大缺陷,前大股东,大股东都曾占用上市公司资金(现大股东可能是被动占用)。

考虑渠道成本现大股东融资利率高达8%-10%。而且现大股东违规给众多当地民营企业担保,比较混乱。且当地如此高的融资成本也证明现大股东的财务状况很不好。

收购睿优铭集团预计会大亏

,孚日股份2019年末交易性金融资产中“衍生金融资产”余额为1.88亿元,性质为睿优铭的回购权公允价值,年审会计师对相关事项发表保留意见。

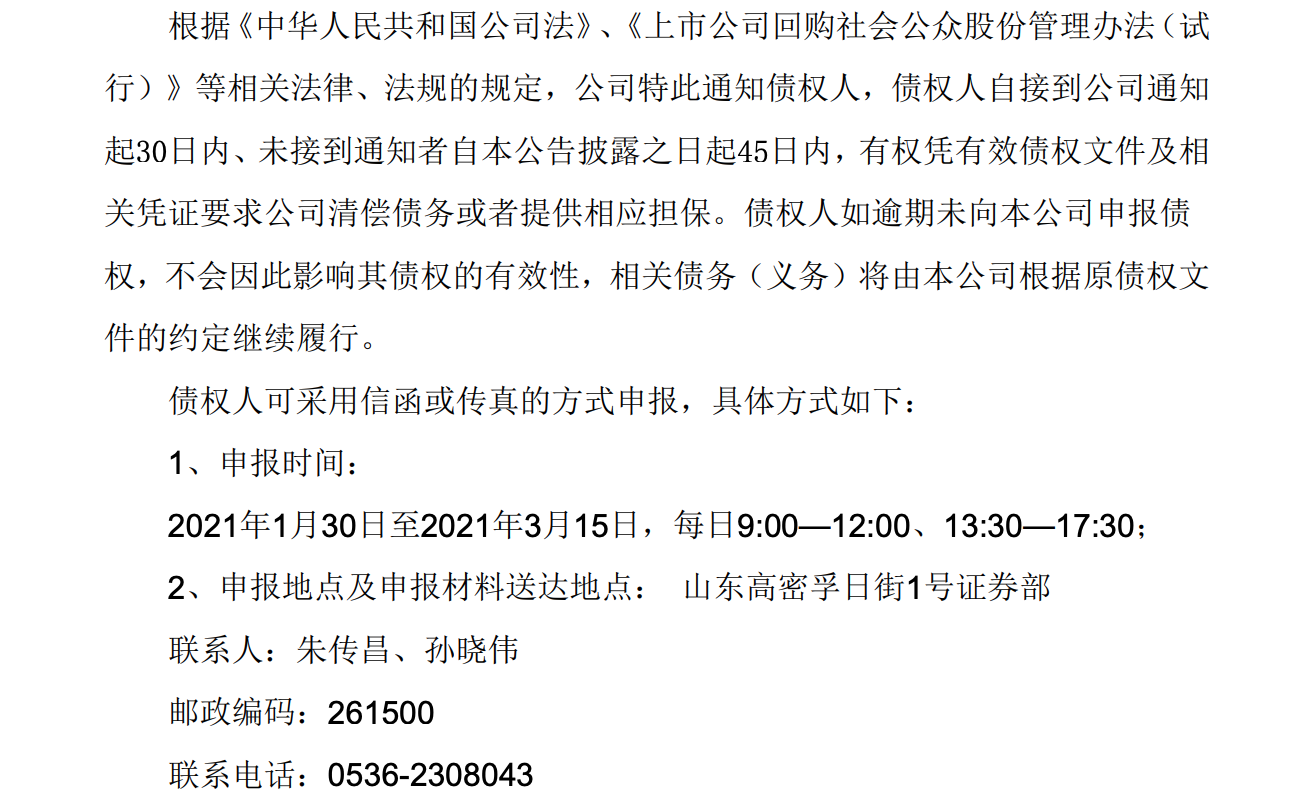

40亿+的债务(短期债务+可转债),股东权益不到40亿,债务比例很重,全部要求回购公司肯定吃不消。

公司耍赖不执行或拖着缓慢执行回购。

有利因素:

由于孚日公司治理出现过多次问题,现各个监管机构对其盯的比较紧。

转债规模也不大,清偿难度不大。

业务在疫情期间也是受益的,相对也比较稳定。

大股东短期内归还10亿现金,这将减少与大股东关联,减少大股东恶化债务情况的影响。

考虑大股东短期归还现金和公司法规定允许债权人要求公司回购,我觉得这里值得冒一定的风险,假如需要1年才完成回购,假设以85买入,一年后回购100块本金及利息,约18%。

预计可变现的金融资产加现金30亿+,债务当中的大部分银行贷款很可能不会行使回购权,其贷款应该有足额抵押物,没有必要为难公司和高密国资,毕竟以后也很可能还有大量的业务往来。

公司耍赖不执行或拖着缓慢执行回购的可能性是有的,但如果计划这样做,应该不公告才对,公告了估计很是有所准备,唯一不可控会产生大额回售的债务只有可转债,规模在公司可承担的范围之内。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号