对于任何一个品种的投资,我们都需要知道这个品种整体目前处于何种估值水平。对于ETF类投资,我们想要知道A股整体处于低估还是高估,可以参考全市场等权PE等数据。

那么对于可转债投资,我们如何判断可转债这个品种目前是否有投资价值呢?这里我们引入一个能够真实反映全市场可转债整体估值的指标---中位数双低值。

一、平均双低值的弊端

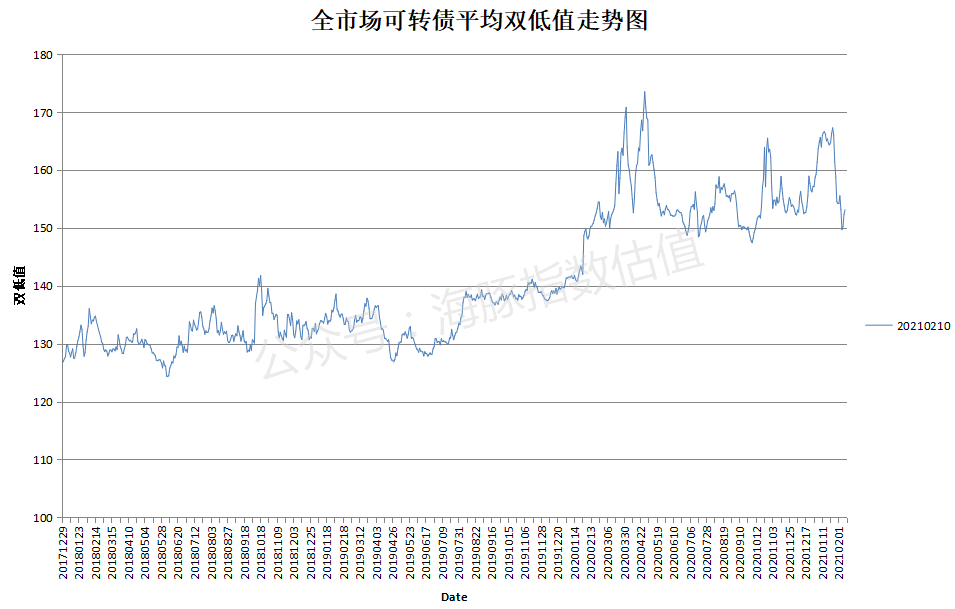

对于可转债的估值,之前提供过一个指标---全市场可转债平均双低值,该指标在大多数情况下,能够用来评估当前可转债市场的整体估值。但是在目前的结构化行情下,大多数转债暴跌,少数高价转债异常坚挺,导致平均值与市场真实情况偏离很大,看下图:

我们都知道最近两三个月,大多数可转债进入了持续暴跌的行情,但是从上图的平均双低值走势图,无法看出这一走势,只能看到从2021年1月26日(鼠标放在上图excel的图表上可以看到每日平均双低值的具体值)持续下跌,这与实际情况不符。

造成这一现象的核心原因在于,有少部分高价转债在最近的结构化行情下,走势与双低转债偏离很大,持续上涨。比如英科转债,目前价格2700元左右,而现在的双低转债,很多都进入了90元的区间,一张英科转债可以算作30张双低转债了,此时如果再用平均双低值,显然无法展示可转债整体估值。

道理大家都懂,你跟马总平均下,也是亿万富豪。

二、中位数双低值

上面分析了那么多,知道了用所有可转债的平均双低值反应可转债整体估值不合理,自然我们需要用到的优化方案就是采用中位数。

所有可转债的中位数双低值,等于当天所有可转债的中位数价格加上当天所有可转债的中位数转股溢价率*100。

公式如下:

中位数双低值=中位数价格+100*中位数转股溢价率

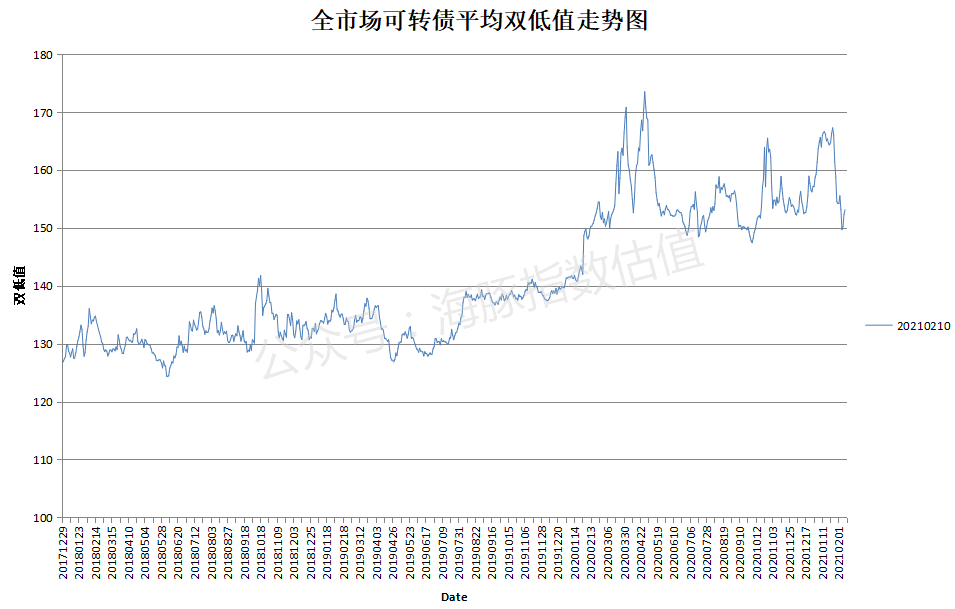

下面看中位数双低值走势图:

可以看到,全市场所有可转债的中位数双低值,在最近两三个月持续下跌,特别最近跟吃了泻药一般,与我们最近可转债整体走势非常接近。

可以看到最近中位数双低值在2021年2月5日出现局部最低点,中位数双低值为121.31;历史上中位数双低值最低点出现在2018年6月5日,其值为115.214。

目前可转债跌到了底部区域,虽然离历史最低区域还有一点距离,但是距离并不远,目前转债整体处于一个有投资价值的区间。

本文首发于订阅号:海豚指数估值

那么对于可转债投资,我们如何判断可转债这个品种目前是否有投资价值呢?这里我们引入一个能够真实反映全市场可转债整体估值的指标---中位数双低值。

一、平均双低值的弊端

对于可转债的估值,之前提供过一个指标---全市场可转债平均双低值,该指标在大多数情况下,能够用来评估当前可转债市场的整体估值。但是在目前的结构化行情下,大多数转债暴跌,少数高价转债异常坚挺,导致平均值与市场真实情况偏离很大,看下图:

我们都知道最近两三个月,大多数可转债进入了持续暴跌的行情,但是从上图的平均双低值走势图,无法看出这一走势,只能看到从2021年1月26日(鼠标放在上图excel的图表上可以看到每日平均双低值的具体值)持续下跌,这与实际情况不符。

造成这一现象的核心原因在于,有少部分高价转债在最近的结构化行情下,走势与双低转债偏离很大,持续上涨。比如英科转债,目前价格2700元左右,而现在的双低转债,很多都进入了90元的区间,一张英科转债可以算作30张双低转债了,此时如果再用平均双低值,显然无法展示可转债整体估值。

道理大家都懂,你跟马总平均下,也是亿万富豪。

二、中位数双低值

上面分析了那么多,知道了用所有可转债的平均双低值反应可转债整体估值不合理,自然我们需要用到的优化方案就是采用中位数。

所有可转债的中位数双低值,等于当天所有可转债的中位数价格加上当天所有可转债的中位数转股溢价率*100。

公式如下:

中位数双低值=中位数价格+100*中位数转股溢价率

下面看中位数双低值走势图:

可以看到,全市场所有可转债的中位数双低值,在最近两三个月持续下跌,特别最近跟吃了泻药一般,与我们最近可转债整体走势非常接近。

可以看到最近中位数双低值在2021年2月5日出现局部最低点,中位数双低值为121.31;历史上中位数双低值最低点出现在2018年6月5日,其值为115.214。

目前可转债跌到了底部区域,虽然离历史最低区域还有一点距离,但是距离并不远,目前转债整体处于一个有投资价值的区间。

本文首发于订阅号:海豚指数估值

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号