过年在家闲来无事,开始对自己的投资账户进行复盘,关于建立高股息策略池的原因,在之前有提到过。

“

本金来自家里老人的钱,本意是希望通过自己的理财让这部分资金既能适当增值、又可以按照年度的节奏有收益给到老人,思之再三之后我也不愿意放在固收产品(觉得和国家大方向不一致,也不愿意放弃增值可能),就选择了证券分散持股的方式

”

——《20年投资回顾及21年思路》

从这个角度来说,这个策略池需要兼顾以下几个方向的诉求

1、永续经营,公司基本不存在消失的风险

2、经营周期波动相对小,整体股息水平较优,每年贡献不错的现金流

3、以A股为主,且均衡配置沪深两市股票,这样可以有效利用打新收益增厚收益

因此这个策略池的行业聚焦在大消费、银行、基础建设、房地产、能源、钢铁六大类行业,具体配置在美的、格力、招行、农行、宝钢、神华、双汇、万科、保利、桂冠电力、宁沪、中石化这12支A股,加中移动、电能实业2支港股;新年中新股卖出后,建仓长江电力、建设银行,同时加仓双汇发展和中国神华。

截止目前,持仓市值以消费、银行为多。

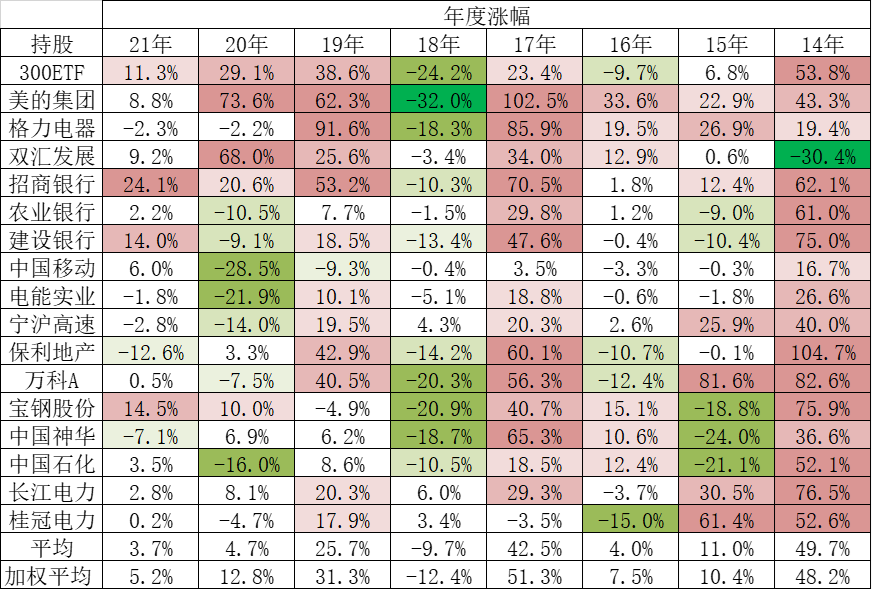

前复权之后看各公司的股价走势(和沪深300对比)

(注:图中各色阶区分区间为50%+、25%~50%、10%~25%、-5%~10%、-15%~-5%、-30%~-15%、-30%-)

看各年分策略池涨幅(21年因刚一个半月,不纳入计算)可以发现:

1、在更多年份跑赢沪深300的,集中在大消费(美的、格力、双汇)、银行(招商、农行、建行)、房地产(万科、保利)、钢铁(宝钢)和长江电力;

2、在普涨年份(14年、15年、19年)中,策略池整体表现与沪深300基本拉平;

3、在防守年份(16年、18年)中,策略池整体表现明显好于沪深300;

4、在风格切换年份(17年、20年)中,视行情方向一胜一败;

5、在整体回撤方面较优的有三大银行(招行、农行、建行)、长电、宁沪高速(除20年因为疫情影响)、和港股双熊(虽然不想承认但是他俩除了我持股的20年真的表现都还行……)

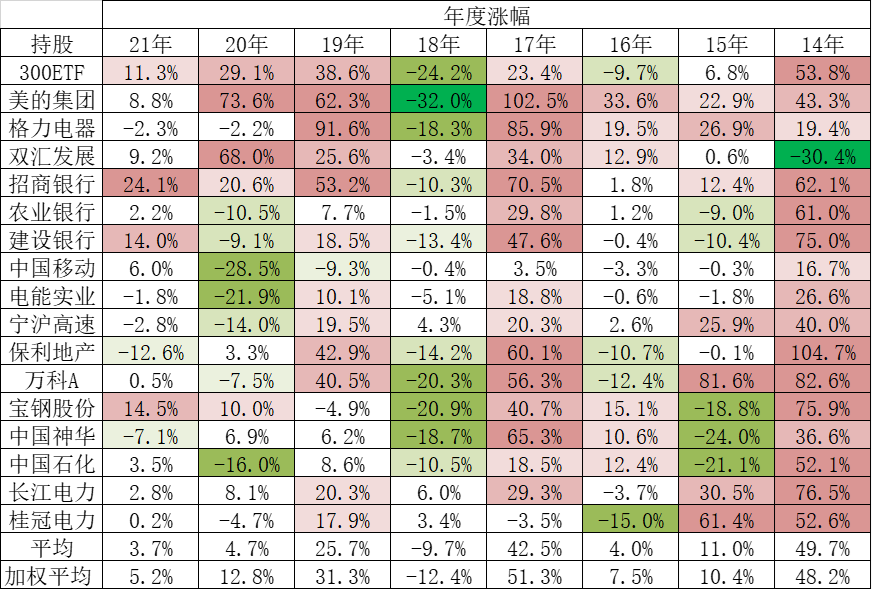

如果再同时考虑各时间段(7年~一个牛熊周期、5年~牛市结束后、3年~熊市开始前)年化涨幅对比,可以发现

1、全面跑赢沪深300的只有美的、格力、招行、长电四支大家常规意义理解中的长牛股

2、两次跑赢的是双汇和保利,前者因为14年在大牛市中成为“十大熊股”导致7年年化略跑输、后者因为最近一年房地产整体不好略跑输

3、一次跑赢的是万科和神华,前者和保利类似,只是5年周期略输,后者是得益于5年周期中包含了商品大周期

4、农行、建行、移动、电能、宁沪、宝钢、石化、桂冠均被沪深300全面K.O.

5、策略池拉长时间之后的年化涨幅优于沪深300、如果再考虑到“打新收益”增幅,应该更加好于沪深300

但是我们建立高股息策略池肯定不能重点关注股价,回溯我们持有的逻辑

“

1、永续经营,公司基本不存在消失的风险

2、经营周期波动相对小,整体股息水平较优,每年贡献不错的现金流

3、以A股为主,且均衡配置沪深两市股票,这样可以有效利用打新收益增厚收益

”

对于条件1和条件3,在买入当期和可以遇见的将来,是不会有大幅变动的,因此我们再通过对公司经营基本面分析来研究这些公司的质地。

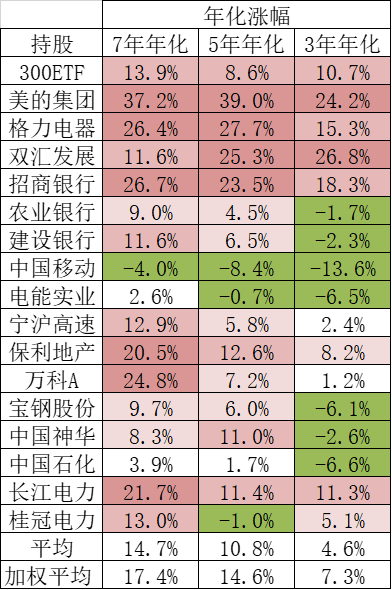

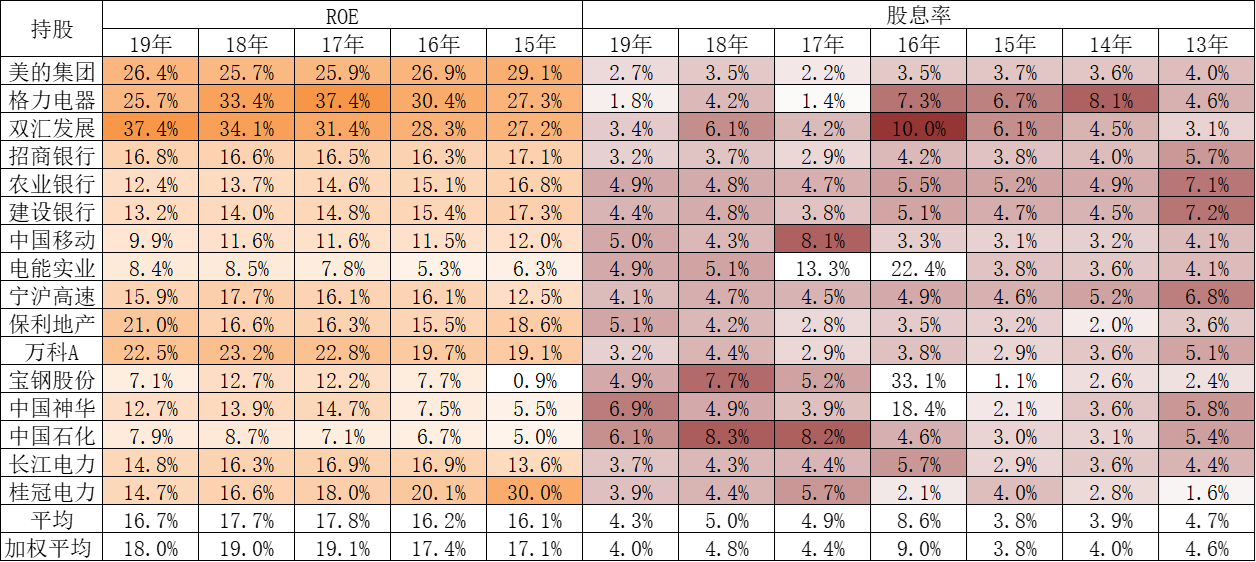

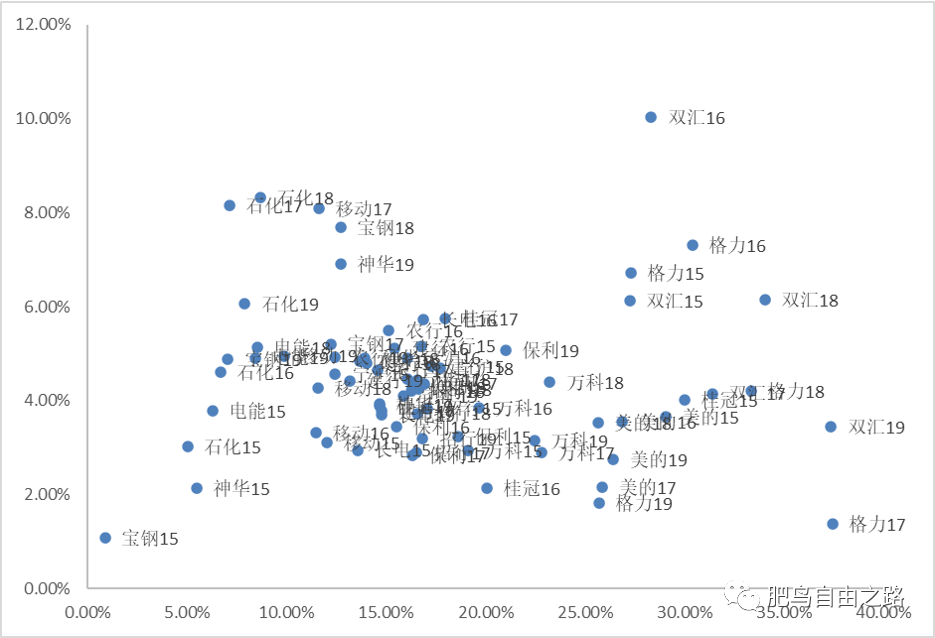

我们简单粗暴通过ROE和股息率两大指标来对公司经营质地进行第一轮评判

表格形态

坐标轴形态

一、整体情况一览

1、策略池的整体ROE水平较优,加权平均后保持在17%~19%区间,显著优于上证50、沪深300、中证500和红利指数等宽基或策略指数

1)第一梯队:大消费

2)第二梯队:房地产、银行、水电+基础建设

3)第三梯队:钢铁+石油+煤炭

按照这个新梯队来分的话,持仓结构比例有一些变化

这样的梯队划分也比较明显看出,ROE直接表征了各公司能够直接给股东带来汇报的能力,因此因为各行业经营方式和业务逻辑的不同,需要分行业展开,后面详细讨论

2、策略池的整体股息水平较优,且稳定性相对不错,低于2.5%的情况只发生在了17和19年格力、17年美的、14年保利、15年宝钢、13年和16年桂冠,

1)其中格、美、保是因为我计算股息率算法(当年分红/当年底股价)而他们又在当年录得较大涨幅,当然17年格力确实因为董阿姨股东会发飙在次年中补的分红

2)宝钢是因为次年并购武钢而做了现金准备

3)桂冠的分红从历史看确实有不稳定之处,但近三年较稳定且力度尚可

二、经营情况初探

大消费

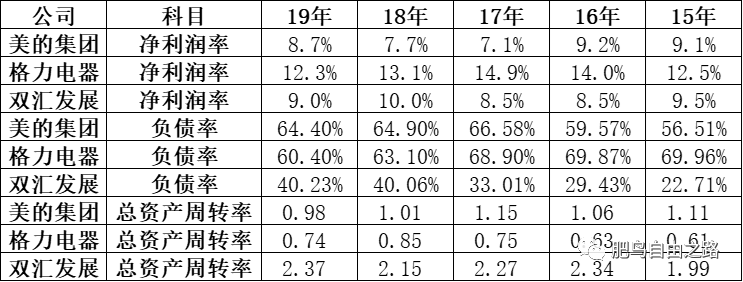

三家公司ROE远远领先于其他策略池其他公司,从杜邦分析法我们知道,ROE的核心决定要素是权益乘数、销售净利率、资产周转率

1、权益乘数(资产负债率)

1)其中美的、格力因为其对上下游的占款能力,负债率持续保持优秀水平,对于这类我们认为是较为“良性”的负债,整体水平应该保持相对高位,这个数据明显优于行业内其他公司(苏泊尔、小熊电器),另一巨头海尔的负债率与美的、格力相近

相对风险:

①美的在16年收购库卡之后负债率被推高,是否会逐年缓解是关注点;

②格力对于经销商藏利润的条件,我理解如果负债率能再次被回推,则说明其业绩增长基本有了再次的保障,否则需要审慎寻找公司新增长点

2)双汇发展,17年开始有一波吸收双汇集团的操作因此推高了负债率,这部分的负债情况值得商榷和讨论,但是从应收增长和利润增长的角度,吸收操作基本实现了产业链部分拉通从而增厚整体利润的预期,暂时定为中性

2、销售净利率

家电

即使是行业内,大家各自的主营业务产品类型和打法也有较大区别,但是扫描了一遍行业内各公司的毛利率和净利率情况之后有几个框架思考可以初步提出

1)大件产品(电、空、洗)的毛利水平较高,且相对费控容易,因此业务占比更高的时候公司净利率水平较高

2)小家电的毛利高,尤其是有特色(如小熊的具象场景、如智能化)的小家电,但是如果难以规模化,费控会做得比较痛苦

3)在有成本边际下的品类扩张,是进一步做大蛋糕并抢占蛋糕的关键,这一点目前思路比较明确的似乎只有美的(外延式扩张获得库卡的智能化能力、万东的家用医疗场景),但是如何良性消化也还是难以回避的命题

食品

从行业角度而言,本身永续性相对比家电更好,而且双汇的产业链比较长,保持净利率不变的情况下做大规模是后续成长性的疑问点,净利率层面反而不是最重要的了

3、资产周转率:这个不懂、不多谈了

房地产

先明确一个逻辑:房地产公司赚的是什么钱?

这一点青木在《精准预测房价走势其实并不难》里面的说法,我个人认为是解读最精准的:

“

因为房企并不是靠卖房子发财的,而是靠储备土地发财的

”

因此在看一个房地产公司经营能力的时候,理解看这样几个维度更好

1)总资产,表征公司实力

2)负债情况,表征风险

3)应收账款+合同资产占总资产比例,表征产品竞争力

4)土储情况,表征未来爆发力和安全性

其中1)和3),就相对定性的角度也能够判断保万在房地产行业的龙头地位,不做过多判断

对于2),保利连续5年控制在80%以下,万科17~19年均超过80%,在三道红线的要求下,这部分需要看万科在20年年报中表现如何来做二次判断

对于4),按照19年年报来看,保利的土地储备8100万平米分布在长三角、珠三角、成渝等38个核心城市的比例超过50%,剩余的主要在经济相对较好各省副省级城市(如赣州、洛阳、晋中、泉州、济宁、廊坊);万科的土地储备5400万平米,且相对分散度高于保利,这一点我理解是不如保利的

其他,如果要说万科明显优于保利的一点,可能是万科物业尚未分拆、且与戴德梁行重新成立JV公司,而保利物业已经独立拆分上市,这一点的价值,万科的想象空间要高于保利

银行

对于银行股的经营情况分析,基本抄雪球大V“招行谷子地”的作业,核心结论有①银行值得继续持有、②招农建的组合不错,具体分析有如下三点:

1、银行其实是强周期行业,并且是后周期行业,也就是说会因为经济景气度提升(货币政策适当收紧)而有比较亮眼的业绩表现,核心逻辑有两点,其一是加息有利于银行净息差提升、经济好转资产质量提升可以降低银行的信用成本

2、20年因为疫情有银行让利,因此业绩基数偏低,所以全年银行净利润增速会有不错的表现,特别是在中报

3、银行在经济向好时扩张受到多种因素的影响,这些因素主要包括资本充足率、吸储能力、资产匹配能力(资本金少消耗+资产净收益率高);三项叠加,扩张能力最强的是招行(强;强;强;中)和农行(强;强;强;中),次强的是工行(强;强;强;弱)和建行(强;强;强;弱)、宁波银行(强;中;中;强)

水电、基础建设

之所以将水电和基础设施一起而非能源一起,我的理解是水电的经营模式更接近于基础设施类公司的“一次建设、长期折旧、永续收租”的逻辑,从ROE变化情况来看,也确实基本表现了如此的状态

1、整体ROE较好

2、极高的净利润率

3、较低的资产周转率

4、账上趴有大量现金(资产折旧而来)

这类基础设施类公司都有类似的问题

1、未来成长空间较小(水电和高速的修建已经密度很高)

2、需要大量资金投入和较长工期(水电站、高速公路网、基站网)

3、定价受到民生因素压制,政府调控能力过强(电价、流量提速降价、疫情免高速费等)

但相对较好的是因为“账上趴有大量现金”,这几家公司的历史分红情况一直处于中等偏上的水平,且如果公司长期未有合适投资领域,会进行特殊分红以拉调公司ROE水平

不过持仓比例也不能再加了

钢铁+石油+煤炭

分红水平持续较好,但经营能力一直较弱的三家公司,大牛猫之前说过一个公司类型“对员工友好、对社会友好、但对股东不友好”,其中宝钢和神华因为行业集中度、长期发展方向有突破可能的角度还算ok,但是石化真的是比较差

判断如下:

1)经营能力:中国神华>宝钢股份>中国石化;

2)行业未来:宝钢股份>中国神华>中国石化;

“

本金来自家里老人的钱,本意是希望通过自己的理财让这部分资金既能适当增值、又可以按照年度的节奏有收益给到老人,思之再三之后我也不愿意放在固收产品(觉得和国家大方向不一致,也不愿意放弃增值可能),就选择了证券分散持股的方式

”

——《20年投资回顾及21年思路》

从这个角度来说,这个策略池需要兼顾以下几个方向的诉求

1、永续经营,公司基本不存在消失的风险

2、经营周期波动相对小,整体股息水平较优,每年贡献不错的现金流

3、以A股为主,且均衡配置沪深两市股票,这样可以有效利用打新收益增厚收益

因此这个策略池的行业聚焦在大消费、银行、基础建设、房地产、能源、钢铁六大类行业,具体配置在美的、格力、招行、农行、宝钢、神华、双汇、万科、保利、桂冠电力、宁沪、中石化这12支A股,加中移动、电能实业2支港股;新年中新股卖出后,建仓长江电力、建设银行,同时加仓双汇发展和中国神华。

截止目前,持仓市值以消费、银行为多。

前复权之后看各公司的股价走势(和沪深300对比)

(注:图中各色阶区分区间为50%+、25%~50%、10%~25%、-5%~10%、-15%~-5%、-30%~-15%、-30%-)

看各年分策略池涨幅(21年因刚一个半月,不纳入计算)可以发现:

1、在更多年份跑赢沪深300的,集中在大消费(美的、格力、双汇)、银行(招商、农行、建行)、房地产(万科、保利)、钢铁(宝钢)和长江电力;

2、在普涨年份(14年、15年、19年)中,策略池整体表现与沪深300基本拉平;

3、在防守年份(16年、18年)中,策略池整体表现明显好于沪深300;

4、在风格切换年份(17年、20年)中,视行情方向一胜一败;

5、在整体回撤方面较优的有三大银行(招行、农行、建行)、长电、宁沪高速(除20年因为疫情影响)、和港股双熊(虽然不想承认但是他俩除了我持股的20年真的表现都还行……)

如果再同时考虑各时间段(7年~一个牛熊周期、5年~牛市结束后、3年~熊市开始前)年化涨幅对比,可以发现

1、全面跑赢沪深300的只有美的、格力、招行、长电四支大家常规意义理解中的长牛股

2、两次跑赢的是双汇和保利,前者因为14年在大牛市中成为“十大熊股”导致7年年化略跑输、后者因为最近一年房地产整体不好略跑输

3、一次跑赢的是万科和神华,前者和保利类似,只是5年周期略输,后者是得益于5年周期中包含了商品大周期

4、农行、建行、移动、电能、宁沪、宝钢、石化、桂冠均被沪深300全面K.O.

5、策略池拉长时间之后的年化涨幅优于沪深300、如果再考虑到“打新收益”增幅,应该更加好于沪深300

但是我们建立高股息策略池肯定不能重点关注股价,回溯我们持有的逻辑

“

1、永续经营,公司基本不存在消失的风险

2、经营周期波动相对小,整体股息水平较优,每年贡献不错的现金流

3、以A股为主,且均衡配置沪深两市股票,这样可以有效利用打新收益增厚收益

”

对于条件1和条件3,在买入当期和可以遇见的将来,是不会有大幅变动的,因此我们再通过对公司经营基本面分析来研究这些公司的质地。

我们简单粗暴通过ROE和股息率两大指标来对公司经营质地进行第一轮评判

表格形态

坐标轴形态

一、整体情况一览

1、策略池的整体ROE水平较优,加权平均后保持在17%~19%区间,显著优于上证50、沪深300、中证500和红利指数等宽基或策略指数

1)第一梯队:大消费

2)第二梯队:房地产、银行、水电+基础建设

3)第三梯队:钢铁+石油+煤炭

按照这个新梯队来分的话,持仓结构比例有一些变化

这样的梯队划分也比较明显看出,ROE直接表征了各公司能够直接给股东带来汇报的能力,因此因为各行业经营方式和业务逻辑的不同,需要分行业展开,后面详细讨论

2、策略池的整体股息水平较优,且稳定性相对不错,低于2.5%的情况只发生在了17和19年格力、17年美的、14年保利、15年宝钢、13年和16年桂冠,

1)其中格、美、保是因为我计算股息率算法(当年分红/当年底股价)而他们又在当年录得较大涨幅,当然17年格力确实因为董阿姨股东会发飙在次年中补的分红

2)宝钢是因为次年并购武钢而做了现金准备

3)桂冠的分红从历史看确实有不稳定之处,但近三年较稳定且力度尚可

二、经营情况初探

大消费

三家公司ROE远远领先于其他策略池其他公司,从杜邦分析法我们知道,ROE的核心决定要素是权益乘数、销售净利率、资产周转率

1、权益乘数(资产负债率)

1)其中美的、格力因为其对上下游的占款能力,负债率持续保持优秀水平,对于这类我们认为是较为“良性”的负债,整体水平应该保持相对高位,这个数据明显优于行业内其他公司(苏泊尔、小熊电器),另一巨头海尔的负债率与美的、格力相近

相对风险:

①美的在16年收购库卡之后负债率被推高,是否会逐年缓解是关注点;

②格力对于经销商藏利润的条件,我理解如果负债率能再次被回推,则说明其业绩增长基本有了再次的保障,否则需要审慎寻找公司新增长点

2)双汇发展,17年开始有一波吸收双汇集团的操作因此推高了负债率,这部分的负债情况值得商榷和讨论,但是从应收增长和利润增长的角度,吸收操作基本实现了产业链部分拉通从而增厚整体利润的预期,暂时定为中性

2、销售净利率

家电

即使是行业内,大家各自的主营业务产品类型和打法也有较大区别,但是扫描了一遍行业内各公司的毛利率和净利率情况之后有几个框架思考可以初步提出

1)大件产品(电、空、洗)的毛利水平较高,且相对费控容易,因此业务占比更高的时候公司净利率水平较高

2)小家电的毛利高,尤其是有特色(如小熊的具象场景、如智能化)的小家电,但是如果难以规模化,费控会做得比较痛苦

3)在有成本边际下的品类扩张,是进一步做大蛋糕并抢占蛋糕的关键,这一点目前思路比较明确的似乎只有美的(外延式扩张获得库卡的智能化能力、万东的家用医疗场景),但是如何良性消化也还是难以回避的命题

食品

从行业角度而言,本身永续性相对比家电更好,而且双汇的产业链比较长,保持净利率不变的情况下做大规模是后续成长性的疑问点,净利率层面反而不是最重要的了

3、资产周转率:这个不懂、不多谈了

房地产

先明确一个逻辑:房地产公司赚的是什么钱?

这一点青木在《精准预测房价走势其实并不难》里面的说法,我个人认为是解读最精准的:

“

因为房企并不是靠卖房子发财的,而是靠储备土地发财的

”

因此在看一个房地产公司经营能力的时候,理解看这样几个维度更好

1)总资产,表征公司实力

2)负债情况,表征风险

3)应收账款+合同资产占总资产比例,表征产品竞争力

4)土储情况,表征未来爆发力和安全性

其中1)和3),就相对定性的角度也能够判断保万在房地产行业的龙头地位,不做过多判断

对于2),保利连续5年控制在80%以下,万科17~19年均超过80%,在三道红线的要求下,这部分需要看万科在20年年报中表现如何来做二次判断

对于4),按照19年年报来看,保利的土地储备8100万平米分布在长三角、珠三角、成渝等38个核心城市的比例超过50%,剩余的主要在经济相对较好各省副省级城市(如赣州、洛阳、晋中、泉州、济宁、廊坊);万科的土地储备5400万平米,且相对分散度高于保利,这一点我理解是不如保利的

其他,如果要说万科明显优于保利的一点,可能是万科物业尚未分拆、且与戴德梁行重新成立JV公司,而保利物业已经独立拆分上市,这一点的价值,万科的想象空间要高于保利

银行

对于银行股的经营情况分析,基本抄雪球大V“招行谷子地”的作业,核心结论有①银行值得继续持有、②招农建的组合不错,具体分析有如下三点:

1、银行其实是强周期行业,并且是后周期行业,也就是说会因为经济景气度提升(货币政策适当收紧)而有比较亮眼的业绩表现,核心逻辑有两点,其一是加息有利于银行净息差提升、经济好转资产质量提升可以降低银行的信用成本

2、20年因为疫情有银行让利,因此业绩基数偏低,所以全年银行净利润增速会有不错的表现,特别是在中报

3、银行在经济向好时扩张受到多种因素的影响,这些因素主要包括资本充足率、吸储能力、资产匹配能力(资本金少消耗+资产净收益率高);三项叠加,扩张能力最强的是招行(强;强;强;中)和农行(强;强;强;中),次强的是工行(强;强;强;弱)和建行(强;强;强;弱)、宁波银行(强;中;中;强)

水电、基础建设

之所以将水电和基础设施一起而非能源一起,我的理解是水电的经营模式更接近于基础设施类公司的“一次建设、长期折旧、永续收租”的逻辑,从ROE变化情况来看,也确实基本表现了如此的状态

1、整体ROE较好

2、极高的净利润率

3、较低的资产周转率

4、账上趴有大量现金(资产折旧而来)

这类基础设施类公司都有类似的问题

1、未来成长空间较小(水电和高速的修建已经密度很高)

2、需要大量资金投入和较长工期(水电站、高速公路网、基站网)

3、定价受到民生因素压制,政府调控能力过强(电价、流量提速降价、疫情免高速费等)

但相对较好的是因为“账上趴有大量现金”,这几家公司的历史分红情况一直处于中等偏上的水平,且如果公司长期未有合适投资领域,会进行特殊分红以拉调公司ROE水平

不过持仓比例也不能再加了

钢铁+石油+煤炭

分红水平持续较好,但经营能力一直较弱的三家公司,大牛猫之前说过一个公司类型“对员工友好、对社会友好、但对股东不友好”,其中宝钢和神华因为行业集中度、长期发展方向有突破可能的角度还算ok,但是石化真的是比较差

判断如下:

1)经营能力:中国神华>宝钢股份>中国石化;

2)行业未来:宝钢股份>中国神华>中国石化;

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号