最近港股打新市场区域降温,距离上次吃大肉还是2月17日暗盘上市的诺辉,那个时候大A还没开门,大伙的情绪还高涨着。

春节回来市场大回调,港股打新也没什么热票,几只大票都是些二地上市的鸡肋货,也提不起什么劲,当然这才是打新日常,那种动不动翻倍的日子估计是一去不复返了。

昨个涂鸦智能在美上市,这次的货还不少,尤其是长桥基本每户分了12股,老虎打个300股也能分个17股,这次开盘涨幅30%,虽然不及预期但也还不错,傻馒80来股也小赚了几千块。

万万没想到新年的第一口肉竟然是来自美股打新,大家都放低预期吧,毕竟看早几年30%也已经算是一口大肉了~

百融云创今日开始招股,市场分歧还挺大的,确实有点小纠结。

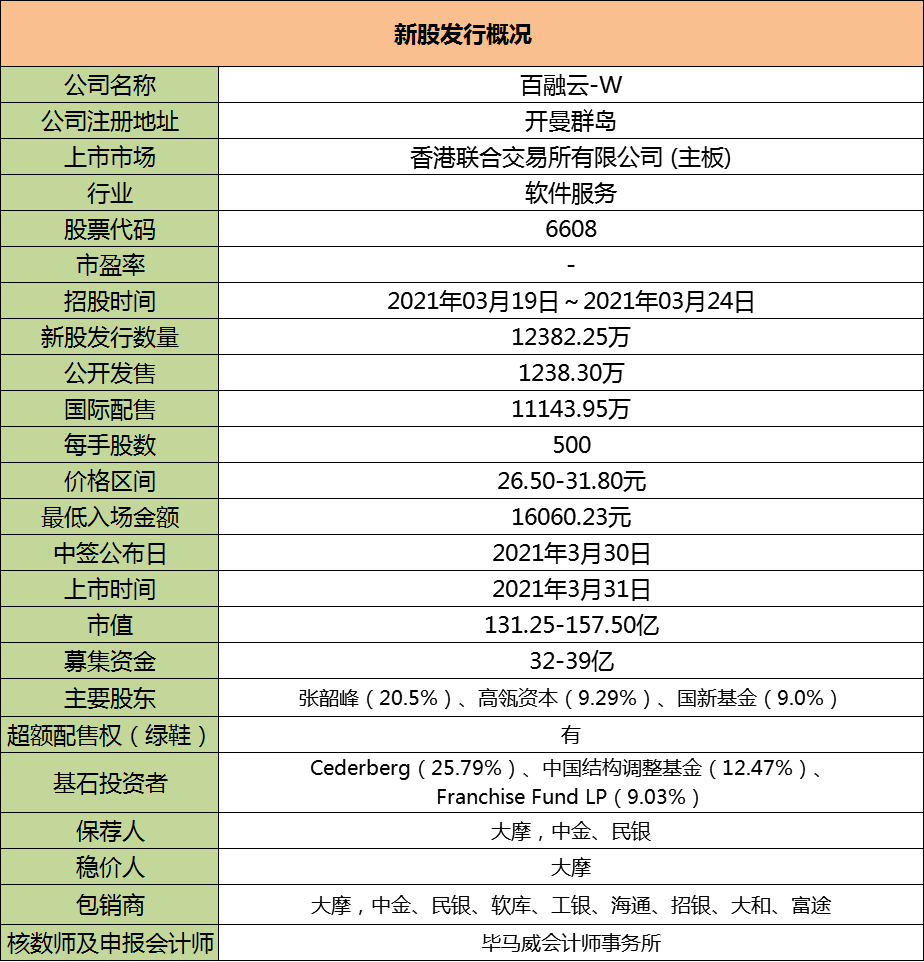

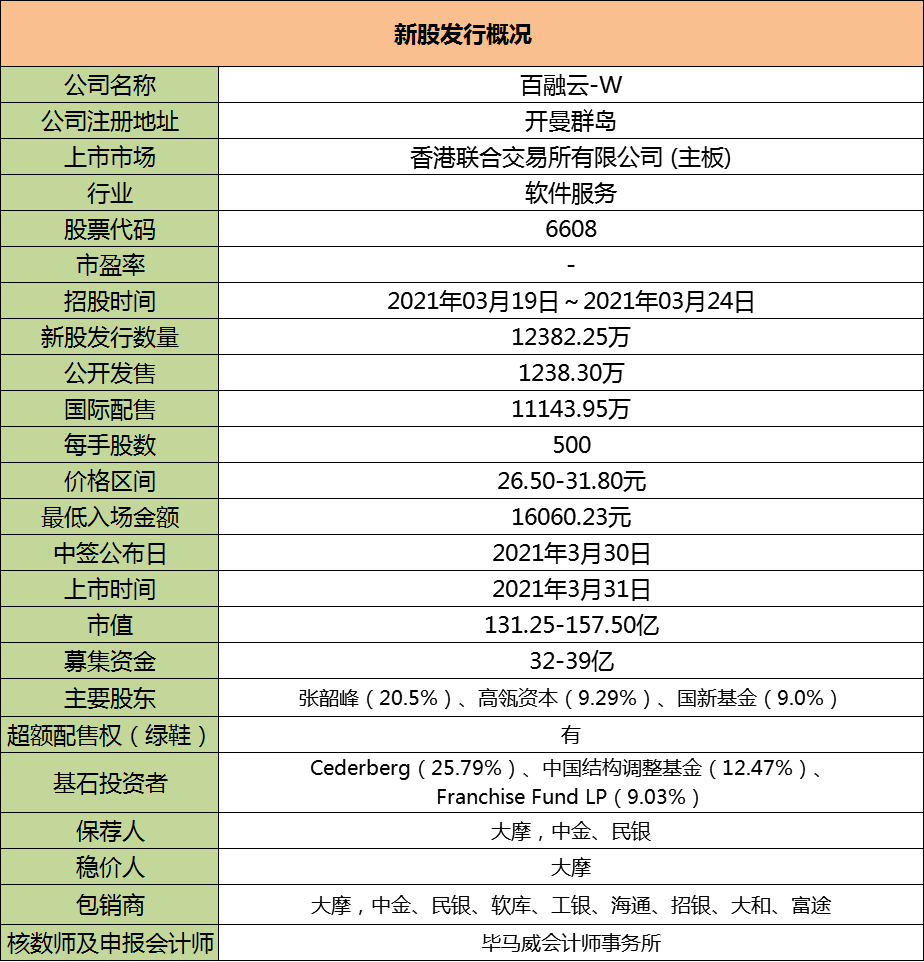

百融云创:

基本概况:

有基石。

公司简介:

中国领先的独立AI技术平台,为金融服务业提供服务,根据弗若斯特沙利文,按2019年收入计,公司为中国最大独立金融大数据分析解决方案供应商。

公司已建立分析消费者的金融及行为模式的专业知识,可产生关键数据洞察,让金融服务供应商提升其服务效率,并提高其风险管理能力。

于2020年9月30日公司在中国累计为逾4,200名金融服务供应商客户提供服务,包括绝大部分中国国有银行、逾650家区域银行、绝大部分中国消费金融公司、逾90家主要保险公司及其他多家金融服务供应商。

主要通过提供数据分析服务、精准营销服务及保险分销服务产生收入。

行业概况:

根据弗若斯特沙利文,于2019年中国金融服务业大数据分析服务市场的收入总额为人民币1093亿元,预期于2024年达2524亿元,复合年增长率为18.2%。

保险市场保费总额于过去五年快速增长,复合年增长率达16.1%,于2019年至2024年期间,估计中国保险市场将按复合年增长率9.9%持续增长。

由于独立保险经纪平台的服务全面而客观,消费者倾向于在此类平台上投购保险,导致消费者对独立服务的需求上升;独立保险经纪平台的渗透率由2014年1.2%增至2019年3.4%,并预测保持增长至2024年9.3%。

于2014年至2019年期间,透过独立保险经纪平台投保的保费的复合年增长率为42.7%,预期于2019年至2024年期间将按複合年增长率34.6%增长。

财务数据:

于往绩记录期间,收入总额2017年的人民币3.54亿增加142.5%至2018年的8.58亿元,并进一步增加47%至2019年的12.619亿元;收入由截至2019年9月30日的9.22亿元减少17.1%至截至2020年9月30日的7.64亿元。

2017-2019年度以及截至2019年及2020年9月30日止九个月,亏损净额分别为人民币3.53亿、1.81亿、9410万、5770万元及1.15亿元。

毛利率由2017年68.8%上升至2018年72.9%,并进一步上升至201977%;由截至2019年9月30日的77.7%下降至截至2020年9月30日的73.2%。

这张图可看出百融营收几个板块的变化,其中保险的分销方面占比越来越高,从2017年占比1.69%到2019年已经占到了26%,这主要是靠2017年收购的经纪公司牌照。

公司竞争优势:

1、市场领导地位,根据弗若斯特沙利文,按2019年收入计,为中国最大独立金融大数据分析解决方案供应商。

2、全面的数据标签及分析能力,中国建立最大且最全面的数据库之一,涵盖使用金融及非金融指标的各式各样消费者数据标签。

3、金融服务供应商的强大客源。

4、高效且可扩展的业务模式。

风险因素:

1、公司经营所在的市场发展迅速,故难以评估我们的未来前景。

2、公司面临不断变化的监管环境及用户对数据保密及保护的态度所带来的挑战。

3、公司已于过往产生亏损净额及负经营现金流量,公司日后或会继续产生亏损净额及负经营现金流量。

4、法律、法规或标准的收紧对金融机构或非金融机构造成的影响可能对业务造成重大不利的损害。

5、受2021年征信业务管理办法(征求意见稿)的不确定因素影响,实施有关征求意见稿可能对业务、财务状况及经营业绩造成不利影响。

6、公司与金融服务供应商客户的安排通常非独家。

募资款项用途:

约45%将于用作业务扩展资金;约30%将用于增加研发投入;约15%将用于选择性寻求有助扩充现有产品及服务选择、提升技术能力,并统一我们对金融服务供应商客户的价值主张的战略投资及收购;约10%将用作营运资金及一般企业用途。

首次公开发售前投资:

于2014年至2018年期间,自首次公开发售前投资者取得多系列股权融资,投资者包括IDG、红杉资本、高瓴、中金公司及国新基金,全部主要首次公开发售前投资者于上市时的投资总额最少有50%要保留至上市后至少六个月。

同行上市情况:

同行软件服务类近年来表现非常不错,20-21年一共上市了21只,其中暗盘16涨4跌1平,上市首日17涨4跌。

保荐人历史战绩:

保荐人:大摩

保荐大摩20-21年一个保荐了16只,其中暗盘10涨5跌1平,上市首日10涨4跌2平。

保荐人:中金

保荐中金20-21年一个保荐了17只,其中暗盘12涨5跌,上市首日11涨3跌3平。

保荐人:民银资本

保荐民银资本18-20年一个保荐了6只,其中暗盘3涨2跌1平,上市首日3涨3跌。

中签率预估:

公开发行1238.3万股,每手500股,公开发行总计24766手,当前超购59倍,估计破100不成问题,假设回拨50%,有30万人认购,甲乙各分61915手,一手中签率10%左右。

综合评估:

这只票如果放在年前估计也是被抢起来的那种,无奈情绪散的快,市场分歧也挺大,主要分歧点是百融贷款业务负面消息太多,受监管政策影响很大,毕竟从P2P的崛起到覆灭,再到蚂蚁消费贷风波,确实较敏感。

2019年-2020年年前三个季度的营收增速下降了17%,公司给的原因是疫情影响以及零售信贷促成公司的监管变动导致,也就是三块业务中的营销业务下滑所致,难道公司是打算把这块业务要放放了吗?

公司的数据分析及保险业务还是增速很快的,并且未来可期。说实话这种亏损的票到底价值多少也要看市场情绪怎么给,按上限定价,市销率12.5,对标壹账通并不低。

公司同类公司上市表现优秀,保荐人大摩还算稳,三大基石占比47%,其中国有企业结构调整基金属国务院国资委,19年以来参与基石的票表现都不错,不过最近的昭衍新药上算是栽了的。

这种票还是更依赖市场热度以及看个人的承受能力把,目前大环境阴晴不定,过去那种情绪溢价的钱估计是难赚了,所以承受能力弱的人谨慎些不容易出错。

个人操作:感觉中签率也还行,这么多资金账户都空着呢,先一手资金铺,后面关注认购热度和超购倍数,倍数越高铺越多,乙组就不上了,小甲上不上也持续关注热度来定。

欢迎关注公众号:傻馒大天才

期待与你相遇。

春节回来市场大回调,港股打新也没什么热票,几只大票都是些二地上市的鸡肋货,也提不起什么劲,当然这才是打新日常,那种动不动翻倍的日子估计是一去不复返了。

昨个涂鸦智能在美上市,这次的货还不少,尤其是长桥基本每户分了12股,老虎打个300股也能分个17股,这次开盘涨幅30%,虽然不及预期但也还不错,傻馒80来股也小赚了几千块。

万万没想到新年的第一口肉竟然是来自美股打新,大家都放低预期吧,毕竟看早几年30%也已经算是一口大肉了~

百融云创今日开始招股,市场分歧还挺大的,确实有点小纠结。

百融云创:

基本概况:

有基石。

公司简介:

中国领先的独立AI技术平台,为金融服务业提供服务,根据弗若斯特沙利文,按2019年收入计,公司为中国最大独立金融大数据分析解决方案供应商。

公司已建立分析消费者的金融及行为模式的专业知识,可产生关键数据洞察,让金融服务供应商提升其服务效率,并提高其风险管理能力。

于2020年9月30日公司在中国累计为逾4,200名金融服务供应商客户提供服务,包括绝大部分中国国有银行、逾650家区域银行、绝大部分中国消费金融公司、逾90家主要保险公司及其他多家金融服务供应商。

主要通过提供数据分析服务、精准营销服务及保险分销服务产生收入。

行业概况:

根据弗若斯特沙利文,于2019年中国金融服务业大数据分析服务市场的收入总额为人民币1093亿元,预期于2024年达2524亿元,复合年增长率为18.2%。

保险市场保费总额于过去五年快速增长,复合年增长率达16.1%,于2019年至2024年期间,估计中国保险市场将按复合年增长率9.9%持续增长。

由于独立保险经纪平台的服务全面而客观,消费者倾向于在此类平台上投购保险,导致消费者对独立服务的需求上升;独立保险经纪平台的渗透率由2014年1.2%增至2019年3.4%,并预测保持增长至2024年9.3%。

于2014年至2019年期间,透过独立保险经纪平台投保的保费的复合年增长率为42.7%,预期于2019年至2024年期间将按複合年增长率34.6%增长。

财务数据:

于往绩记录期间,收入总额2017年的人民币3.54亿增加142.5%至2018年的8.58亿元,并进一步增加47%至2019年的12.619亿元;收入由截至2019年9月30日的9.22亿元减少17.1%至截至2020年9月30日的7.64亿元。

2017-2019年度以及截至2019年及2020年9月30日止九个月,亏损净额分别为人民币3.53亿、1.81亿、9410万、5770万元及1.15亿元。

毛利率由2017年68.8%上升至2018年72.9%,并进一步上升至201977%;由截至2019年9月30日的77.7%下降至截至2020年9月30日的73.2%。

这张图可看出百融营收几个板块的变化,其中保险的分销方面占比越来越高,从2017年占比1.69%到2019年已经占到了26%,这主要是靠2017年收购的经纪公司牌照。

公司竞争优势:

1、市场领导地位,根据弗若斯特沙利文,按2019年收入计,为中国最大独立金融大数据分析解决方案供应商。

2、全面的数据标签及分析能力,中国建立最大且最全面的数据库之一,涵盖使用金融及非金融指标的各式各样消费者数据标签。

3、金融服务供应商的强大客源。

4、高效且可扩展的业务模式。

风险因素:

1、公司经营所在的市场发展迅速,故难以评估我们的未来前景。

2、公司面临不断变化的监管环境及用户对数据保密及保护的态度所带来的挑战。

3、公司已于过往产生亏损净额及负经营现金流量,公司日后或会继续产生亏损净额及负经营现金流量。

4、法律、法规或标准的收紧对金融机构或非金融机构造成的影响可能对业务造成重大不利的损害。

5、受2021年征信业务管理办法(征求意见稿)的不确定因素影响,实施有关征求意见稿可能对业务、财务状况及经营业绩造成不利影响。

6、公司与金融服务供应商客户的安排通常非独家。

募资款项用途:

约45%将于用作业务扩展资金;约30%将用于增加研发投入;约15%将用于选择性寻求有助扩充现有产品及服务选择、提升技术能力,并统一我们对金融服务供应商客户的价值主张的战略投资及收购;约10%将用作营运资金及一般企业用途。

首次公开发售前投资:

于2014年至2018年期间,自首次公开发售前投资者取得多系列股权融资,投资者包括IDG、红杉资本、高瓴、中金公司及国新基金,全部主要首次公开发售前投资者于上市时的投资总额最少有50%要保留至上市后至少六个月。

同行上市情况:

同行软件服务类近年来表现非常不错,20-21年一共上市了21只,其中暗盘16涨4跌1平,上市首日17涨4跌。

保荐人历史战绩:

保荐人:大摩

保荐大摩20-21年一个保荐了16只,其中暗盘10涨5跌1平,上市首日10涨4跌2平。

保荐人:中金

保荐中金20-21年一个保荐了17只,其中暗盘12涨5跌,上市首日11涨3跌3平。

保荐人:民银资本

保荐民银资本18-20年一个保荐了6只,其中暗盘3涨2跌1平,上市首日3涨3跌。

中签率预估:

公开发行1238.3万股,每手500股,公开发行总计24766手,当前超购59倍,估计破100不成问题,假设回拨50%,有30万人认购,甲乙各分61915手,一手中签率10%左右。

综合评估:

这只票如果放在年前估计也是被抢起来的那种,无奈情绪散的快,市场分歧也挺大,主要分歧点是百融贷款业务负面消息太多,受监管政策影响很大,毕竟从P2P的崛起到覆灭,再到蚂蚁消费贷风波,确实较敏感。

2019年-2020年年前三个季度的营收增速下降了17%,公司给的原因是疫情影响以及零售信贷促成公司的监管变动导致,也就是三块业务中的营销业务下滑所致,难道公司是打算把这块业务要放放了吗?

公司的数据分析及保险业务还是增速很快的,并且未来可期。说实话这种亏损的票到底价值多少也要看市场情绪怎么给,按上限定价,市销率12.5,对标壹账通并不低。

公司同类公司上市表现优秀,保荐人大摩还算稳,三大基石占比47%,其中国有企业结构调整基金属国务院国资委,19年以来参与基石的票表现都不错,不过最近的昭衍新药上算是栽了的。

这种票还是更依赖市场热度以及看个人的承受能力把,目前大环境阴晴不定,过去那种情绪溢价的钱估计是难赚了,所以承受能力弱的人谨慎些不容易出错。

个人操作:感觉中签率也还行,这么多资金账户都空着呢,先一手资金铺,后面关注认购热度和超购倍数,倍数越高铺越多,乙组就不上了,小甲上不上也持续关注热度来定。

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号