今日晶科转债可进行申购。

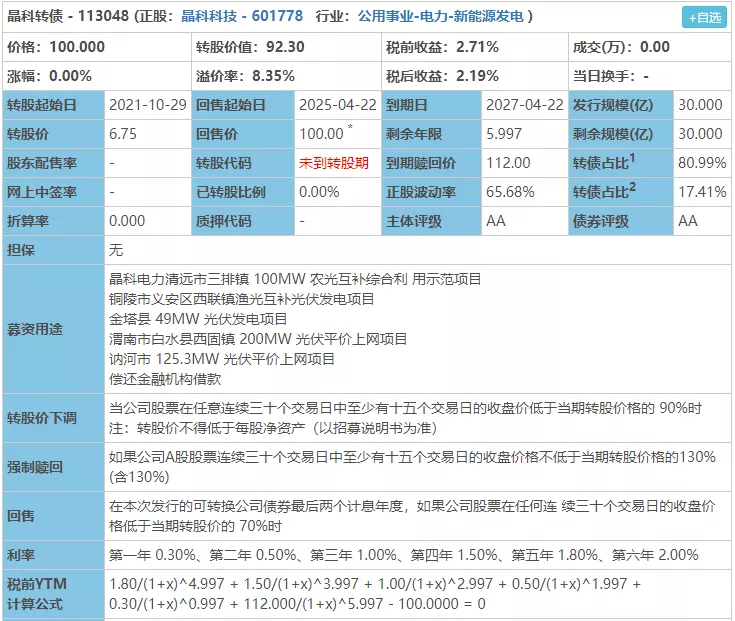

晶科转债:(正股代码:601778,配售代码:764778)

图片来源:集思录

评级:AA评级,可转债评级越高越好。

发行规模:30亿,规模一般,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,90%,条件一般。

转股价值:

晶科科技昨日收盘价6.23,转股价6.75,转股价值=转债面值/转股价格*正股价格=100/6.75*6.23=92.3,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率 赎回价=0.3 0.5 1 1.5 1.8 112=117.1,票面利息一般。

纯债价值(最底线):

按中债企业债测算AA级别6年期即期收益率4.6812%,纯债价值简化计算88.99,纯债价值尚可。

公司简介:

晶科科技属于新能源发电行业,公司是国内光伏发电装机规模大且排名靠前的发电运营类上市企业,产业优势获得全球范围内的广泛认可和政策支持,产业长期发展空间广阔。近年来公司自持光伏电站规模较大,区位分布较佳,机组利用效率较好,具备较强的综合竞争优势。

公司成立于2011年,上市时间2020年5月。目前公司市值172.29亿,有息负债36.72%,当前市盈率PE94.394,市净率PB1.566。

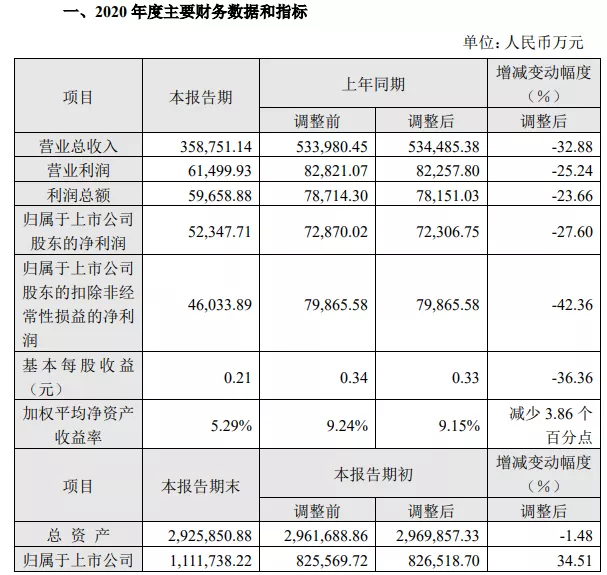

2020年度业绩快报公告:

报告期内公司营业收入同比下降32.88%,归属上市公司股东净利润同比下降27.6%。

主要风险:

1、公司对电价补贴依赖程度较高,补贴拖欠对公司流动性影响较大。

2、近三年公司收入波动较大,盈利稳定性一般。

3、在建或拟在建项目规模很大,面临一定的外部融资压力。

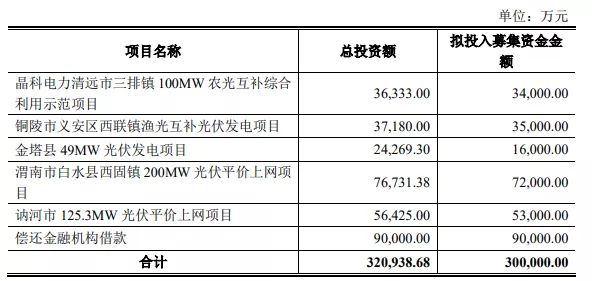

募集资金用途:

最近半年股价走势图:

最近一次大规模解禁时间为2021年5月18日,解禁数量11.47亿,解禁市值71.32亿,占总市值比例41.46%,占流通市值比例192.84%。

相似转债:

开盘预测:

当前溢价8.35%,结合AA评级、相似的转债、正股质地等综合因素目前给予10%的溢价率,预计开盘为:92.3*1.1=102,质地偏弱,5月解禁比例较高,加上发行规模还不低,中签率较高,如果届时转股价值上不去破发概率还是比较大的。

中签预测:

假设原始股东配售30%,网上申购按21亿计算,预计顶格申购单账户中210000/700/1000=0.3签,中签率比较高。

个人操作:谨慎申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

欢迎关注公众号:傻馒大天才

期待与你相遇。

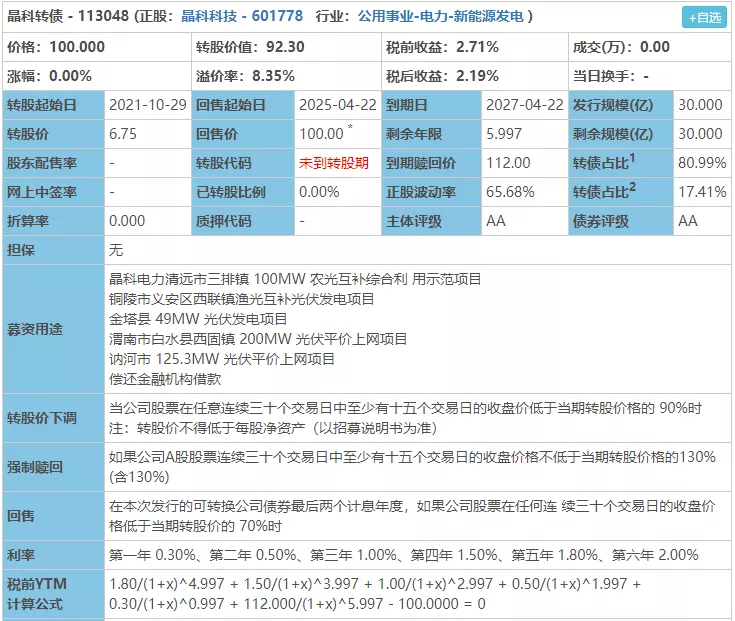

晶科转债:(正股代码:601778,配售代码:764778)

图片来源:集思录

评级:AA评级,可转债评级越高越好。

发行规模:30亿,规模一般,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,90%,条件一般。

转股价值:

晶科科技昨日收盘价6.23,转股价6.75,转股价值=转债面值/转股价格*正股价格=100/6.75*6.23=92.3,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率 赎回价=0.3 0.5 1 1.5 1.8 112=117.1,票面利息一般。

纯债价值(最底线):

按中债企业债测算AA级别6年期即期收益率4.6812%,纯债价值简化计算88.99,纯债价值尚可。

公司简介:

晶科科技属于新能源发电行业,公司是国内光伏发电装机规模大且排名靠前的发电运营类上市企业,产业优势获得全球范围内的广泛认可和政策支持,产业长期发展空间广阔。近年来公司自持光伏电站规模较大,区位分布较佳,机组利用效率较好,具备较强的综合竞争优势。

公司成立于2011年,上市时间2020年5月。目前公司市值172.29亿,有息负债36.72%,当前市盈率PE94.394,市净率PB1.566。

2020年度业绩快报公告:

报告期内公司营业收入同比下降32.88%,归属上市公司股东净利润同比下降27.6%。

主要风险:

1、公司对电价补贴依赖程度较高,补贴拖欠对公司流动性影响较大。

2、近三年公司收入波动较大,盈利稳定性一般。

3、在建或拟在建项目规模很大,面临一定的外部融资压力。

募集资金用途:

最近半年股价走势图:

最近一次大规模解禁时间为2021年5月18日,解禁数量11.47亿,解禁市值71.32亿,占总市值比例41.46%,占流通市值比例192.84%。

相似转债:

开盘预测:

当前溢价8.35%,结合AA评级、相似的转债、正股质地等综合因素目前给予10%的溢价率,预计开盘为:92.3*1.1=102,质地偏弱,5月解禁比例较高,加上发行规模还不低,中签率较高,如果届时转股价值上不去破发概率还是比较大的。

中签预测:

假设原始股东配售30%,网上申购按21亿计算,预计顶格申购单账户中210000/700/1000=0.3签,中签率比较高。

个人操作:谨慎申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号