原文写在 陆神 帖子里,单独引用过来,看看有没有老师批评一下:

定理一:期权交易,要想获利,一定要判断正确,然后有风险暴露;最终的获利是对风险的补偿

我之前一直不理解的 建淞、陆神 两位大师,最近认为,大师获利的最重要的方式,是对方向的判断正确。

建淞老师曾经曰过:时间价值?那个只是顺便薅下来的羊毛,我们赚的是内在价值。

至于卖购解套问题,如果不去判断方向,我觉得没有必定解套之法,卖的平购很快就变成了实购,时间价值爆减,指望一个月100/35000=0.2%左右的时间价值来解套?别开玩笑了。更何况还可能碰到现时的情形,5月实购比4月实购还便宜……

所以抛开期权来看,大师们即使做标的ETF的方向性交易也能够大概率判断正确,能够赚钱;然后使用期权工具,放大了杠杆,可多可空,顺便薅羊毛提高收益平滑心理。

如果没有判断方向的能力呢?回到定理一,我们把delta对冲掉。专吃时间价值可以么?theta为正,则gamma必定为负,波动来了会出人命。如果波动的时候,精细化调整delta对冲,避免gamma风险呢?gamma scalping是怎么赚钱怎么亏钱的呢?这个实际上是在判断vega。vega那么容易判断么?我前几天在想,是不是隐含波动率实际上具有某种前瞻性,我去质疑它是自寻死路?

是不是普通人完全没有办法在期权获利呢?我觉得还可以回到前面那个过程,如果我们在etf上能够获利,那么可以用期权作为工具。 网格交易,我觉得算是一个必胜之法。网格交易怕的是长期价值毁灭,这个在50/300上面不存在吧,这个是前提。然后我们从18年开始,按照2%的间隔,固定股数去交易50etf,交易成本万5算,到现在的 净收益/最大投入资金 = 15%,如果xirr算会比较高,我懒得算了,估计在年化10%多点。很差劲吧?但是我们有期权,这里就多了想象空间了。之所以说是想象空间,因为层主还没想清楚,后面再聊吧

定理一:期权交易,要想获利,一定要判断正确,然后有风险暴露;最终的获利是对风险的补偿

我之前一直不理解的 建淞、陆神 两位大师,最近认为,大师获利的最重要的方式,是对方向的判断正确。

建淞老师曾经曰过:时间价值?那个只是顺便薅下来的羊毛,我们赚的是内在价值。

至于卖购解套问题,如果不去判断方向,我觉得没有必定解套之法,卖的平购很快就变成了实购,时间价值爆减,指望一个月100/35000=0.2%左右的时间价值来解套?别开玩笑了。更何况还可能碰到现时的情形,5月实购比4月实购还便宜……

所以抛开期权来看,大师们即使做标的ETF的方向性交易也能够大概率判断正确,能够赚钱;然后使用期权工具,放大了杠杆,可多可空,顺便薅羊毛提高收益平滑心理。

如果没有判断方向的能力呢?回到定理一,我们把delta对冲掉。专吃时间价值可以么?theta为正,则gamma必定为负,波动来了会出人命。如果波动的时候,精细化调整delta对冲,避免gamma风险呢?gamma scalping是怎么赚钱怎么亏钱的呢?这个实际上是在判断vega。vega那么容易判断么?我前几天在想,是不是隐含波动率实际上具有某种前瞻性,我去质疑它是自寻死路?

是不是普通人完全没有办法在期权获利呢?我觉得还可以回到前面那个过程,如果我们在etf上能够获利,那么可以用期权作为工具。 网格交易,我觉得算是一个必胜之法。网格交易怕的是长期价值毁灭,这个在50/300上面不存在吧,这个是前提。然后我们从18年开始,按照2%的间隔,固定股数去交易50etf,交易成本万5算,到现在的 净收益/最大投入资金 = 15%,如果xirr算会比较高,我懒得算了,估计在年化10%多点。很差劲吧?但是我们有期权,这里就多了想象空间了。之所以说是想象空间,因为层主还没想清楚,后面再聊吧

0

看到有老师因为卖沽换月提出看法,我想,这种应该是属于情绪性质的波动。年初卖购换月也是这种局面。我想,下个月应该没有这种情形了吧,情绪总会慢慢消退。买入3月3600沽,卖出1月3600沽,居然价格差不多。如果指数涨,3月3600沽应该时间价值会恢复,如果指数跌,等情绪消散,远月的时间价值总会回来的。这个策略赚多少不好说,应该不至于亏

一直比较喜欢搞这种策略,先立足不亏,再看能不能赚。今天刚平仓了1月3600-3800的熊沽,也是类似思路。等平仓完了才发现,3600沽可以不用动,直接动另外两个,相当失败,浪费了点差。需要进一步领悟陆神的最高指示:期权的任何一种组合都是有用的,买权卖权都是必要的;一个组合是赚钱还是亏钱,考验的是你的智商

一直比较喜欢搞这种策略,先立足不亏,再看能不能赚。今天刚平仓了1月3600-3800的熊沽,也是类似思路。等平仓完了才发现,3600沽可以不用动,直接动另外两个,相当失败,浪费了点差。需要进一步领悟陆神的最高指示:期权的任何一种组合都是有用的,买权卖权都是必要的;一个组合是赚钱还是亏钱,考验的是你的智商

3

赞同来自: howtogetout 、人来人往777 、chrisharn

楼主早上好!

好的发言总是能够吸引我参与交流。你的归纳结论是对的,但不够全面。

因为在近月买购方面有过实战教训,所以你的看法和测试我是赞同的。但那位老兄用了远月认购做波段其实回避了买权最大的损耗(按月移仓)。

我们目前经历的期权隐波实际是仅次于2017年上半年情况的,因此远期认购合约真的很便宜,时间价值的初期支出很容易通过几次波段交易收入来报销。

众所周知,我创设的期权永动机就是用远期买权,但实战上我和他其实殊途同归的。我用近月卖购来获利,他用本身标的来盈利,两者都没有持有不动。因为运动所以实际收益无法预测。因为我们自己都不知道未来股价还会出现多少次波动。

有网友称我那里是卖方大本营,其实每一个卖权都附带有买权保护,无论是远期认购还是近期虚沽都是买方,所以本质上风险可控,收益也不会太突出。

好的发言总是能够吸引我参与交流。你的归纳结论是对的,但不够全面。

因为在近月买购方面有过实战教训,所以你的看法和测试我是赞同的。但那位老兄用了远月认购做波段其实回避了买权最大的损耗(按月移仓)。

我们目前经历的期权隐波实际是仅次于2017年上半年情况的,因此远期认购合约真的很便宜,时间价值的初期支出很容易通过几次波段交易收入来报销。

众所周知,我创设的期权永动机就是用远期买权,但实战上我和他其实殊途同归的。我用近月卖购来获利,他用本身标的来盈利,两者都没有持有不动。因为运动所以实际收益无法预测。因为我们自己都不知道未来股价还会出现多少次波动。

有网友称我那里是卖方大本营,其实每一个卖权都附带有买权保护,无论是远期认购还是近期虚沽都是买方,所以本质上风险可控,收益也不会太突出。

13

赞同来自: 流沙少帅 、青火 、coolchan 、Wangyuliang 、玲音 、 、 、 、 、 、 、更多 »

这段时间看到@myskygoogle 的策略:

https://www.jisilu.cn/question/430171

【理念部分】买购期权的特点就是涨跌不对称,上涨无上限,下跌有保底,而为了实现这种涨跌不对称就需要付出相应的成本,这个成本就是(时间价值),所以一切操作的核心就是长期持有期权+不断操作降低持仓期权的时间价值。

【策略部分】

【1】近月期权(适合震荡)

(1)被动移仓 :持有近月浅实质期权,下跌产生时间价值移仓到深度实质期权,把下跌过程中浅实值期权产生的时间价值 直接兑现。而大涨的时候,深度实质期权移仓浅实质期权,让持仓期权一直处于产生时间价值的临界点。

(2)被动网格交易:因为期权涨跌不对称,指数震荡过程中,下跌亏得少,上涨赚得多,做网格优势明显。

跟大家主要做卖方的策略相反,感觉有点意思,遂花点时间研究一下。

策略原理比较容易理解,只看50ETF购,如果暴涨,3100购内在价值跟着涨,但是时间价值跌了,所以上涨少了一些;如果暴跌,3100购内在价值跌,但是时间价值涨了。那么如果先涨后跌,内在价值是没有变的,但是换了两次仓,时间价值先亏后赚。最后到底亏了赚了?

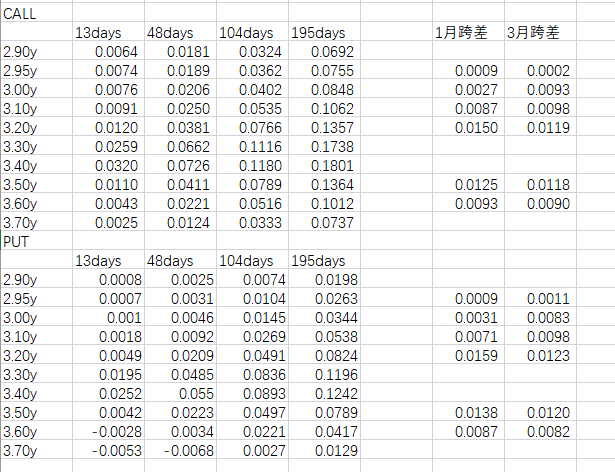

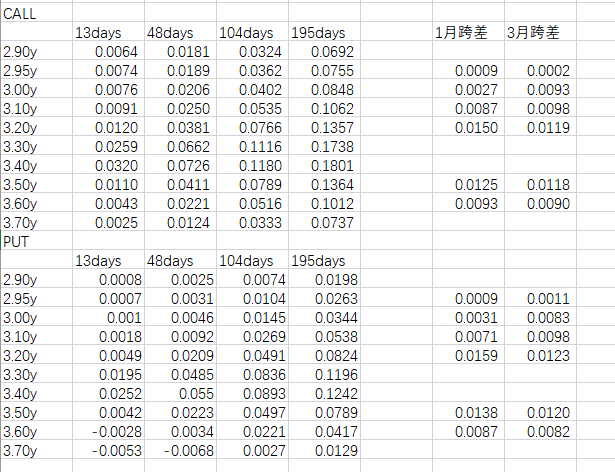

随便找了今天14:46:49时间价值切片数据:

跨差的计算是用上下档的时间价值的和减去两倍的当前档价值,因为上涨的时候,亏损(250-206),下跌的时候盈利(381-250),最后结果是(381-250-(250-206))=87点

看起来确实可以在波动中收割,有意思

那么应该选择哪个价格档位呢?收割是有成本的,时间价值是每天都在滴血的,如果选择3100档,一个来回收割87点,成本是一个月(250-91=159)点;如果选择3200档,收割150点,成本是(381-120=261)点。3200略强一点,但也差不多,反正一个月要做两个来回才能不亏

用3月合约应该也差不多,只是担心点差大

有趣的是,看起来用虚值也是一样的,而且虚值成本低很多;如果非要用实值,也可以用买实值沽对冲做,双倍的赚钱,看起来很美好 :)

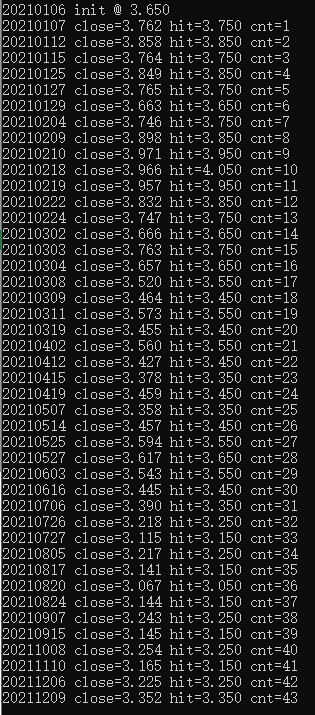

那么问题来了,一个月两个来回就可以不亏,今年50能做多少个来回?做个程序跑一下

1月命中价格中枢6次,等于3个来回,还凑合(1月的隐波高,这里是需要检查的)

2月命中7次,也还行

可是9月、10月血亏了

今年还差几天,凑个吉利数假设总共能有48次,等于24个来回,分到12个月……

验算完毕,等待老师点评了

我的结论是,这个策略不赚钱,期权市场没有傻子

https://www.jisilu.cn/question/430171

【理念部分】买购期权的特点就是涨跌不对称,上涨无上限,下跌有保底,而为了实现这种涨跌不对称就需要付出相应的成本,这个成本就是(时间价值),所以一切操作的核心就是长期持有期权+不断操作降低持仓期权的时间价值。

【策略部分】

【1】近月期权(适合震荡)

(1)被动移仓 :持有近月浅实质期权,下跌产生时间价值移仓到深度实质期权,把下跌过程中浅实值期权产生的时间价值 直接兑现。而大涨的时候,深度实质期权移仓浅实质期权,让持仓期权一直处于产生时间价值的临界点。

(2)被动网格交易:因为期权涨跌不对称,指数震荡过程中,下跌亏得少,上涨赚得多,做网格优势明显。

跟大家主要做卖方的策略相反,感觉有点意思,遂花点时间研究一下。

策略原理比较容易理解,只看50ETF购,如果暴涨,3100购内在价值跟着涨,但是时间价值跌了,所以上涨少了一些;如果暴跌,3100购内在价值跌,但是时间价值涨了。那么如果先涨后跌,内在价值是没有变的,但是换了两次仓,时间价值先亏后赚。最后到底亏了赚了?

随便找了今天14:46:49时间价值切片数据:

跨差的计算是用上下档的时间价值的和减去两倍的当前档价值,因为上涨的时候,亏损(250-206),下跌的时候盈利(381-250),最后结果是(381-250-(250-206))=87点

看起来确实可以在波动中收割,有意思

那么应该选择哪个价格档位呢?收割是有成本的,时间价值是每天都在滴血的,如果选择3100档,一个来回收割87点,成本是一个月(250-91=159)点;如果选择3200档,收割150点,成本是(381-120=261)点。3200略强一点,但也差不多,反正一个月要做两个来回才能不亏

用3月合约应该也差不多,只是担心点差大

有趣的是,看起来用虚值也是一样的,而且虚值成本低很多;如果非要用实值,也可以用买实值沽对冲做,双倍的赚钱,看起来很美好 :)

那么问题来了,一个月两个来回就可以不亏,今年50能做多少个来回?做个程序跑一下

1月命中价格中枢6次,等于3个来回,还凑合(1月的隐波高,这里是需要检查的)

2月命中7次,也还行

可是9月、10月血亏了

今年还差几天,凑个吉利数假设总共能有48次,等于24个来回,分到12个月……

验算完毕,等待老师点评了

我的结论是,这个策略不赚钱,期权市场没有傻子

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号