今日测评内容较长,基本把傻馒测评的时的心理活动都写了写,测评更多的是辅助大家更好的了解IPO的标的。

投资的路上每个人都应该学会独立思考,研究的标的越深越有利,欢迎大家多多分享自己的想法。

医脉通:

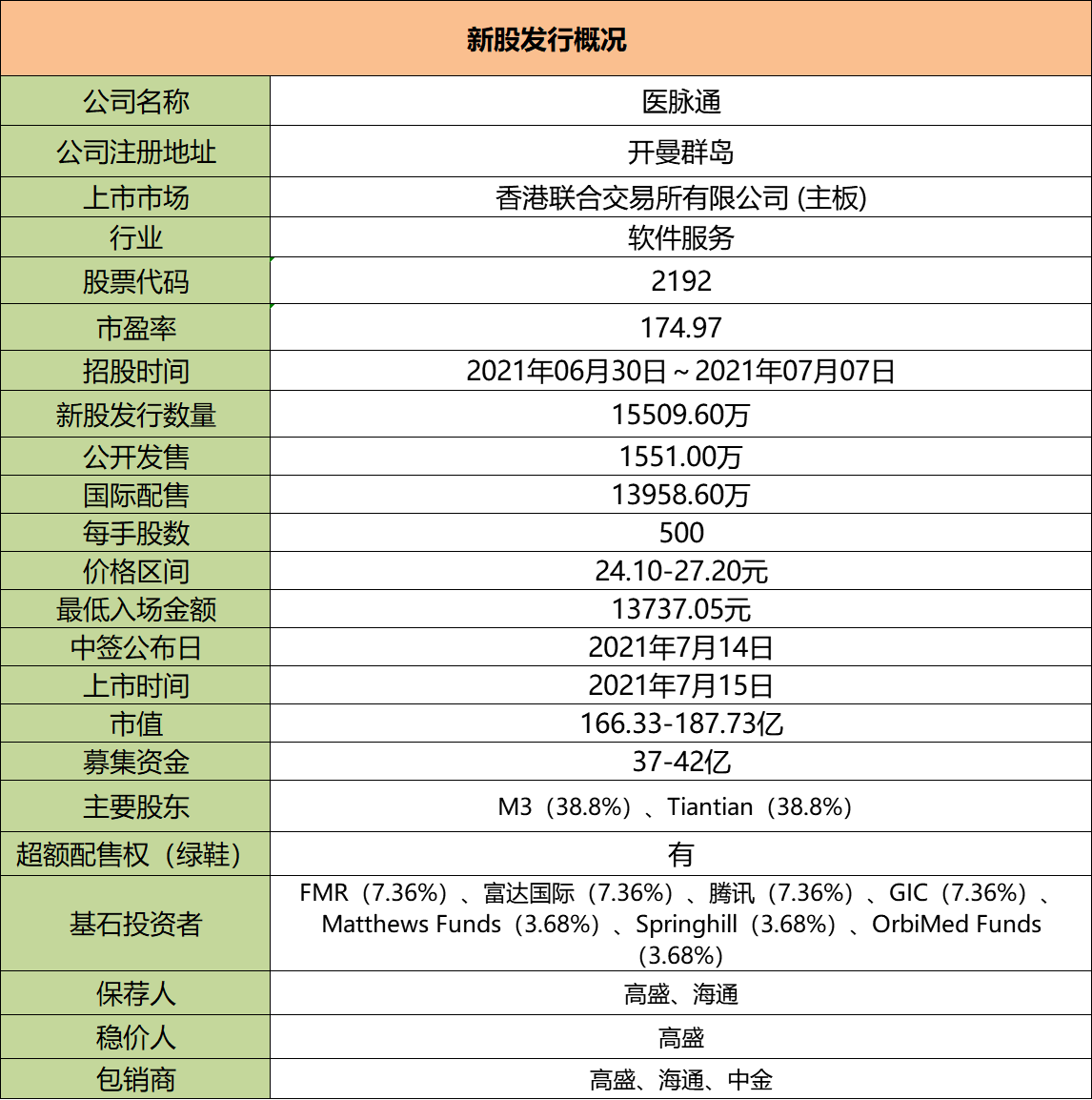

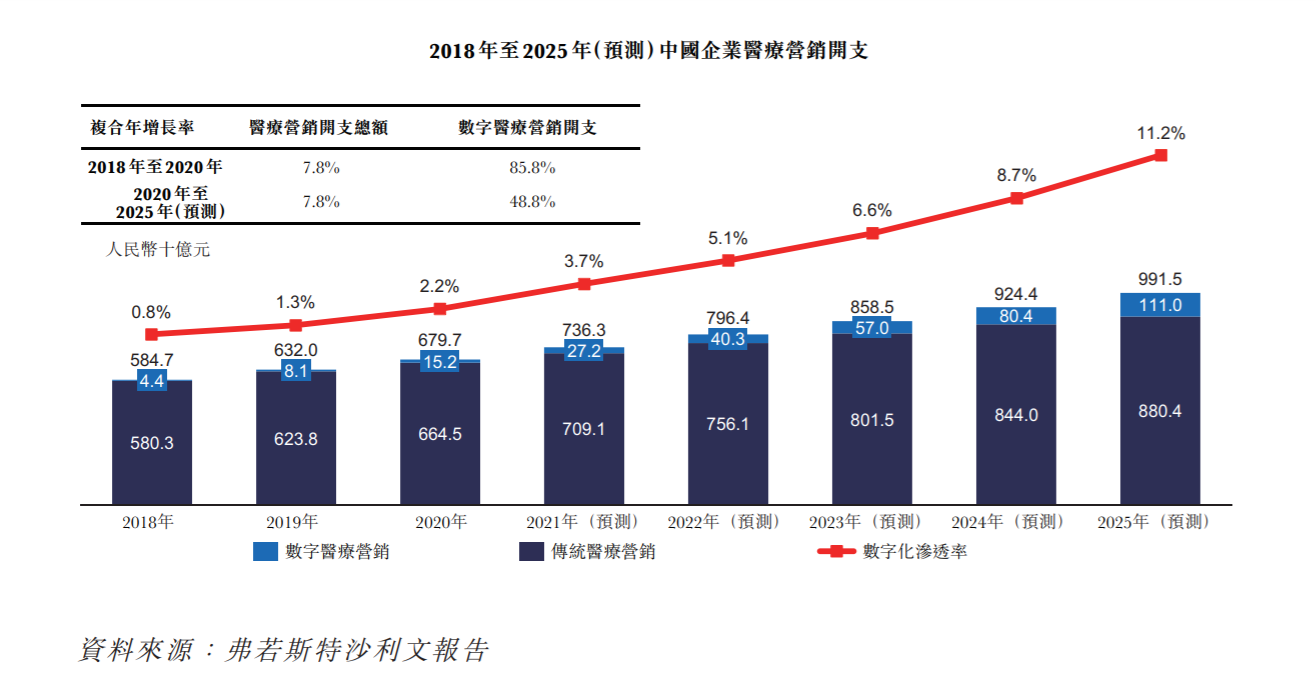

基本概况:

有基石,占比40.48%。

公司简介:

根据弗若斯特沙利文报告,按截至2020年12月31日注册医师用户数目计,公司是中国最大的在线专业医师平台,自主开发的医脉通平台亦广获中国医师认可,已成为最受欢迎的专业医疗平台。

截止2020年底,医脉通平台约有350万注册用户,其中约240万用户为执业医师,占中国所有执业医师约58%。2020年第四季度平台的平均每月活跃用户数超过100万人。

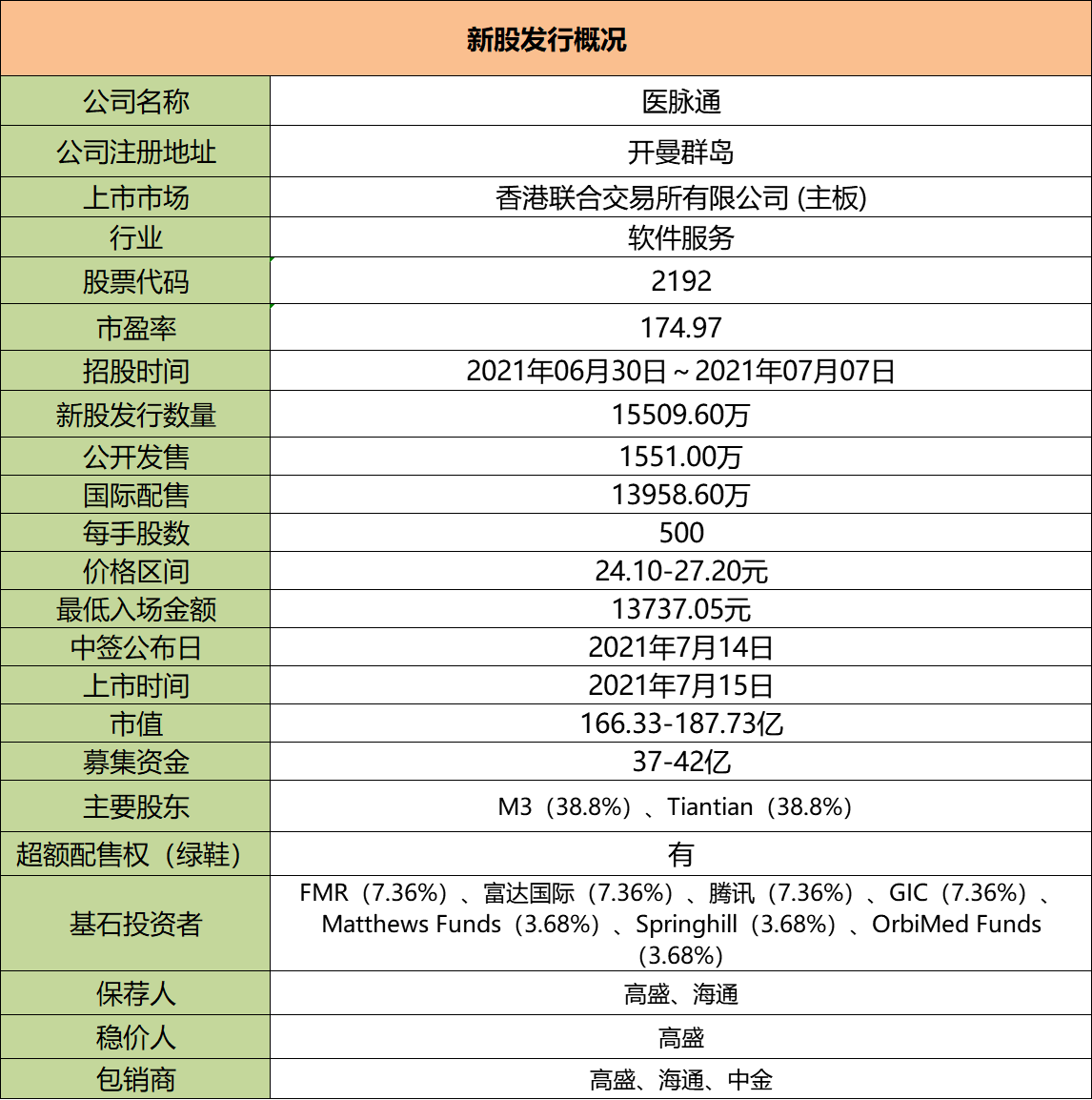

平台的参与者包括医师、制药及医疗设备公司和患者,向各组平台参与者提供不同的服务和解决方案。下图为医脉通平台及为不同平台参与者提供的解决方案概览:

在中国有十多个医师平台数字医疗营销服务供应商,按2020年收益计算,公司名列第一,于中国医疗营销市场进行医疗营销的收益为人民币2.04亿元,所占市场份额为0.03%。

行业概况:

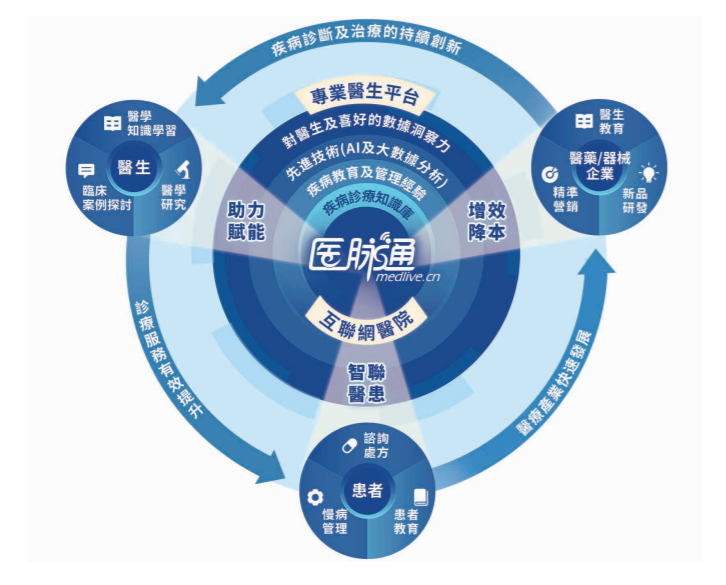

随著制药及医疗设备公司转向网上营销,中国数字医疗营销市场由2018年的人民币44亿元增至2020年的152亿元,复合年增长率为85.8%,预计2025年将达到1110亿元,复合年增长率为48.8%。

下图呈列2018年至2025年中国制药及医疗设备公司有关医疗营销的整体开支规模及预测增长以及数字医疗营销的渗透率。

此外,根据弗若斯特沙利文报告,中国数字医学信息市场由2018年的人民币2360万元增长至2020年的1.14亿元,复合年增长率为120.1%,预计2025年将达至30亿元,2020年至2025年的复合年增长率为92.7%。

公司为患者提供解决方案瞄准中国快速增长的数字慢性疾病管理市场,该市场由2018年的人民币779亿元增长至2020年的1397亿元,复合年增长率为33.9%,预计2025年将达至5071亿元,2020年至2025年的复合年增长率为29.4%。

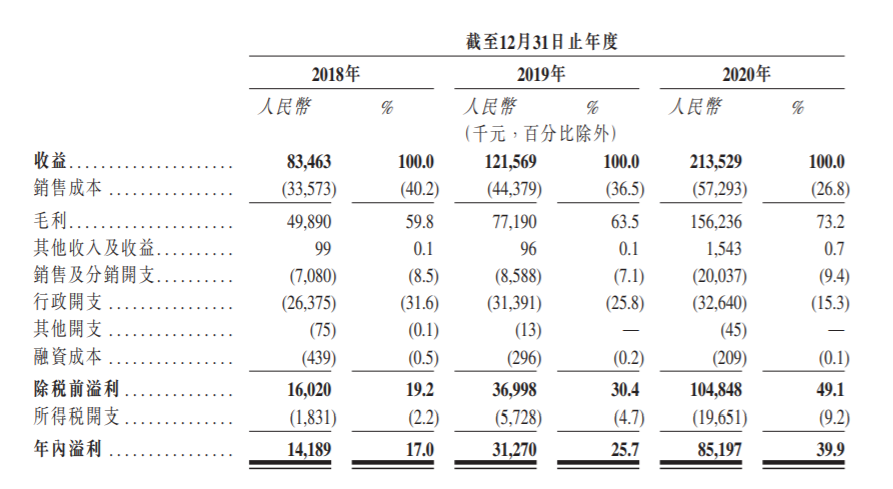

财务数据:

收益由2018年的人民币8350万元增至2019年的1.21亿元,并进一步增至2020年的2.13亿元,年复合年增长率为59.9%。

净利润由2018年的1420万元增至2019年的3130万元,并进一步增至2020年的8520万元,年复合年增长率为145%。2021年公司互联网医院业务开始产生收益。

来自制药及医疗设备公司的收益由2018年的5880万增至2019年的9050万,并进一步增至2020年的1.58亿,分别占有关年度总收益的70.5%、74.4%及74.3%。

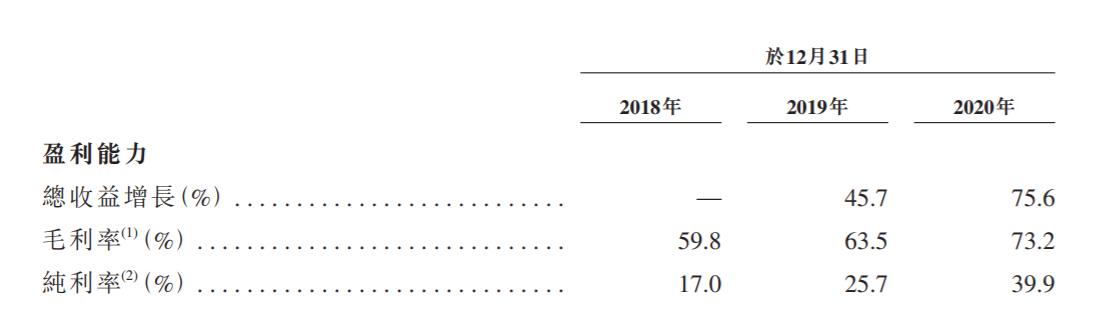

公司近2018、2019、2020年收益、毛利、纯利呈快速增长趋势。

公司竞争优势:

1、拥有强大用户参与度的最大在线专业医师平台。

2、制药及医疗设备公司的首选精准数字医疗营销服务合作伙伴。

3、产品组合丰富,在针对用户及客户需要的创新产品及服务开发方面有强大实力。

4、具备强劲内容生成能力的庞大内容数据库。

风险因素:

1、通过医脉通平台盈利的能力,维持或增强用户对平台的信任的能力。

2、可能须就我们平台上展示或自平台上可得或链接到平台或由公司创建的资料承担责任。

3、用户集中度偏高,因此可能面临主要客户所遇到的风险。

4、部分业务线的经营历史有限。

募资款项用途:

约40%拟用于扩展业务,包括开发及增加解决方案种类、扩阔客户基础、提高客户忠诚度及促进用户增长与参与度;约30%拟用于投资技术及提高研发能力;约20%拟用于挑选战略投资或收购机会;约10%拟用作一般补充营运资金及其他一般企业用途。

首次公开发售前投资:

于2021年4月2日根据首次公开发售前购股权计划向62承授人授出首次公开发售前购股权,共可认购26754000股股份(占发行股本的3.88%)。

首次公开发售前购股权的选择期为自上市日期起至上市日期后第五个周年,每股股份行使价为每股股份人民币0.38元,较发售价范围的中间价折让98.52%。

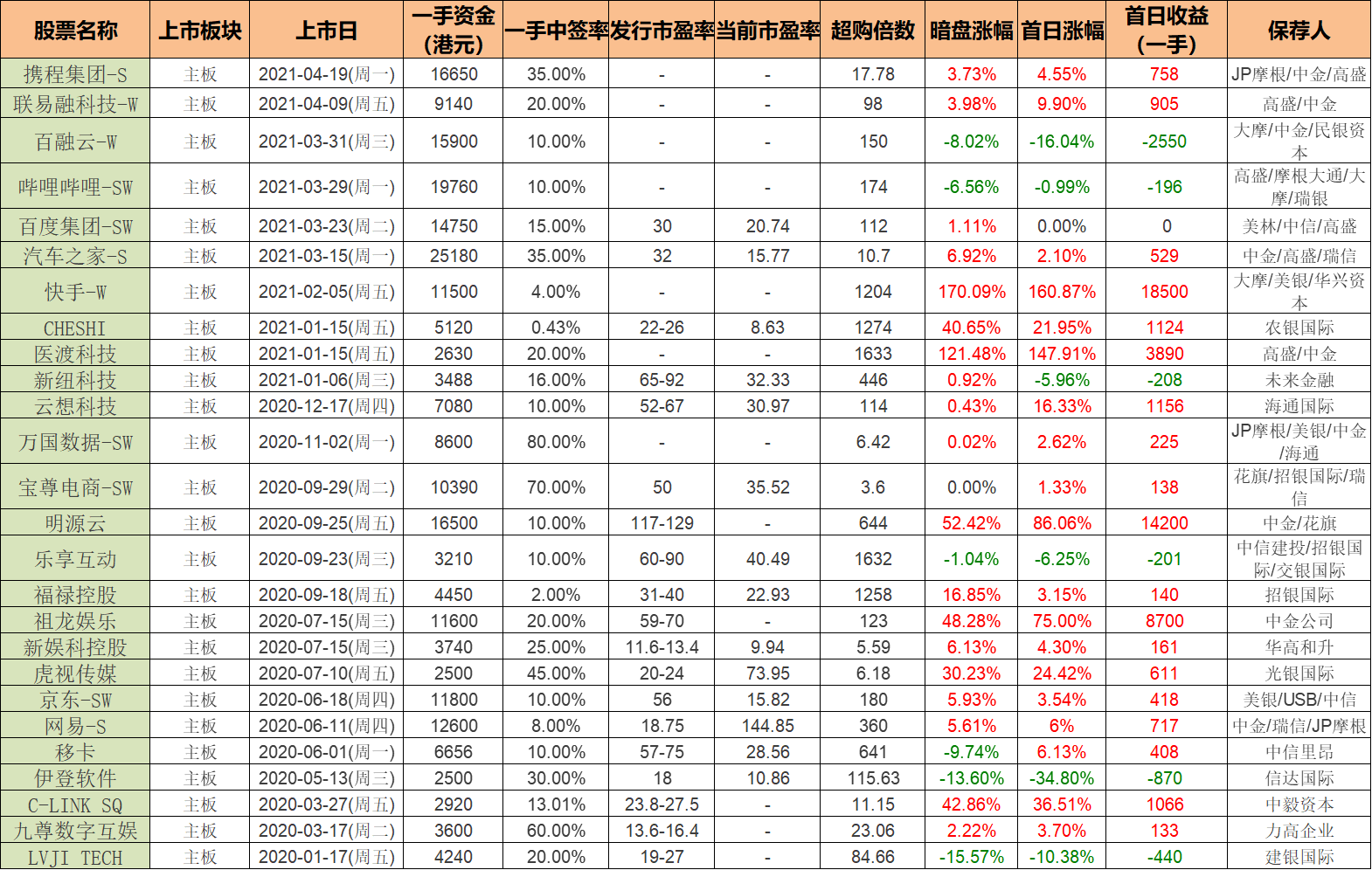

同行上市情况:

同行软件类今年以来一共上市了26只,其中暗盘19涨6跌1平,上市首日19涨6跌1平。

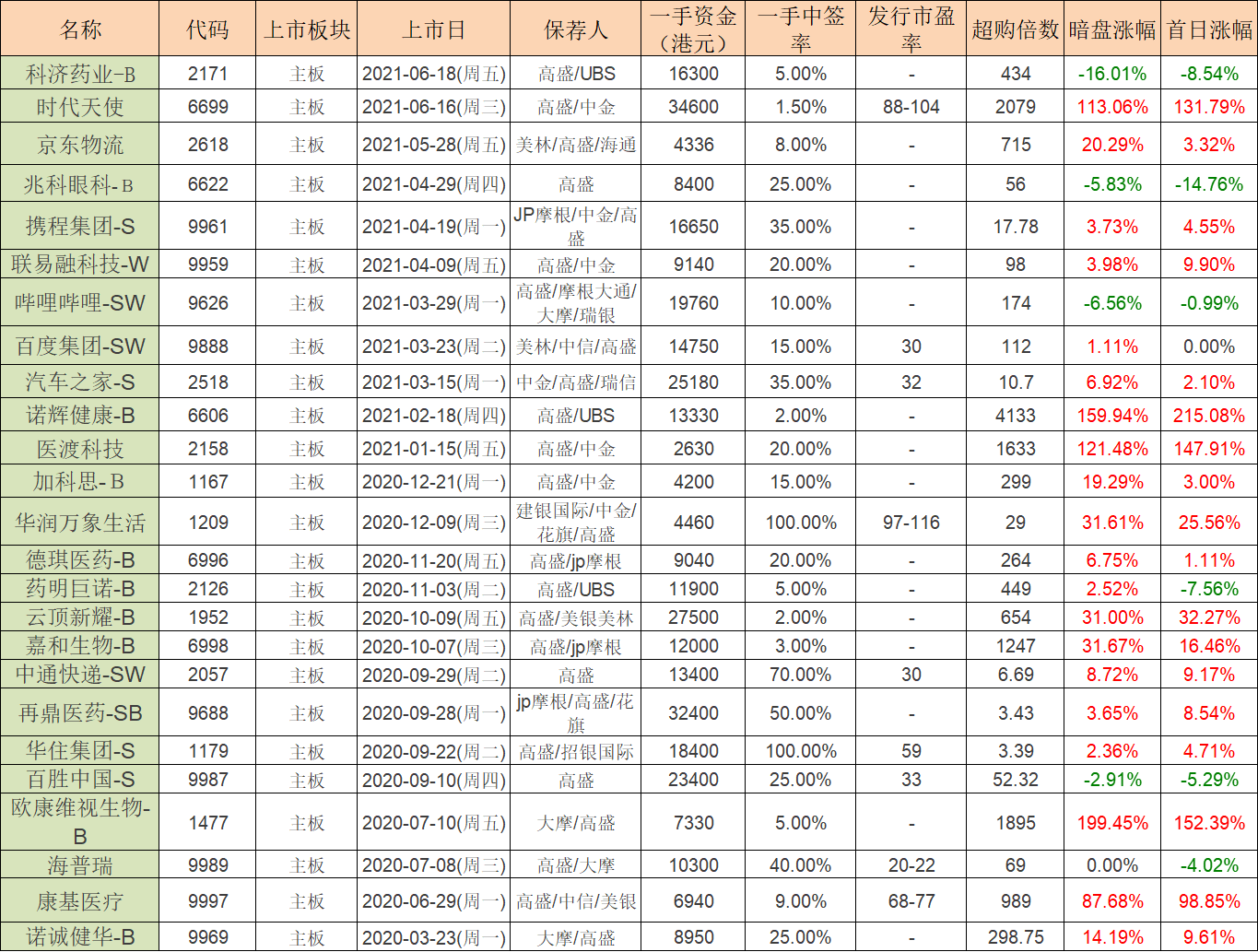

保荐人历史战绩:

保荐人:高盛

保荐人高盛20-21年一共保荐了25只,其中暗盘20涨4跌1平,上市首日18涨6跌1平。

保荐人:海通

保荐人海通20-21年一共保荐了14只,其中暗盘8涨4跌2平,上市首日10涨3跌1平。

中签率预估:

公开发行1551万股,每手股数500,公开发行总计31020手,当前超购65倍,甲乙各分77550手,假设20万人申购,一手中签率预计18%,申购人数越高中签率越低。

综合评估:

中国有十多个医师平台数字医疗营销服务供应商,2020年收益计算医脉通排第一,所占市场份额为0.03%;在所有医师平台中名列第一,市场占有率为21.4%。

基石阵容强大,富达基金、腾讯、GIC以往战绩都很漂亮,腾讯上一个作为基石参与的是医渡科技,算是大肉了。

公司业绩增速快,2018-2020年营收复合增长率达59.9%,净利增速145%,互联网+医疗概念的赛道,当前数字医疗营销的渗透率还是比较低的才2.2%,未来可期。

公司在成立后M3收购了50%股权,M3 Inc是一家主要提供医疗保健平台服务的日本公司,已服务超过90万名医疗工作者。医生会员超过30万,占日本医生总数的92%,在日本行业类处于领先地位。

与M3建立合作伙伴关系对医脉通来说未来发展应该有一定的视野辅助吧。

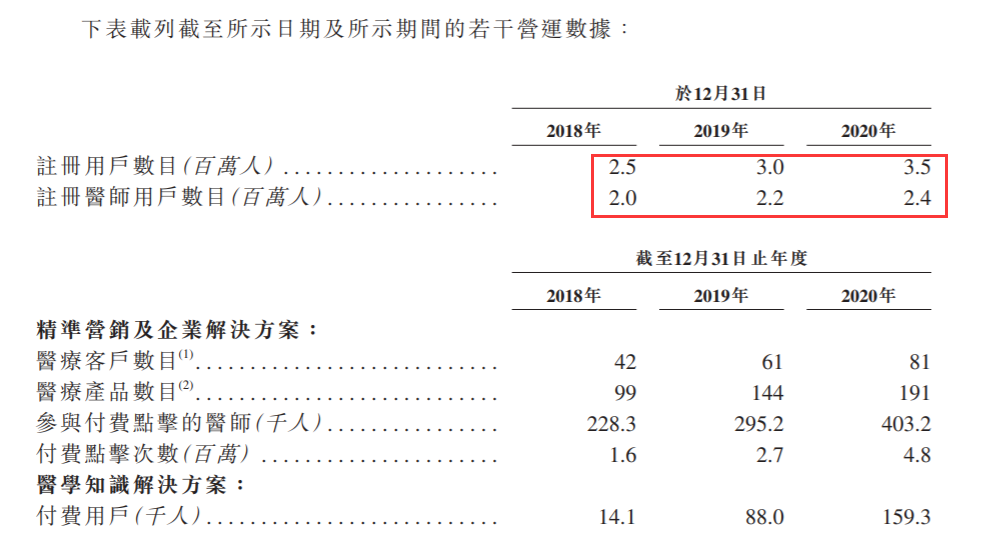

但是要说吐槽点肯定还是有,主要有两点,一个注册医师用户的增速在放缓,2018年这册医师用户200万,2019年是220万,2020年240万,主要数据如下:

感觉未来要吸引新的医生应该是件越来越不容易的事了,毕竟占比也挺高了。

曾经一起合作的丁香医生丁香园拥有550万专业用户,其中包括210万医生用户,与医脉通不相上下,但是丁香医生面向的群体更多的是普通客户和患者,感觉用户粘性更强。

第二个是去年公司营收的快速增长和疫情有很大关系,未来是否能够任然处于快速增长是个问号。

公司的主营主要收入都来自于企业打广告,那企业广告的付费标准肯定与你平台的用户量有关,用户量增速的减缓也许意味着未来营收增速也可能减慢,当然打广告的企业主如果越来越多的话营收仍然会迅速增加。

最后再来看看估值,对标美国的Doximity公司,该公司是美国医疗专业人士的领先数值平台,拥有180多万的医疗专业人士,占美国所有医生80%以上(目前医药通是58%)。

Doximity公司营收2.07亿美元,净利润5千万美元,当前市盈率206。医脉通2020年营收2.14亿人民币,净利润0.85亿人民币,发行市盈率175,估值贵是肯定的,就看市场觉得值不值。

假设公司明年净利继续翻倍到明年净利达1.7亿,市盈率就110了,这样来看似乎是可以期待一下。

吐槽的这两点主要给大家看看个人内心的纠结点,不过用户的增速以及主要面对的客户群体以及盈利方式都是可以再不断完善的,毕竟优质的过往数据摆在那里,炒作预期估计还是有的。

个人操作:当前的认购情况来20%左右的中签率已经很高了,一手现金的性价比很高,节约成本宗旨不变,傻馒目前一手现金铺了不少,如果明日归创资金归来,热度上去的话可能就会重新调整策略,增加几个融资(尽量控制利息支出)。

欢迎关注公众号:傻馒大天才

期待与你相遇。

投资的路上每个人都应该学会独立思考,研究的标的越深越有利,欢迎大家多多分享自己的想法。

医脉通:

基本概况:

有基石,占比40.48%。

公司简介:

根据弗若斯特沙利文报告,按截至2020年12月31日注册医师用户数目计,公司是中国最大的在线专业医师平台,自主开发的医脉通平台亦广获中国医师认可,已成为最受欢迎的专业医疗平台。

截止2020年底,医脉通平台约有350万注册用户,其中约240万用户为执业医师,占中国所有执业医师约58%。2020年第四季度平台的平均每月活跃用户数超过100万人。

平台的参与者包括医师、制药及医疗设备公司和患者,向各组平台参与者提供不同的服务和解决方案。下图为医脉通平台及为不同平台参与者提供的解决方案概览:

在中国有十多个医师平台数字医疗营销服务供应商,按2020年收益计算,公司名列第一,于中国医疗营销市场进行医疗营销的收益为人民币2.04亿元,所占市场份额为0.03%。

行业概况:

随著制药及医疗设备公司转向网上营销,中国数字医疗营销市场由2018年的人民币44亿元增至2020年的152亿元,复合年增长率为85.8%,预计2025年将达到1110亿元,复合年增长率为48.8%。

下图呈列2018年至2025年中国制药及医疗设备公司有关医疗营销的整体开支规模及预测增长以及数字医疗营销的渗透率。

此外,根据弗若斯特沙利文报告,中国数字医学信息市场由2018年的人民币2360万元增长至2020年的1.14亿元,复合年增长率为120.1%,预计2025年将达至30亿元,2020年至2025年的复合年增长率为92.7%。

公司为患者提供解决方案瞄准中国快速增长的数字慢性疾病管理市场,该市场由2018年的人民币779亿元增长至2020年的1397亿元,复合年增长率为33.9%,预计2025年将达至5071亿元,2020年至2025年的复合年增长率为29.4%。

财务数据:

收益由2018年的人民币8350万元增至2019年的1.21亿元,并进一步增至2020年的2.13亿元,年复合年增长率为59.9%。

净利润由2018年的1420万元增至2019年的3130万元,并进一步增至2020年的8520万元,年复合年增长率为145%。2021年公司互联网医院业务开始产生收益。

来自制药及医疗设备公司的收益由2018年的5880万增至2019年的9050万,并进一步增至2020年的1.58亿,分别占有关年度总收益的70.5%、74.4%及74.3%。

公司近2018、2019、2020年收益、毛利、纯利呈快速增长趋势。

公司竞争优势:

1、拥有强大用户参与度的最大在线专业医师平台。

2、制药及医疗设备公司的首选精准数字医疗营销服务合作伙伴。

3、产品组合丰富,在针对用户及客户需要的创新产品及服务开发方面有强大实力。

4、具备强劲内容生成能力的庞大内容数据库。

风险因素:

1、通过医脉通平台盈利的能力,维持或增强用户对平台的信任的能力。

2、可能须就我们平台上展示或自平台上可得或链接到平台或由公司创建的资料承担责任。

3、用户集中度偏高,因此可能面临主要客户所遇到的风险。

4、部分业务线的经营历史有限。

募资款项用途:

约40%拟用于扩展业务,包括开发及增加解决方案种类、扩阔客户基础、提高客户忠诚度及促进用户增长与参与度;约30%拟用于投资技术及提高研发能力;约20%拟用于挑选战略投资或收购机会;约10%拟用作一般补充营运资金及其他一般企业用途。

首次公开发售前投资:

于2021年4月2日根据首次公开发售前购股权计划向62承授人授出首次公开发售前购股权,共可认购26754000股股份(占发行股本的3.88%)。

首次公开发售前购股权的选择期为自上市日期起至上市日期后第五个周年,每股股份行使价为每股股份人民币0.38元,较发售价范围的中间价折让98.52%。

同行上市情况:

同行软件类今年以来一共上市了26只,其中暗盘19涨6跌1平,上市首日19涨6跌1平。

保荐人历史战绩:

保荐人:高盛

保荐人高盛20-21年一共保荐了25只,其中暗盘20涨4跌1平,上市首日18涨6跌1平。

保荐人:海通

保荐人海通20-21年一共保荐了14只,其中暗盘8涨4跌2平,上市首日10涨3跌1平。

中签率预估:

公开发行1551万股,每手股数500,公开发行总计31020手,当前超购65倍,甲乙各分77550手,假设20万人申购,一手中签率预计18%,申购人数越高中签率越低。

综合评估:

中国有十多个医师平台数字医疗营销服务供应商,2020年收益计算医脉通排第一,所占市场份额为0.03%;在所有医师平台中名列第一,市场占有率为21.4%。

基石阵容强大,富达基金、腾讯、GIC以往战绩都很漂亮,腾讯上一个作为基石参与的是医渡科技,算是大肉了。

公司业绩增速快,2018-2020年营收复合增长率达59.9%,净利增速145%,互联网+医疗概念的赛道,当前数字医疗营销的渗透率还是比较低的才2.2%,未来可期。

公司在成立后M3收购了50%股权,M3 Inc是一家主要提供医疗保健平台服务的日本公司,已服务超过90万名医疗工作者。医生会员超过30万,占日本医生总数的92%,在日本行业类处于领先地位。

与M3建立合作伙伴关系对医脉通来说未来发展应该有一定的视野辅助吧。

但是要说吐槽点肯定还是有,主要有两点,一个注册医师用户的增速在放缓,2018年这册医师用户200万,2019年是220万,2020年240万,主要数据如下:

感觉未来要吸引新的医生应该是件越来越不容易的事了,毕竟占比也挺高了。

曾经一起合作的丁香医生丁香园拥有550万专业用户,其中包括210万医生用户,与医脉通不相上下,但是丁香医生面向的群体更多的是普通客户和患者,感觉用户粘性更强。

第二个是去年公司营收的快速增长和疫情有很大关系,未来是否能够任然处于快速增长是个问号。

公司的主营主要收入都来自于企业打广告,那企业广告的付费标准肯定与你平台的用户量有关,用户量增速的减缓也许意味着未来营收增速也可能减慢,当然打广告的企业主如果越来越多的话营收仍然会迅速增加。

最后再来看看估值,对标美国的Doximity公司,该公司是美国医疗专业人士的领先数值平台,拥有180多万的医疗专业人士,占美国所有医生80%以上(目前医药通是58%)。

Doximity公司营收2.07亿美元,净利润5千万美元,当前市盈率206。医脉通2020年营收2.14亿人民币,净利润0.85亿人民币,发行市盈率175,估值贵是肯定的,就看市场觉得值不值。

假设公司明年净利继续翻倍到明年净利达1.7亿,市盈率就110了,这样来看似乎是可以期待一下。

吐槽的这两点主要给大家看看个人内心的纠结点,不过用户的增速以及主要面对的客户群体以及盈利方式都是可以再不断完善的,毕竟优质的过往数据摆在那里,炒作预期估计还是有的。

个人操作:当前的认购情况来20%左右的中签率已经很高了,一手现金的性价比很高,节约成本宗旨不变,傻馒目前一手现金铺了不少,如果明日归创资金归来,热度上去的话可能就会重新调整策略,增加几个融资(尽量控制利息支出)。

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号