专注可转债研究,乐于分享理财干货,欢迎关注灰小财!

一、7月23日北港转债上市

北部湾港可转债7月23日(周五)上市,中签率0.0183%,顶格申购18.3%概率中1签,是近期中签率较高的转债。

转债溢价率2.53%,合理区间113-115元(含2元情绪溢价),恭喜中签的投资者,股东配售比例47.2%,可能有一定抛压,但市场情绪、转债评级高,预计会被机构资金抢筹。

1、基本面

公司主营集装箱和散杂货的港口装卸、堆存及船舶港口服务,是五大沿海港口群之西南沿海港口群。近年来业绩稳步增长,毛利率略有下滑,现金流较充裕。2021年一季报净利润同比下滑6.93%。

公司是中国西南地区最大的港口运营商,成本优势明显,区位优势强,政策支持力度大,形成了很强的区域壁垒。随着西部陆海新通道建设加速以及RCEP的签署,带来的进出口机遇将使港口运输业务持续保持高增量。

正股基本面较高,估值合理,近期大盘震荡上升,正股走势偏弱,折价变溢价,但红包依然不小。

2、转债条款

目前转债评级最高级AAA,到期年化收益率2.09%,下修条款适中(85%),PB1.32,下修空间较小。

3、策略与建议

交通运输类转债机构十分偏好,给的溢价较高。正股业绩稳健,成长性一般,国资委控股,港口运输、西部开发、RECP概念。

综合评分三星半,质地不错。近期新债上市估值偏高,风格稳健的投资者可使用条件单逢高止盈。如果处于合理价格范围,看好正股的话也可继续持有。

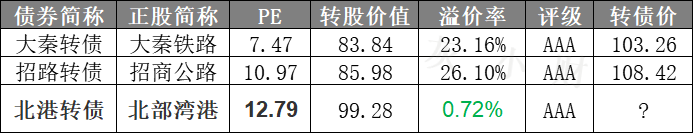

交通运输类转债比较:

特别声明:以上观点仅供参考,不构成投资建议

更多理财、可转债干货、福利等,欢迎关注灰小财!

一、7月23日北港转债上市

北部湾港可转债7月23日(周五)上市,中签率0.0183%,顶格申购18.3%概率中1签,是近期中签率较高的转债。

转债溢价率2.53%,合理区间113-115元(含2元情绪溢价),恭喜中签的投资者,股东配售比例47.2%,可能有一定抛压,但市场情绪、转债评级高,预计会被机构资金抢筹。

1、基本面

公司主营集装箱和散杂货的港口装卸、堆存及船舶港口服务,是五大沿海港口群之西南沿海港口群。近年来业绩稳步增长,毛利率略有下滑,现金流较充裕。2021年一季报净利润同比下滑6.93%。

公司是中国西南地区最大的港口运营商,成本优势明显,区位优势强,政策支持力度大,形成了很强的区域壁垒。随着西部陆海新通道建设加速以及RCEP的签署,带来的进出口机遇将使港口运输业务持续保持高增量。

正股基本面较高,估值合理,近期大盘震荡上升,正股走势偏弱,折价变溢价,但红包依然不小。

2、转债条款

目前转债评级最高级AAA,到期年化收益率2.09%,下修条款适中(85%),PB1.32,下修空间较小。

3、策略与建议

交通运输类转债机构十分偏好,给的溢价较高。正股业绩稳健,成长性一般,国资委控股,港口运输、西部开发、RECP概念。

综合评分三星半,质地不错。近期新债上市估值偏高,风格稳健的投资者可使用条件单逢高止盈。如果处于合理价格范围,看好正股的话也可继续持有。

交通运输类转债比较:

特别声明:以上观点仅供参考,不构成投资建议

更多理财、可转债干货、福利等,欢迎关注灰小财!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号