事实上你以为的不可能是你以为的。

高股息只代表你的资产有高现金流,稳定的分红也只能代表你在几年内有稳定的现金流。股息是要除权的,更是要交税的。银行给你的利息你需要除权和交税吗?国债哪怕是企业债,他的利息也是写在合同里的吧。

但是股票红利可没写在合同里,企业业绩也不是约定出来的。

股息实质还是在赌企业的成长能力和持续经营能力,现在某些行业的高股息是建立在市净率折价和高杠杆率上的,而不是企业在慷自己之慨。

买高股息股吃股息,每年得五六七个点的股息,其风险和两三四个点的银行存款是完全不对等的。只能说吃股息率的人骨子里还是在等待着戴维斯双击吧?

但这个戴维斯双击的时间成本是多少?地产路桥等行业价值毁灭的可能是多少?如果是追求稳定的现金流,股票这种t+1的资产现金流还不够灵活吗?如果是追求稳定,4%的大额存单不比6%的高息股稳定吗?如果是追求上能进取下可保底,可转债不香嘛?

高股息这个命题,我是真看不到意义是什么。

赞同来自: KevinLe 、软泥爱打人 、takeedge 、nkfish

根据这个公式:

1. 股价下跌,并不影响公司利润增长,反而提升了股息率,提高了分红再投的长期投资收益。

2. 如果利润增速高,例如15%以上,几个点的股息率几乎可以忽略不计。

3. 即使利润增速为0,只要股息率足够高,也很有投资价值。

但是,这个公式成立的前提是:

1. 长期利润增速,是未来的长期利润增速,而不是过去1-2年的增速。

2. 长期股息率,即利润和分红长期稳定。没有足够高的竞争优势,很难做到这一点。

能做到这两点的公司很少。

预测这两点,一点儿也不简单。

赞同来自: XIAOHULI92 、软泥爱打人 、流沙少帅 、gaokui16816888 、凡先生更多 »

道不同;100亿的肯定看股息率;10亿的可能看行业;1亿的可能看成长;1000万的看波动;100万以下的叫炒股投机,看不上那点股息的,不然来股市干嘛,当然亏的也惨除了资金量,期望值,年龄,标的等都有非常大的因素,比如周期股,看股息率肯定是有问题的,但对煤炭股是否是典型的周期股,见智见仁。简单的否认一种观点是不可取的。

如果农民养殖种植

是选择种苹果树每年都能带了收成解决日常开销现金流还是种植松树 黄花梨 金丝楠木(这两种能种植吗?)长期等待一次卖出获利

还是养鸡天天能带来现金流还是养牛一年分红一次这种-

云南的小鹏

- 投资就是重复实践物超所值

- 投资就是重复实践物超所值

赞同来自: KevinLe 、dafengtongxue 、阿邦查 、cdhr 、kolanta 、 、 、 、 、 、更多 »

同为股票的价值投资,国内公墓基金经理也是见仁见智

比如教科书里面的DDM模型,用的就是股利的折现衡量股票的价值

那用股利(股息+红利)衡量错了吗

这是回答投资是非观的问题

我认为很多道路通罗马

没必要你的对别人都错

本身就是很复杂的问题

自己觉得自己的投资框架(包含投资理念、目标、方法、策略等内容)是逻辑自洽

那就实践并完善就好

别人的东西

要是不得精髓

你看不到意义那可能是你的问题

不要乱下定论

没更必要评判对错是非

中泰资管姜诚的投资框架是以DDM衡量价值的标准

他很看重分红

你不妨看看他的思路

能否解答你的疑惑

来集思录思想碰撞

收获知识

不挺好么

有人持有高股息股票赚钱了,它可能错置因果。

赞同来自: aladdin898

道不同不相为谋。他做他的,你做你的。求同存异。40不惑。就是说40了就可以做自己的事了,不必管别人怎样做。跟着网红去打卡,是年轻人的事。一般情况是,你以为你是提醒别人前面有坑,别人以为你是断他财路。防诈骗是警察做的事。还有一种可能,这确实是一条财路。有个大师说最好的发财方法是参与骗局,然后在暴雷前撤退。股市的魅力就在于“很不明白”。大家都明白了,就是存款啦

告诉你为什么,我持有50万股神华H股01088和150万股华电国际01071,每年领取红利大概100万左右,完全覆盖家庭所有开销,股价基本不关心,只有每年股权登记前卖出第二天买回,避免交税,每年只操作这么一次。那怎么领红利啊,是不是跟a股不一样啊。

赞同来自: tuoersitai 、云10 、liupeng100 、我是笨小孩 、好奇心135 、 、更多 »

告诉你为什么,我持有50万股神华H股01088和150万股华电国际01071,每年领取红利大概100万左右,完全覆盖家庭所有开销,股价基本不关心,只有每年股权登记前卖出第二天买回,避免交税,每年只操作这么一次。1、港股印花税0.13%,一买一卖来回0.26%

2、交易佣金0.08%(IB是这个佣金率),一买一卖来回0.16%

3、50万股神华H股、150万股华电国际,量还是比较大,对流动性比较差的港股来说,算0.2%的交易摩擦吧。

1+2+3的费用合计0.62%,神华+华电的股息率高,其他的没这么高,平均算7%吧,10%的税,合计0.7%。

0.7% - 0.62% =0.08%,节约这么一点,还操心。

不如不动,把钱给国家,比给港人、证券公司高大上,还可以吹牛B,老子给国家交了不少税。

告诉你为什么,我持有50万股神华H股01088和150万股华电国际01071,每年领取红利大概100万左右,完全覆盖家庭所有开销,股价基本不关心,只有每年股权登记前卖出第二天买回,避免交税,每年只操作这么一次。你港股手续费多少?

瘦肥仔 - 价值投资

赞同来自: 投资交朋友 、wuchunlong 、小鱼大肥 、xingpa

赞同来自: hsu6 、cificap11 、以转债守之 、Qwe38rasdf 、米糕不是米糕更多 »

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: muddle2000

1.普通人有此能力,精力,根本不会看这种东西,嗤之以鼻;

不会玩正股+可转债轮动;

每天下班后,看个lof的变动都没空,还有空看20几个正股的变动?

百姓无粟米充饥,何不食肉糜?

2.编制公布的滞后,更是一大弊端,纯粹的抄作业,岂非刻舟求剑乎?

前面有人,高看我们普通人了,惶惶不敢当也;

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: KevinLe 、lijiashen 、flyingowl 、muziyo 、luffy27 、 、 、 、更多 »

其中一大半没有相应的指数产品,即只能看不能买,没啥卵用;

列个清单,按近五年年化收益排序

名称,代码,近5年年化收益%,相关产品

上证主要消费红利指数 (H50025),24.81,无;

中证主要消费红利指数 (H30094),21.95,有;

中证红利质量指数 (931468), 19.55,无;

中证红利回报指数 (H30073), 17.42,无;

上证红利回报指数 (H50019), 14.37,无;

中证红利潜力指数 (H30089), 14.15,有;

上证红利潜力指数 (H50020), 10.51,无;

中证信息技术红利指数 (H30097),13.34,无;

上证信息技术红利指数 (H50028),17.56,无;

中证原材料红利指数 (H30091), 10.89,无;

上证原材料红利指数 (H50022), 10.98,无;

就楼主的议题,股息率和持续稳定分红并重确实有比较好的组合存在,如果在数据证明后还不承认得话,就是比较明显的认知狭隘,自己不懂就是不存在,倘若是年轻人还能谅解,过了40还这样,只能说此人心态很年轻啊,真是长不大的主啊;

综上,可以看出,虽有但却寥寥数家,上证编制的指数一概没有产品,普通人如你我只能采购2家中证指数产品,上表中以黑体标识;

下方具体有图表显示,拿稳不远送,愿君一路顺利;

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: KevinLe 、他丫的 、wangzipi 、chisj 、newsu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

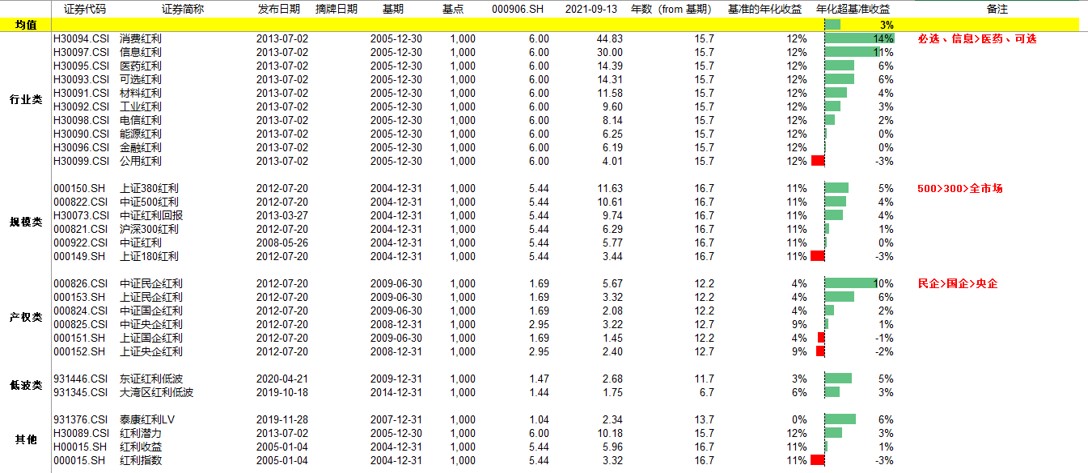

1、以中证公司发布的指数作为参考样本,可以发现年化超额收益较多且稳定的策略,多数集中在红利指数:

中证指数系列

规模类(85):市值越大、长期年化收益越低

行业类(445):大类行业,只有必选消费和医疗有长期超额收益

策略类(403):百发100和凤凰50的超额收益超过10%;但选股方法复杂,不易复制

风格类(41):成长、价值等基本上都没有显著超额收益、甚至是显著负收益

主题类(1148):红利类普遍有超额收益

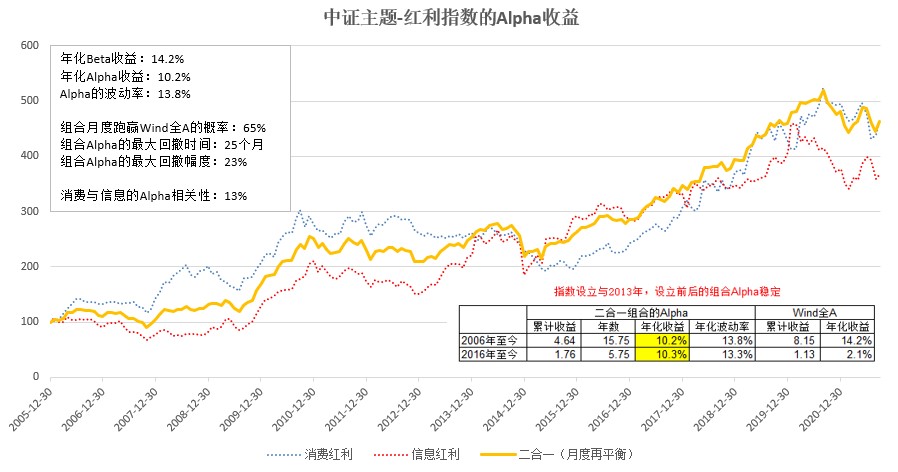

2、红利指数中,消费红利和信息红利最优;并且通过下面的统计可以看出,在同行业中,具备红利特性的股票,有着更高的性价比。

3、此外,消费红利和信息红利的超额收益的相关性较低,可以构建更为稳健的投资组合。

综上,2005年至今,持续保持年化10%的超额收益,是绝大多数基金也无法做到的事情。现在,楼主明白“为什么很多人在鼓吹股息率和持续稳定分红这件事情”了吗?嘿嘿嘿~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号