通常而言,IC的基差短期取决于投资者对未来市场的看好看空程度,长期取决于IC做多投资者和IC做空投资者之间的力量对比(或者说IC空头的供需结构)。

我曾经写了一篇《吃IC贴水的正确姿势》专门讨论针对IC长期负基差的风险套利(俗称吃贴水),传送门:https://www.jisilu.cn/question/411924。

这次聊聊之前从未提到过的,近期开始加速影响市场的一个新IC定价影响要素,即近期销售火爆、券商各理财经理力推且集思录上也有很多讨论的雪球产品。

雪球是什么?

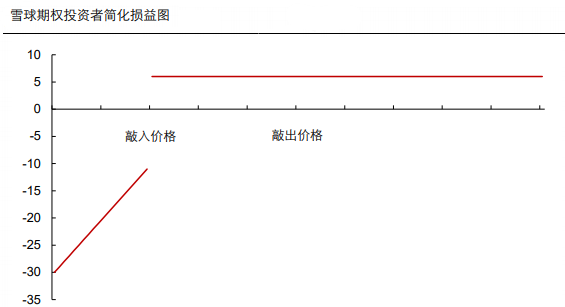

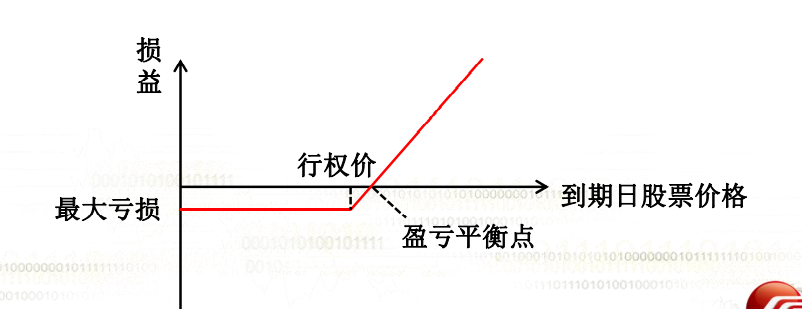

首先说定义,雪球的本质是投资者卖出一个看跌期权。一般而言,雪球的投资者对赌的是涨幅。因此在低波动率和高波动但波动方向为正时获得稳定的正向收益(敲出)。但在敲入时获得一个波动的负向收益。理论上的收益曲线结构如下:

所以,雪球的本质和收益结构卖期权差不多。如果是无脑拿,那就是一直赚钱,然后突然有一天全部还回去。

以上是背景知识,详细的大家可以自行了解。下面具体谈谈雪球产品如何影响IC的基差。

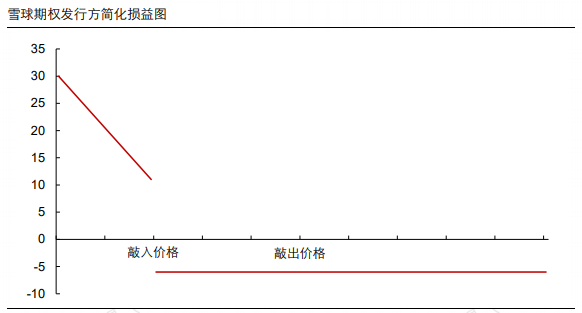

我们知道雪球的本质是期权,那么期权的买方,就是投资者的对手盘,也就是券商的衍生品部。由于期权是零和博弈,他们的理论收益曲线必然是投资者的镜像。即下图:

但是上面的是理论收益结构,如果真的是这种收益结构。那么券商衍生品部肯定是玩不转的,因为常年亏损,突然大赚的部门是不合企业内部管理要求和目标的。

实际上券商衍生品部的真实收益结构曲线是常年小赚,突然大赚,即图2整体向上平移,并使得底部的水平红线>0。那么他们怎么做到这点的呢?

我们回想一下在购买雪球的时候,我们支付的是全额交易金还是仅仅支付了期权的保证金呢?(或者说,我们买雪球时支付的是合约价值还是保证金金额?)很明显,我们支付的是全额交易金(合约价值)。因此,很容易想到,券商在期权本身的资金以外有大量的来自于雪球产品的浮存金,这部分浮存金就算是买些理财也是可以贡献收益的,券商就是卖这个的,自产自销,内部闭环,完美!

另外,我们一直说雪球是券商在卖期权,那么券商是在和投资者对赌方向吗?

不是,又是。

说不是的原因是,很多粗通雪球原理的人认为券商是和投资者做裸对赌,但我们回想一下,这个市场有可以构建期权的工具吗?如果没有,券商发行那么大量的雪球,都是用自己的资本金在和投资者对赌吗?明显不是。

事实上,券商的确构建了期权,但这个期权并非全额期权风险都由券商承担。因为我们知道期权的价格波动有5个希腊字母影响。剔除掉影响不大的Rho,分别是:

Delta:股市波动1%期权价值波动n%(斜率或一阶导数)

Gamma: Delta波动1%期权价值波动n%(斜率的斜率或二阶导数)

Vega:隐含波动率

Theta:时间价值

通过观察目前市场上的公开市场工具,我们发现有一个完美的品种可以构建(对冲)基于中证500雪球产品看涨期权的4个字母中的3个,那就是IC期货。

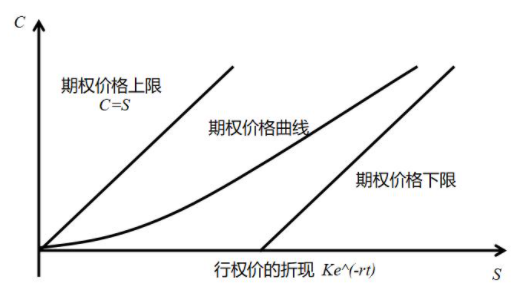

下面是一张很简单的期权定价图(注意这张是看涨期权图,只是示意,雪球实际隐含的是看跌期权,也就是这张图针对x轴做镜像翻转):

用期货构建潜在期权的原理和Delta、Gamma的定义分不开,所以我们一起说:

Delta就是期权那个曲线的斜率(或速度或一阶导数)

Gamma就是期权曲线的斜率的变化(二阶导数或加速度)

我们很容易看出来,因为期货可以看成指数,因此他是线性工具,其Delta永远为1,Gamma永远为0。因此券商衍生品部可以利用期货的动态组合构建出期权那样斜率曲线。

下面我们举例说明看涨期权下如何实现动态对冲(实际上雪球是看跌期权,也就是反一反):

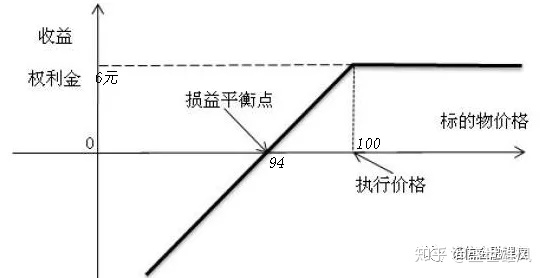

情景1:股价比较低的时候,期权的Delta小,假设此时Delta=0.1。那么我买了1000万的雪球,只需要卖100万的IC对冲即可,对应保证金20万。剩下980万浮存金吃利息。

情景2:股价开始上涨时,期权的Delta变大,假设此时Delta=0.5(接近行权价)。那么我买了1000万的雪球,只需要卖500万的IC对冲即可,对应保证金100万。剩下900万浮存金吃利息。

情景3:股价大涨,期权变为深度实值状态,Delta最大,假设此时Delta=0.95。那么我买了1000万的雪球,只需要卖950万的IC对冲即可,对应保证金210万。剩下790万浮存金吃利息。

那么回到雪球(看跌期权),看跌期权就是方向反一下,我们知道越跌delta越大,为了对冲越多beta风险,需要买入更多的期货。

因此,我们知道了,卖雪球的券商是期货的买方,他们通过买期货多头对冲他们在雪球产品中买入看跌期权产生的空头暴露。

最后再说说Theta,这是雪球结构最神奇的地方。一般持有看涨期权是要支付时间价值的,但IC基差为负。这导致综合来看,delta越大持有看跌期权的隐含时间价值越小,因为对冲用的期货可以提供正收益(即随着持有时间的流逝,持有看涨期权的人可以收钱而非付钱,俗称吃贴水)。

原来买雪球的人也在吃贴水

站在券商的视角看问题:

券商衍生品部在卖出雪球的时候,实际上是问你收了100元,卖了一个看跌期权给你。然后自己花了其中的2-20元买IC期货动态平衡对冲风险,同时还能吃贴水,然后剩下的钱放理财吃利息。如果波动率小,那么他们小赚,如果大涨大跌,他们大赚。(这两天监管严打就是怕雪球出来以后市场整体低波上涨,让很多投资者以为这是理财替代,一旦出现大跌敲入,则投资者将直面大幅股票幅度的亏损,实际收益与心理预期大不一样)

那么大跌时,券商会动态追加买入期货跟上跌幅,降低多空暴露。券商对冲了风险,但你需要支付下跌的跌幅(敲入),因此券商会大赚。

大涨时,期权的Delta会越来越低(期权越来越虚值),券商买入的IC很少。券商买的期权价值就归零了,但损失由敲出条款设定了上限,风险可控(给你支付一个年化看上去很高,但实际期限短的利息)。此外损失的部分还可以由理财的利息补贴。

另外,只要持有IC,就能吃到贴水,券商跟你对赌的可是中证500,不是IC。这个贴水收益自然进入了他的腰包。

那么什么时候券商会亏损呢?

刚涨,券商把IC加仓了,然后就跌了。或者刚跌,券商把IC减仓了,然后就涨了。这种情况下,如果来回被打脸的损失超过了利息和吃贴水的收益,那么券商就是净亏损。

所以我们无论是从推演还是希腊字母分析都可以得出结论:券商和投资者依然在对赌,但仅仅对赌了Vega风险,即赌波动率。券商赌波动率大,投资者赌波动率小。

回到IC投资(对冲)者的视角:

券商是IC的新增买方力量,雪球的新发行会提高IC的基差水平(增大IC买方需求)。雪球的收缩会扩大负基差(降低IC买方需求)。

那么我们想一想,为啥去年四季度之间雪球大面积发售后,IC的贴水就开始持续收敛?

然后,我们配合昨天的一则新闻,观察近期IC的变化也许会有更有趣的视角:

修订:不好意思,之前笔误,网上随便找了一张期权图是看涨期权结构,就错写成看涨期权了。请现在本文已修订。

赞同来自: hanbing0356 、塔塔桔 、enzodino 、xineric 、drzb 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

因为18年之前雪球规模很小,大多数雪球都是这几年才出来的。之前从来没有听说雪球套人,全是敲出挣钱。各路财富管理机构也是无脑吹,一个我熟悉的银行理财经理就只差没把这玩意说成无风险高收益了,什么指数长期上涨,500指数估值历史新低,市场跌25%的话上证指数算上通胀等于当年的2000点,说的人心潮澎湃。我反正一个朴素的观点,人多的地方不去,他都忽悠那么多矿老板工厂主拆迁户来买了,我好歹自吹有点金融知识,不与他们同流^_^而且我看出来了,那个理财经理就是个反指,满仓新能源军工吹中药,能给我挣钱?

金融市场里,从来没有只涨不跌的买卖,这次我就等着500来个25%以上的下杀,把这帮雪球投资者都套住,证明一下我当初不买雪球是对的,反正我基本一手的香草类香草,保本看涨,隔岸观火不嫌事大

赞同来自: 影约 、Sandy1 、xgjxgq 、期权冲冲冲 、xineric 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

券商卖出雪球合约后操作大概是这样:

1、首先买入对等金额IC期货合约,由于是保证金交易,最多占用30%资金,剩下70%资金可以做流动性较好的固定收益,一般是借给公司融资融券部门,可以获得4%的年化收益;

2、到了敲出观察日,如果合约确认敲出,券商平掉IC多头合约,退还投资者本金+利息,合约中止。这种情况,券商的盈利 = IC期货合约贴水收益 + 中证500指数涨幅 + 理财收益 - 投资者应付利息。

3、对于任意观察日,若指数下跌,则按一定比例加仓买入IC合约,在敲入触发以前,券商处于亏损状态,若出现敲入,损失绝大部分由投资者承担。若下跌后再上涨就平仓部分合约,可以获取高抛低吸的收益。

投资者最大收益情况: 获得全部年化收益。

投资者最大损失情况: 承担无限亏损。

券商最大收益情况:存续期内跌破敲入价,指数反复上涨下跌,但最终没有触发敲出。

券商最大损失情况:存续期内没有跌破敲入价,指数波动极低,并持续下跌。

卖空调翁

- 小镇金融家

- 小镇金融家

赞同来自: xineric

投资者投资的雪球产品收益和卖出看跌期权类似。收益有限风险无限、

对手盘是期权的买方就是券商的衍生品部,他们购买看跌的期权,收益曲线是买入看跌期权的收益曲线。买入即亏损,越跌越赚。

你用投资者买雪球产品支付的合约价值推测他们的对手盘券商衍生品部也有大量浮存金并产生理财收益,并把这个理财收益算入券商衍生品部买入看跌 期权收益曲线。是这意思吧?

以上就是投资者持有的雪球产品卖看跌,券商衍生品部买看跌。对吧,这样说雪球是券商在卖期权当然不对了。对吧

其实券商衍生品部是买看跌期权,不考虑人家给了合约金额富余资金的理财收益的话,越跌越赚,然后多贴水的ic期货。

就是和持有现货然后买入保护性看跌期权一样的收益曲线,但多了一个贴水对权利金的补贴。

买入涨,(期货赚钱+赚贴水)>亏权利金=赚的,越涨越赚的多;跌到行权价就不继续亏了,亏的权利金减去贴水补贴部分就是盈亏金额,应该是轻微亏吧。

你卖出看跌,人家买入看跌,人家为了弥补亏的权利金多了多个贴水的ic。涨了指数赚,跌了少亏点权利金。这有啥复杂的,中间人家根据行情跑一条腿是人家的判断,有赚有亏,另一回事。

赞同来自: 影约 、luffy27 、一颗药丸 、BLOS_Fish 、nevermind2019更多 »

来源:中国证券报-中证网

原标题:敲入敲出式券商收益凭证受追捧 监管部门要求强化风险管控

● 本报记者 昝秀丽

针对销售火爆的“雪球型自动敲入敲出式券商收益凭证”,监管部门日前发布通报,要求各证券公司持续强化风险意识,切实加强相关业务条线合规风控体系建设。监管部门将对证券公司发行此类产品的销售适当性管理和风险管理水平加大检查力度,对于风险管控不足的公司,将依法从严采取监管措施,同时对相关责任人层层追责。

接受中国证券报记者采访的专家提醒,此类产品结构具有高票息但非保本的特点,风险较高,投资者投资该产品需要具备相应的风险承受能力并满足适当性标准。

产品规模仅为千亿元左右

近期,部分证券公司发行的“雪球型自动敲入敲出式券商收益凭证”(以下简称“雪球”产品)规模如同“滚雪球”般持续上升,网传有5000亿元规模。业内人士指出,目前,“雪球”产品规模仅为千亿元左右。同时,近期随着中证500指数波动率下降,贴水减少,市场将发挥调节作用,证券公司近期已开始有意识地主动减少新产品发行,“雪球”产品规模已经出现了一定幅度下降。

“雪球”产品是场外期权模型的一种。“雪球”产品的收益依赖于挂钩的标的价格的波动幅度。目前,境内市场上“雪球”产品最常见的挂钩标的为中证500指数。“雪球”产品最大的特点是特定挂钩标的价格的变化可以触发敲入和敲出两类事件,产品收益随事件触发而变化。如果曾经触发过敲入事件,且直至到期都没有触发敲出事件,投资者将可能承担本金亏损,亏损幅度与标的价格下跌幅度相同。目前,市场上主流的选择通常将“雪球”产品的敲入观察频率约定为日度、将敲出观察频率约定为月度。即每天进行一次敲入事件判断,每月约定一天进行一次敲出事件判断。如条件符合,则触发敲入或敲出条款。

“雪球”产品损益包括如下三方面情景。一是到期获利(未敲入未敲出),产品存续期间标的小幅度下跌,只要标的下跌幅度不足以触发敲入事件,投资人的本金到期一定安全,且能够获得红利票息收入。二是敲出获利(触发敲出),当标的价格超过敲出界限时,“雪球”产品就会触发敲出并获利,即便是曾经触发过敲入也可以获利终止。三是到期亏损(触发敲入且到期未触发敲出),“雪球”产品的亏损程度与挂钩的标的资产的同期跌幅相同。总之,“雪球”产品适应于对标的温和看涨、区间震荡且不会大幅下跌的投资策略。

金融产品“雪球”并非投资交流交易平台雪球旗下产品。6月11日,雪球在其官微发布声明称,与雪球“产品”没有任何关联。雪球也没有许可或默许第三方机构使用“雪球”字样。

“亏损概率极小”系误读

专家提醒,近期部分销售渠道将“雪球”按照“类固收”产品进行宣传,夸大收益,强调亏损概率极小。这将给投资者带来一定误解。

对此,监管部门提示,要防范投资者销售适当性风险。“雪球”产品结构具有高票息但非保本的特点,当挂钩标的指数发生大幅连续下跌时,投资者可能面临本金较大幅度亏损,属于一类风险较高的产品,需要加强对终端投资者的风险提示和适当性管理。目前,“雪球”产品在由商业银行、证券公司、第三方渠道销售时,部分销售人员未对投资者可能承担的市场下跌风险进行充分提示、片面强调“高收益”、“稳赚不赔”的情况,容易造成投资者盲目投资该类资管产品。

信达证券金融工程与金融产品首席分析师于明明表示,该机构对挂钩中证500指数的“雪球”合约进行了回测,在2013年3月至2021年7月的区间内,若每日滚动投资“雪球”产品,平均敲出时间4.56个月,其胜率可高达82.88%,但在该情况下的平均获利仅为5.36%,而在敲入后发生亏损的情况下,平均亏损为-20.9%。因此,其收益为典型尖峰肥尾且左偏分布,当出现极端行情时,需要承担较大亏损,比较适合低波动或温和上涨的市场环境。

并非与券商对赌市场方向

业内人士指出,投资者投资“雪球”产品,并非与证券公司在对赌市场方向。

据介绍,证券公司开展“雪球”业务属于风险中性业务。与客户达成“雪球”结构交易后,证券公司以自有资金在二级市场交易挂钩标的进行风险对冲,规避挂钩标的价格变动产生的方向性风险,证券公司将基于专业的量化模型计算风险敞口,通过动态对冲的方式始终保持风险中性。在这一过程中,投资者持有对市场“温和看涨、区间震荡”的观点,证券公司不持有对市场的任何方向性观点,其目的是运用自身交易能力,帮助投资者在震荡行情下获得波动率收益。

此外,上述人士指出,“雪球”产品本身没有好坏之分,关键是要卖给适当的投资者。“雪球”产品属于非本金保障型投资产品,投资者面临本金亏损的市场风险;“雪球”产品的收益结算规则较一般投资品种要复杂;“雪球”产品在投资期限内,投资者通常无法通过发起赎回主动终止投资,面临一定的流动性限制。因此,投资“雪球”产品需要相应的风险承受能力和适当性标准。另外,衍生品只是帮助投资人达成交易的工具,不能做出优劣好坏的评价。

监管部门也已明确,将加强投资者准入及适当性管理,建立交易对手白名单准入制度;严格落实投资者适当性要求;对销售行为进行管控,严禁使用“保本”“稳赚”等词汇诱导投资者购买或片面强调收益;进行销售文件审查。

在强化全面风险管理方面,监管部门要求加强产品设计管控,证券公司发行“雪球”产品,应当合理安排产品排期与产品结构设计,将存续产品的敲出观察日、敲出或敲入点位分散铺开排列,避免在同一时期或同一点位集中敲出或敲入。敲入后交易对手最大损失不得超过挂钩标的实际跌幅;风险敞口限额管理,逐级设置风险控制指标和业务规模、亏损限额、Delta、Gamma、Vega等风险限额标准,风险管理部通过系统每日进行风险计量,并对指标限额进行监控和风险评估;提供敲入亏损情景处置机制,建立应急处置机制,若产品发生大规模敲入亏损,提供备选方案,做好与客户沟通协调工作;按业务实质进行风控指标计量,证券公司发行内嵌期权结构的收益凭证,按照场外期权计算相关风控指标。对于“雪球”结构或其他可提前向客户支付本金及收益,且无法准确预计支付时间的收益凭证,不得计入可用稳定资金,确保风控指标按照业务实质真实、准确、完整计量。

楼主其他部分暂时还没细看,总体思路没问题,就这一点感觉不太对

赞同来自: hanbing0356 、影约 、朝阳南街 、xineric 、小白啊小白 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

中证500指数持续上涨,雪球合约批量敲出,新发雪球品种的报价下滑不能吸引到购买者,雪球规模开始收缩,IC失去买方支撑,自然贴水就加大了。

去年11月我买的国泰君安雪球产品,18个月,敲出100%,敲入75%,年化利率16%。

结果中证500持续上涨,按理说股指在高位,买方需承担更大风险,报价应该更高才对,但实际情况是相同条件下,券商的报价只有11%,吸引力明显不足。

现在发生贴水增加的情况,与以前不同了。过去是在股指下跌时贴水增大,现在是在股指上涨时贴水加大,这里面很可能就是雪球对冲交易的功劳。

赞同来自: hanbing0356 、enfortune01 、期权无限游戏 、sunht0151 、xzwang1123 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号