如何运用可转债隐含波动率进行择时和估值

最近学习了一下宁稳网付费数据里的波动率,包含隐含波动率、历史波动率、实际波动率、预测波动率,同时通过choice下载了国信证券的证券研究报告《转债市场周报进一步研究:转债隐含波动率隐藏的信息20210809》、《当转股溢价率持续高位,不妨看看隐含波动率20200225》、《如何用可转债隐含波动率做择时20190731》,现将初步学习成果总结一下,对可转债投资策略提供一些新的思路。结论:隐含波动率上穿实际波动率——卖出信号;隐含波动率下沉至实际波动率-15%——买入信号。

1、基础:隐含波动率波动率是一个统计指标,用于统计股价在一段时间内的平均波动幅度。简单理解为,1年内波动率20%,大概意思就是股价在1年内有68.27%的概率(正态分布)涨跌幅度在-20%和+20%之间,有31.73%的概率跌幅超过-20%或者丈夫超过+20%。

我们可以将可转债看做纯债和看涨期权的结合,其中纯债部分由现金流贴现值加总得到,期权部分的定价和隐含波动率紧密相关。

** 重点:对于可转债来说,波动率越大越好。因为正股向上波动,可转债跟随上涨;正股向下波动,可转债有下修、回售保护,形成债底。**

TIPS:

【历史波动率:指投资回报率在过去一段时间内所表现出的波动率,运用统计推断方法估算回报率的标准差,从而得到历史波动率的估计值,历史波动率有可能是实际波动率的一个很好的近似。

隐含波动率:是指期权交易价格中隐含的波动率,从理论上讲,可以根据期权的交易交个,运用定价模型反推波动率。】

2、应用:从隐含波动率看转债估值历史分位

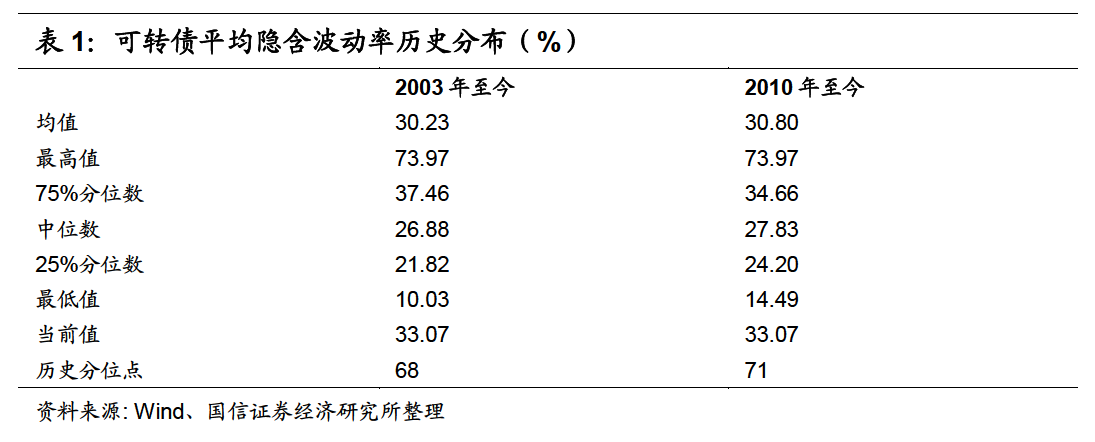

根据国信证券20210809的报告《转债隐含波动率隐藏的信息》显示,“若用隐含波动率来观测目前转债,也会发现当前转债整体处于较高估值水平。目前所转债的算数平均隐含波动率为33.07%,处于2003年以来68%分位值,显著超过历史平均值30.23%和中位数26.88%。隐含波动率作为转债估值指标,反映的是转债投资者对转债价格中看涨期权部分的定价。”

目前看来,市场平均转股溢价率历史分位处于2003年以来/2010年以来的70%/59%分位数水平(此项指标历史数据本韭菜查询不到,只能引用国信证券的报告),处于自2018年以来的92.63%分位数水平;平均双低值处于2018年以来的99.66%分位数水平;中位数处于2018年以来的91.27%分位数水平。转债市场或处于高估状态,今年转债市场的上涨一部分是对应正股上行带来的,一部分也是由转股溢价率的上升带来,目前可供“双低”策略选择的标的已经非常稀少。

3、进阶:运用隐含波动率进行择时

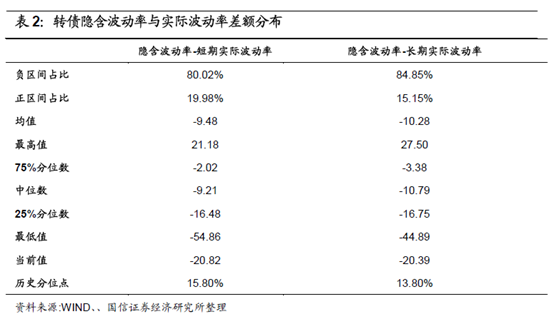

“通过观察隐含波动率与正股实际波动率的关系可以衡量出市场定价是否反应合理估值。转债的隐含波动率在多数时期都低于正股实际波动率,而转债隐含波动率超过正股实际波动率通常是卖出信号,此时转债市场出现过热的现象,后期转债下跌风险较高。而当隐含波动率下沉至正股实际波动率-15%则是买入信号,此时转债指数后期上行概率非常高。”

“截至20210806,全部转债平均隐含波动率-正股实际波动率的差值为-9.19%,已连续4周上升,且自6月以来就处于明显的上升趋势之中,反映转债估值的整体性提升。

应用到个券选择上,使用[转债隐含波动率-正股实际波动率]进行购入择时也是奏效的,在目前全市场绝对价格和转股溢价率都处于历史高位时可以作为择券的额外参考指标。具体来看,我们发现多只转债的[转债隐含波动率-正股实际波动率]向下走的越低,后期转债上涨概率越大,且涨幅越高。”

典型案例是小康转债、林洋转债、金禾转债和鼎胜转债,可以查阅国信证券的报告。

1)对于市场估值及择时的运用

20210806全部转债的平均隐含波动率为33.07%,位于2003年以来/2010年以来的68%/71%分位值。转债隐含波动率与正股长期实际波动率差额为-9.19%,位于2003年以来/2010年以来的58%/48%分位值。(暂无法获取基础历史数据,只能取用国信证券的报告数据)由市场的平均隐含波动率和[隐含波动率-正股实际波动率]这两项指标来看,市场走向高估,但还未走到极致。

手边没有可获取的历史数据,仅能查询并引用国信证券20190731的报告《如何运用可转债隐含波动率做择时》里的[转债隐含波动率-实际波动率]差额分布表,作为参考,能够看到20190731的历史分位点为13.80%,处于低估位。

接下来引用国信证券报告的两张图表,可以看出隐含波动率上穿实际波动率是一个转债市场的卖出信号,信号出现后转债市场触顶回落风险较大,领先时间0-2.5个月,直到隐含波动率再次回落到实际波动率下方之后,转债指数企稳,领先时间1个月左右。

2)应用到个券选择

在目前全市场绝对价格和转股溢价率都处于历史高位时可以作为择券的额外参考指标。[转债隐含波动率-实际波动率]差额基本与未来一段时间的中证转债指数涨跌负相关,即[转债隐含波动率-实际波动率]差额(波动差)指标越低,则未来一段时间内转债指数上涨概率越高。

我也将把【波动差】这一指标纳入可转债工作表v1.8,替换掉隐含波动率,作为一个额外指标进行择券的参考。

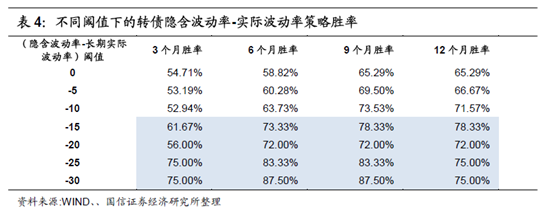

因获取不了历史数据,暂不能进行实证分析,姑且使用国信证券报告中的统计数据分析得到结论:“当转债隐含波动率-长期实际波动率低于-10%时,3个月胜率高于50%,6个月胜率高于60%,9-12个月胜率高于70%;当阈值设定为-15%时,3个月胜率就能提高到60%,6个月胜率提高到70%,9-12个月胜率接近80%;继续降低阈值,则各期胜率提升效果明显减弱。

由此可见,-15%或许就是这个合理的阈值,当转债隐含波动率下沉至实际波动率-15%以下,此时买入转债的短期和长期胜率均较高。”

0

截至上周五(20210813),全部转债的平均隐含波动率为33.48%,位于2003年以来/2010年以来的69%/72%分位值。转债隐含波动率与正股长期实际波动率差额为-8.95%,位于2003年以来/2010年以来的59%/49%分位值。

转自国信证券20210817研报《转债市场周报:以史为鉴:转股溢价率与股指同向上行,后续如何演绎?》

转自国信证券20210817研报《转债市场周报:以史为鉴:转股溢价率与股指同向上行,后续如何演绎?》

9

赞同来自: J384023133 、zq921 、ZENCY 、fengqd 、helloCaroline 、 、 、 、更多 »

学习了,计算了当前市场的隐含波动率,按波动率差值排序,确实能挑选到一批高弹性的标的。

简单将波动率理解为风险的话,这么做实际上是挑选了一批低风险做多正股的转债。正股上涨,波动率差收敛,转债能获得更高的收益;正股下跌,能承担更低的下跌风险。因此买入前提仍然是看多正股/行业。

简单将波动率理解为风险的话,这么做实际上是挑选了一批低风险做多正股的转债。正股上涨,波动率差收敛,转债能获得更高的收益;正股下跌,能承担更低的下跌风险。因此买入前提仍然是看多正股/行业。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号