我们知道,转债价格=转股价值+转股溢价。所以当我们在谈论转债高估的时候,到底是讨论转股价值太高还是转股溢价率太高?

个人认为应该是后者,因为转股价值=当前正股价*转股比例,而转股比例是一个发行时确定的一个常数,因此如果说转股价值太高,等价于说当前股价是高估还是低估,这里我们谈论的是转债,不涉及对当前股价的高低判断。所以,当我们在谈论转债高估的时候,实际上是在说转股溢价率高还是低。

转股溢价率到底如何理解呢?个人理解这个也是一个期权价格,这里需要引入转债另外一个关键的指标:纯债价值。转股溢价率可以理解为:当前股价下跌,导致转股价值低于纯债价值后,转债价格不再跟随正股继续下跌的一个保护期权。所以转股价值偏离纯债价值越高,这个保护期权就价值越小,转股溢价率就越低。同时由于强孰机制,转股溢价率最终都会归零。

那么,转股溢价率可以直接比较绝对数值吗?显然不行,因为偏债型转债转股溢价率天然比偏股型转债的要大。所以我们平常计算的整个市场的平均转股溢价率,实际上更多的是反应当前转债市场是偏股还是偏债的特性,而不是看这个数字高低代表转债市场高估或者低估。

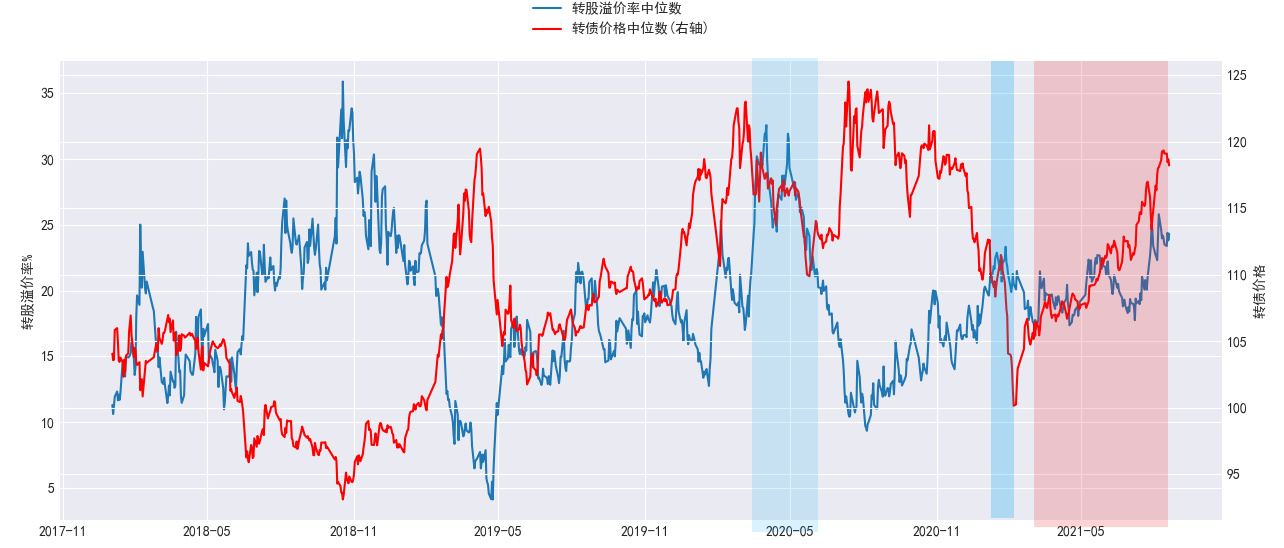

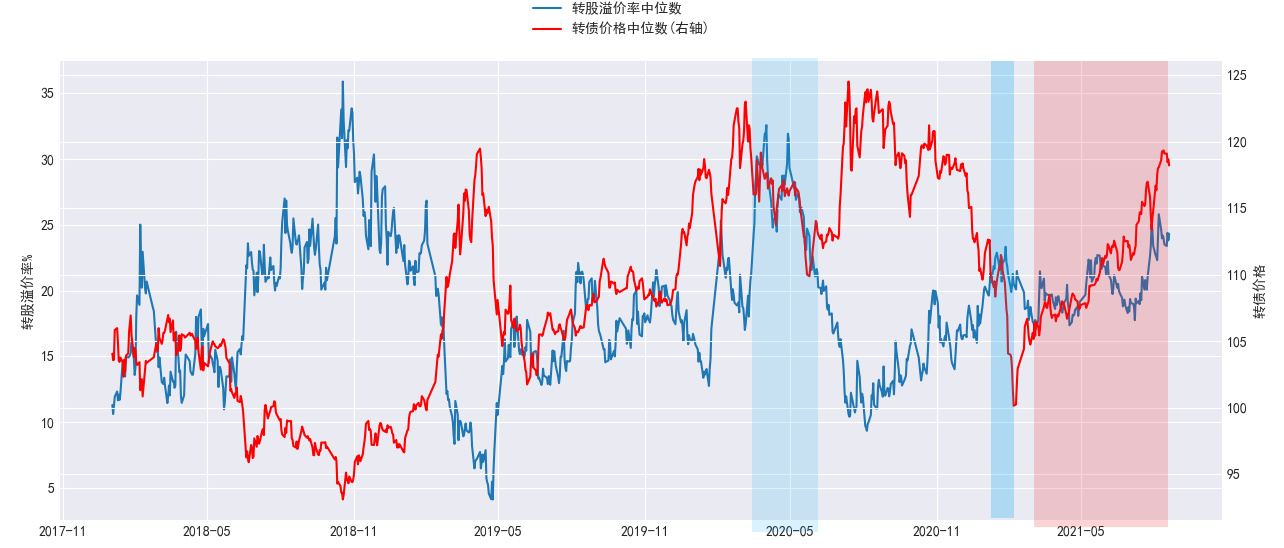

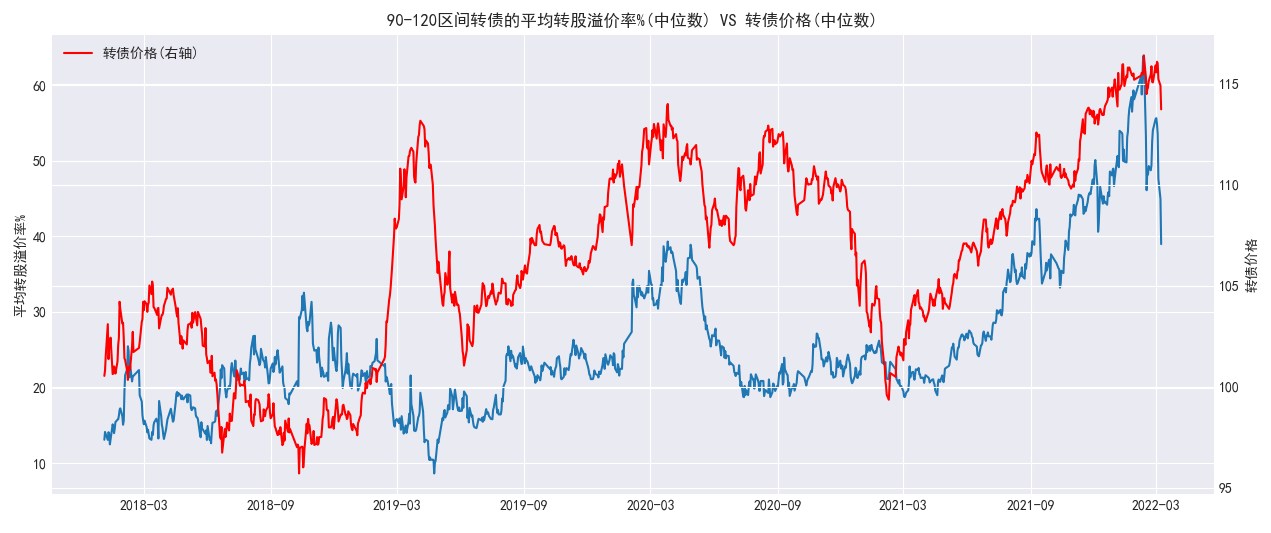

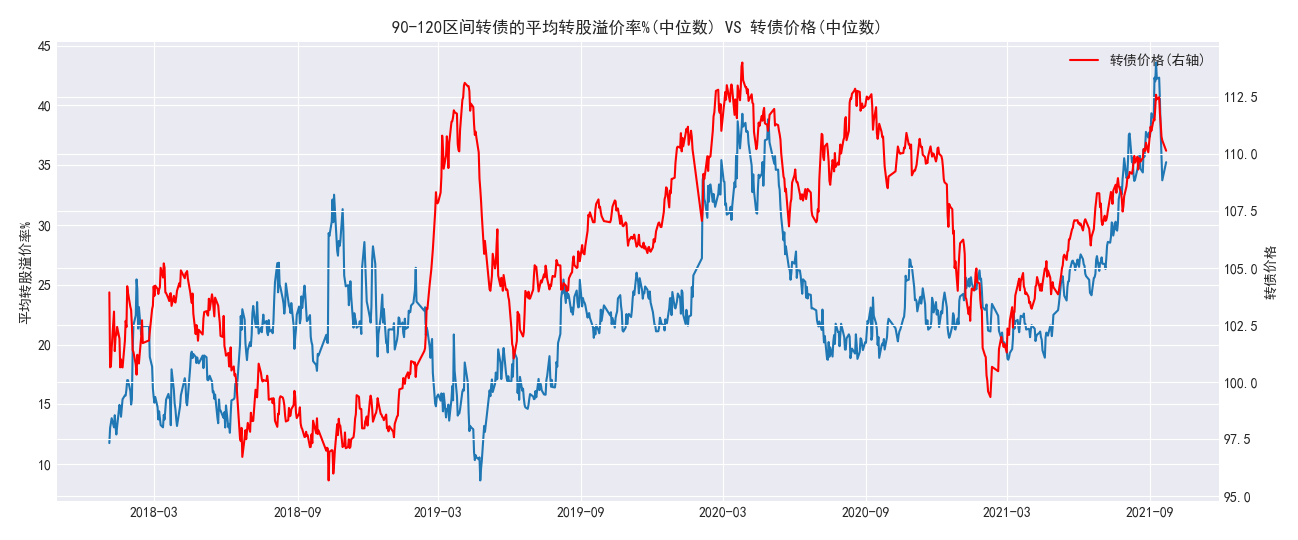

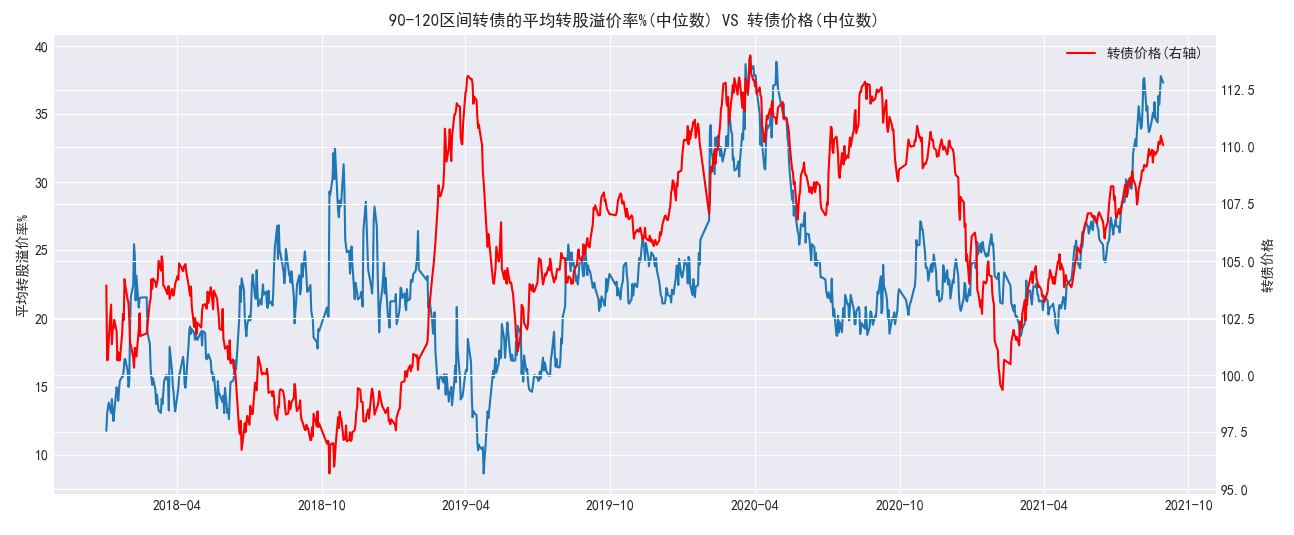

我们把全市场转债中位数和转股溢价率中位数进行对比(这里没有用平均数是因为市场不时有高价高溢价的妖债,中位数可能更合适。),如下图:

可以看到绝大部分情况下两者是涨跌相反的关系,说明大部分时候,市场是理性的。同涨同跌的时候说明市场是双击或双杀的时间。标蓝色背景的是双杀时间,对应中证转债指数上2020年3-5月、2021年1-2月的两个回撤最大的时间段。而今年5月份以来是同涨的,说明风险在积累。

那应该如何比较不同时间的转股溢价率是过高还是过低呢?不带个股观点的情况下,理论上只有在相同转股价值的情况下,转股溢价率才是可比的。比如转股价值为120元的转债,不同时间的转股溢价率才是可比的。所以不同转股价值的转股溢价率其实都不能直接时间序列上进行比较。

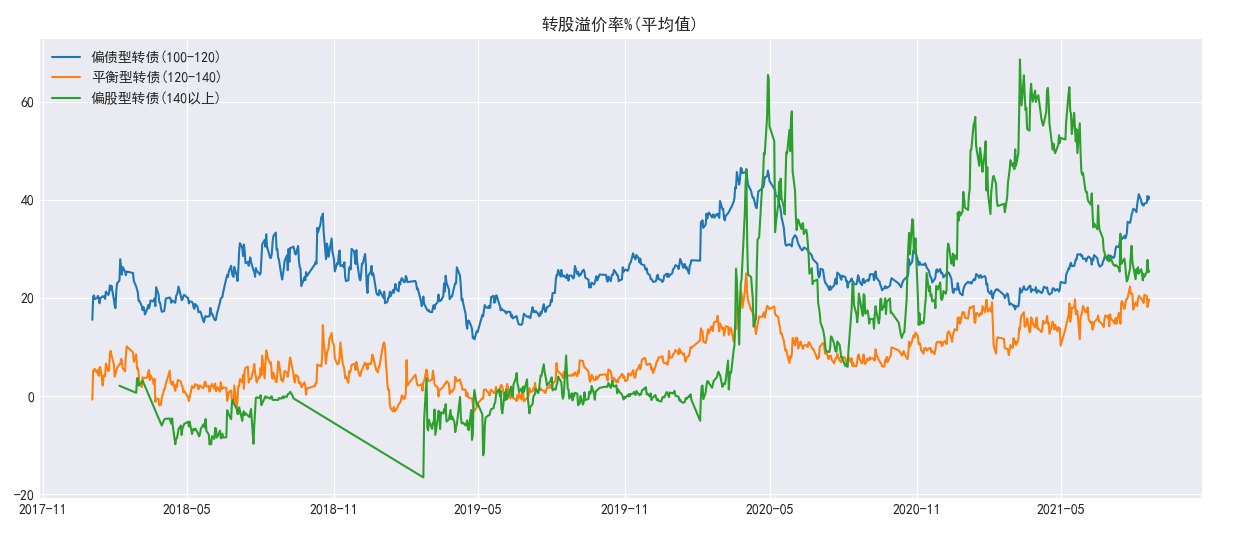

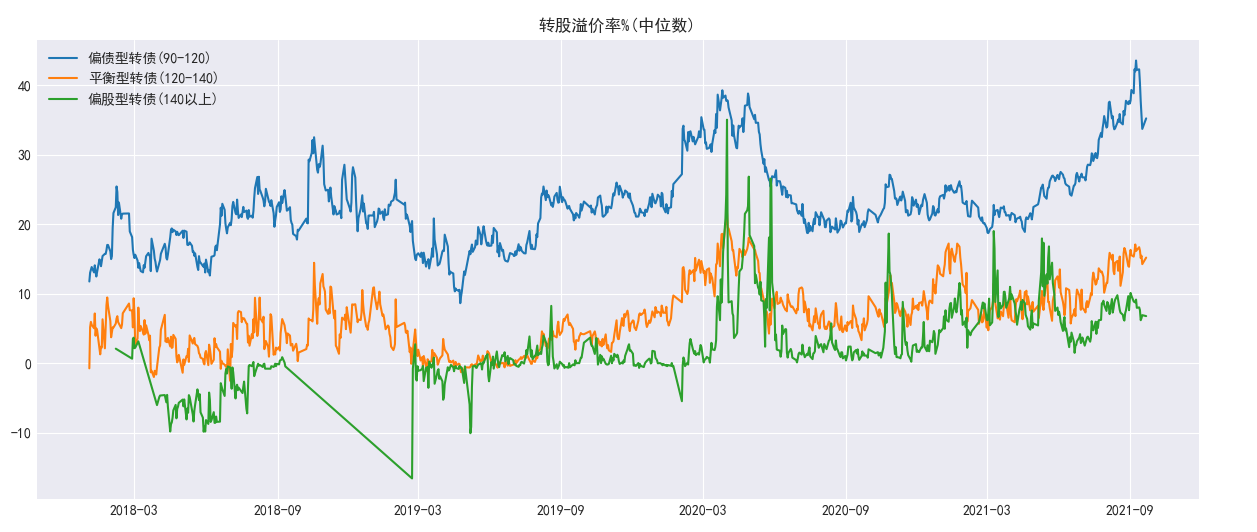

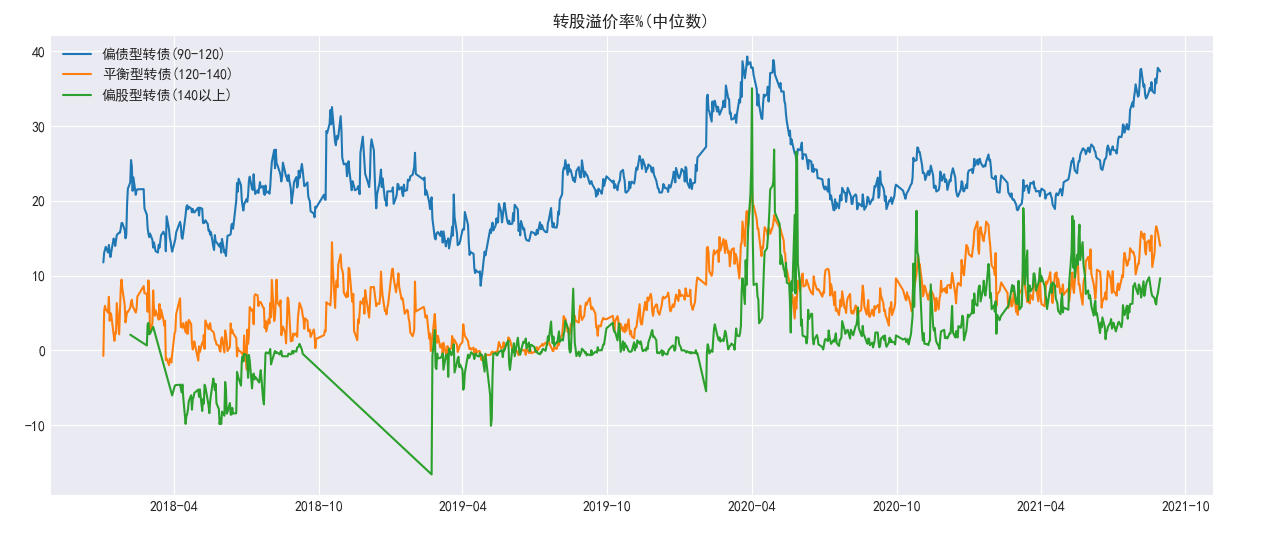

这里考虑对转股价值进行分段,具体如何分段带有个人主观成分,因为分段越稀疏,段内个股数量越少,个股基本面对转股溢价率的影响就越大。考虑到低于100的转债主要涨跌靠债性,转股溢价率已经不太重要了。所以,简单区分为三段:100-120元的偏债转债、120-140的平衡转债、140以上的偏股转债。三分段的股溢价率平均值如下图:

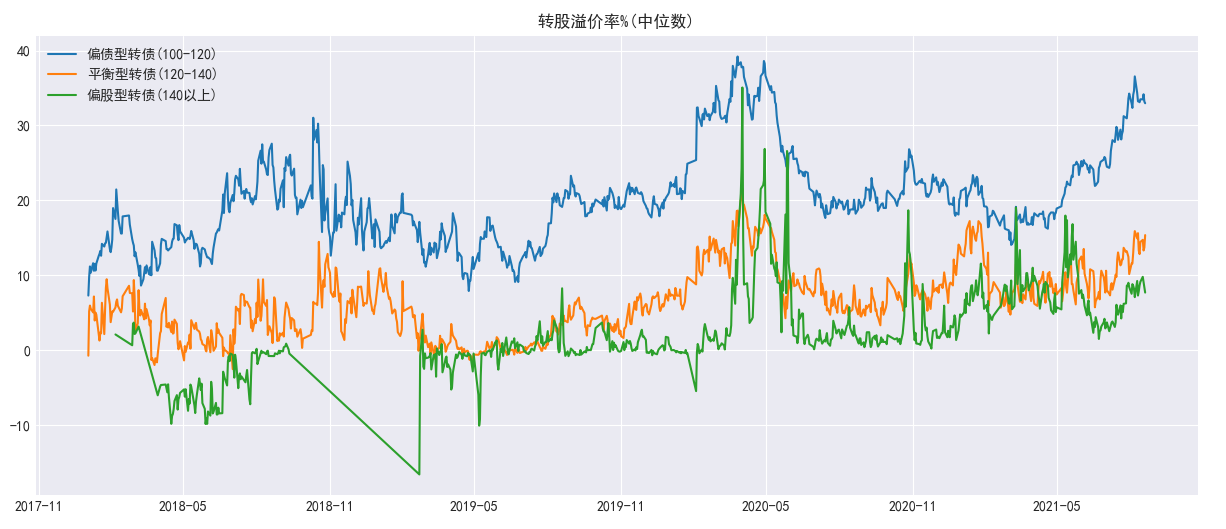

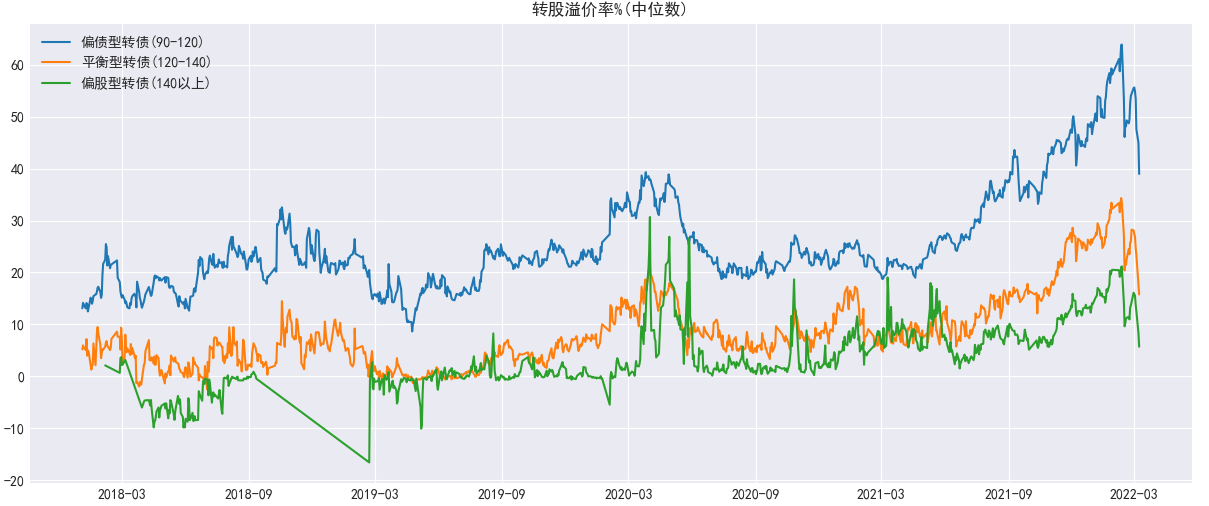

三分段的股溢价率中位数如下图:

比较平均值法和中位数法,中位数法其实更合理。因为逻辑上分析,任意时点上,转股溢价率应该有如下关系:偏股型<平衡型<偏债型。但是我们看到用平均值法统计的转股溢价率,偏股型转债反而很长一段时间高于平衡型,其原因就是横河、蓝盾这种高价+高溢价的极值妖债影响。所以用中位数更合理些。

总结,简单可以得到以下结论:

1、债性越强,转股溢价率的分位数越高;平衡型的转债平均转股溢价率处于历史高位,而偏股型的转债并没有。

2、对应不同策略来看,双低偏债性,低溢价策略偏股型,所以双低策略当前的风险偏大这个结论应该是没问题的,但对于低溢价策略看未必,其实已经有人分析出了,转股溢价率不能用于低溢价策略的择时。

个人认为应该是后者,因为转股价值=当前正股价*转股比例,而转股比例是一个发行时确定的一个常数,因此如果说转股价值太高,等价于说当前股价是高估还是低估,这里我们谈论的是转债,不涉及对当前股价的高低判断。所以,当我们在谈论转债高估的时候,实际上是在说转股溢价率高还是低。

转股溢价率到底如何理解呢?个人理解这个也是一个期权价格,这里需要引入转债另外一个关键的指标:纯债价值。转股溢价率可以理解为:当前股价下跌,导致转股价值低于纯债价值后,转债价格不再跟随正股继续下跌的一个保护期权。所以转股价值偏离纯债价值越高,这个保护期权就价值越小,转股溢价率就越低。同时由于强孰机制,转股溢价率最终都会归零。

那么,转股溢价率可以直接比较绝对数值吗?显然不行,因为偏债型转债转股溢价率天然比偏股型转债的要大。所以我们平常计算的整个市场的平均转股溢价率,实际上更多的是反应当前转债市场是偏股还是偏债的特性,而不是看这个数字高低代表转债市场高估或者低估。

我们把全市场转债中位数和转股溢价率中位数进行对比(这里没有用平均数是因为市场不时有高价高溢价的妖债,中位数可能更合适。),如下图:

可以看到绝大部分情况下两者是涨跌相反的关系,说明大部分时候,市场是理性的。同涨同跌的时候说明市场是双击或双杀的时间。标蓝色背景的是双杀时间,对应中证转债指数上2020年3-5月、2021年1-2月的两个回撤最大的时间段。而今年5月份以来是同涨的,说明风险在积累。

那应该如何比较不同时间的转股溢价率是过高还是过低呢?不带个股观点的情况下,理论上只有在相同转股价值的情况下,转股溢价率才是可比的。比如转股价值为120元的转债,不同时间的转股溢价率才是可比的。所以不同转股价值的转股溢价率其实都不能直接时间序列上进行比较。

这里考虑对转股价值进行分段,具体如何分段带有个人主观成分,因为分段越稀疏,段内个股数量越少,个股基本面对转股溢价率的影响就越大。考虑到低于100的转债主要涨跌靠债性,转股溢价率已经不太重要了。所以,简单区分为三段:100-120元的偏债转债、120-140的平衡转债、140以上的偏股转债。三分段的股溢价率平均值如下图:

三分段的股溢价率中位数如下图:

比较平均值法和中位数法,中位数法其实更合理。因为逻辑上分析,任意时点上,转股溢价率应该有如下关系:偏股型<平衡型<偏债型。但是我们看到用平均值法统计的转股溢价率,偏股型转债反而很长一段时间高于平衡型,其原因就是横河、蓝盾这种高价+高溢价的极值妖债影响。所以用中位数更合理些。

总结,简单可以得到以下结论:

1、债性越强,转股溢价率的分位数越高;平衡型的转债平均转股溢价率处于历史高位,而偏股型的转债并没有。

2、对应不同策略来看,双低偏债性,低溢价策略偏股型,所以双低策略当前的风险偏大这个结论应该是没问题的,但对于低溢价策略看未必,其实已经有人分析出了,转股溢价率不能用于低溢价策略的择时。

18

赞同来自: aimiletadie 、huoex 、江城车贩子 、weareblack 、xingleitao 、 、 、 、 、 、 、 、 、 、 、 、更多 »

补充一下,如果是对于转股价值的高低判断,其实就是对于正股的高低判断,wind里面有个可转债指数8841324.WI,其成分股不是转债,而是用可转债对应的正股等权编制的。用这个指数与国证2000指数对比,发现近3年的走势基本一致,所以判断正股高低可以转价为判断国证2000指数当前点位的高低了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号