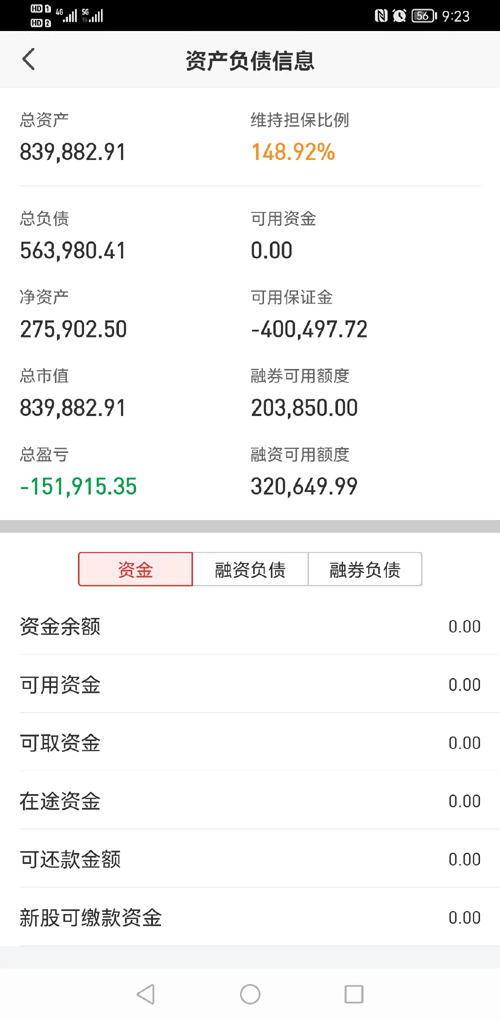

这是21年9月2日的截图,年底了,亏损更大了,杠杆比例成功上升到239%,都不知如何是好了。(年底截图在后面。)

记录2024年的情况

年初资金292.8万,截止2024-12-31日总资金为:205.7+146.1+20=371.8万

(20万为转出证券账户的现金)盈利:79万(27%)

今年收益主要来自银行股(交通银行,建设银行)大约72.9万

亏损最多的是天康生物大约10.6万

得失:分红前一天卖出银行H股,买入猪肉股。

10月8日买入25%资金的天康生物股票。(前期差不多一直在60%左右的仓位)

目前持仓情况:

天康生物 350000股

上海莱士 100100股

盐湖股份 10000股

现金:33.1万

2025年操作方向:

关注:猪肉,生物医药ETF,锂电池矿产等个股机会。

不想发新贴,就在这里记录一下2022年收益。

总结2点:

1,7月份交行A股5元/股换成银行ETF1.11元/股,导致相对亏损较大。

> 2,中铁融资价格较高(平均6元/股),导致成本不降反升。来回坐过山车。

记录2023年的情况

年初资金206.5万,截止2023-12-31日总资金为:177.6 115.2 5=297.8万

(5万为转出证券账户的现金)盈利:92万(44.6%)

今年收益主要来自中国中铁大约73万,银行股(交通银行,建设银行)大约16万

亏损最多的是上海莱士大约5万(买入价大约7.2元/股,10月23日6.5元卖出),人性恐惧还是没办法克服。

目前持仓情况:

建设银行H股 425000股

交通银行H股 126000股

医疗ETF 126000股

现金:51.2万

2024年操作方向:银行股之间及AH股轮动,保持总仓位在200万以上。

关注:猪肉,医疗,基建,锂电池矿产等个股机会。

楼主问怎么办,我深有体会。一度拿着很多期权双卖,行情不利,我也问自己,怎么办?想了很久,是没有办法,认怂还是冲锋?好像两难。后来市场先生放了我一马,我缓缓认怂,没有光荣。当事后我的感悟,不能这么搞了,因为这么搞,遇到情况,我头又那么铁,就是搏命。话说,我到市场是来愉快的,为何突然变成搏命了?于是,我的答案,这次没办法,一旦度过这次,下次坚决不陷自己于两难境地。哈哈老兄用了多大的杠杆?是啥时候用的杠杆啊,能活下来太不容易了

首先,绝大多数人不适合满仓满融。15年我名义上满仓满融,腾钱打新,跌的时候大概也是170%多担保比例,都收到券商电话,让谨慎点,追保的人太多。18年初用ib名义杠杆超过两倍,三连阴,外加陆金所拆杠杆,都搞的很狼狈。想挣钱可以研究用融资做t+0,这样就不会融资抄底或融资追涨上头。具体到现在,如果对银行有信仰,就努力干活填窟窿。目前窟窿不大,工资填得上,算是教训,否则真满仓满融次次都赚,长期来看反而...看到别人的点赞,我还以为是楼主这个月(2022年7月)写的呢,结果进入帖子发现是去年的。

似乎每年都很应景,奇怪了。

虽然门票股也有银行,但就占两三成,目前情绪稳定。

2014年的时候,为了向孩子灌输投资思想,让她随便买个股票。她就买了600000,说好记一点。一年后涨了50% ,抛出了一半。我看到当时盈利8000多。然后一直没动。今天一看盈利5000。七年之痒 倒亏3000

赞同来自: liyiming 、UniqueLy 、aiplus 、Jifandailu 、llllpp2016 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、格局大点一把清光。

2、格局小点先割一半,剩下的按照最后一次清仓亏损归零设计交易方案。

其他的资产贵啦银行性价比高、长期看好啦、PB创历史新低了等等,这些都不是你这样干的理由。

杠杆重仓单一行业你有没有深入了解过它,有没有强大的投研能力,如果这些都不具备的话怎么可以长线重仓持股呢。

前些年我在集思录发表过的银行业分析文章怎么也有几十万字之多。随便回忆下银行板块我记忆最深的几个问题,比如19年初大盘绝地反弹时,农行板块垫底,打开年报一看利息收入随资产扩张正常增涨,利息支出暴增,看完之后马上清仓。后来各银行细节都出来了,农行活享定搞得最厉害负债成本上市银行增幅最大,市场是一点都没放过它。我提前也不知道,因为三季报和年报隔得时间太长。

20年疫情后大盘反弹银行也反弹,但是上半年平安银行表现比较差,沿着13元怎么也上不去招行宁波就好得多,其实问题一点也不复杂,平安搞大零售没几年负债成本远高于招行宁波,但是市场看好的理由还是贷款定价行业最高、以及资产质量相对可控,也就是说平安的资产质量不好也不算差,但是贷款定价高。

疫情后我们国家不直接救助个人,市场非常担心平安的高价零售贷款质量会出现大的波动,因为19年逐季观察也是有小幅下滑的。后来半年报来了,非常不错不仅零售没问题对公还意外的好,然后突破13就一路上涨了。当时集思录的资水也关注到这个问题了我们私下交流了一下,后来他肯定是利用这个赚到了钱。

我从来没有关注过杭州和江苏银行,因为17、8年这俩毫无特色。江浙一带银行的特点是资产质量远好于全国平均水平,缺点是银行内卷严重负债成本过高。当我观察了好几年该地区传统龙头南京银行后,发现活期存款占比逐步平稳减少、平均负债成本逐渐升高,无法覆盖全国的地区银行,是无力发展大零售和大资管的,有规模和网点优势的南京银行的衰弱,预示着再也杀不出一个宁波了。

16/17四大行加招行受到市场认可的理由,以及09到14低估轮动的逻辑等等,我通通都从海量的阅读报表、横竖对比数据、关注监管政策、货币政策、利率变化中找的了答案。很多人16、7吃了点四大行的甜头都归结于白马行情,那一年股份行中小行都差。

实际上是,16年下半年坏账高发形成拐点后,大行资产质量更好贷款利率逐季提高,负债成本又低又稳、稳中有降。

其他银行资产好转来的慢不是走势差距大的理由,17年12道监管金牌杀银行同业,把除了招行四大行的高度同业化银行全部干倒,短期负债成本剧增,当时一度南京银行还出现了营业收入负增长。

去了同业之后,严监管下创新无路、传统的负债优势也没有,加上经济环境不好息差不断降低,资产质量不能和息差很好匹配,所以大家看到了,除了龙头其他全趴下。

我从来不会主观猜测银行的资产里面有多少巨雷要爆,也不会从细节来关注地产严控下银行资产质量的问题,我所关注的所有问题基本都是从官方报表数据获取。一直变差的我没理由相信他会很快变好、一直稳定不错的我没理由相信它会变差。在银行这个行业中经营获利水平越差对抗风险的能力就越差,他是个高杠杆行业。

银行不是一个没有增长的行业,它也不是永续债。但是一定要关注它越增长越脆弱的问题。好些年前我就从报表中看到了很多问题,并把它们代入滚动扩张和杠杆化去看问题,但是很多人仅仅是从股价上看问题,最多也就看下股息。

昨天有朋友问我平安银行最近有啥问题,我说不知道很长时间没有认真关注过银行了。

也不知道对楼主有没有帮助,春节前后银行是否会有一波行情?或者PB会不会继续低,这些问题我不知道,前些年我就看到了很多不好的问题但也没有想到PB跌到现在这样。

另外一点就是我和银行接触这么深,前些年我都勇敢转型了。

赞同来自: xia1111111 、御女雪千寻 、一百万 、wiseguy4587 、ethanzzy 、 、 、 、 、 、 、更多 »

对于楼主的问题,首先我认为银行不是好的融资加杠杆标的,一是除了行业龙头其他银行基本没有成长性,没有成长性的公司无法价值回归,股票成了永续债,可以永远低估,股价=业绩*估值,倒逼股价上涨的因子是成长性。二是银行业前景暗淡,经济下行,利差收窄,深度捆绑地产,提高直接融资比例,引导社会融资利率下行,条条都是利空。最后你资金量小战略纵深不够,更没有严格控制好仓位。

赞同来自: 米兰的螺丝钉 、闲菜 、好奇心135 、xineric 、御女雪千寻 、 、 、 、 、 、 、 、 、 、 、 、更多 »

15年我名义上满仓满融,腾钱打新,跌的时候大概也是170%多担保比例,都收到券商电话,让谨慎点,追保的人太多。

18年初用ib名义杠杆超过两倍,三连阴,外加陆金所拆杠杆,都搞的很狼狈。

想挣钱可以研究用融资做t+0,这样就不会融资抄底或融资追涨上头。

具体到现在,如果对银行有信仰,就努力干活填窟窿。目前窟窿不大,工资填得上,算是教训,否则真满仓满融次次都赚,长期来看反而不见得是好事。

如果没信仰,哪天割肉了,也记得来知会一声,算是风向标。

7月写的共勉

君不见,牛市之水天上来,冲向小股不复回。

君不见,老太炒股买银行,持仓到死不见涨。

牛市得意须尽欢,莫买银行空对月。

天生我财必有用,买了银行出不来。

买了银行跪搓板,还当罚酒三百杯。

神创板,科创基,继续炒,杯莫停。

与君歌一曲,请君为我倾耳听。

银行赚钱不足道,但愿长握不解套。

古来股神皆寂寞,惟有价投留其名。

巴神昔时买富国,卅载之后成经典。

券商何为言少钱,卖肾也要补杠杆。

保险股,地产股,落寞时节将进酒,与尔同销万古愁。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号