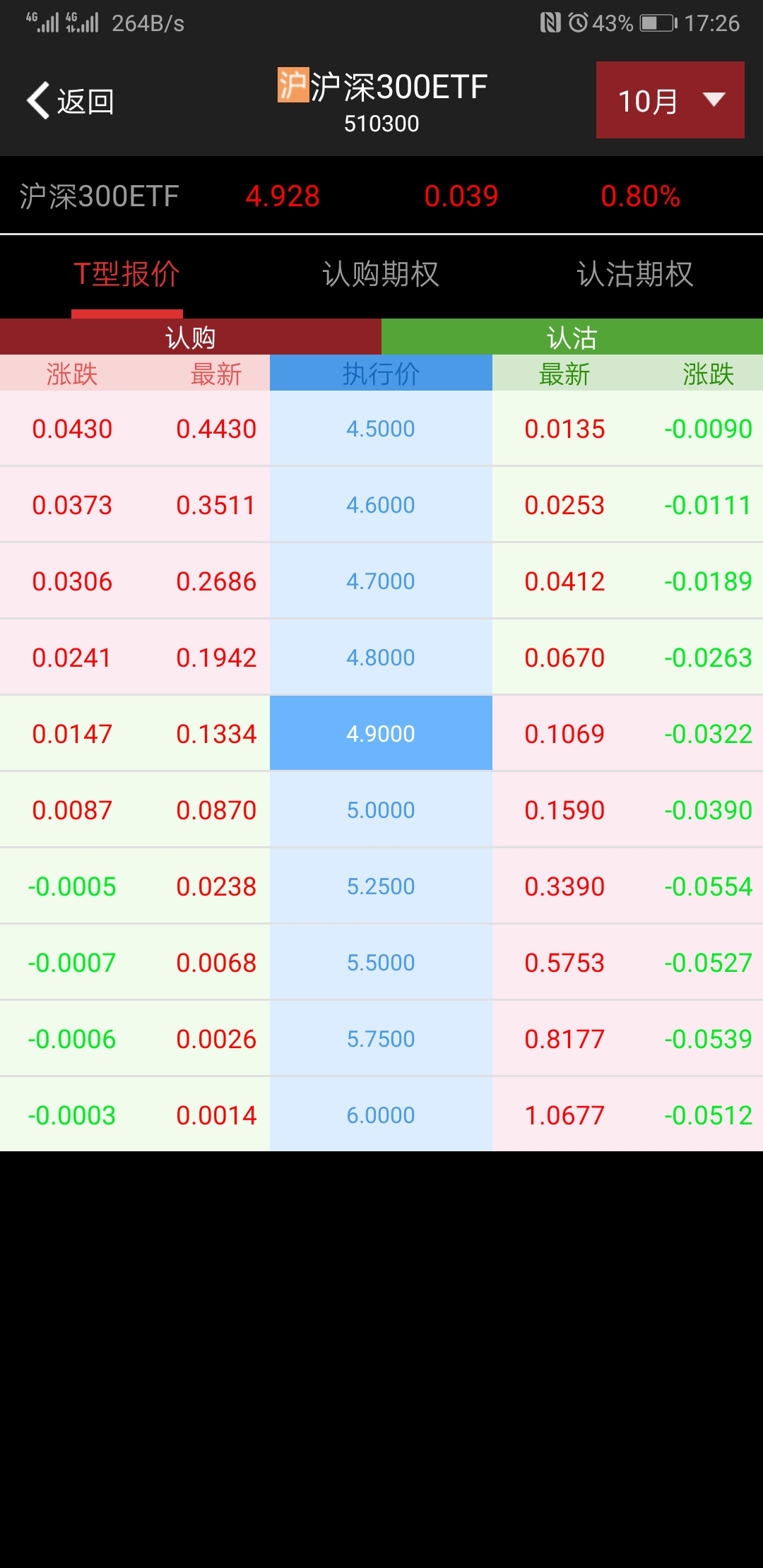

可转债有点高高在上了,俺怂货一枚,目前转债仓位已经只有1.5成。春节前后 大把90几可转债 的好时光一去不返,咋整?没奈何,用期权试试,合成hs300转债。2206LC45*478,2112sec50*155(简单估计12月ec价值高于同档c 75点,或者说含75点红利,则实际档差425点),净支出323点,资金需求约12万,若iv及其结构没有大的变化,忽略浮点及交易费:

12月sec到期时,ec5000点上方空间可大于102点,收益率8%非年化,这个可以看成可转债达强赎条件实现过得去的收益。12月sec到期日指数若下跌到4600点,组合lc残值应该还有275点以上 组合浮亏仅48点。好了,好事都被我占了,该说点坏事了:1、12月sec到期日若大盘收于4600点以下,则组合浮亏较大。2、没有可转债那么明确的下修福利,人工下修有成本,只有人工动手、享受隐性下修。

手工享受下修方法:其一、简单粗暴,12月sec到期前,只要大盘跌到lc位置附近,闭眼移仓lc到当月或远月实值,这个方法投入比较大,但是永远占据大概率盈利位置,在指数已经不太高的时候,胜算很大。其二、当 前面情况发生时,不想过大增加投入,那么对sec也可以全部或者部分向平值移动,这个有点蝶式的味道。其三、当sec到期或者接近到期,在其后一两个月合约上保持卖出ec。(再后面是中高端玩法,都要加上主观判断,小心点哈)。其四、若认为指数上破某点位可能性极小,可在该位置附近多卖一点ec,比如2成以内,不要太多哦,咱本身的跨期牛差 上方空间并不巨大,除非还有其他多头头寸支持。其五、待指数回落到愿意重仓持有时,增加牛差数、化牛差为裸多c(这个有点像可转债换正股)、或者增加sp回收牛差成本,等等,都是可以考虑的后手。

可能有朋友说,你这么个跨期牛差而已,扯什么可转债。我列出它像可转债的地方:收益有限、风险有限;比较宽阔的获利区域、高获利概率;有限区域内(比如4600之上)较高的赔率、赔率胜率不对称;手工下修也算一个,只是需要买下修,当然,好处也有,就是可主动把握、次数无限制。

目前,这个策略隐含if折价,利用了折价环境下iv的畸形,使吃时间值变成一个不错的、相对安全的生意(若严重看空大盘,这样的 虽然抖抖豁豁、仍旧明目张胆做多的策略也是不可以用的)。很多集友对吃时间值有误解,不少人认为做裸卖才是吃时间值,其实牛差、熊差,只要卖单更加靠近平值,都可以吃时间值,安全性高出太多。想裸吃、白吃、狂吃,不是不可以,一要会吃,二要抗揍、三要挑三拣四,否则吃进去很爽、吐出来难受。目前指数仍旧不算低,牛差档差不建议太大,档差大,虽然增加上方空间,但是构建成本更加高,还有一个重要因素,就是只要大盘跌幅稍大,远月lc接近平值时咱就可以实施移仓实值享受卖出更多时间值的乐趣,从这个角度看,实值度不要超过0.5个iv空间。

12月sec到期时,ec5000点上方空间可大于102点,收益率8%非年化,这个可以看成可转债达强赎条件实现过得去的收益。12月sec到期日指数若下跌到4600点,组合lc残值应该还有275点以上 组合浮亏仅48点。好了,好事都被我占了,该说点坏事了:1、12月sec到期日若大盘收于4600点以下,则组合浮亏较大。2、没有可转债那么明确的下修福利,人工下修有成本,只有人工动手、享受隐性下修。

手工享受下修方法:其一、简单粗暴,12月sec到期前,只要大盘跌到lc位置附近,闭眼移仓lc到当月或远月实值,这个方法投入比较大,但是永远占据大概率盈利位置,在指数已经不太高的时候,胜算很大。其二、当 前面情况发生时,不想过大增加投入,那么对sec也可以全部或者部分向平值移动,这个有点蝶式的味道。其三、当sec到期或者接近到期,在其后一两个月合约上保持卖出ec。(再后面是中高端玩法,都要加上主观判断,小心点哈)。其四、若认为指数上破某点位可能性极小,可在该位置附近多卖一点ec,比如2成以内,不要太多哦,咱本身的跨期牛差 上方空间并不巨大,除非还有其他多头头寸支持。其五、待指数回落到愿意重仓持有时,增加牛差数、化牛差为裸多c(这个有点像可转债换正股)、或者增加sp回收牛差成本,等等,都是可以考虑的后手。

可能有朋友说,你这么个跨期牛差而已,扯什么可转债。我列出它像可转债的地方:收益有限、风险有限;比较宽阔的获利区域、高获利概率;有限区域内(比如4600之上)较高的赔率、赔率胜率不对称;手工下修也算一个,只是需要买下修,当然,好处也有,就是可主动把握、次数无限制。

目前,这个策略隐含if折价,利用了折价环境下iv的畸形,使吃时间值变成一个不错的、相对安全的生意(若严重看空大盘,这样的 虽然抖抖豁豁、仍旧明目张胆做多的策略也是不可以用的)。很多集友对吃时间值有误解,不少人认为做裸卖才是吃时间值,其实牛差、熊差,只要卖单更加靠近平值,都可以吃时间值,安全性高出太多。想裸吃、白吃、狂吃,不是不可以,一要会吃,二要抗揍、三要挑三拣四,否则吃进去很爽、吐出来难受。目前指数仍旧不算低,牛差档差不建议太大,档差大,虽然增加上方空间,但是构建成本更加高,还有一个重要因素,就是只要大盘跌幅稍大,远月lc接近平值时咱就可以实施移仓实值享受卖出更多时间值的乐趣,从这个角度看,实值度不要超过0.5个iv空间。

4

赞同来自: xineric 、集XFD 、Wanli012 、bingo1999

比率p多头,又称反比例认沽期权策略,是我最常用的策略之一。一般以略有收入方式构建,比如2110sep48*0.067*1张,2110Lep46*0.025*2张,净收入170元,上行方向可以有小额净收入当成理财,下行方向,可以减轻对大盘破位暴跌的担忧。当我们把跨期牛差当成可转债时,前面我的那个组合,12月到期日大盘跌破4600点,组合可能开始亏损,而暴跌的情况下,亏损仍旧会不小,这个情况,貌似不如可转债债底那么让人心中有谱。但是,当我们采取了这个比率p多头后,情况改观了,破4600点并不能令我们大幅度亏损:真正的暴跌、大跌,整体组合是不是比较有利,常常是简单计算组合有没有净多头或者空头头寸就行。暴跌发生时,没有净空沽头寸,足以让人悠闲自得,不慌不忙,哪怕有一些保护盘远在近月深虚。

比率多头,是个与时间赛跑的策略,一般是在关键位置或者区域才用,比如300指数4800点,下破可能很快展开大跌,上行也可能很快再次回到5000点磨蹭。建仓后,一般是达到主要目标、无论盈亏及时离场。

比率多头,可以有很多变形。比如上面,把sep换成12月等档,构建净收入大增,当大盘上行一档半左右,12月浮盈可能就把10月买沽的钱赚回来了,随时平仓12月空头,保留10月多头盘,在目前的行情下,保留暴赚一笔的可能性,是个非常舒服的玩法。做期权有几大乐事,一是赚到钱了,二是赚到了权利仓,三是用少量多(空)头头寸拉崩(爆)了大盘,四是摸到了本来没有的利益。期权是变化多端的,比如过两天上涨到一档,我们发现行情貌似上不去了,组合已经赚出了买10月沽一半的钱,那我们平sp同时平掉一部分10月沽买单,使剩余权利仓变成负成本,然后淡定看热闹,当然也是个不错的主意。

所以,比率多头,经常被我拿来管控终极风险。当然,这个策略在iv较低时用的多一些。构建之初,也可以对iv变化做一些预判更稳妥。如果我们卖的是稍远月,这个问题更加重要。

权利仓义务仓位置的选择,也是个技术活,通常,卖在有可能到不了、或者停留时间不会长的位置,买在一旦突破很可能超过的位置。

这个比率p多头,也可以看成 合成可转债 的债底 的又一个 表现方式。

比率多头,是个与时间赛跑的策略,一般是在关键位置或者区域才用,比如300指数4800点,下破可能很快展开大跌,上行也可能很快再次回到5000点磨蹭。建仓后,一般是达到主要目标、无论盈亏及时离场。

比率多头,可以有很多变形。比如上面,把sep换成12月等档,构建净收入大增,当大盘上行一档半左右,12月浮盈可能就把10月买沽的钱赚回来了,随时平仓12月空头,保留10月多头盘,在目前的行情下,保留暴赚一笔的可能性,是个非常舒服的玩法。做期权有几大乐事,一是赚到钱了,二是赚到了权利仓,三是用少量多(空)头头寸拉崩(爆)了大盘,四是摸到了本来没有的利益。期权是变化多端的,比如过两天上涨到一档,我们发现行情貌似上不去了,组合已经赚出了买10月沽一半的钱,那我们平sp同时平掉一部分10月沽买单,使剩余权利仓变成负成本,然后淡定看热闹,当然也是个不错的主意。

所以,比率多头,经常被我拿来管控终极风险。当然,这个策略在iv较低时用的多一些。构建之初,也可以对iv变化做一些预判更稳妥。如果我们卖的是稍远月,这个问题更加重要。

权利仓义务仓位置的选择,也是个技术活,通常,卖在有可能到不了、或者停留时间不会长的位置,买在一旦突破很可能超过的位置。

这个比率p多头,也可以看成 合成可转债 的债底 的又一个 表现方式。

0

跨期牛差,楼主想法不错,毕竟300像去年那样暴涨以后,有了较大的回调。这位置风险整体可控。

但和可转债类比,就有点走远了,不说08年或15年,就是16的熔断,都可以让LC基本归零,想想会损失多少呢,呵呵。

但和可转债类比,就有点走远了,不说08年或15年,就是16的熔断,都可以让LC基本归零,想想会损失多少呢,呵呵。

1

赞同来自: 集XFD

回 @alphalin 朋友的话,顺便回答集友们关心的下行方向策略表现 问题。以下与2112sep47*104点对比,都不考虑理财收益。 比如12月ec到期日 大盘跌到4000点etf估值4075点,裸sep赔521点,本策略远月lc还有约90点残值,策略浮亏232点,只相当于裸sep的45%。跌到4300点呢,本策略亏损大约162点 相当于sep浮亏221点的73%。所以,与sp对比,越是跌得凶,本策略优势越大。

对这样的下行方向表现仍旧不满意的,也可以lp近月极低残沽,当成极端行情保险,这个成本很低,还可以依据行情判断短时间持有。这个成本也不想有的,那就近月深度虚值处 p比率多头,也有保护作用,这个有个好处就是,火烧眉毛了可以建仓救急,也许还比提前建仓持有合算。

其实,我用这个策略的基本判断就是,这两三个月大盘不会有大作为,反反复复、夹板走势而已,iv虽然不算高但是实际波动可能原地踏步,iv结构也可以有所作为。若上面判断错误,下行方向到达4200以下可能性也不能排除。

对这样的下行方向表现仍旧不满意的,也可以lp近月极低残沽,当成极端行情保险,这个成本很低,还可以依据行情判断短时间持有。这个成本也不想有的,那就近月深度虚值处 p比率多头,也有保护作用,这个有个好处就是,火烧眉毛了可以建仓救急,也许还比提前建仓持有合算。

其实,我用这个策略的基本判断就是,这两三个月大盘不会有大作为,反反复复、夹板走势而已,iv虽然不算高但是实际波动可能原地踏步,iv结构也可以有所作为。若上面判断错误,下行方向到达4200以下可能性也不能排除。

2

这个策略,如何考虑资金配置呢?比如50万资金,配这个策略一组,或者说数量系数1,那么剩余资金约38万,距12月ec到期日 还有3.5个月,这38万理财按每月0.36%估算 总收益约48点,刚刚好可以抵抗大盘跌到4600点时的浮亏,而这个位置距现在4843点已经有5%跌幅,3.5个月抗住标的下跌5%不赔钱,这个结果对于我来说,还是比较满意的。当然,现在不是最佳建仓时机,最佳建仓时机时去运做,效果还要好一些,比如可以抵抗超6%标的下跌而不受伤,是可能的。

这些测算,是粗线条的,比如那个资金需求12万,若标的上涨,就可能差比较多,若下跌,可能会用不了那么多。而具体盈亏测算是假定iv水平及其结构大致保持目前状态,这个其实也很容易变化。上行方向,比如ec在12月到期日超5000点,最大盈利主要取决于远月Lc45还有多少时间值,比如它还有50点时间值,那上方盈利就是152点,即使按50万总资金算,这个时候总收益其实也有了4个百分点。

当然,这么温和的策略,只适合比较怂、盈利预期不高的人。急于求成、目标高企,那这么玩肯定不过瘾。

这些测算,是粗线条的,比如那个资金需求12万,若标的上涨,就可能差比较多,若下跌,可能会用不了那么多。而具体盈亏测算是假定iv水平及其结构大致保持目前状态,这个其实也很容易变化。上行方向,比如ec在12月到期日超5000点,最大盈利主要取决于远月Lc45还有多少时间值,比如它还有50点时间值,那上方盈利就是152点,即使按50万总资金算,这个时候总收益其实也有了4个百分点。

当然,这么温和的策略,只适合比较怂、盈利预期不高的人。急于求成、目标高企,那这么玩肯定不过瘾。

3

其实这是我这么几个月来的期权主体策略,当然sc方向我多数时候用了0.2倍超卖。用这个策略,是希望低回撤坚持到市场的中长期底部区域,然后再回归到更加积极主动的策略上去。500吃贴水退出后,就没有再操作500指数的意愿,当然也不想玩银河香草。这个主体策略 跨期牛差,按软件上显示的拉稀值 理论上持有一组,一天吃时间值约170元,万分之14大概,这个值有点虚,我自己估计这个值打5折比较稳妥 万7每天,这个远高于可转债,我很喜欢。没有信用危机,这个方面比可转债可爱。对 标的波动 仍旧比较敏感,又有点像低溢价可转债。有朋友说,个股可以轻松波动超30%,这个方面,确实比不上:这个策略 档差本来就不大,怎么比得上可转债那个 档差30%。当然,这个策略 时间跨度短很多,比如12月就可以有一个阶段性结果,然后可以持续运作,这个特性还是可以稍稍弥补空间上的缺憾。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号