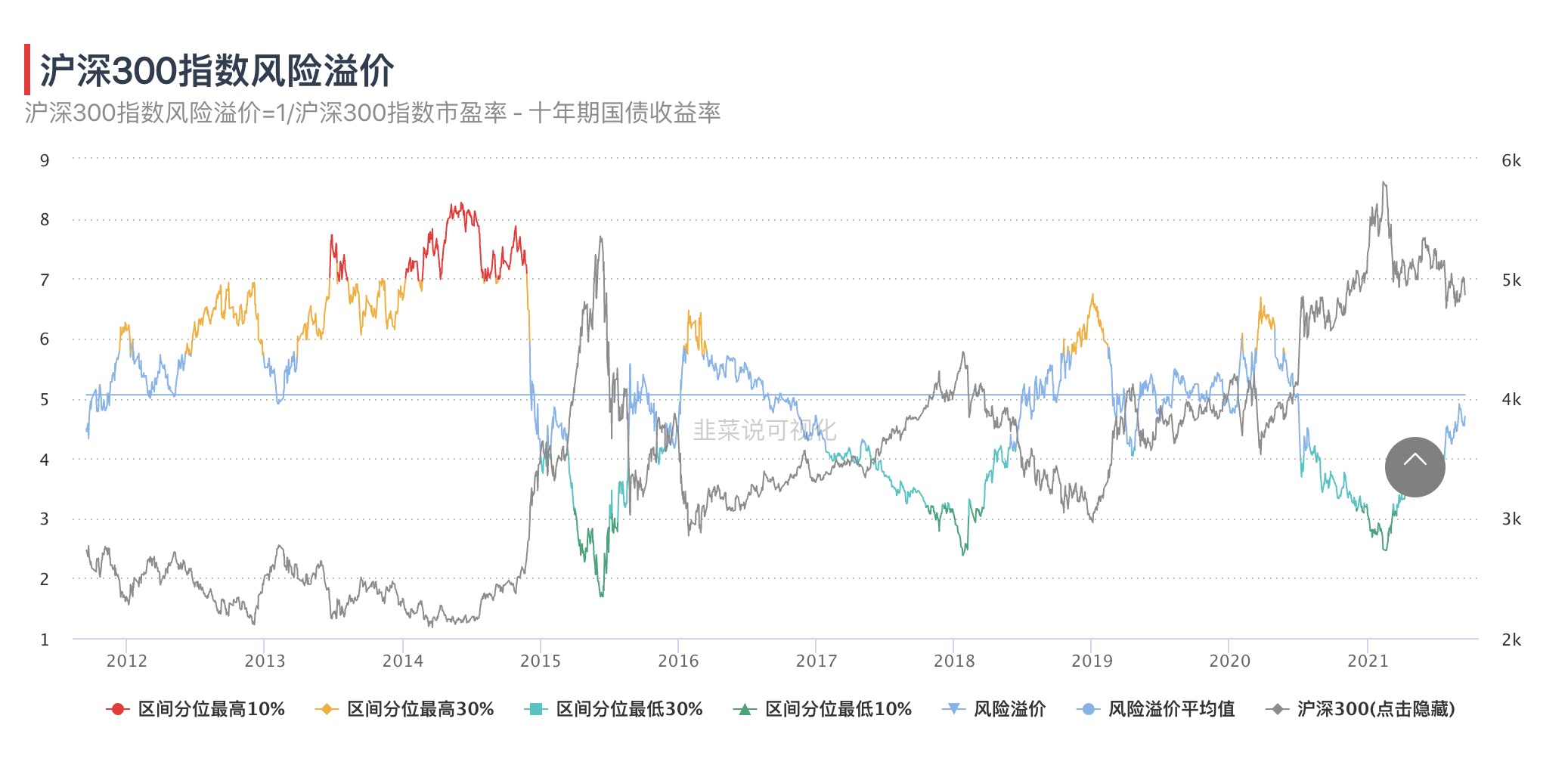

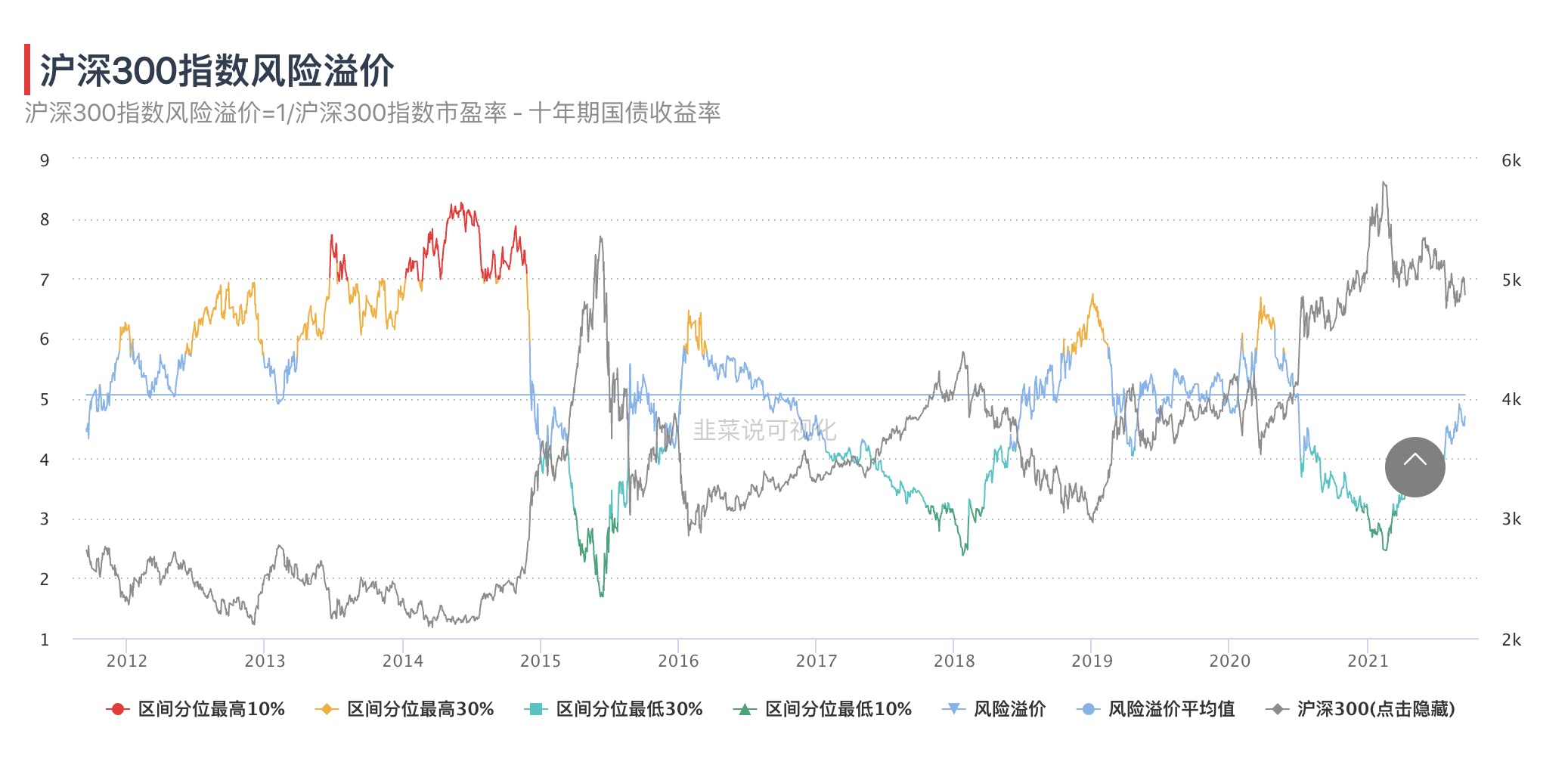

股债利差模型在基金投资中往往被叫做Fed模型。

以沪深300为例解释一下这个模型

股债利差=沪深300指数PE(TTM)倒数-10Y国债收益率

PE倒数可以理解为“市场收益率”

这个模型,简单的理解就是,投资者会在股票市场和债券市场权衡收益率,谁高投谁,这样资金会在两个市场切换。这个思路符合资金像水一样,往低处流的认知。

根据这个值做一条曲线,就能根据区间分位的高低,判断当下合理的择时方案。

正常来说股票指数走势的和这个曲线是大致呈轴对称的。如上图所示。

但是今年的中证500指数走势却是这样。

红框中的一段几乎是同向发展。

为啥呢?

我认为主要有以下几个原因:

1.在上述公式中,国债收益率不断走低导致的。A-B=C,B这个变量不断变小,A不变的情况下,C则会变大。

2.第二个原因是,即使指数在不断上涨,但是中证500,市盈率仍然在不断降低,收益率本身也是还是在提升。也就说A-B=C,B在减小,A还在增大。C必然会越来越大。

这两个因素叠加,导致股债风险溢价比这个值并没有降低。这也就解释为啥今年中证500这个指数为啥涨这么好。

但是接下来情况有一定的变化。就是国债收益率开始提升。也即是B开始变大了,这个肯定会影响风险溢价的走低。

而市盈率主要受到两个因素的影响,一个是走势的变化,指数上涨了市盈率就升高,跌了市盈率就降低。另一个就是盈利能力的变化。

目前来看,中证500市盈率还是处在较低的位置,所以这可能就是中证500现在依然坚挺的原因。

以上模型图片来自于韭圈儿。

以沪深300为例解释一下这个模型

股债利差=沪深300指数PE(TTM)倒数-10Y国债收益率

PE倒数可以理解为“市场收益率”

这个模型,简单的理解就是,投资者会在股票市场和债券市场权衡收益率,谁高投谁,这样资金会在两个市场切换。这个思路符合资金像水一样,往低处流的认知。

根据这个值做一条曲线,就能根据区间分位的高低,判断当下合理的择时方案。

正常来说股票指数走势的和这个曲线是大致呈轴对称的。如上图所示。

但是今年的中证500指数走势却是这样。

红框中的一段几乎是同向发展。

为啥呢?

我认为主要有以下几个原因:

1.在上述公式中,国债收益率不断走低导致的。A-B=C,B这个变量不断变小,A不变的情况下,C则会变大。

2.第二个原因是,即使指数在不断上涨,但是中证500,市盈率仍然在不断降低,收益率本身也是还是在提升。也就说A-B=C,B在减小,A还在增大。C必然会越来越大。

这两个因素叠加,导致股债风险溢价比这个值并没有降低。这也就解释为啥今年中证500这个指数为啥涨这么好。

但是接下来情况有一定的变化。就是国债收益率开始提升。也即是B开始变大了,这个肯定会影响风险溢价的走低。

而市盈率主要受到两个因素的影响,一个是走势的变化,指数上涨了市盈率就升高,跌了市盈率就降低。另一个就是盈利能力的变化。

目前来看,中证500市盈率还是处在较低的位置,所以这可能就是中证500现在依然坚挺的原因。

以上模型图片来自于韭圈儿。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号