昨天文章预测百润转债会130涨停开盘:

结果今天果然如此,尽管正股下跌1%,但是转债还是涨到了131元。

溢价率达到了30.76%,所以我也没能下手,不过我还会继续关注它的。

另外希望转2的配售结果出来了:股东配售率72.271%,一手中签率为0.231,这也和我们之前的预测比较一致:

而新希望今天竟然涨停了,中签的朋友记得来报个喜啊

因为出现了折价,所以我就把持有的一些东方财富正股换成了转债,准备搬砖套利来吃折价。可惜只有10.25那天盘中的折价比较大,后面都是比较小了。

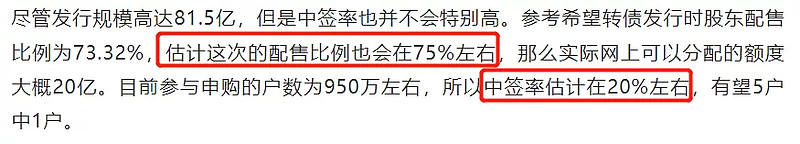

不过昨晚公司发布公告,本年度不会实行强赎:

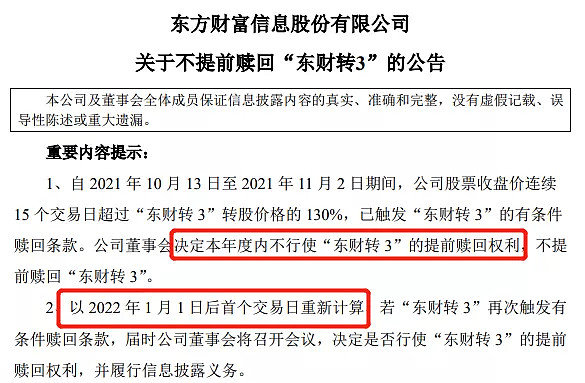

这对于市场来说,无异于一颗定心丸,毕竟一旦开始强赎,150多亿的转债规模对于正股走势还是有比较大的压制的。所以今天市场开始重新追捧东财转3,大涨6.99%,而正股只涨了1.41%。所以溢价率就从昨天的0.26%拉到了今天的5.78%。

但是我今天做了一个决定,那就是把持有的部分转债重新换成正股。尽管从10.25日到今天正股跌了4%,但是转债反而涨了1个多点,也就是说我通过这两次转债和正股之间的轮动,比单纯持有正股多赚了5%!

我们之前经常讨论的低价策略,低溢价策略或者双低策略,都是单纯的从转债的指标出发,找到一揽子适合投资的转债。

但是转债投资的策略非常多样化,比如当前我在东财转3上面就是用的正股替代策略,在看好并持有正股的前提下:

如果转债出现折价,就轮动到转债上争取吃折价;

如果转债出现溢价,就轮动到正股上保持弹性;

运气好的话,如果折价和溢价交替出现,就像现在这样,就是最好的结果,但是这样的案例也不是经常能够遇到的。

在我看来,东财转3肯定是要强赎的,在此之前有可能溢价率还会回到之前的10%左右,但是接近强赎的时候就会重新回归都平价附近:

所以我的计划是转债的溢价率每增加2%,我就把一份转债换成正股。

为什么要分批呢?

因为虽然我知道溢价率的上升是不理性的,但是没法确定市场会有多疯狂。既然公司给了大家3个月的时间呢,那就慢慢等待市场先生的表演吧。

不过提醒一下,正股替代策略的前提是看好正股,否则不建议单纯为了一点折价或者溢价来折腾。

正股是锦鸡股份,市值40亿。

主要业务:染料的研发、生产和销售,主要产品为活性染料,用于纺织品的染色和印花。

估值来看:估值不低,滚动PE为60,高于行业均值(27)。

业绩来看:

过去两年业绩持续下降,扣非净利润过去2年分别下降8.47%和81.96%

不过从去年4季度开始,业绩反转大幅增长,最近4个季度扣非净利润同比增长分别为298%、187%、382%和522%;可惜和19年相比业绩仍然是下滑的。

目前转股价值为100.42元,当前上市的话价格可能在115左右,我会参与申购。

PS:国贸转债、蒙电转债明天是最后交易日!

结果今天果然如此,尽管正股下跌1%,但是转债还是涨到了131元。

溢价率达到了30.76%,所以我也没能下手,不过我还会继续关注它的。

另外希望转2的配售结果出来了:股东配售率72.271%,一手中签率为0.231,这也和我们之前的预测比较一致:

而新希望今天竟然涨停了,中签的朋友记得来报个喜啊

01 转债和正股的轮动套利

一直以来东财转3的持有者都在担心强赎的问题,所以溢价率从上个月的接近20%一直跌到了平价,甚至还出现了折价。因为出现了折价,所以我就把持有的一些东方财富正股换成了转债,准备搬砖套利来吃折价。可惜只有10.25那天盘中的折价比较大,后面都是比较小了。

不过昨晚公司发布公告,本年度不会实行强赎:

这对于市场来说,无异于一颗定心丸,毕竟一旦开始强赎,150多亿的转债规模对于正股走势还是有比较大的压制的。所以今天市场开始重新追捧东财转3,大涨6.99%,而正股只涨了1.41%。所以溢价率就从昨天的0.26%拉到了今天的5.78%。

但是我今天做了一个决定,那就是把持有的部分转债重新换成正股。尽管从10.25日到今天正股跌了4%,但是转债反而涨了1个多点,也就是说我通过这两次转债和正股之间的轮动,比单纯持有正股多赚了5%!

我们之前经常讨论的低价策略,低溢价策略或者双低策略,都是单纯的从转债的指标出发,找到一揽子适合投资的转债。

但是转债投资的策略非常多样化,比如当前我在东财转3上面就是用的正股替代策略,在看好并持有正股的前提下:

如果转债出现折价,就轮动到转债上争取吃折价;

如果转债出现溢价,就轮动到正股上保持弹性;

运气好的话,如果折价和溢价交替出现,就像现在这样,就是最好的结果,但是这样的案例也不是经常能够遇到的。

在我看来,东财转3肯定是要强赎的,在此之前有可能溢价率还会回到之前的10%左右,但是接近强赎的时候就会重新回归都平价附近:

所以我的计划是转债的溢价率每增加2%,我就把一份转债换成正股。

为什么要分批呢?

因为虽然我知道溢价率的上升是不理性的,但是没法确定市场会有多疯狂。既然公司给了大家3个月的时间呢,那就慢慢等待市场先生的表演吧。

不过提醒一下,正股替代策略的前提是看好正股,否则不建议单纯为了一点折价或者溢价来折腾。

02 锦鸡转债,明天发行

锦鸡转债,评级AA-,发行规模6亿。正股是锦鸡股份,市值40亿。

主要业务:染料的研发、生产和销售,主要产品为活性染料,用于纺织品的染色和印花。

估值来看:估值不低,滚动PE为60,高于行业均值(27)。

业绩来看:

过去两年业绩持续下降,扣非净利润过去2年分别下降8.47%和81.96%

不过从去年4季度开始,业绩反转大幅增长,最近4个季度扣非净利润同比增长分别为298%、187%、382%和522%;可惜和19年相比业绩仍然是下滑的。

目前转股价值为100.42元,当前上市的话价格可能在115左右,我会参与申购。

PS:国贸转债、蒙电转债明天是最后交易日!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号