以下为正文:

最近看了@账户已注销 的帖子《牛年薄献,普通人可学可用的反脆弱风险控制理念和实践》,收获很大,准备践行帖中介绍的9债1购策略。

详细的介绍和分析请移步原作者的帖拜读,我这里就不做赘述了。

美股里有个SWAN基金 BlackSwan增长&国库券核心ETF-Amplify(SWAN) ,执行的就是这个策略。因此我们可以用我们国内的投资品种来打造一个我们自己的中国版SWAN基金。

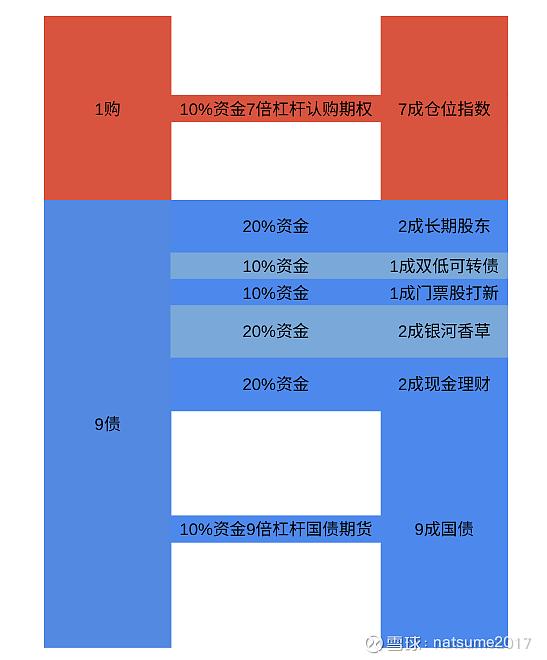

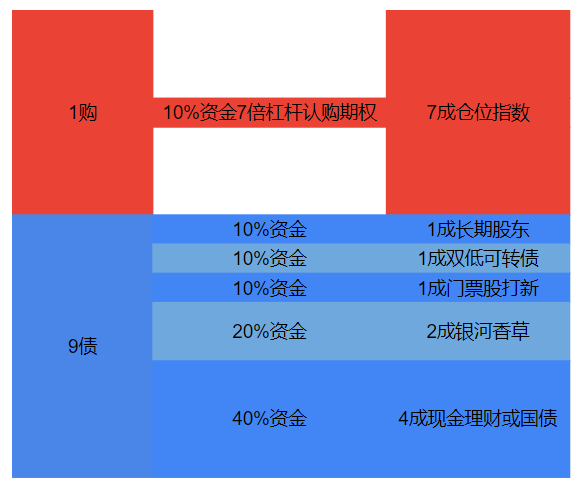

首先1购的部分比较简单,直接买入最远期的50ETF或300ETF或者 沪深300(SH000300) 的实值认购期权,杠杆率约为7到8倍。这样10%的资金可以得到70%-80%的等效权益仓位。

然后就是9债的部分。这块也可以通过杠杆来腾出资金。十年期国债期货的保证金只需要2%,由于期货和期权买方不一样,有保证金风险,因此光留2%不行,大概留个10%就差不多了,十倍杠杆。因此,90%的债券部分可以用9%-10%仓位的十债期货来替代。

那么就多出来80%的资金。其中最好再预留出20%的资金买货币基金理财,提供资金流动性。

另外60%的资金适合做一些较长期的低风险投资,比如双低可转债组合、门票股打新、银河香草一年封闭的 中证500(SH000905) 看涨期权。

还可以拿出一部分资金用做长期股东的思维长期持有看好的股票。但这部分资金不宜过多,我觉得不应该超过2成。

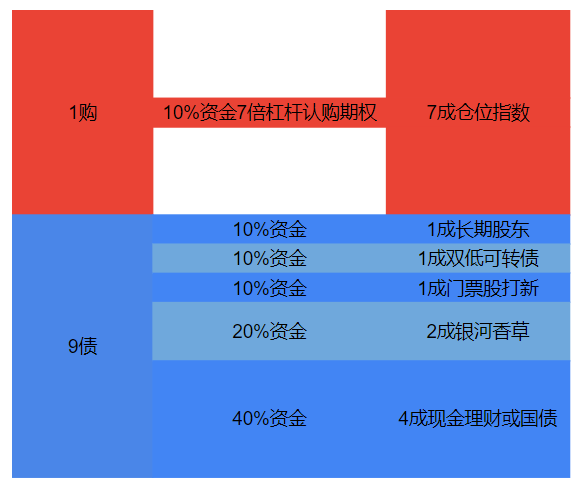

用表格举例总结一下,不一定必须按这个比例,实际的配置比例可以灵活分配。

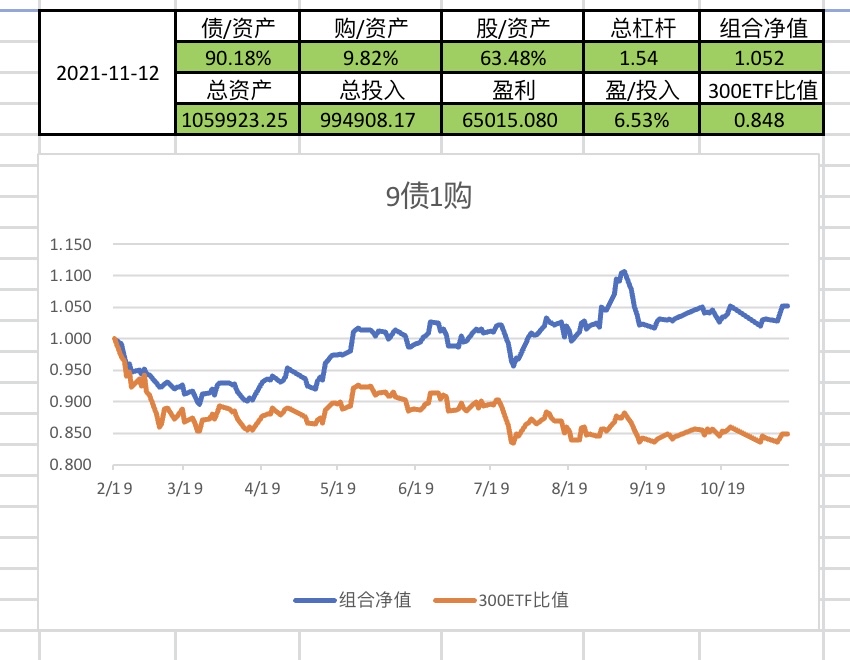

以上是理论分析,下面是实盘操作。

投稳的部分40%

目前国债期货价格较高,我在十债期货100块附近清仓了,所以现在没有持有国债,而是持有了40%的现金理财。

投增的部分50%

长期股东的部分只分配了10%比例,目前按仓位从大到小分别持有招商银行A、腾讯控股、建设银行H、美的集团。

银河香草每周买5万块,目前买到了7%仓位的比例,计划买到20%。

门票股打新目前占15%比例。

双低可转债目前占5%比例。

另外还有持有了一堆指数基金大概10%仓位,计划短期逢高清掉。

投变的部分10%

持有50ETF2022年3月3000购,市值8%仓位,8倍杠杆的等效权益大概65%仓位。计划加到等效权益80%仓位。

持有哔哩哔哩和新东方,2%仓位。

2021年11月15日更新:

周末跟各位J友讨论后思考了一下,还是放弃国债期货了,改为现金理财或国债现货。

赞同来自: tinayf

年初时候开通的期权, 学习了一段时间, 6月份大概上证3300的时候 开始的九债一购实盘操作。有两点思考1、平衡的目的是恢复购段的delta,定期还是不定期区别不大,行情很难预测,这个就看主观了。从安全的角度来看,只要delta不要超过1,你不管是定期还是不定期,亏损总是比持有100%仓位现货ETF亏的少的。

1- 购&债的平衡时间, 原来计划的是年底做平衡, 但在2900点到时候,一购部分的亏损已经有60~70%, 通过主观判断做了平衡,现在来看操作是对的, 一购部分基本回本。 但后来反思了这个操作,如果持续下跌 损失将会是进一步的扩大,如果从安全的角度讲,不做判断定期平衡可能会更好, 因为遇到更...

2、由于当时买的时候就是深实购,时间价值很低,所以近期和远期的delta相差不大,当然近期还是会大一点。我其实除了长期持有,还有部分做波段的,跌了加仓,涨了减仓。于是我加仓的时候加远期,减仓的时候减近期,这样几轮波段做下来,近期的购也都差不多换到远期了。当然今年因为单边行情的缘故,做得不好。

年初时候开通的期权, 学习了一段时间, 6月份大概上证3300的时候 开始的九债一购实盘操作。有两点思考请问债买的是什么?最近债券市场下跌,后院起火了

1- 购&债的平衡时间, 原来计划的是年底做平衡, 但在2900点到时候,一购部分的亏损已经有60~70%, 通过主观判断做了平衡,现在来看操作是对的, 一购部分基本回本。 但后来反思了这个操作,如果持续下跌 损失将会是进一步的扩大,如果从安全的角度讲,不做判断定期平衡可能会更好, 因为遇到更...

1- 购&债的平衡时间, 原来计划的是年底做平衡, 但在2900点到时候,一购部分的亏损已经有60~70%, 通过主观判断做了平衡,现在来看操作是对的, 一购部分基本回本。 但后来反思了这个操作,如果持续下跌 损失将会是进一步的扩大,如果从安全的角度讲,不做判断定期平衡可能会更好, 因为遇到更大级别的黑天鹅,随意平衡会让自己陷入的更深, 拉长时间的平衡才是保命的操作。 不知道楼主如何看这个问题?

2- 购的换仓,最开始6月份建仓买入的12月份最深度实购,后来平衡补仓分别补入的是明年3月份和6月份的市值购。12月份的购现在都还拿在手里, 按理说早该换了, 但想到12月份的购现在如果上涨应该是上涨速度比6月份购更好,主观判断现在是经过调整后的初步上涨阶段, 不应该放弃,应该坚守到最后,时间上迫不得已再进行切换。但 心里也一直犹豫,怕在临近期又约到猛烈的下跌,损失更大。

不知道楼主是如何看待这两个问题的,希望讨论赐教。 谢谢!

赞同来自: 一个萝卜卜 、又打新又炒股 、jerry932123 、好奇心135 、传达室李老伯 、 、 、更多 »

谢谢楼主的好贴,看到它就被深深吸引了,一直从头读到尾,收获很大。想问一下,9债你现在主要买的是什么啊?现在的大环境是不是只能卖国债逆回购或者买银华日利等货币基金了,但它们的收益现在还不到2%,是不是有点太低了,债端收益这么低,以你的经验,9购1购还能跑赢指数吗?好久没更新了,最近天天带娃。股市跌那么多,早躺平了。9债1购原本就跑不赢指数,只能降低波动,想跑赢指数就要适当调整购的深浅,这就很主观了,不是无脑操作就行的。今年我就是主观判断见底早了,加大了购,结果加在了半山腰,所以今年收益很不好。

9债部分前段时间国债持续大涨,我全部获利了结。后面看到股债利差惊人,同时中美利差也惊人。我已经调整为做空十债,做多股指,同时在美股做多美债。目前做空十债浮盈,做多股指浮亏,做多美债浮亏。

保证金以外的资金除了预留补充保证金的资金以外,剩下的买了中证500封闭三个月的结构化理财,跌10%收益为零,-10%-10%之间收益率为a%,a%为中证500的涨跌幅取正,涨10%收益归零。虽然大涨时很亏,但我有足够的股指仓位来赚涨的钱。优势在于涨跌10%之内都赚钱的同时不会亏钱。

最大的风险点在于三个月封闭期,如果有需要补充保证金的时候这笔钱封闭着取不出来导致出现强平风险。

好久没更新了,今天大跌,更新一下。谢谢楼主的好贴,看到它就被深深吸引了,一直从头读到尾,收获很大。想问一下,9债你现在主要买的是什么啊?现在的大环境是不是只能卖国债逆回购或者买银华日利等货币基金了,但它们的收益现在还不到2%,是不是有点太低了,债端收益这么低,以你的经验,9购1购还能跑赢指数吗?

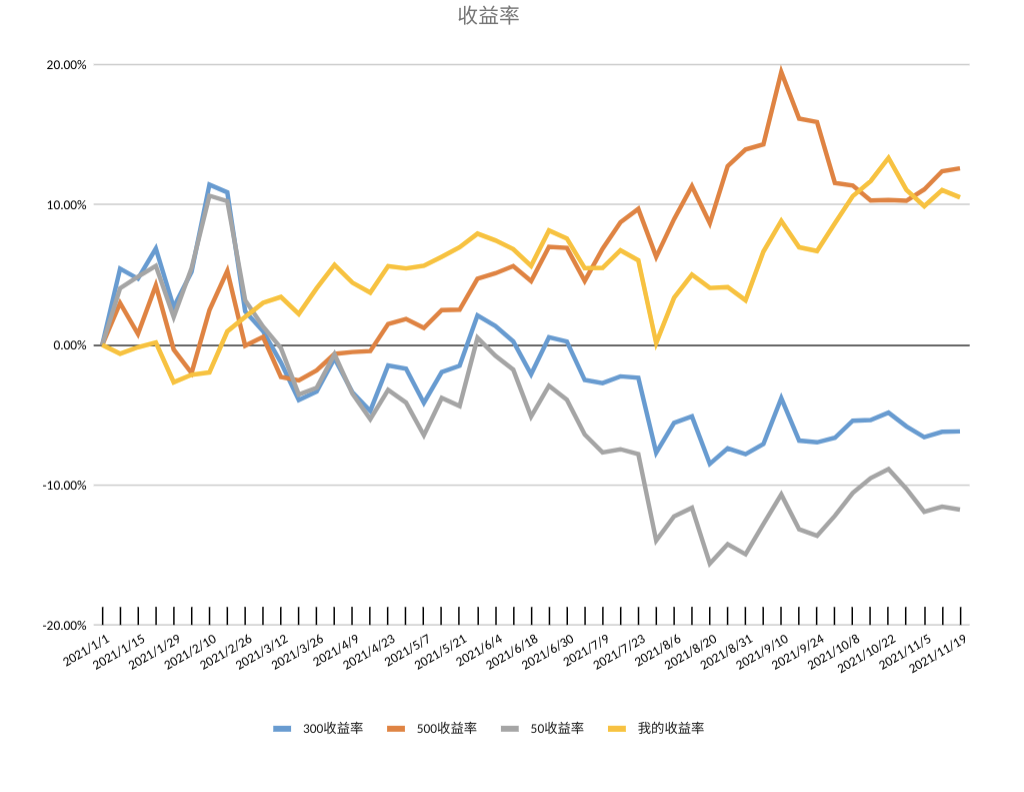

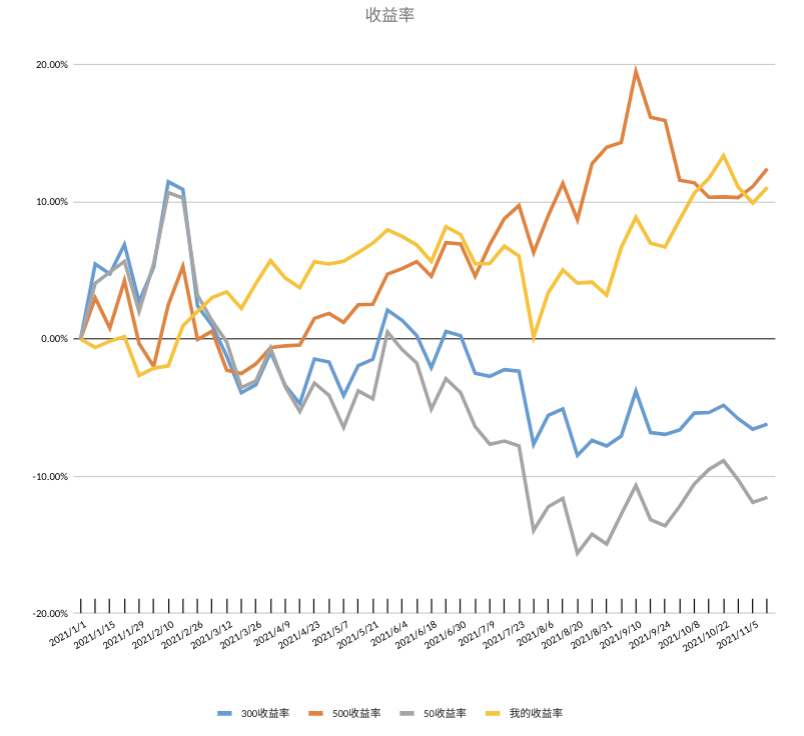

今日收盘后YTD收益率 -11.22%

沪深300 YTD收益率 -17.37%

上证50 YTD收益率 -17.29%

中证500 YTD收益率 -14.6%

最近我的前老板任总的内部讲话刷屏了。实体经济确实不好,不过实体经济不好并不代表股市一定会跌,目前这个价位我还是看好A股的。

对于讲话里提到的关键词我觉得对于我们投资也有启发。

“活下去”表示不能倒在黎明...

赞同来自: tinayf 、skyblue777 、genamax 、flybirdlee 、hydk 、 、 、 、 、更多 »

今日收盘后YTD收益率 -11.22%

沪深300 YTD收益率 -17.37%

上证50 YTD收益率 -17.29%

中证500 YTD收益率 -14.6%

最近我的前老板任总的内部讲话刷屏了。实体经济确实不好,不过实体经济不好并不代表股市一定会跌,目前这个价位我还是看好A股的。

对于讲话里提到的关键词我觉得对于我们投资也有启发。

“活下去”表示不能倒在黎明前,杠杆率一定要控制好,不能有梭哈博一把这种不成熟的想法。

“追求现金流”在投资里我可以引申为追求正向的时间价值,吃贴水、吃折价、卖沽、牛购,都具有这样的特性,在寒冬里每个月吃到的贴水、折价和时间价值都是超额的垫脚石。别人淹到脖子我们只淹到腰;别人好不容易水位降到腰了,我们都已经上岸了。

赞同来自: genamax 、xineric 、孤独的长线客 、丢失的十年 、uime 、 、 、 、 、 、更多 »

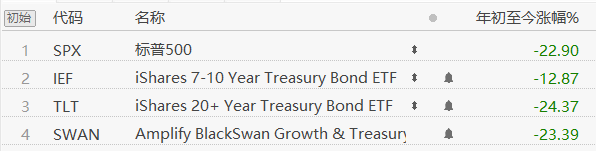

今年SWAN基金居然比标普500ETF跌得还要多,原因就在于债端的跌幅,这个基金应该是拿了很多久期很长的美国国债,以致于在今年的债券大跌中损失很大。

这也提醒了我们,当你认为风险主要在权益端,通过1购来预防大幅回撤的时候,风险反而出乎意料地出现在自以为很安全的9债部分。

对于这种情况,我们可以采用多种策略来应对,比如@账户已注销 大佬说的规模小的打新固收基金,比如低价高溢价博下修,低债底溢价之类的偏保守可转债策略,比如或者干脆买债券基金或者货币基金。不要把鸡蛋放在一个篮子里。

债券的投资,光买了16国债19就一直无脑拿着肯定是不行的。比如我觉得现在中国的10年国债收益率处于历史低位,月初的时候股债利差过高,要不股涨要么债跌,把手里的国债全部都清仓了。但光看国债收益率曲线就可以投资国债未免也太简单了吧,我一个外行都能看出来,基金经理会不知道?只能说处在的认知层级不同。

这次的转债新规,原本以为可以杀一杀转债溢价,给个加仓机会,结果压根没怎么跌。继续等等看吧。

***我刚买就亏了六七个点了,这还是按等效权益算的,如果单看TQQQ的话浮亏20%。没这途径也好,少了一个亏钱手艺 : p

前两年港股打新不行,把钱全转回国内了。

要不然用富途帐户配点TQQQ多好呀*

国内投变的标的少呀*

本年收益率 -9.18%***

同期沪深300 -14.2%

同期中证500 -15.21%

同期上证50 -11.44%

昨晚分了一点1购的部分买了一点TQQQ底仓,相当于除了50期权,也同时押一点鸡蛋在别的篮子里。结果早上起来TQQQ跌了8个点,真是够脸黑的。买的不多,一万多块钱RMB,等效权益5万块RMB。如果继续大跌再买一点,计划等效权益不超过总资产的10%。

手里还有一手IC,贴水已经没了,...

前两年港股打新不行,把钱全转回国内了。

要不然用富途帐户配点TQQQ多好呀*

国内投变的标的少呀*

同期沪深300 -14.2%

同期中证500 -15.21%

同期上证50 -11.44%

昨晚分了一点1购的部分买了一点TQQQ底仓,相当于除了50期权,也同时押一点鸡蛋在别的篮子里。结果早上起来TQQQ跌了8个点,真是够脸黑的。买的不多,一万多块钱RMB,等效权益5万块RMB。如果继续大跌再买一点,计划等效权益不超过总资产的10%。

手里还有一手IC,贴水已经没了,下周考虑要不要换成期权。

谢谢楼主回来回复没有再平衡和移仓,但是换仓了,把部分50ETF平值认购换到了IC。

楼主的九债一购中途没有再平衡和移仓吗?

另外由于近期股债利差巨大,我把手上的16国债19全部清仓了。

赞同来自: 好奇心135 、xineric 、IMWWD 、蓝河谷 、丢失的十年 、 、 、 、更多 »

假如生活欺骗了你,

不要悲伤,不要心急,

忧郁的日子里需要镇静,

相信吧!快乐的日子将会来临。

心儿永远向往着未来,

现在却常是忧郁。

一切都是瞬息,

一切都将会过去。

而那过去了的,

就会成为亲切的怀恋。

有集友问我今年的收益,其实这半年我的净值也一直没更新了,现在我自己也不知道收益如何。不过这个行情下9债1购的策略收益很容易判断,大跌时比大盘亏得更少,而大盘反弹时又比大盘涨得少。如果没有赶上合适的时候向下移仓,提高delta,恢复仓位,基本上就是个大盘过山车的降波版。

不过我中途有将一部分跌成平值的50ETF购换成了IC,一来这部分期权几乎没有了内在价值,只有时间价值;二来中证500那时候跌了不少,IC当月贴水又巨大。这个时候刚好我的仓位被跌得很低,通过这样的换仓可以恢复仓位。但结果回头来看还是换早了,刚好换在最后一波杀跌之前,并没有起到很好的抄底效果。

净值没有了,通过计算当前总资产和年初对比,今年收益率是 -11.24%。同期沪深300收益率 -15.41%,中证500收益率 -15.94%,上证50收益率 -13.06%。

赞同来自: 海浪9999 、skyblue777 、蓝河谷 、ylxwyj 、xineric 、 、 、 、 、 、更多 »

从国内品种来看,个人投资国债的途径较为有限。019547的主要问题是久期太长,导致自身的波动也非常大,而且很多时候和国内机构最主流的10年期品种的走势并不完全一直。

国债期货+现金管理产品构建一个低杠杆组合是可以考虑作为国债的近似替代。国债期货虽然没有利息,但贴水近似于利息,因为机构在不停的进行的现货+期货的套利,会使得这个贴水接近于R007回购利率。

赞同来自: tinayf 、xineric 、Ake90 、青火 、xiuer 、 、 、 、 、 、 、 、 、 、 、更多 »

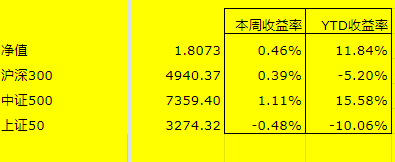

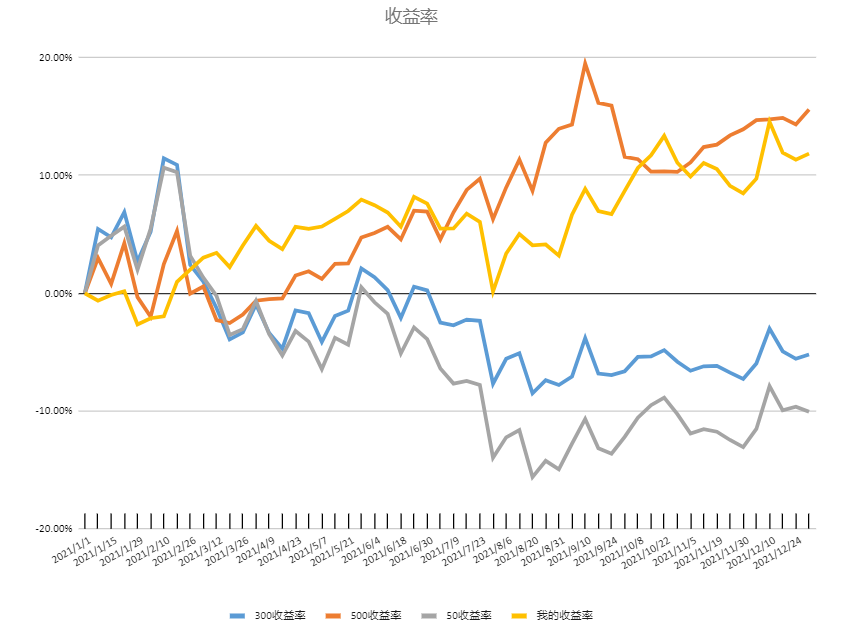

同期沪深300收益率-5.2%,中证500收益率15.58%,上证50收益率-10.06%

我给自己定的年收益率目标是12%,去年差不多也算达成了,我还是比较满意的。另外我的底层资产是沪深300和上证50,去年这两个指数都是负收益率,所以我能在这种情况下达成目标已经是很不容易了。再加上去年被中概互联网股票整得有点伤,虽然仓位不大,但巨大的跌幅还是对净值产生了不小的影响。

回顾一下去年,做错了两件事,一个是过早地放弃了IC吃贴水策略,今年连中证500指数本身都没有跑赢,更别说有贴水的IC了;另一个是过早地止盈了可转债,以为是吃到了鱼身放弃了鱼头,结果是只吃了鱼尾,鱼身鱼头都没吃到。这两件事给我的教训是,策略的选择和退出都不宜过于激进,不能总是全仓进全仓出,留一点灰度,先退出四分之一,再退出四分之一,这样也不至于踏空很多。

去年也还是有做对的事,否则不可能在做多50的基础上跑赢50那么多。一个是通过深度实值认购期权,合理做了几个波段。在低位加了一点点杠杆,涨起来后果断止盈了杠杆;另一个是在沪深300短期高位通过平值认沽期权保护,避开了一段沪深300不小的跌幅。第三个是通过买远卖近的日历价差,赚取了超额的时间价值。

今年计划继续通过9债1购的大框架,在控制总体风险的前提下,拿出部分仓位做机动,另外通过近期卖购来控制总体仓位。去年踏空的可转债短时间内不敢重仓参与,目前只有5%仓位,就维持不变,等待机会。中证500也暂时只通过香草来参与,目前香草仓位10%。

去年的结构化行情让选错标的的投资者感觉挺难的,希望今年可以更顺心一点。

祝各位朋友新年快乐~!

看了一下帖子里集友的讨论,都非常好。我也说一说我个人的看法。

今年的50和300确实很弱,但放到更长的时间维度上看,同样是宽基指数,不可能一直大弱小强。而事实上明明一年前还是大强小弱。风水轮流转,只要坚持的时间够长,就总有轮到的时候。因此我现在持有50期权,等50相对于300过强的时候,再轮动到300上去。可惜就是没有500期权,不然以后50和300强于500的时候,就可以轮动到500上去。现阶段如果出现这种情况可以用IC吃贴水+IO虚值认沽期权来代替。等到那个时候,也许市场上的声音就变成了500肯定跑不赢300,就像年初时那样。像我这样的总是做多弱者的策略注定是市场的逆行者。

国债期货的问题,之前有关于生息类资产的讨论。其中提到16国债19,我觉得可以关注。因为它的久期很长,相对于10年期国债现货,其实相当于是加了杠杆的国债现货。

而国债期货,我觉得可以作为补充,在国债收益率高位的时候加合理杠杆做国债的波段,就算做不到波段也可以吃贴水。

另外关于1购有一个很好的动态平衡的策略,就是当指数上涨,比如涨了10%,1购变成非常深的实值期权,应该已经涨成了1.7-1.8购了,这时候可以向上移仓获利,变回1购。这样继续上涨仍可以获得收益,下跌却可以减亏。

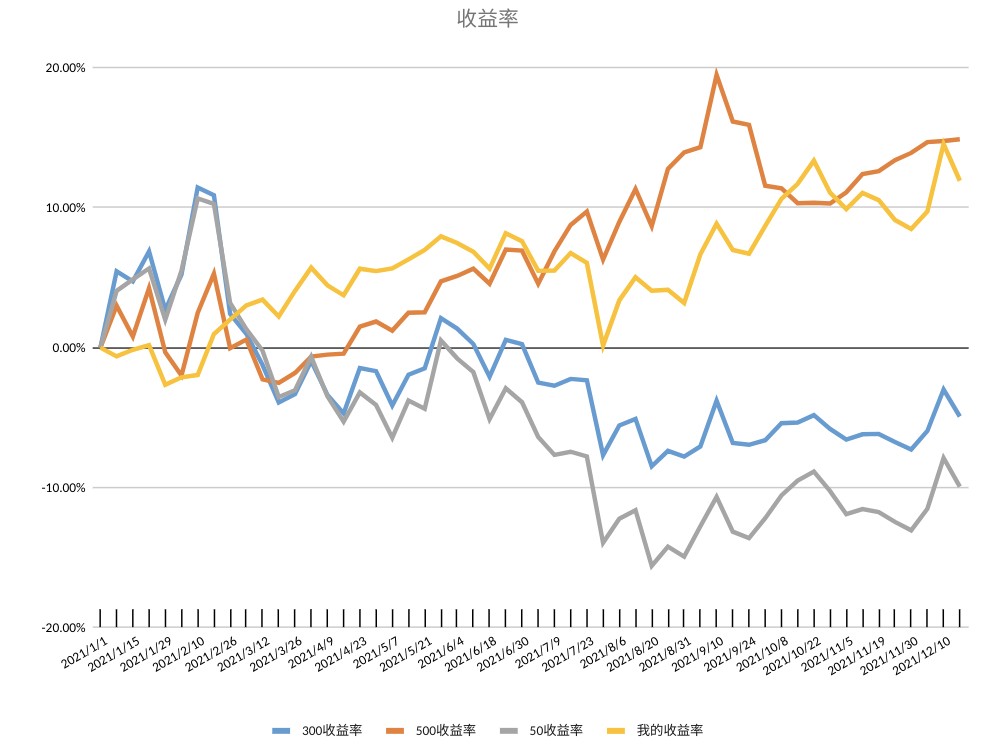

本周净值1.8085,YTD收益率 11.92%

同期沪深300, YTD收益率 -4.92%

同期中证500, YTD收益率 14.88%

同期上证50, YTD收益率 -9.94%

最近打新门票表现较好,导致上周创了净值新高。

但后来手里的个股跌得比较惨,招行表现一般,腾讯和B站都大跌。而我又中签了个破发的百济神州,现在还套着没卖,幸好同时也中签了梦天家居,在打新上没有亏很多。

手里的指数基金除了中概互联以外的全部在高位清仓了,移仓到了香草。

如果还有500和创业板的ETF,那就可以构建一个购的组合,那样就容易多了

但我不是很明白国债期货是怎么在这个组合中提供收益的?难道就是每次rebalance产生的吗?有朋友可以解释一下吗?谢谢。

账户已注销 - 过去发生的频率不代表未来发生的概率。

赞同来自: skyedge 、语晕晕 、dlq3378 、xiong1022 、Andalucia 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我想起一个美股杠杆基金,基石是股债平衡配置股6债4的。

加了1.5X的杠杆,结果得到了9股/6债的模式。

基金代码NTSX。

已答谢,我对杠杆基金,有了一个更深一步的思考。后面有空会更新至投变帖。

在杠杆率可控的情况下,杠杆基金有机会可以变成投增的。

这也许是可以更快扩大资产的方式,也有机会解答一个年轻人可以没有9债,工资都投入投变的一个风险折中的方式。

@鱼儿三思 为什么要定投而不是一次性买香草?香草本身是保本的,早投早受益啊因为不知道未来是涨还是跌,如果涨当然是直接满上最佳;但如果是跌的,那一次性买入之后相当于立刻平值期权就变成了虚值。

短期涨跌没法预测,采用分批定投的方式,比如每周一笔,买10周,那么我的成本价就是周K的10周均线。

赞同来自: xineric 、丢失的十年 、kirk91 、ryanxzqn

沪深300指数,本周收益率 0.03%,YTD收益率 -6.16%

中证500指数,本周收益率 0.19%,YTD收益率 12.61%

上证50指数,本周收益率 -0.24%,YTD收益率 -11.75%

这一周不温不火,操作也很少。卖出了部分之前持有的指数基金,没有全部卖,打算留5%仓位的指数基金组合玩一玩。周三定投了5万块的香草,周四加了几手50ETF的2022年6月2950的认购,把1购的等效权益仓位买到了70%。目前我的1购只买了8%仓位,相当于0.8购。

这周跑输所有指数,是因为手里的哔哩哔哩大跌了17%,虽然我持有的仓位占总仓位非常小,不到2%,但这么大的跌幅还是能对净值造成一点点的影响。

赞同来自: muziyo 、wangyang661 、传达室李老伯 、teride

香草是一年定期结算,如果把黑天鹅基金的再平衡周期定义为一年,通过自己操作香草也可以达到再平衡效果。

赞同来自: 一个萝卜卜 、milan16 、silver0099 、ryanxzqn 、xineric 、更多 »

@一小平民 请教,一购指的是资金的10%全部买入购的权利仓?那么一年下来会不会这10%全部归0,如果不会,应该如何操作,一年下来会占总资金的多少?1购,指的是深度实值认购,我认为一般至少10%的深度。时间价值很低,内在价值很高,Delta快接近1了。如果这10%的权利仓全部归零,那说明指数本身跌幅>=10%,如果不是买期权而是满仓ETF本身,浮亏只会比10%更大。

当时间价值很低的时候,盈亏只于指数本身涨跌有关,跟时间无关。不用担心随着时间推移,认购期权归零。那是平值和虚值认购这种只有时间价值没有内在价值的期权才会有的情况。

赞同来自: silver0099 、hydk

@justinyao 按上述定义,香草本身就是一个黑天鹅基金,大概是4%的远期500认购期权,加96%的约4%收益的固收。并不完全是。SWAN基金可以再平衡,遇到大跌再平衡之后再涨回原点,SWAN基金是盈利的。而香草如果遇到大跌再涨回原点,收益就仍是0。因为封闭期内无法做再平衡。除非大跌刚好到期再滚动买入。

赞同来自: ryanxzqn

但你的权益用IC就不同了,期货是有保证金风险的,因此你的债部必须保证足够的流动性来预防下跌。是这样的,只是我整体理解,香草毕竟可以理解是券商给搭配的一个类似九债一购的结构(中证500的场外期权费率大概低于5%),券商夹带私货+收手续费+期权实际是付出时间成本(IC是获取时间成本),因此IC作为工具是要强于香草的。

固收部年化三四个点,要覆盖IC下跌的成本很难,能覆盖IC下跌成本的只能靠IC的贴水。

当然如果考虑复刻九债一购的结构是不错的,只是我觉得可能在有些阶段,全部资产配置做到指数增强比做到本金保障可能更合适。

赞同来自: 鹿无阴

@wg989 学习了,有不明之处请教一下。一、除了指数的增长率,还要看指数的波动率有多少。波动大,超额收益就多。如果波动小,那就和指数增长率差不多。

一、假设指数的多年平均内生增长是6%,请问您的这套策略的期望年化收益率是多少?

二、是否择时调整仓位,哪些情况下调整。

二、仓位在移仓时调整,恢复9债1购。移仓分三种情况:1、涨太多,购的内在价值远远超过了10%仓位,选择向上移仓获利。2、跌太多,购已经没有内在价值了,这时候指数跌幅肯定更大,选择向下移仓恢复进攻性,但同时也引入了更大回撤的可能性。虽然这时候是亏的,但相对于指数获得了超额收益。3、远期期权快变近期了,向更远期移仓。

@yuwenht 我的组合和你构建的差不多,我最早思考买入ic吃贴水还是香草的时候思考过这个问题,看起来香草是无风险的,但是实际上考虑全部资产时,固收部分如果能覆盖ic下跌的成本,其实也是自己版本的香草,而且仓位比单纯买ic大很多。我觉得香草很适合9债1购的债部配置,因为1购是不存在保证金风险的,最差结果也就是跌到0。因此9债的部分不需要保留那么多的高流动性资金,完全可以把一部分资金封闭1年,从而获得无风险的上行仓位——香草。

其实不用拘泥在一个产品上九债一购,毕竟把个人或者家庭以资产负债表的角度来思考,包括投资性房产、固收配置(可换流动性)都可以纳入考虑的范畴

但你的权益用IC就不同了,期货是有保证金风险的,因此你的债部必须保证足够的流动性来预防下跌。

固收部年化三四个点,要覆盖IC下跌的成本很难,能覆盖IC下跌成本的只能靠IC的贴水。

赞同来自: clearly浮年 、milan16 、redtide 、xineric 、ryanxzqn 、更多 »

@ryanxzqn 楼主是全仓做这个策略了吗?还是另外搞了一部分钱,做这个策略呢?全部金融资产做这个策略。其实你仔细看可以看到,里面还有很多子策略,比如香草、可转债、门票打新、长期股东。所以这个SWAN基金就是个大框架,里面的底层资产是可以发挥主观能动性去选择的。

集思录真是好地方。第一次见这种策略。

就包括1购,也可以选择50ETF或者300ETF或者沪深300指数的期权。我目前选的是50ETF。

我在雪球上也发了,还是先发的。只是我的雪球账号是新注册的,人微言轻。那边人多嘴杂,每天那么多人发表内容,想依赖于推荐机制被别人看到是很难的。

另外我觉得这篇内容还是更对集思录的口味。期权、可转债、香草、门票股,都是集思录的热门品种。

@传达室李老伯 倒也不是纠结你的债券部分熊市会亏钱,而是纠结债券期货跟债券是两码事,持有债券期货恐怕起不到收息的目的。嗯,感谢你的分析和指导!这个周末我也思考了很多,你们说的我也都理解了。债券部分目前我持有的也都是货币基金,没有买国债期货。

试想如果SWAN遇到债券熊市,他可能会亏一笔,但这样的市场他绝对不悲观。因为债券部分持有到期的话,短期利率走势造成的浮盈浮亏无关紧要。你这个策略就不一样了,期货部分盈亏几乎完全受利率走势影响。而且我不太清楚如果市场利率完全不波动,持有利率期货能否获利。貌似远期合约有少许贴水?

当然你的逻辑也可以是“利率走势与权益市场走势相关度很小,债券盈亏可以平滑权益部分盈亏”,但这跟9债1购的逻辑似乎不一致。

未来打算走稳健一点的路,债券部分还是以生息类的债类资产为主。如果想激进一点,可以选择部分债底溢价率不高的可转债摊大饼。就像@鱼儿三思 的策略那样。

你说的利率和权益走势相关度的这种股债跷跷板现象其实是可以利用上的,比如16国债19,长期走势就经常和指数相反。配合再平衡机制,做出超额不难。当然股债双杀的时候亏起来也会很厉害,但持有过程是有息的,到期还有本。

目前的利率情况下,以及目前的可转债溢价率情况下,我还是先持有货币基金观望吧。

其实不用拘泥在一个产品上九债一购,毕竟把个人或者家庭以资产负债表的角度来思考,包括投资性房产、固收配置(可换流动性)都可以纳入考虑的范畴

赞同来自: jmchen75 、orzcc2008 、natsume2017 、搬砖背锅

我感觉大家都在纠结于我的债券部分如果遇到债券熊市会亏钱,或者持有期货没利息持有了个寂寞,或者期权期货上杠杆风险高。倒也不是纠结你的债券部分熊市会亏钱,而是纠结债券期货跟债券是两码事,持有债券期货恐怕起不到收息的目的。

一来,遇到债券熊市会亏钱是正常的。看看美股的SWAN基金,标普500今年涨了24%,这个基金才涨10%,1购等效70%股票仓位,结果连指数一半的涨幅都没有。原因就在于债的部分跌了。

二来,我觉得现在十债目前位置比较高,持有的全部是货币基金,正如各位所建议的一样。如果十债跌到合适的位置,我会逐步建仓,而这个建仓并不需要占用很多资金,实际上大多数资金仍然在货币基金里。

三来,杠杆品种并不可怕,可怕的是实际的杠杆率。当我只有10万块,买了100万的国债期货叫做上杠杆;而当我有100万,用10万买了100万的国债期货,另外90万买货币基金,这根本不叫上杠杆。

试想如果SWAN遇到债券熊市,他可能会亏一笔,但这样的市场他绝对不悲观。因为债券部分持有到期的话,短期利率走势造成的浮盈浮亏无关紧要。你这个策略就不一样了,期货部分盈亏几乎完全受利率走势影响。而且我不太清楚如果市场利率完全不波动,持有利率期货能否获利。貌似远期合约有少许贴水?

当然你的逻辑也可以是“利率走势与权益市场走势相关度很小,债券盈亏可以平滑权益部分盈亏”,但这跟9债1购的逻辑似乎不一致。

赞同来自: ryanxzqn

@wushengli1681 反脆弱是充分利用非对称性的特点,利用哑铃策略,让稳健的更加固若金汤,作为压舱石,让波动的更具有进攻性。市场上有很多投资产品可以按这个思路进行组合,如果我做的话,我还是希望10%的实值认购,90%的国债或者利率债基金。一定要增强收益,还是建议通过期权,一方面可以卖出虚值购,和自己的买购形成备兑策略,另一方面带上保险卖出沽,毕竟有90%的债,可以适当时候通过卖沽进行加仓。我现在基本是这样做的。收益稳定,长期来看7-8%。注意:股债双杀压力大,但毕竟做所持有品种风险尚承受,系统性风险始终会回去,2、期权卖出控制仓位,不要裸卖。你的策略很不错,我也有卖一点近期虚购,不多,只占远期买购的20%,目地是稍微回收一点付出的远期时间价值。上行方向由于有大量实值买购在,做点虚值的卖方风险不大;但下行方向不敢卖,这和风险有限收益无限的非对称特点刚好相反。

债券部分我目前没有参与,持有货币基金。

赞同来自: ryanxzqn

@wushengli1681 建议香草还是控制仓位,毕竟面对的是银河证券公司的信用风险,万一遇到黑天鹅。我的做法是1个月买入5万,合计占总投资金额不超10%。感谢提醒风险,我目前持有不到10%,计划买到20%,不能再多了。

赞同来自: 坚持存款

赞同来自: teride

@laoliudashu 所谓的反脆弱是越是小概率,越是死不了,股债双杀导致大幅回撤,你如何自处?还能保证仓位?只能加大权益仓位了吧……你说的问题@账户已注销 的那个帖就已经解释了,了解一下SWAN基金的操作。

真正的反脆弱很难实现,我这个包括SWAN基金,都充其量只能叫风险和收益非对称。

赞同来自: xineric 、飞犇 、丢失的十年 、skyblue777 、坚持存款 、更多 »

一来,遇到债券熊市会亏钱是正常的。看看美股的SWAN基金,标普500今年涨了24%,这个基金才涨10%,1购等效70%股票仓位,结果连指数一半的涨幅都没有。原因就在于债的部分跌了。

二来,我觉得现在十债目前位置比较高,持有的全部是货币基金,正如各位所建议的一样。如果十债跌到合适的位置,我会逐步建仓,而这个建仓并不需要占用很多资金,实际上大多数资金仍然在货币基金里。

三来,杠杆品种并不可怕,可怕的是实际的杠杆率。当我只有10万块,买了100万的国债期货叫做上杠杆;而当我有100万,用10万买了100万的国债期货,另外90万买货币基金,这根本不叫上杠杆。

@rourourou 国债期货与国债的收益曲线完全不一致,10年期国债期货并不等同于10年期国债。你说的是对的。但是对比的双方不对等,应该用持有十年期国债 和 10%资金持有国债期货+90%资金买货币基金 来对比。

10年期国债持有九年持续产生现金流并变成剩余时间为1年的国债,10年期国债期货持有九年仍然是“10年期国债”期货。

赞同来自: alexilaiho

10年期国债持有九年持续产生现金流并变成剩余时间为1年的国债,10年期国债期货持有九年仍然是“10年期国债”期货。

赞同来自: Bourne0 、魏不思 、传达室李老伯 、milan16 、skyblue777更多 »

@剑客禅心 策略中引入了太多的自由度,比较难确认有多大概率有效,难以根据实际情况改进。确实,与单纯的90%债券基金+10%的实值认购期权相比,我的组合内部的子策略太多了,哪些贡献了正收益,哪些贡献了负收益,如果不进行跟踪很难区分出来。

单纯的9债1购我觉得更适合上班族,像我这样全职投资的还是希望可以做出一些正增益。

选择多种子策略主要是不想把鸡蛋放在一个篮子里,一段时间内总有一些策略是有效的。

@传达室李老伯 感觉SWAN这种产品“9债”部分选择长期国债是出于投资可行性和流动性管理,针对未知的大量申赎的妥协。策略是死的,人是活的。我目前正如这位集友所说的,一手国债期货都没有,持有的全部是货币基金。未来如果国债期货价格下跌到合适价位,我会逐渐加仓,类似于网格式的买入。在控制了总仓位不超过90%、控制了建仓成本的前提下,国债的风险并不高。低杠杆或无杠杆的情况下,国债期货根本用不了多少保证金,实际上大多数资金还是在货币基金里。

对于散户,要达到收息的目的,长持国债期货倒不如直接投资货币基金或者纯债基金。

国债期货盈亏依赖利率波动,极其不稳定,会给整体策略带来不可知的波动,也失去了收息的初心。

@壹壹壹 这组合也不是不行,就是和9债1购相去甚远,9债1购的核心是现金流绝对为正和净值绝对为正的绝对安全持仓体验,只有惊喜没有惊吓。你这个组合,如果股债双杀净值暴跌,没有现金流入还要拿出真金白银买彩票,持仓体验和纯正的9债1购是泥云之别,一点都不反脆弱。即便纯正的9债1购也并不能保证净值绝对为正,1购的最大回撤是10%,9债的收益怎么可能覆盖掉。那种拿固收端的利润买权益属于保本基金,和9债1购并不一样。

这个1购也并不是彩票,而是实实在在的有内在价值的远期深度实值认购,原本就是真金白银。遇到巨大的权益回撤,1购归零,虽然组合回撤不小,但对应指数的跌幅只会更大。

@laoliudashu 整个策略透露出和反脆弱完全相反的贪婪,一和九都是用足杠杆……你只看到了我用了杠杆,没看到杠杆以外我还有大量资金,事实上现在我的等效权益仓位还不到100%,连满仓都谈不上,何来用足杠杆。

而债券部分,我有40%的现金,20%的保本的香草,还有10%的可转债,持有90%的国债,这点杠杆几乎不值一提。

赞同来自: novacygni 、orzcc2008 、jackymin001 、IMWWD 、silver0099 、更多 »

对于散户,要达到收息的目的,长持国债期货倒不如直接投资货币基金或者纯债基金。

国债期货盈亏依赖利率波动,极其不稳定,会给整体策略带来不可知的波动,也失去了收息的初心。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号