大家好,我是猎人,又到了每周复盘转债组合的时间。

最近转债的牛市还能走多久的讨论,非常多。

乐观派认为不能单纯根据近几年的历史数据来去评估当前的转债市场,毕竟转债市场的大扩容是从17年信用申购以来才开始的,每年100-200只新债上市,在此之前是完全没有发生过的事情。

保守派认为估值不可能涨到天上去,当前较高的溢价率最终还是要均值回归。当前转债市场的情绪高主要是因为小盘股的做多情绪高,如果未来股票市场调整,转债也会遭遇转股价值下降和溢价率下降的双杀。

说实话,哪种说法看起来都有道理,最终哪种观点正确只能靠行情到底如何演绎来证明。

不过我晚上再次看了一下宽基指数的走势和估值,突然变得乐观起来,觉得这个好消息要赶紧和大家分享一下。

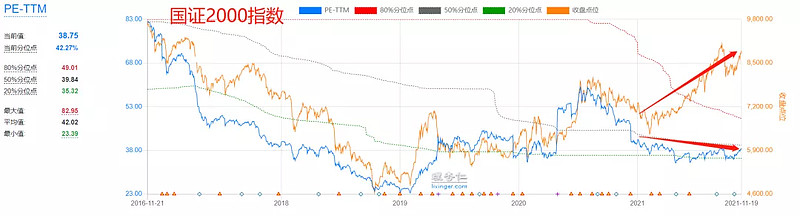

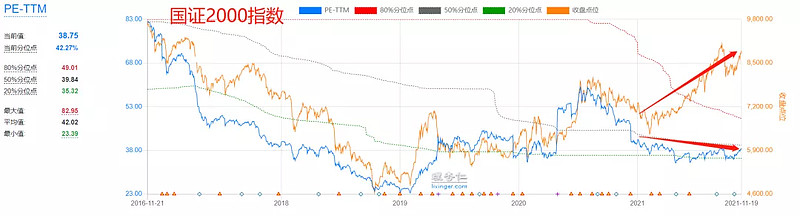

先上图:

上图是国证2000指数的PE走势图,我们可以非常明显的看到,今年在指数大幅上涨的同时,估值反而还下降了!

于是我去统计了一下,从年初到现在:

国证2000:指数上涨23.52%,滚动PE反而下降7.2%;

中证1000:指数上涨17.41%,滚动PE反而下降13.9%;

中证500:指数上涨12.61%,滚动PE反而下降28.8%;

说明一下,滚动PE是根据最近4个季度的业绩来计算的。

这说明什么?

说明这些指数成分股的盈利是改善的,今年的小盘股牛市更多的是盈利改善驱动,而并非估值驱动。

我去Wind查了一下,也确实印证了这个观点。

这和上一波15年的大牛市完全不同,那时纯粹是资金炒作,估值大幅提高。而当前经历一番上涨以后,估值反而还是在相对低位的。

股价越涨,估值越低,还怕什么?

我们的转债组合本周回撤0.13%,本年收益率为29.1%,在长时间不满仓的情况下继续跑赢所有宽基指数:

根据统计:

当前可转债市场的均价为147.1元,比上周上涨1.8元,涨幅1.2%;

中位数为125元,比上周上涨0.7元,涨幅0.6%;

目前我们的操作思路,主要是通过控制仓位来规避可能的系统性风险,同时通过持有一定仓位的低溢价、低规模转债来跟随市场,具体策略可以参考历史文章:

目前仓位大约7成,共持有17只转债,具体如下:

其中:

低价转债(价格低于面值100)持有2只:

亚药转债(SZ128062) 、城地,当前全市场价格最低的两只转债

双低转债(双低值低于130)持有2只:

搜特、洪涛,当前全市场双低值最低的两只转债

低规模转债(规模低于3亿)持有5只:

宏辉、海波、万讯、哈尔、 美力转债(SZ123097)

低溢价转债(溢价率在0%-10%之间)持有5只:

鸿达、奥瑞、胜达、 东财转3(SZ123111) 、晶科

其他转债还有3只:

中装转2、明电、创维

折价转债(溢价率为负数)持有0只。

鼎阳科技:科创板,仪器仪表制造业,发行价46.6,募资12.43亿,发行市盈率98.77,行业市盈率34.57。

发行市盈率远远高于行业市盈率,有一定的破发风险。谨慎参与,我会申购

芯导科技:科创板,功率半导体的研发与销售,发行价134.81,募资20.22亿,发行市盈率112.96,行业市盈率47.09

发行价格高,并且发行市盈率远远高于行业市盈率,有一定的破发风险。谨慎参与,我放弃申购

最近转债的牛市还能走多久的讨论,非常多。

乐观派认为不能单纯根据近几年的历史数据来去评估当前的转债市场,毕竟转债市场的大扩容是从17年信用申购以来才开始的,每年100-200只新债上市,在此之前是完全没有发生过的事情。

保守派认为估值不可能涨到天上去,当前较高的溢价率最终还是要均值回归。当前转债市场的情绪高主要是因为小盘股的做多情绪高,如果未来股票市场调整,转债也会遭遇转股价值下降和溢价率下降的双杀。

说实话,哪种说法看起来都有道理,最终哪种观点正确只能靠行情到底如何演绎来证明。

不过我晚上再次看了一下宽基指数的走势和估值,突然变得乐观起来,觉得这个好消息要赶紧和大家分享一下。

先上图:

上图是国证2000指数的PE走势图,我们可以非常明显的看到,今年在指数大幅上涨的同时,估值反而还下降了!

于是我去统计了一下,从年初到现在:

国证2000:指数上涨23.52%,滚动PE反而下降7.2%;

中证1000:指数上涨17.41%,滚动PE反而下降13.9%;

中证500:指数上涨12.61%,滚动PE反而下降28.8%;

说明一下,滚动PE是根据最近4个季度的业绩来计算的。

这说明什么?

说明这些指数成分股的盈利是改善的,今年的小盘股牛市更多的是盈利改善驱动,而并非估值驱动。

我去Wind查了一下,也确实印证了这个观点。

这和上一波15年的大牛市完全不同,那时纯粹是资金炒作,估值大幅提高。而当前经历一番上涨以后,估值反而还是在相对低位的。

股价越涨,估值越低,还怕什么?

01 转债组合周复盘

本周市场继续震荡向上,尤其是代表小盘股的国证2000和中证1000指数连涨5天,已经再次走出了均线多头排列的走势。我们的转债组合本周回撤0.13%,本年收益率为29.1%,在长时间不满仓的情况下继续跑赢所有宽基指数:

根据统计:

当前可转债市场的均价为147.1元,比上周上涨1.8元,涨幅1.2%;

中位数为125元,比上周上涨0.7元,涨幅0.6%;

目前我们的操作思路,主要是通过控制仓位来规避可能的系统性风险,同时通过持有一定仓位的低溢价、低规模转债来跟随市场,具体策略可以参考历史文章:

目前仓位大约7成,共持有17只转债,具体如下:

其中:

低价转债(价格低于面值100)持有2只:

亚药转债(SZ128062) 、城地,当前全市场价格最低的两只转债

双低转债(双低值低于130)持有2只:

搜特、洪涛,当前全市场双低值最低的两只转债

低规模转债(规模低于3亿)持有5只:

宏辉、海波、万讯、哈尔、 美力转债(SZ123097)

低溢价转债(溢价率在0%-10%之间)持有5只:

鸿达、奥瑞、胜达、 东财转3(SZ123111) 、晶科

其他转债还有3只:

中装转2、明电、创维

折价转债(溢价率为负数)持有0只。

02 A股打新,22日发行

观想科技:创业板,软件和信息技术服务业,发行价31.5,募资6.3亿,发行市盈率44.56,行业市盈率58.15。积极参与,我会申购。鼎阳科技:科创板,仪器仪表制造业,发行价46.6,募资12.43亿,发行市盈率98.77,行业市盈率34.57。

发行市盈率远远高于行业市盈率,有一定的破发风险。谨慎参与,我会申购

芯导科技:科创板,功率半导体的研发与销售,发行价134.81,募资20.22亿,发行市盈率112.96,行业市盈率47.09

发行价格高,并且发行市盈率远远高于行业市盈率,有一定的破发风险。谨慎参与,我放弃申购

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号