国庆节后扭头转向了低价债及快到期的债。也押中了花王、吉视、岭南、亚药等。由于大饼摊的薄,降低了风险的同时,整体收益也说不上高 。目前大抵4成仓位,大部分资金闲置的感觉着实令人不爽。

整个转债池子里。目前银行类转债价格整体比较低。虽然银行转债基本没有回售条款,利息及到期赎回价也不高,但同时银行转债的评级也摆在那里。

忆往昔,当年阿土哥十倍杠杆中行转债的佳话至今令人心神振奋。

最近,本韭菜一直关注的凌波大神扭头扎进了银行转债对应的正股,仓位昨天刚加到82%。

今早起来,看到酱油面老师关于光大银行的分析。

结合本韭菜多年投资银行ETF的经验及各位老师的分析。继续本着摊大饼的原则,遂有跃跃欲试之意。

所以特发此贴,集思广益、抛砖引玉,请教一下各位集友:

1,历史上银行转债有没有出现过除了强赎以外的其他的解决方式?

2,各位集友怎么看当下的银行转债及对应正股的投资机会

大魏忠臣毌丘俭 - 乱花渐欲迷人眼,浅草才能没马蹄

赞同来自: 纳普 、竹节虫 、肖申克信徒 、igorzhang 、dust6 、 、更多 »

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: 猫猫得虎 、wu518858 、J15867675657

所谓阿土哥十倍杠杆中行转债,那得是转债价格非常低才行。

赞同来自: igorzhang 、刀羊 、瀚海银沙 、canaanarf 、sg0511 、 、 、更多 »

1,到期前转股价值须长期维护在105以上,也就是转股价(3.55-明年分红预计0.22(最多0.25每股分红))×1.05约等于3.496。按现在买入正股股价,相当于一年四个月有4%左右收益,稍微跑赢余额宝。持有正股将在这一年四个月内,保底一个余额宝收益且流动性充足,同时拥有一个免费的光大银行25%左右的看涨期权。

2,如维持不了正股105的转股价值,则必然大批转债持有人会选择持有到期赎回。那么结局仍然是光大还钱。

3,维持在转股价值105,必须长期维持股价在3.496以上(明年6月至2023年3月之间),并且在210亿转债余额折价转股后砸盘正股套利的情况下仍然被拉升维持在3.496元。(光大现在转债余额241亿,光大集团仍持有29亿,预计集团持有部分29亿在强赎前仍会溢价强行转股)。

4,在临近到期前,转债持有人会将转债价格不断砸近转股价值105左右的价格。现在的转债持有人,相当于每张光大转债,领取一份-8元的看涨期权,这部分人会亏的带动整个银行板块的转债重新估值。

5,如转债价格低于105,则转债持有人拥有一个免费的光大银行正股的看涨期权,且持有转债到期正收益。想一想这210亿转债持有人代表的资金是不是傻瓜。

6,以上仅讨论二级市场博弈,不讨论正股基本面、银行整体板块预测涨跌。

7,归根结底看光大银行是否打算还钱,流氓转股是一个有可能性但无可行性的伪命题。

赞同来自: wdwonderone 、小闫

赞同来自: 纳普 、一念之间好 、wdwonderone 、四国大战 、stoneeer 、 、 、更多 »

从技术上看,这样做不难,只要光大付出少量代价即可。假设光大手里有240亿,但并不想还债,它(或者通过关联方)可以把市场上的转债大量吃进,甚至有多少吃进多少,然后以一定的折价(比如-1%)卖出,必然有大量资金会买入转股,光大稍稍维护一下股价即可,哪怕不管股价也无妨,只要一直以折价卖出转债,最终必定绝大部分债券会转股,光大损失的就是转债高买低卖的差价,就算10%,那也比还债强的多。

不知道对这种情况各位老师如何应对?

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: tctzff 、xuminjx 、大魏忠臣毌丘俭

赞同来自: 进击的熊仔 、v3kk2 、瀚海银沙 、canaanarf 、逍遥chen 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2、过去强赎数据是一种归纳法,属于弱逻辑。拉长时间看,经济增长—》银行股价上涨—〉强赎。强赎是股价上涨的结果,而非反过来。

3、当然银行低估,当前持有拉长时间看大概率也赚钱,虽然结果一样,但要说是为了转债强赎所以拉股价,个人不太信,而且大部分是央企国企,若是民企还有可能。

个人投资观点

赞同来自: JJJCC 、v3kk2 、husthuangbin 、canaanarf 、tctzff 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

在第二阶段工行年均利润正增长2.9%,光大增长6.1%。但是股价统统打回到2016年一点没涨。招行利润年均增长15.4%,股价涨了好几倍。

所以你不管怎样分析和计算,从16年到现在2.9%、6.1%、15.4%的利润增长速度,5年后股价表现差异这么大。

因为绝大多数散户是靠着历史经验来决策,没有很深入的学习,很难穿透数据的表面看清银行业的经营趋势。

分红不复权也就罢了,净资产的增长也不能托住股价,实际上净资产的增长是被多增长的风险对冲掉了。所以这样看你就理解市场了。至于说招行宁波是不是估值过高那和你没关系,但是买这些低PB银行股的人,最好搞清楚自己持股的问题所在。

最好不要刻舟求剑,第一是这些年很难赢这是基本面决定的,在基本面的问题没有触底之前,输赢都只是个运气问题,事后总结的意义都不大。

赞同来自: JJJCC 、forin_xyz 、v3kk2 、canaanarf 、stone19940329 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、利润

工行:13-20累计增长20.25%,年均2.9%;

招行:13-20累计增长115%,年均16.4%;

光大:13-20累计增长43%,年均6.1%。

3、资产

工行:13-20累计增长71.34%,年均10.2%%;

招行:13-20累计增长108%,年均15.4%;

光大:13-20累计增长122%,年均17.43%。

第二阶段的主要特征

a、随着GDP增速的持续下行,货币增长和社融增长开始减速,所以银行业整体资产增长逐步减速,同时也体现了规模越大增长越慢的特点。但基本上这三家银行的扩张速度都是正常的。

b、三家银行都从货币增长中得到了资产的扩张,但是获得的利润增长和资产增长之间出现了显著的差异。招行从资产增量中获得了同等速度的利润增长,也就是在盈利水平基本维持不变的前提下,从货币增长中获得了利润。而工行和光大资产的增量是远远超过利润增速的。

我们说银行的盈利水平不是恒定不动的,但是要有一个波动空间,不能始终处于未来的风险增量持续高于当前的利润增量,在高杠杆行业中这是一种非常被动的局面。

举个例子,一斤白菜赚1毛钱、3斤赚2毛、2斤赚1毛,这样卖是可以的,只要不亏本就行,反正不退货。

如果是贷款的话,你可在这三种定价中波动,但如果不断降低利润率的同时不断增长销量时,未来在资产端的风险就会越来越难以被当前的盈利覆盖。叠加高杠杆的属性,银行的脆弱性就体现出来了。

赞同来自: 进击的熊仔 、JJJCC 、v3kk2 、stone19940329 、jsus11 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我选了三个标的,工行(最大)、招行(最强)、光大(随大流),光大没特点好坏都不考前,但是最近比较热们,原因大家都清楚不细说。

然后咱们分析下2007-2020年这三家银行的经营情况,从07到13年为第一阶段,13到20年为第二阶段。这样分是有着十分重要的意义的,07到13年尽量经济从景气度周期的顶峰开始回落,但银行业的风险是滞后的,再加上前期的各种刺激手段效果更好,所以实际上反映在报表上的业绩都达到了历史最好。

13年后期经济开始加速下行,14到15年5次降息6次降准存贷款利率拦腰斩断(至今为止没有任何上调)141516三年央行大放水,银行三年坏账高发17年初见顶。17年到现在整体上没有脱离不利的局面,波动中经营成效越来越差,至今为止没有任何结束的迹象。背景就交待完了进入数据分析。

第一阶段

1、利润

工行:07-13累计增长223%,年均37%;

招行:07-13累计增长198%,年均33%;

光大:10-13,累计增长109%,年均36%。

2、资产

工行:07-13累计增长118%,年均19.7%%;

招行:07-13累计增长206%,年均34%;

光大:10-13,累计增长63%,年均21%;

第一阶段的主要特征

a、盈利高速增长,年均都超过30%;

b、除了招行持平之外,其他二行利润的增长都显著跑赢了资产的增速。

利润主要来源于资产,资产的增长带动利润的增长,用更少的资产增长带动更多的利润增长时,银行的盈利水平上升,同时对资产中未来产生的坏账能够有更大的吸收能力。

第二阶段就出现了非常大的差异了,待续......

大魏忠臣毌丘俭 - 乱花渐欲迷人眼,浅草才能没马蹄

赞同来自: 胡chunhua 、shaneqi 、llllpp2016 、stone19940329 、tctzff 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

其次,银行同质化严重,在一定程度上是这样的,但是请注意,市场上还有很多走出独立行情的银行个股,宁波招行我就不说了,就成都银行,南京银行,平安银行这样的优秀银行不也能走出独立行情吗?再者说,除了一些打新仓超大盘银行外,其他银行的波动率真的很低吗?就拿光大银行举例,仅仅两月前就曾站上3.55的位置,能保证说那时候银行的整体估值处于高估吗?如果说想同行业好公司就要比差公司的估值高许多倍,那去年年底进场的白马爱好者们就有话说了,具体结果如何想必大家都知道,如果真是强者恒强,那沪深1000就没有任何投资价值了,如果这些中小盘没有起飞,我不相信今年做可转债的各位都有这么高的收益。市场永远是轮动的,因为这几家银行拉起来就会让其他更优质的银行更起飞,再带动整个银行板块重铸我辈荣光,我觉得是想太多。

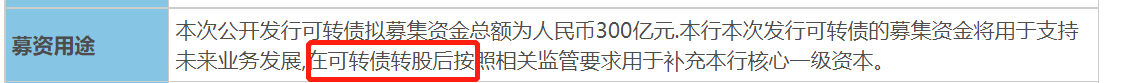

最后说一句,现在银行板块低估明显,一级资本非常紧缺,在占便宜永远没够的原则下,必将转股。

赞同来自: wsfzqy 、初学者大师 、caifeng2018 、没意思 、oneiH 、更多 »

理解:

1.凌波大神的持仓我关注了,其实光大这个事情很早在论坛就出现了,我印象中看到的时候至少是8月份,其实只要是光大不想还钱想转股,那就一切ok,无论怎么样都要拉升股价,只是收益率多少的问题,至少跑赢4%是没问题。但是,但是,万一光大真的被逼无奈要还钱呢?那无论是正股还是债券都是亏的,可能债券要亏的更多一点。所以无论怎样,在转债和正股里,选正股没毛病。

关键问题:

光大还钱。光大有没有能力还?这个我的分析能力确实不够,印象里有位仁兄从核心资本率分析过,光大还不起。但是如果从发转债2或者别的债券(比如金融债)角度,是不是还得起?这个还得楼主和各位大佬分析下。毕竟我对法规和债券融资使用范围不太了解。

其他:

另外几个银行债券,虽然从溢价率折算年化来算,都很不错。但是其实逻辑和光大差不多,主要区别,我觉得两点:1.时间;2.流通股和规模。其他的时间都太长,需要很大的耐心;据一位坛友说中信的流通市值只有60多亿(是指扣除大股东持有的流通市值后),拉升股价比较容易。我不清楚是怎么计算的,求大神告知。

赞同来自: 灵活的蓝胖子 、困了学索隆 、zhuzi51 、sdu2011 、烈火情天 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2、银行自己也不可能左右市场定价,如果能,就不会有当年为国接盘的号召了。

3、说一个思维假设,银行同质化严重,发可转债的浦发和光大银行,如果能走出独立行情,在比价效应下,没有发可转债的招商,平安这些也必定要上涨,整个几万亿银行市值就因为这几百亿的可转债强赎逻辑拉起来了?不合逻辑。

大魏忠臣毌丘俭 - 乱花渐欲迷人眼,浅草才能没马蹄

赞同来自: 秋天的浪漫 、canaanarf 、coooper 、stone19940329 、愚昧的年代 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号