这几天在外网搜寻期权的英文资料,确实发现了不少好东西,这不,又发现一篇让我眼前一亮的文章。

原文:https://www.spglobal.com/en/research-insights/articles/while-fixed-income-yields-remain-low-theta-gang-generates-income-through-covered-calls

翻译创作不易,点个赞再走吧!

普通备兑指数

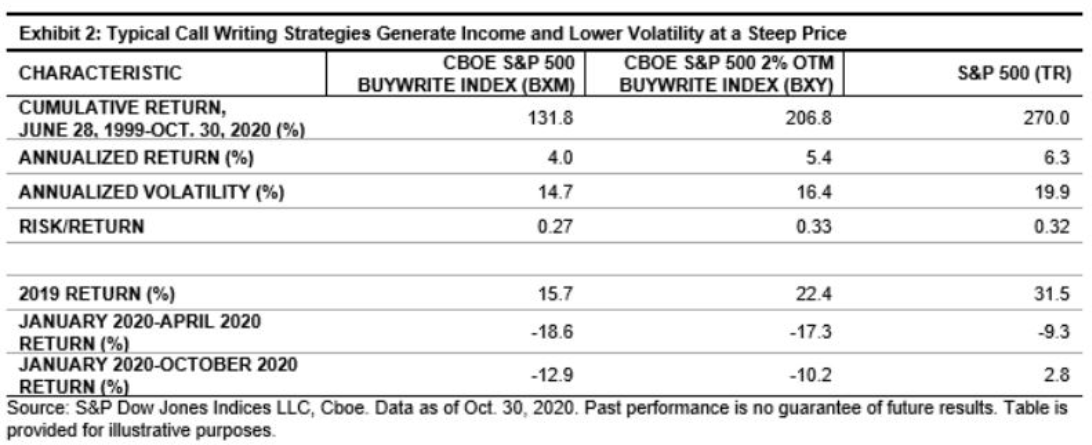

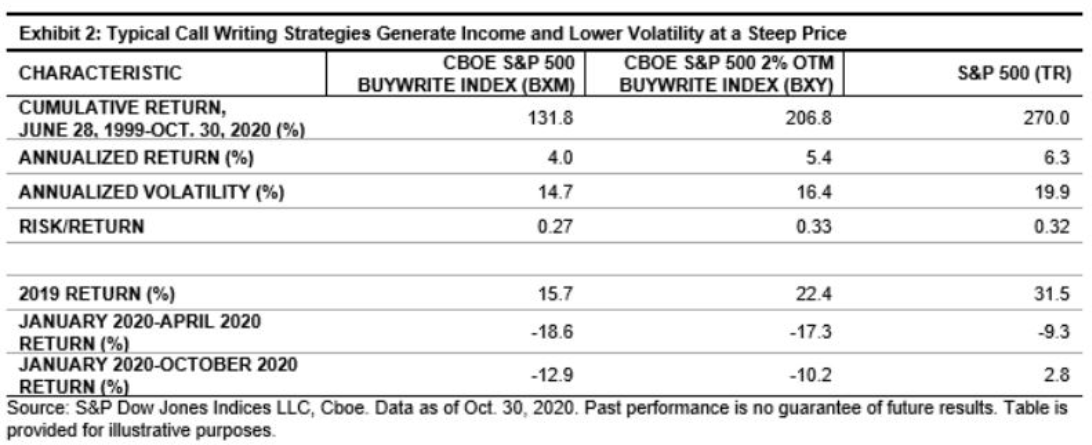

首先,我们看看传统的备兑指数近些年的表现:

看不懂没关系,结论就是从1999年6月到2020年10月期间,卖出平值call和卖出2%虚值call的备兑指数都没有跑赢标普500,其中虚值call表现稍好,年化落后标普500大约1%,波动率降低了3.5%。

增强备兑指数

于是就有美国佬想如何提高备兑指数的成绩呢?于是一个新指数诞生了:

S&P 500 18% Daily Risk Control Covered Call 103% Strike Index

名字很复杂,不过我们研究一下它的规则就很容易明白这个指数是干啥的。

1,以标普500位基准。

2,计算风险暴露度,这里风险暴露度 = 波动率。

3,利用杠杆调节每日风险暴露度,让其始终等于18%(标普500的平均历史波动率)。

4,根据该指数的数值卖出虚值度3%的call。

下面看看具体表现如何:

其中黄线是标普500,黑线是把每日风险暴露度控制在18%的指数,蓝线则是在黑线的基础上卖出虚值度3%的call。

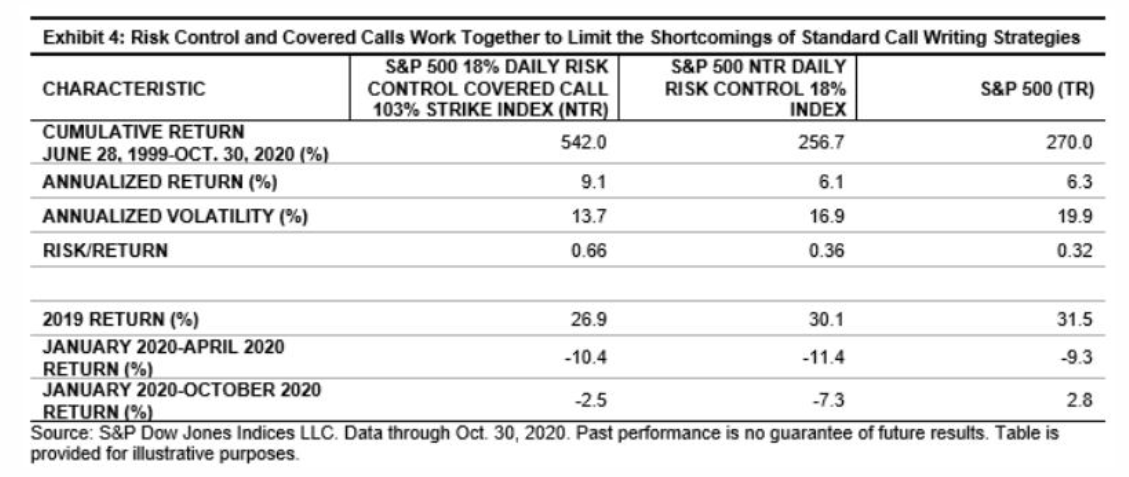

再看看具体数值:

时间依然取1999年6月到2020年10月,可以看到这个备兑增强策略年化收益达到了9.1%,相对于标普500年化多了2.8%,波动率却低了6.2%。

我的个人观点

虽然上面说的花里胡哨,本质上这个增强策略就是在高波动时少卖一些call,低波动时多卖一些call。我之前的文章也提到过,这类波动率择时备兑的策略已经有私募采用了。值得注意的是,这里锚定的是标的本身的实际波动率而不是隐波。

放到A股市场,我们也可以根据50或者300的实际波动率,控制卖方的仓位,这方面我没有实践经验,欢迎高手来补充。

原文:https://www.spglobal.com/en/research-insights/articles/while-fixed-income-yields-remain-low-theta-gang-generates-income-through-covered-calls

翻译创作不易,点个赞再走吧!

普通备兑指数

首先,我们看看传统的备兑指数近些年的表现:

看不懂没关系,结论就是从1999年6月到2020年10月期间,卖出平值call和卖出2%虚值call的备兑指数都没有跑赢标普500,其中虚值call表现稍好,年化落后标普500大约1%,波动率降低了3.5%。

增强备兑指数

于是就有美国佬想如何提高备兑指数的成绩呢?于是一个新指数诞生了:

S&P 500 18% Daily Risk Control Covered Call 103% Strike Index

名字很复杂,不过我们研究一下它的规则就很容易明白这个指数是干啥的。

1,以标普500位基准。

2,计算风险暴露度,这里风险暴露度 = 波动率。

3,利用杠杆调节每日风险暴露度,让其始终等于18%(标普500的平均历史波动率)。

4,根据该指数的数值卖出虚值度3%的call。

下面看看具体表现如何:

其中黄线是标普500,黑线是把每日风险暴露度控制在18%的指数,蓝线则是在黑线的基础上卖出虚值度3%的call。

再看看具体数值:

时间依然取1999年6月到2020年10月,可以看到这个备兑增强策略年化收益达到了9.1%,相对于标普500年化多了2.8%,波动率却低了6.2%。

我的个人观点

虽然上面说的花里胡哨,本质上这个增强策略就是在高波动时少卖一些call,低波动时多卖一些call。我之前的文章也提到过,这类波动率择时备兑的策略已经有私募采用了。值得注意的是,这里锚定的是标的本身的实际波动率而不是隐波。

放到A股市场,我们也可以根据50或者300的实际波动率,控制卖方的仓位,这方面我没有实践经验,欢迎高手来补充。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号