读前须知

1,原文作者是Reddit期权板块的AlphaGiveth,全部内容由本人翻译,创作不易,如需转载请注明出处。2,本人也是期权新手,对文章内容正确性不做保证。

3,Reddit是外网一个著名的民间论坛,内容涉及方方面面,其子版块Wall Street Bets发起了去年韭菜反杀华尔街的著名“游戏驿站”事件。

4,本指南目前依然在更新之中,截止到今天原作者已经更新了13章,翻译工作量较大,我争取每天翻译一个章节。

5,美股期权与国内有诸多不同,比如美式期权可能提前被行权,比如美股的个股期权非常丰富等等,很多经验是相通的但也不可完全照搬。

6,其他章节链接在本文末尾。

第二章:一个交易实例

前言期权的价格是由市场对于未来股票的走势的预期决定的。市场试图估计股票的波动(隐含波动)。而实际波动率实股票最终波动了多少。

因此,如果我们能找到一只隐含波动率高于实际波动率(股票未来将会如何波动)的股票,我们就可以得到可观的风险溢价。

在本章中,我将会展示我开启某个交易的思考过程以及如何给期权定价。我会试图用最简单的语言描述这些内容,但最终你需要理解波动在交易中究竟起到什么作用。

需要澄清的是:当我说一只期权定价错误,实际上期权的价格是由市场决定的,也就是说你认为市场定价有误。因此定价错误这个概念本身就是主观的,但我将会展示我如何得到了定价错误这个结论。

本章我将用ARKK(方舟新型产业主动ETF基金)作为例子,为大家展示我整个思考流程。

第一节:寻找值得卖出的期权的三个基本步骤

1,找到相对溢价的期权合约

2,理解它溢价的原因

3,根据我对其正确价格的判断寻找一个期权组合开仓

第二节:筛选出可能的交易对象

译者注:本节作者主要将如何筛选合适的个股作为期权交易的候选对象,对A股没有参考意义,我这里直接略过。

第三节:理解定价错误的原因

期权市场通过隐波给期权定价,既然我们认为这个定价有误,那么我们应该如何给股票的波动定价呢?

1,绝对估值法

a,与这只股票的历史波动率相比,当前的隐波是否过高?

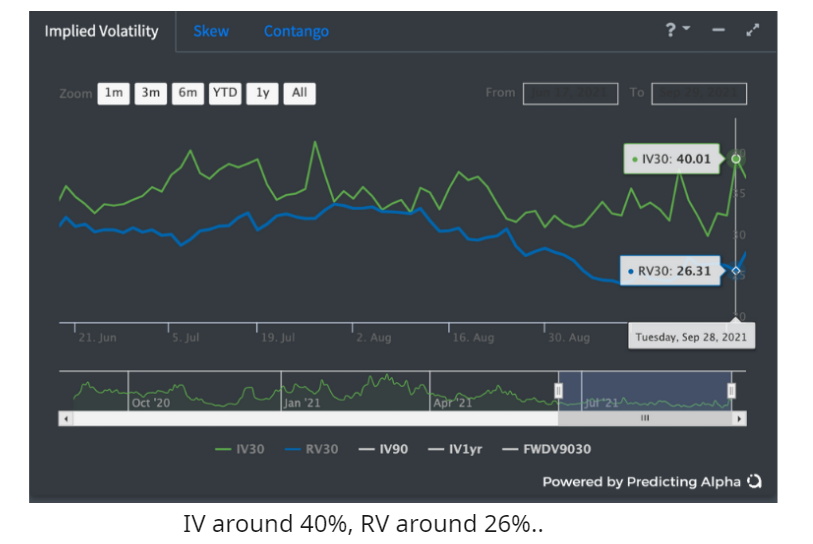

在下图中,我观察ARKK的30日隐波和30日实际波动曲线,我想知道期权市场对于实际波动的预测表现如何?可以看到,过去4个月,隐波一直高于实际波动并且其差值并不小,对我来说这就是一个理想卖出期权的交易对象。

b,我会观察隐波与实际波动的比值。

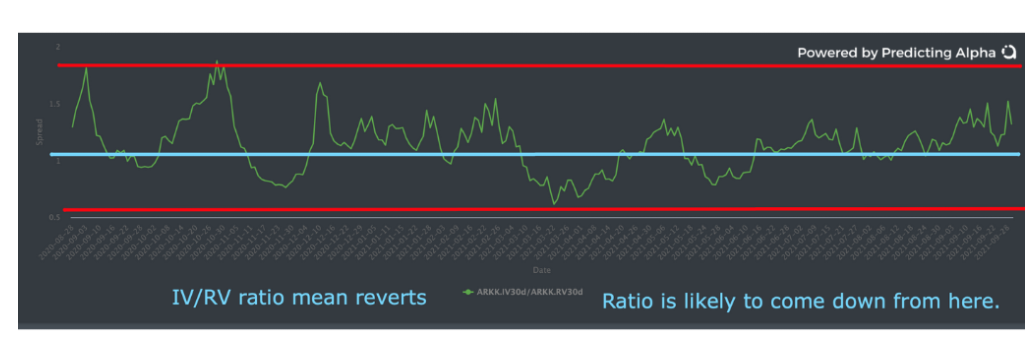

上图中我们只能观察过去四个月隐波与实际波动的差值。现在我们需要观察他们是如何一起运动的。一般来说我们要观察两者是否具有均值回归的特性。换句话说,隐波与实际波动的比值倾向于想某个均值回归,如果隐波偏离实际波动太远,则两者有回归的需求,反过来如果两者太近,则他们有远离的需求。下图是ARKK过去1年的30日隐波与30日实际波动比值的曲线图:

其中蓝线为均值,绿线为比值,可以看到蓝线对绿线有牵引作用,也就是均值回归。

我们可以看到,当前隐波与实际波动的比值已经处于高位,它们具有向均值回归的倾向,也就是说实际波动应该上升,或者隐波应该下降,或者他们都向均值移动。(当然还有其他回归的可能方式,但我这里做了简化)回到第一张图,我们看到昨天隐波下降,实际波动上升,因此我认为未来他们会同时向均值运动。

经过上述思考,我可以得到的结论就是期权的定价过高了。现在我想知道的是,仅仅是ARKK定价过高,还是整个市场都是如此?如果整个市场都是如此,那么我如果卖出ARKK期权不见得有任何优势。但如果只是ARKK定价过高,则这笔交易就是非常理想的。

2,相对估值法

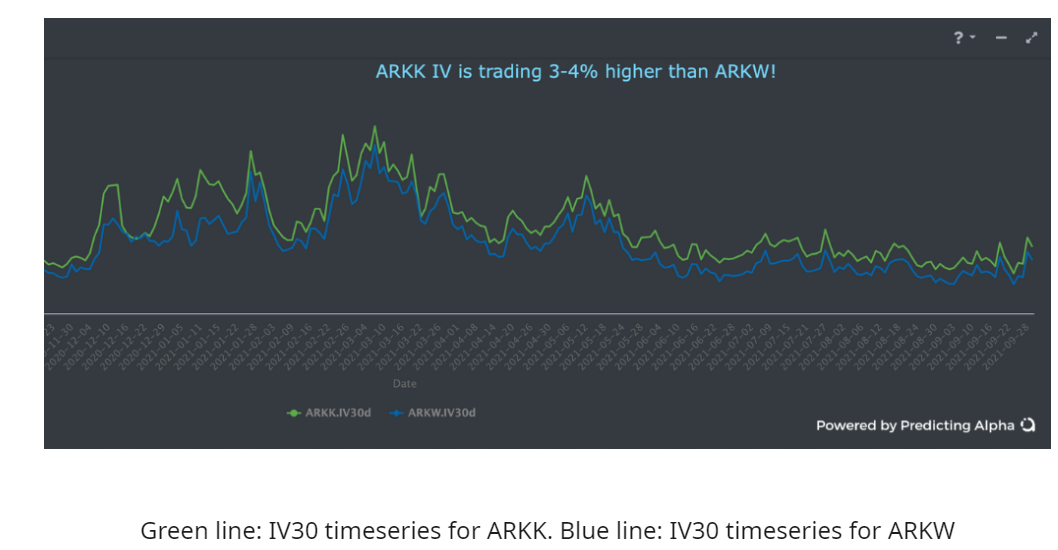

为了确定市场中其他股票是不是也被过高的定价,我需要找到其他实际波动率类似的股票,然后观察这只新股票的隐波是否和ARKK一样高?于是我找到了ARKW,因为两者有65%的持仓是重复的。他们的期权隐波表象应该非常类似,于是我把两者的隐波曲线放在一张图上对比:

可以看到,两者的隐波走势十分接近,并且ARKK的隐波始终比ARKW高3%-4%,当前ARKK的隐波比ARKW高3.5%。

尽管这不是什么确定性的证据,但它支持我的结论:ARKK的隐波定价偏高。

另外,过去几天ARKK下跌了不少导致实际波动剩高。如果下跌继续,那么我们卖出波动将会输钱,因此我们最好等下跌趋缓后再入场。

即使有了上述分析,也不代表交易一定会盈利。总的来说,市场是有效的,我们的交易中注定有一些是输钱的,但我们只需要一点优势然后保持下去就可以成为赢家。

3,新闻和舆情

我也会寻找这只股票的新闻和观察论坛上人们如何讨论这只股票,然后问自己几个问题:买入波动的人是谁?他们为什么要买入波动?他们有什么合理的理由在隐波明显很高的时候买入期权?(例如:恐慌)

第四节:形成观点然后交易你的观点

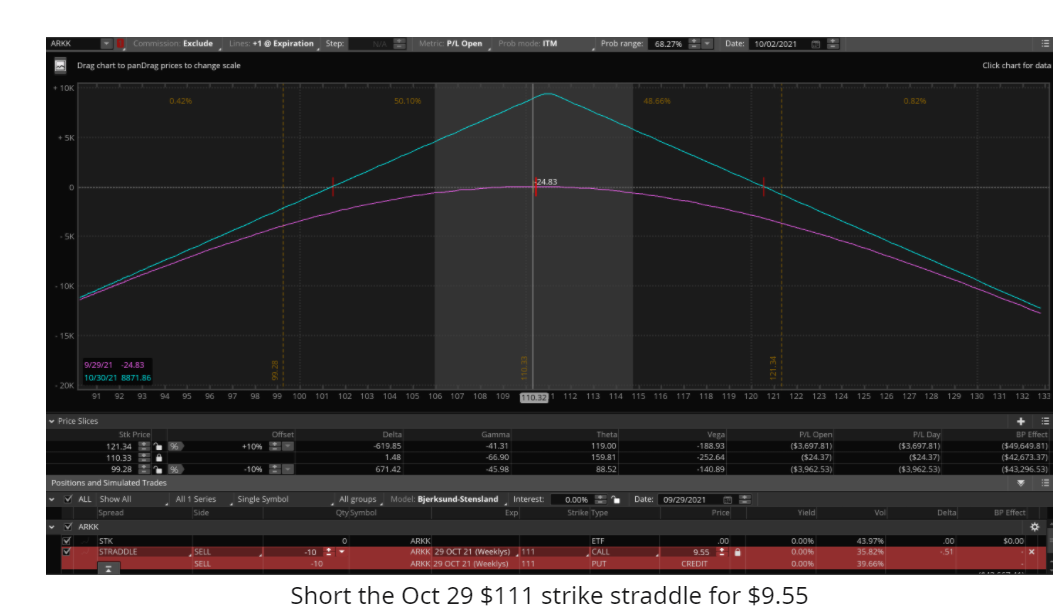

根据我的分析,我认为隐波会下降或者至少会继续保持在实际波动上方。因此我希望构建一个中性的卖出组合,因为我采用30日作为分析周期,因此我选择距离到期30天的期权。

既然我要交易的是隐波与实际波动的差值,并且对于方向没有判断,我想要构建的组合应该是空vega,多theta,空gamma,delta中性。

此时合理的组合应该是:卖出勒式。

我将会持有这个组合直到隐波与实际波动的差值归0,在这个过程中我会不断地进行delta对冲,使其保持中性。如果股价持续向一个方向运动导致隐波上升,则我的组合会亏损。

结语

希望本章能给你带来更多关于如何确定合理的隐波进而给期权定价的思考,也可以帮助你找到更合适的交易。对于交易的分析可以比上述更加复杂,但你只要学会了用上述思路去分析你的期权交易并且持之以恒,你会取得成功。这不是通向成功的唯一路径,但我的经历证明了它的可行性。这套分析方法的底层逻辑需要你去学习更专业的期权知识,对于一般的散户是没有必要的。

-------------------------------------------其他章节-----------------------------------------------

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号