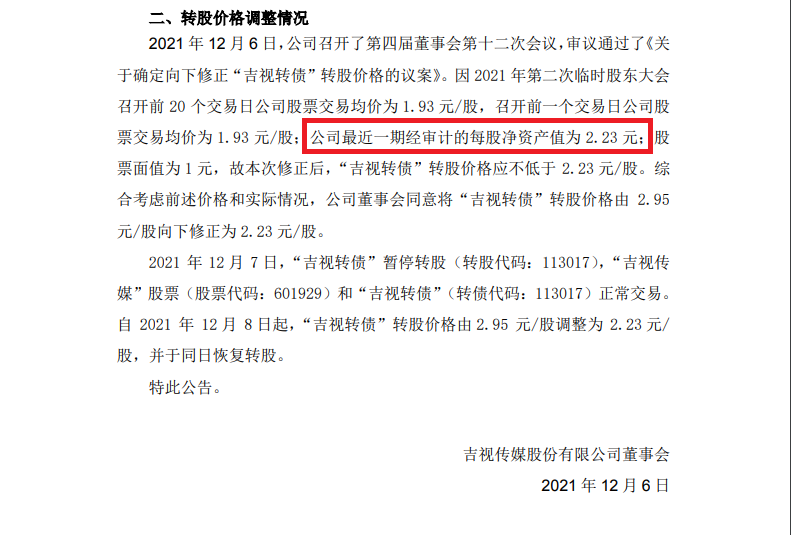

但是今天吉视的下修公告写明并不是没有下修到底,而是净资产是2.23。

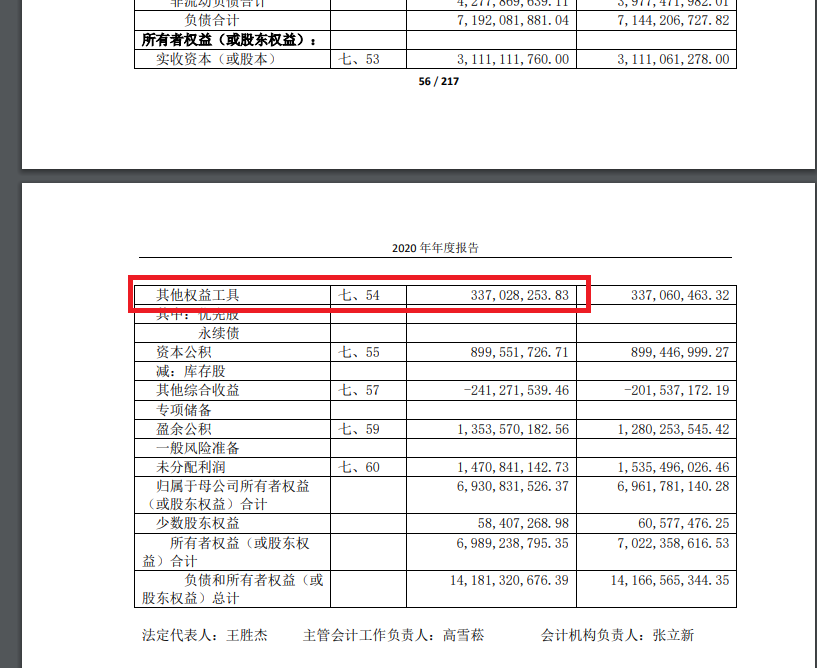

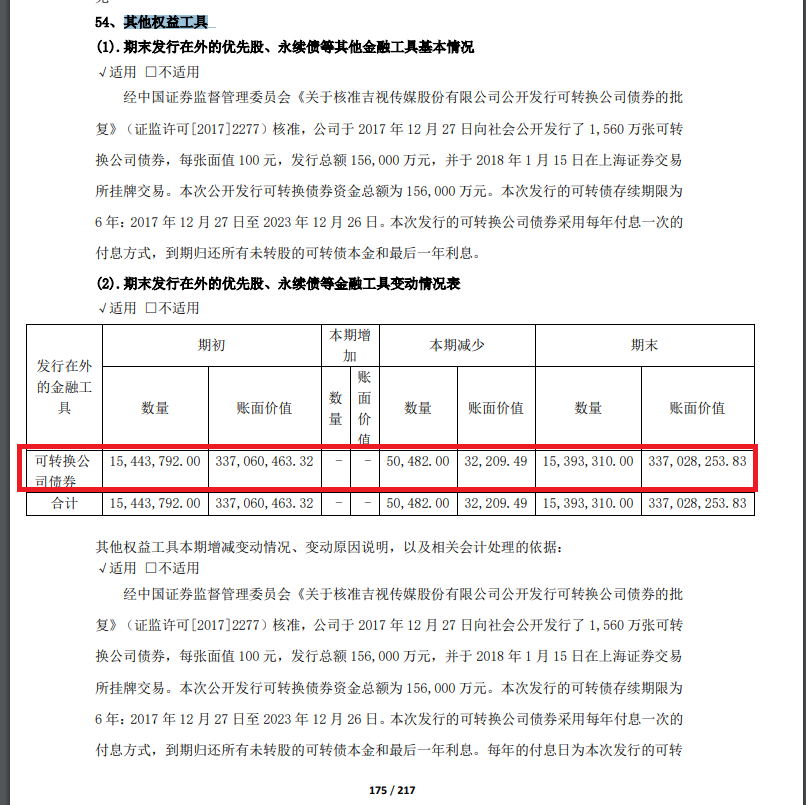

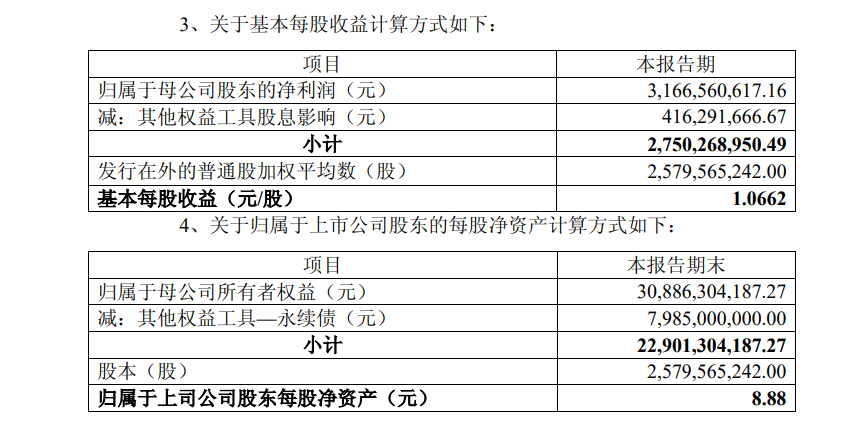

很困惑,于是翻开2020年年报看了下,发现以下:

所以自己的理解:

吉视对净资产的理解是归母权益/股本=6,930,831,526.37/3,111,111,760.00=2.23

而雪球和集思录原先的理解为(归母权益-其他权益工具)/股本=(6,930,831,526.37-337,028,253.83)/3,111,111,760.00=2.12

用本韭菜基本为零的财务知识理解,转债是债也不能算到净资产里啊。

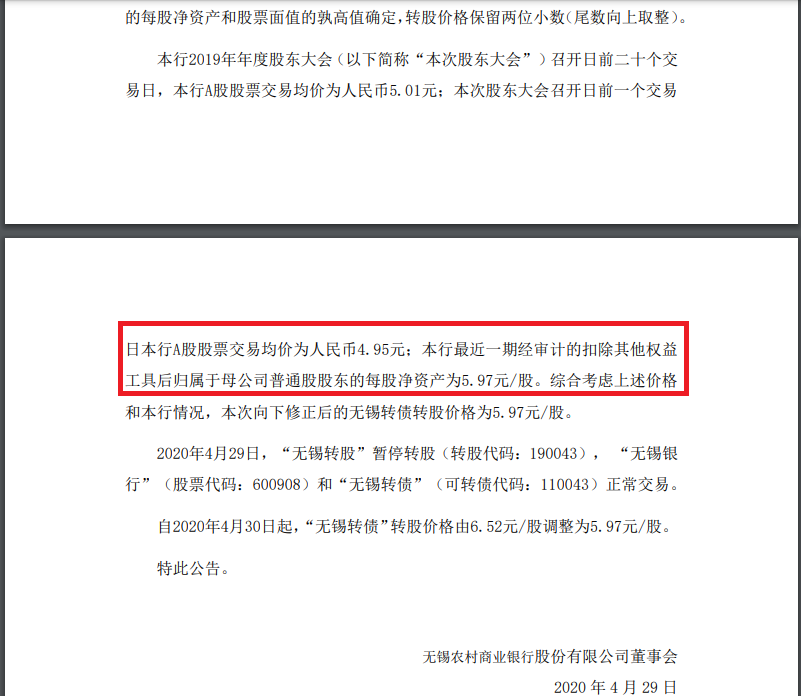

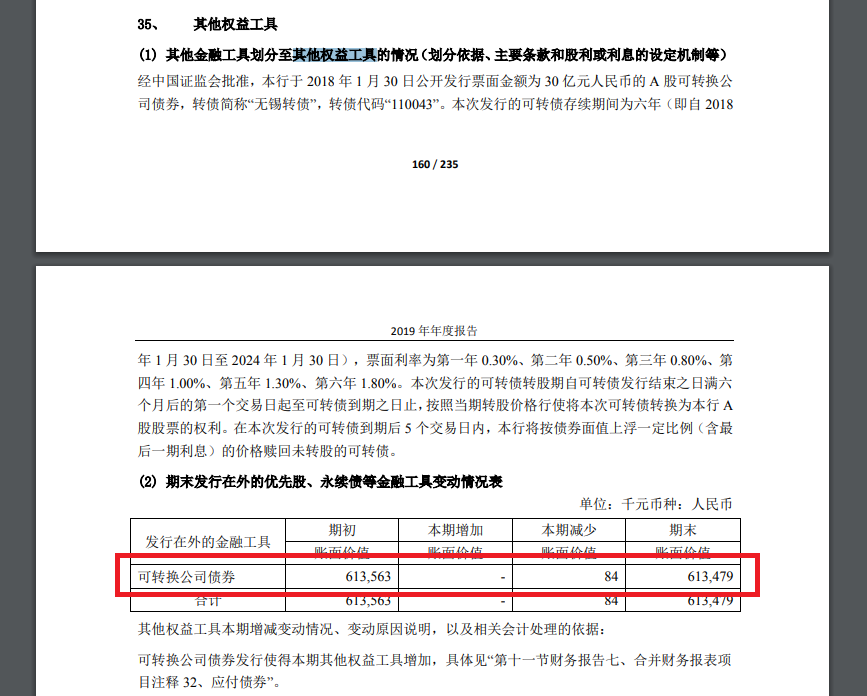

以前无锡下修的时候也告诉本韭菜其他权益工具要扣除,所以有点困惑。

鉴于吉视的态度是修到净资产,如果可以说服吉视,照道理可以修到2.12,有没有懂得的大佬老师来说说看呢?

补充:

来看看去年四月无锡的情况:

下修公告:明确扣除其他权益工具,也即可转债部分

其他权益工具:

资产负债表(算净资产部分):

补充2:有谁了解法规上是怎么定义净资产的?

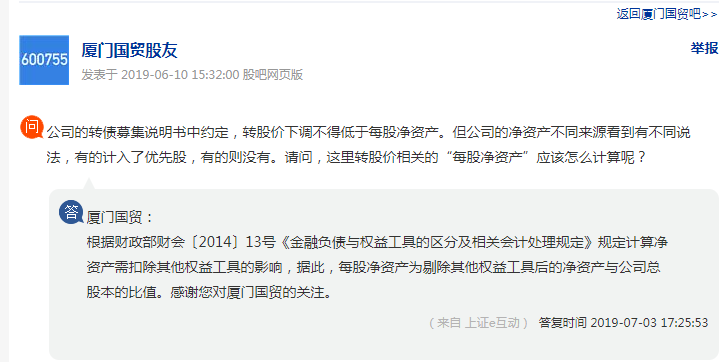

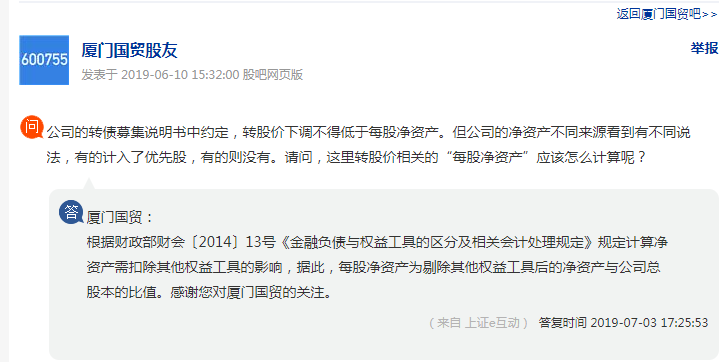

补充3:根据财政部财会〔2014〕13号《金融负债与权益工具的区分及相关会计处理规定》规定计算净资产需扣除其他权益工具的影响

我是一个host

- ST,周期和转债

- ST,周期和转债

@zwlsoul

谢谢两位大佬老师孜孜不倦的教诲:)

你们说的我都明白了,我前面的一个问题没表达清楚(我的锅:(),不是对净资产的影响,是对每股净资产的影响。

到期赎回和强赎两种情况对每股净资产的影响。

我自己先来根据两位的教导理解一下啊:

1)到期赎回:

净资产增加了(白嫖来的利息差),但是股本不变,所以每股净资产增高,增加部分=其他权益工具(白嫖来的利息差)。所以,这种理解下,每股净资产的确应该把其他权益工具的可转债算在内。

但这种实际上对现金流没有任何影响,只是强行在早些时候把自己的债务推高,分到未来的权益(其他权益工具)。割了自己大腿的肉,过一段时间安在屁股上,然后说自己长胖了,大约就是这个意思吧:)

2)强赎:

净资产还是增加了(增加的股本),但是每股净资产是否增加要看当前每股净资产和转股价的关系,这时候就类同定增。

增发价/转股价大于每股净资产的,增厚每股净资产;

增发价/转股价小于每股净资产的,拉低每股净资产。

因此,这时候原先记在其他权益工具的可转债部分,记为每股净资产的一部分其实是不合适的。

但我们不知道未来是到期赎回/回售还是强赎,且大概率还是强赎(因为转债约等于定增),所以转债不计入净资产也是更合适的?

当然,说这么多,完全都不如@BeeBeeSee 老师简单说一句未实现的权益不合适计入净资产来的更清楚:)

BeeBeeSee - 2B or not 2B, that's a question.

赞同来自: moon8816

不写会计分录,光看文字确实很难理解会计准则的深刻内涵,所以会计的一个特殊技能就是天书翻译器。举个简单例子你可能就懂了:

转债在初始入账的时候,它的负债部分的应付债券是按实际利息计算的,譬如6%是上市公司平均融资成本,但是转债的名义利率一般每年只有0.X%这样,所以记账每年按摊余成本法计息和实际付息就会产生一个差别,譬如一般转债到期106赎回,实际付息假定加起来4块,那么公司实际成本是110,但是按照6%年息,债券成本应当是136,上市公司其实白薅了26块羊毛,说穿了就是发行转债为公司省下的利息成本,这部分当然是归属于普通股股东的净资产。

BeeBeeSee - 2B or not 2B, that's a question.

可转债确认为负债的部分按实际利息折现计算的,而转债的名义利率一般远低于实际利率,如果公司白嫖债权人6年,实际是薅了债权人羊毛,这部分羊毛确认为公司净资产没有问题。

1、最初生成时是因为可转债利息较同等级债券利息更低,按正常利息折现后的差额这部分就记录在其他权益工具,属于权益类科目。

2、后续假设没有转股,那也只要按可转债低于同期的利息来偿还即可,并不需要额外给钱,这部分权益工具就转成资本公积了,还是权益类。假设转股了,那也都变成资本公积-股本溢价了,也是权益类。

总结:也就是说这部分怎么都算是公司赚到的且不用偿还的,作为净资产算逻辑上并没有让股东有所损失。并不像永续债优先股有潜在的偿还本息的可能性。

我是一个host

- ST,周期和转债

- ST,周期和转债

那次我后来又认真(嘴硬的)想了想,其实中国经济是持续向上的,所以只要正股价格不在过于高位的公司,其实都会填权的,因此我那个公式拉长时间维度还是有效的:)

我是一个host

- ST,周期和转债

- ST,周期和转债

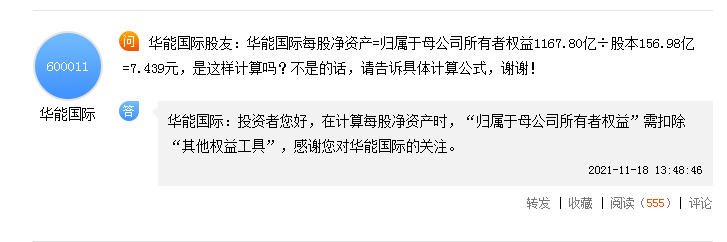

恩,其实我引用那个解释的重点是在普通股股东上,而不是后面的少数股东权益。因为这块不管昨天大家谁算的,明显都概念清晰的知道少数股东权益不算。

因为我朴素(无知)的理解:

普通股股东不等于优先股股东,也不等于可转债未来的潜在股东。

所以优先股不计入普通股股东的净资产,可转债也不能计入普通股股东的净资产。

不过,很感谢大佬老师给上了不少会计知识的课:)

赞同来自: 自在可乐 、moon8816 、没钱又老 、sybil03 、zwlsoul 、更多 »

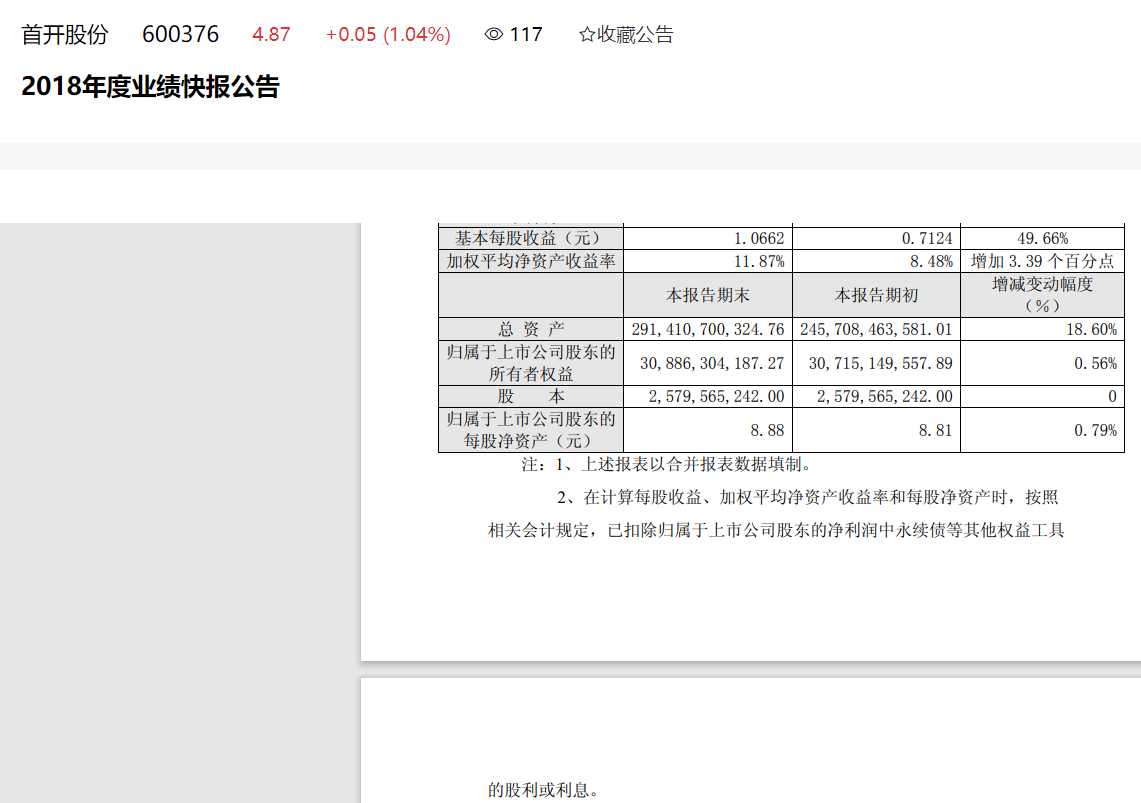

一、注会没有专门章节解释净资产和每股净资产,但对每股收益有详细的解释;财会(2014)13号没有找到规定计算净资产需扣除其他权益工具的影响原文;浏览了企业会计准则及应用指南汇编也没找到更好解释。

二、自己的理解:可转债中被核算为权益的部分,列示在其他权益工具,产生原因是因为企业发行票面利率低于市场同等债的利率,该部分被分类到其他权益工具列示,最终核算会计入资本公积,该部分属于净资产我觉得没有问题。但它属于归属于母公司其他权益持有者权益;对应的还有归属于母公司普通股持有者权益;

三、需要对现在净资产进行文件的补充,准则、财会文,应该单独解释。

四、会计的艺术性:会计有谨慎性原则,其他上市公司披露每股净资产扣减了其他权益工具的影响,出于谨慎性是没有问题的。在很多时候我们可以根据需要做出合理的会计判断。

五、我的会计判断:每股净资产,如果是普通股每股净资产,应该扣除其他权益工具。其他权益持有人每股收益,如果是可转债可以按照转换比例转换成股数做分母。

赞同来自: moon8816 、没钱又老 、集XFD 、石火光中 、nkfish更多 »

1 如果公司要改数字,那就是重大差错,连年报都要更正的,也许还会引起索赔。公司肯定不愿意走这一步

2 即使改了净资产,也跟转债毫无关系,本来董事会只说下调价格不低于每股净资产,现在是不低于的,没毛病。董事会也不会非要再改一次转股价。同理,如果这个再改影响就更大了,会引起更多索赔。

3 公司已经表明了态度,转债持有者也没有吃亏,大家各退让一步。下次如果再有其它公司下调,可以在开会前沟通好,避免事后再找麻烦。

4 如果实在要索赔,可以让公司承诺明年再下调一次。反正现在还满足下调条件。

BeeBeeSee - 2B or not 2B, that's a question.

不过,剔除其他权益工具没啥问题,大多数公司这么操作,就有其合理性。

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 李liyuxin 、Syphurith 、海小川 、老实的很 、念千股 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1)上午吉视表示会去和相关内外部核实,晚些时候说核实结果认为这么认定净资产没问题(即使我提供了相应法规、国贸的E互动答复和无锡的案例;

2)下午越想越气,打电话问上交所对净资产的定义,结果居然上市规则里有17章:

(十三)净资产:指归属于公司普通股股东的期末净资产,不包括少数股东权益金额。

心里想,显然优先股这类的应该剔除。

于是下午再次和吉视沟通:

反问:

3)其他权益工具的优先股和永续债算不算净资产?

吉视证券部工作人员承认应该从净资产剔除

4)为啥其他权益工具的可转债就需要算净资产?

吉视表示,你好像将军了。。。

5)可转债属于普通股股东权益吗?

吉视表示,貌似不是。。。

我说,那你再核实一下吧。你知道的,有些人工作就是混混,你说他做错了,他总要先糊弄一下的。答曰:你说的好像很有道理哦:)

另外,沟通的语气中,貌似净资产定义可改的话,那下修公告也可改,当然这个人只是普通工作人员,很可能在忽悠本韭菜。

在13号问中描述如下:

五)可回售工具或仅在清算时才有义务按比例交付净资产的工具。

1.可回售工具。

如果发行方发行的金融工具合同条款中约定,持有方有权将该工具回售给发行方以获取现金或其他金融资产,或者在未来某一不确定事项发生或者持有方死亡或退休时,自动回售给发行方的,则为可回售工具。在这种情况下,符合金融负债定义但同时具有下列特征的可回售金融工具,应当分类为权益工具:

(1)赋予持有方在企业清算时按比例份额获得该企业净资产的权利。企业净资产,是指扣除所有优先于该工具对企业资产要求权之后的剩余资产。按比例份额是指清算时将企业的净资产分拆为金额相等的单位,并且将单位金额乘以持有方所持有的单位数量。

这里应该是特指清算的时候。平时计算的时候为常规计算,其实应是不用再归母净资产的基础上减去的。

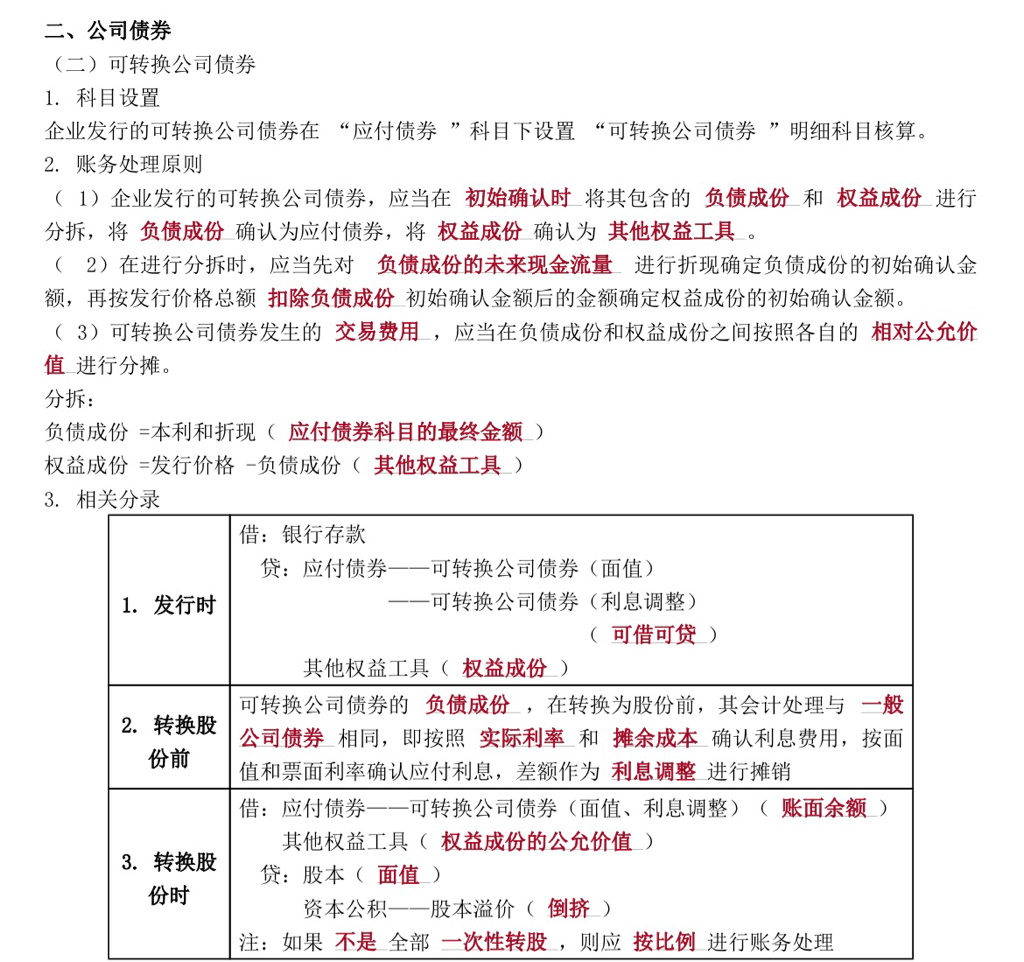

我国发行可转换公司债券采取记名式无纸化发行方式。企业发行的可转换公司债券在 “应付债券”科 目 下 设 置 “可转换公司债券”明细科目核算。

企业发行的可转换公司债券,应当在初始确认时将其包含的负债成分和权益成分进行分拆,将负债成分确认为应付债券,将权益成分确认为其他权益工具。在进行分拆时,应当先对负债成分的未来现金流量进行折现确定负债成分的初始确认金额,再按发行价格总额扣除负债成分初始确认金额后的金额确定权益成分的初始确认金额。发行可转换公司债券发生的交易费用,应当在负债成分和权益成分之间按照各自的相对公允价值进行分摊。企业应按实际收到的款项,借 记 “银行存款”等科目,按可转换公司债券包含的负债成分面值,贷 记 “应付债券—可转换公司债券(面值)”科目 ,按权益成分的公允价值,贷 记 “其他权益工具 ”科 目 ,按借贷双方之间的差额 ,借 记 或 贷 记 “应付债券—可转换公司债券 (利息调整)”科目。

没法发图,只能文字了。

赞同来自: Syphurith 、sybil03 、小蜜612

《警惕那些发行优先股公司的数字陷阱》

http://blog.sina.com.cn/s/blog_aa97ffd00102wu44.html

BeeBeeSee - 2B or not 2B, that's a question.

赞同来自: 宿不移 、tongzhangji 、Kluer 、京津冀沪 、好奇心135 、 、更多 »

按照我们财务的传统定义,净资产=资产-负债=所有者权益。所以如果不加任何修饰词,其他权益工具应当属于净资产。

话说这个其他权益工具,老准则计入其他资本公积,本质上是一个周转临时账户,如果最后转债全都还钱了,最后要冲回负债。如果最后强赎,那么把负债转成所有者权益。

所以你看后面问答环节董秘的说法是归属于母公司权益扣除其他权益工具后的净资产,但是吉视则没有前面一大串限定词,就是经审计的净资产。

最后的最后,财政部财会〔2014〕13号《金融负债与权益工具的区分及相关会计处理规定》关于净资产的定义:

企业净资产,是指扣除所有优先于该工具对企业资产要求权之后的剩余资产。

这是企业清算时的净资产,并不是一般意义上的净资产,可以理解为狭义的净资产,因为其会计计量属性选择不同。

最后总结一下,我感觉关于净资产的规定,只能以各家公告为准,只说净资产的那就是传统的净资产,有限定词的那就是扣除其他权益工具的,这样才会导致厦门国贸的那个问题,为什么各家都不同?那是因为各家对净资产的定义确实不同。

记账1~资产银行增加100,负债借款增加100。净资产不动。

记账2~资产银行增加100,负债增加20,所有者权益(其他权益工具)增加80。净资产增加80。

可转债作为衍生产品,一部分记债,一部分记权益。也有一定合理性吧。再说转股的情况占多数,实质重于形式。

赞同来自: maverickshao 、大王猛哥

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号