今天全面上涨,但市场上并没出来太重磅的新利好,可以认为是周末央妈的降准在继续发挥效力。

准备金率是货币政策的两大核心手段之一,限制了银行能把存款贷出去的比例,能改变基础货币放大成广义货币的倍数,从而直接影响M2增速。

从逻辑上说降准当然是利好市场的,因为银行被央妈锁定的钱变少了,社会上的money变多了,那当然就会有一部分老乡提着多余的钱来入市。

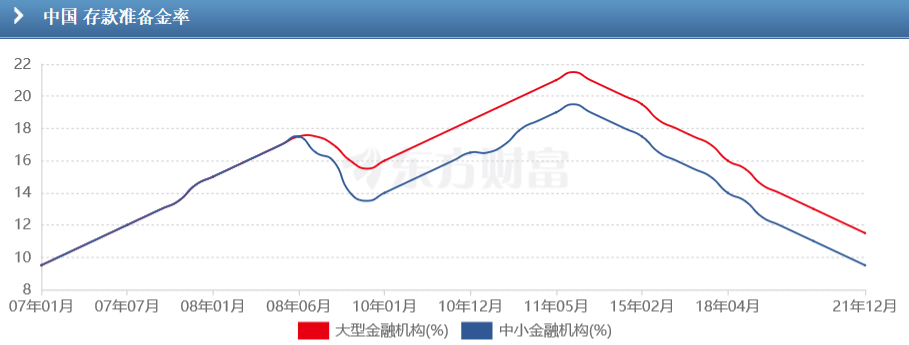

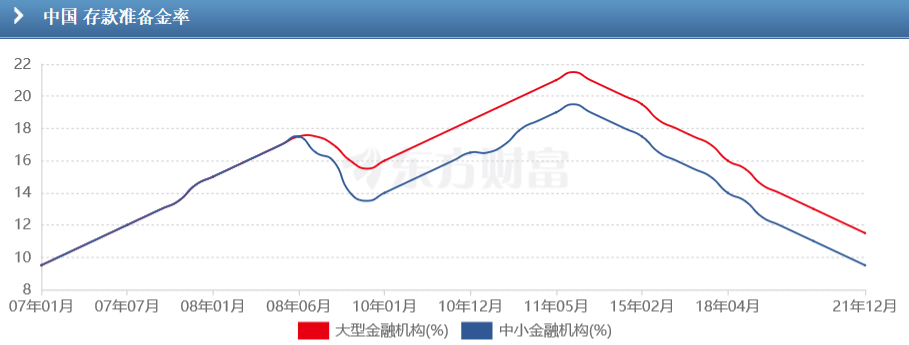

我国准备金率的变化趋势性很强,在2011年6月前基本是上升趋势,此后持续平稳下降,从20%左右一直来到当前10%左右。

但从实证上看,长期而言降准后的股市涨跌并无明显规律,即使在2015上半年大牛市中的降准也可能引发次日吃面。

不过从2019年至今这场小牛,每次降准之后次日倒都是上涨的。

这个从货币银行学的基本理论上倒也说得通,如果每次降准都是相同幅度的话,那么准备金率越低,对货币乘数的放大作用就越强。当前在10%的位置降准,肯定比十年前在20%的位置降准威力要大得多。

不过我认为还是不要过度高估这个刺激作用,我国的货币政策还是比较稳健的,这次降准其实仍然符合预期。看上图就知道,无论是时间还是幅度,都在趋势线上。

有的媒体特意强调“释放1.2万亿资金”来吸引眼球,似乎是很大的一笔巨款。但关注宏观经济的同学都知道,我国当前的广义货币M2是234万亿元,1.2万亿真不是啥大钱。

今天地产板块指数还是绿色的。说明这次降准并没有立即扭转市场对房企的认知。

压制房企估值目前的核心逻辑,是政策控制带来的杠杆压力和周转困难。这是一个中线逻辑,随时有可能发生改变。

但长线的悲观逻辑是另外三点:城市化进程进入下半场,以及人口曲线的下滑,和货币超发速度的减缓。

所以房企投资的战略,应该是在一个约5-10年的长线时间窗内,等待中线政策逻辑发生变化诱发大反弹,期待回到一个合理的价值区间。

下面是大A纯地产公司的最新前瞻数据:

■新城控股:

产品力全国排名第29,ROIC=11%,市值721亿,年初至今权益销售1580亿,折全年前瞻净利润198亿,折前瞻市盈率3.6倍。

■保利发展:

产品力全国排名第12,ROIC=8%,市值1784亿,年初至今权益销售3438亿,折全年前瞻净利润314亿,折前瞻市盈率5.7倍。

■金地集团:

产品力全国排名第6,ROIC=9%,市值516亿,年初至今权益销售1625亿,折全年前瞻净利润122亿,折前瞻市盈率4.2倍。

■阳光城:

产品力全国排名第18,ROIC=4%,市值126亿,年初至今权益销售1222亿,折全年前瞻净利润65亿,折前瞻市盈率1.9倍。

■荣盛发展:

产品力全国排名第48,ROIC=9%,市值188亿,年初至今权益销售1009亿,折全年前瞻净利润89亿,折前瞻市盈率2.1倍。

■万科A:

产品力全国排名第7,ROIC=11%,市值2302亿,年初至今权益销售3731亿,折全年前瞻净利润421亿,折前瞻市盈率5.5倍。

■金科股份:

产品力全国排名第19,ROIC=5%,市值239亿,年初至今权益销售1240亿,折全年前瞻净利润84亿,折前瞻市盈率2.8倍。

……

上面列表剔除了地产开发营收占比低于90%的房企,如中南建设、华侨城等。也剔除了目前有债务风险的蓝光发展。

但需要注意投资有风险,本文也并非投资建议,仅提出一种思路以供参考。

首发微信公众号:盛唐风物。一起聊价值投资、可转债、套利机会。

准备金率是货币政策的两大核心手段之一,限制了银行能把存款贷出去的比例,能改变基础货币放大成广义货币的倍数,从而直接影响M2增速。

从逻辑上说降准当然是利好市场的,因为银行被央妈锁定的钱变少了,社会上的money变多了,那当然就会有一部分老乡提着多余的钱来入市。

我国准备金率的变化趋势性很强,在2011年6月前基本是上升趋势,此后持续平稳下降,从20%左右一直来到当前10%左右。

但从实证上看,长期而言降准后的股市涨跌并无明显规律,即使在2015上半年大牛市中的降准也可能引发次日吃面。

不过从2019年至今这场小牛,每次降准之后次日倒都是上涨的。

这个从货币银行学的基本理论上倒也说得通,如果每次降准都是相同幅度的话,那么准备金率越低,对货币乘数的放大作用就越强。当前在10%的位置降准,肯定比十年前在20%的位置降准威力要大得多。

不过我认为还是不要过度高估这个刺激作用,我国的货币政策还是比较稳健的,这次降准其实仍然符合预期。看上图就知道,无论是时间还是幅度,都在趋势线上。

有的媒体特意强调“释放1.2万亿资金”来吸引眼球,似乎是很大的一笔巨款。但关注宏观经济的同学都知道,我国当前的广义货币M2是234万亿元,1.2万亿真不是啥大钱。

今天地产板块指数还是绿色的。说明这次降准并没有立即扭转市场对房企的认知。

压制房企估值目前的核心逻辑,是政策控制带来的杠杆压力和周转困难。这是一个中线逻辑,随时有可能发生改变。

但长线的悲观逻辑是另外三点:城市化进程进入下半场,以及人口曲线的下滑,和货币超发速度的减缓。

所以房企投资的战略,应该是在一个约5-10年的长线时间窗内,等待中线政策逻辑发生变化诱发大反弹,期待回到一个合理的价值区间。

下面是大A纯地产公司的最新前瞻数据:

■新城控股:

产品力全国排名第29,ROIC=11%,市值721亿,年初至今权益销售1580亿,折全年前瞻净利润198亿,折前瞻市盈率3.6倍。

■保利发展:

产品力全国排名第12,ROIC=8%,市值1784亿,年初至今权益销售3438亿,折全年前瞻净利润314亿,折前瞻市盈率5.7倍。

■金地集团:

产品力全国排名第6,ROIC=9%,市值516亿,年初至今权益销售1625亿,折全年前瞻净利润122亿,折前瞻市盈率4.2倍。

■阳光城:

产品力全国排名第18,ROIC=4%,市值126亿,年初至今权益销售1222亿,折全年前瞻净利润65亿,折前瞻市盈率1.9倍。

■荣盛发展:

产品力全国排名第48,ROIC=9%,市值188亿,年初至今权益销售1009亿,折全年前瞻净利润89亿,折前瞻市盈率2.1倍。

■万科A:

产品力全国排名第7,ROIC=11%,市值2302亿,年初至今权益销售3731亿,折全年前瞻净利润421亿,折前瞻市盈率5.5倍。

■金科股份:

产品力全国排名第19,ROIC=5%,市值239亿,年初至今权益销售1240亿,折全年前瞻净利润84亿,折前瞻市盈率2.8倍。

……

上面列表剔除了地产开发营收占比低于90%的房企,如中南建设、华侨城等。也剔除了目前有债务风险的蓝光发展。

但需要注意投资有风险,本文也并非投资建议,仅提出一种思路以供参考。

首发微信公众号:盛唐风物。一起聊价值投资、可转债、套利机会。

3

赞同来自: gcci 、wydqh 、justicehove

我来贴条新闻

招商蛇口拟在银行间债市注册发行并购票据用于兼并收购

从知情人士处获悉,招商蛇口等企业计划近期在中国银行间市场交易商协会注册发行并购票据,募集资金用于房地产项目的兼并收购。(证券时报)(来自华尔街见闻App)

招商蛇口拟在银行间债市注册发行并购票据用于兼并收购

从知情人士处获悉,招商蛇口等企业计划近期在中国银行间市场交易商协会注册发行并购票据,募集资金用于房地产项目的兼并收购。(证券时报)(来自华尔街见闻App)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号