上上次接近150是在2015年底,随后恒生指数出现了一年的上涨。

这次接近150是否也代表着港股已经很低,未来容易有行情?

赞同来自: 愚鲁 、shaolinzh 、雷同 、skyblue777 、可可真真更多 »

港股多数是港币(美元)计价的中国(人民币)资产。所以港股价格的分子是人民币资产,分母是港币(美元)。

当人民币相对美元强势的时候,一般也是外资看好中国资产的时候,这时港股的分子强分母弱,会比A股更强势。反之,当人民币相对美元弱势的时候,港股一般会比A股更弱势。

至于担心美元(港币)变成废纸,而港股因为是港币计价所以也会变成废纸的问题,你买的是公司股权,其内在价值跟什么货币计价没有关系,计价货币越不值钱(标尺刻度越短),那么同样内在价值股权的名义价格就越高(测量出来读数越大)。如果港币(美元)变成废纸了,而中国经济和A股相对稳定,那么以废纸计价的港股名义价格会涨上天去。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

自从无知狂妄的基金三年前要夺取定价权,就是个笑话。

几次看AH溢价2014年以来都是不断抬高的,人话就是港股越来越便宜了,经过九年努力现在又到达150溢价。但最近几年到150都会下来。形成一个箱体。仔细看溢价越来越高的趋势却更夯实了。很无奈。

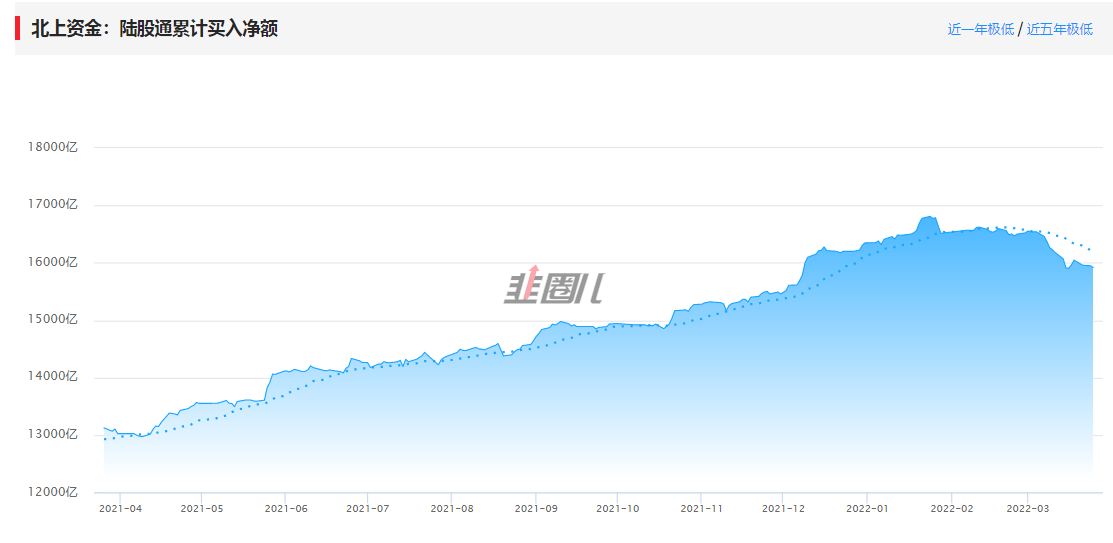

国际资本特别是美元资本不断流出港股,美国直接养老基金不能买港股。虽然有港股通内地资本流进,但远不敌抽水速度。这是个很重要原因。

港股政府本身的无作为。这个肉眼可见。

但是看我的港股观察股自选股却是另一景象,腾讯小米汇丰友邦金山软件龙源电力等每天都回购,却鲜有中字股票回购,内股市值与管理层员工层均无关利益,反观万恶的帝国主义在股票大涨几倍还买买买并且注销,这就是核心不同吧。和A股作秀式或激励或炒作完全不同,港股是要注销回购股票的。

有妈的孩子是个宝,虽然港股中国股无回购,A股却被呵护,具备性的分红高股息表现不错,去年同为洼地的北证出其不意大涨,

没有绝望就不会有春天,当长期主义者卖出最后一支股票时可能就是至暗时候。我是最后一个卖出吗?

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 汉时明月 、llllpp2016 、投资人生郭强

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 好奇心135 、学无止境180 、明园 、lucylv 、UniqueLy 、 、更多 »

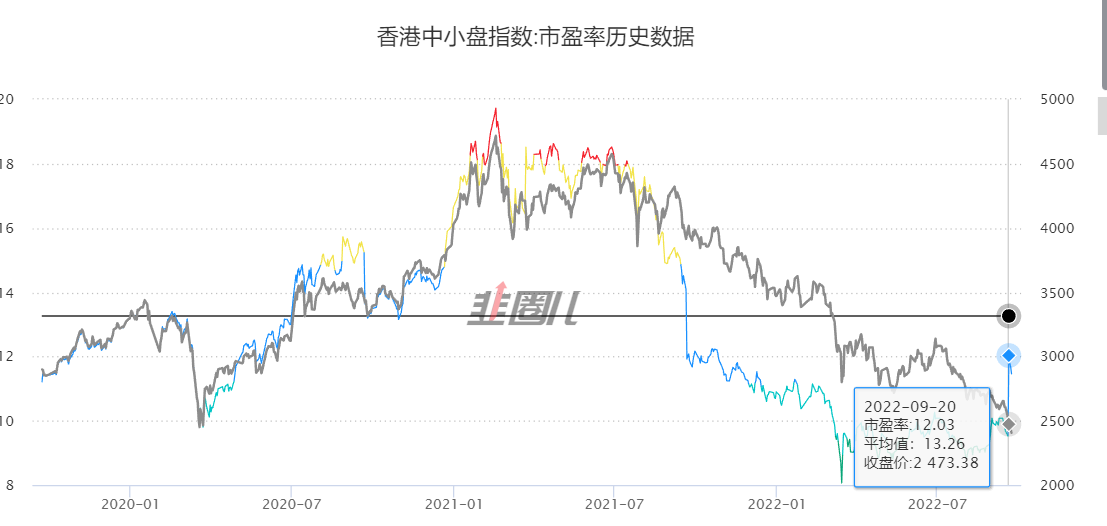

港股估值处于绝对底部,存在系统性机会,港股配置比例接近上限。

他是这么说的,也是这么做的。我港股选股不行,准备直接干香港中小了。就等一个下跌买入,希望国庆节前给个机会吧。

以下原文:

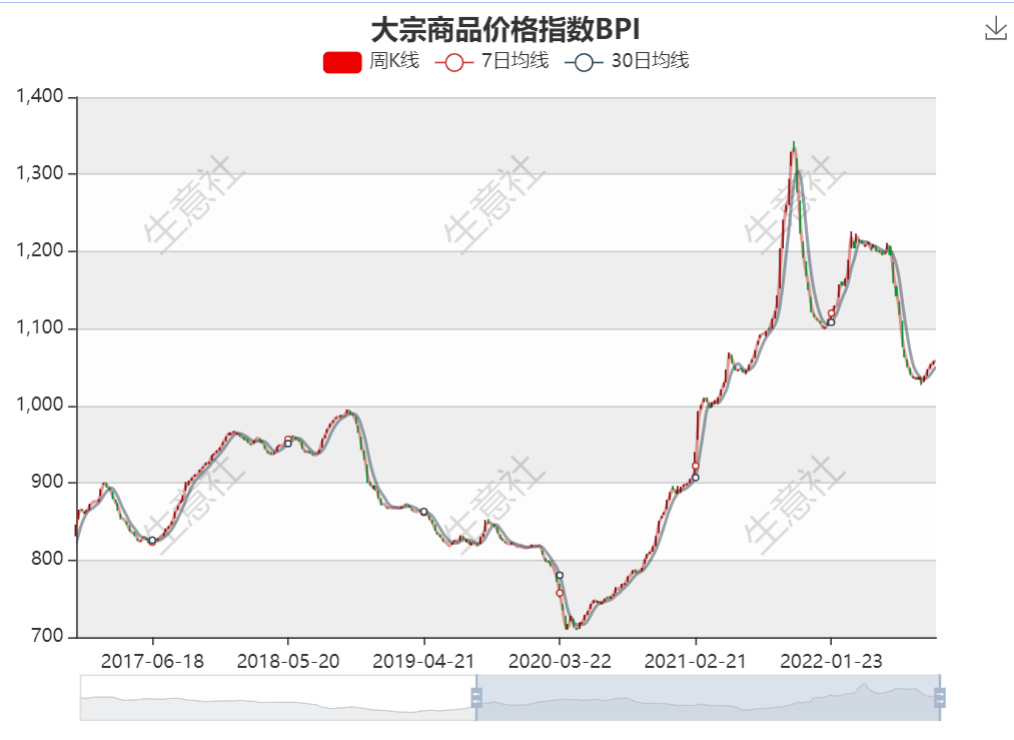

2022年上半年,经济基本面走弱寻底。经济下行、地缘战争突发、疫情严控、海外

高通胀加速、美联储紧缩提速等接踵而至,股票的盈利和估值受到双重挤压,期间成长

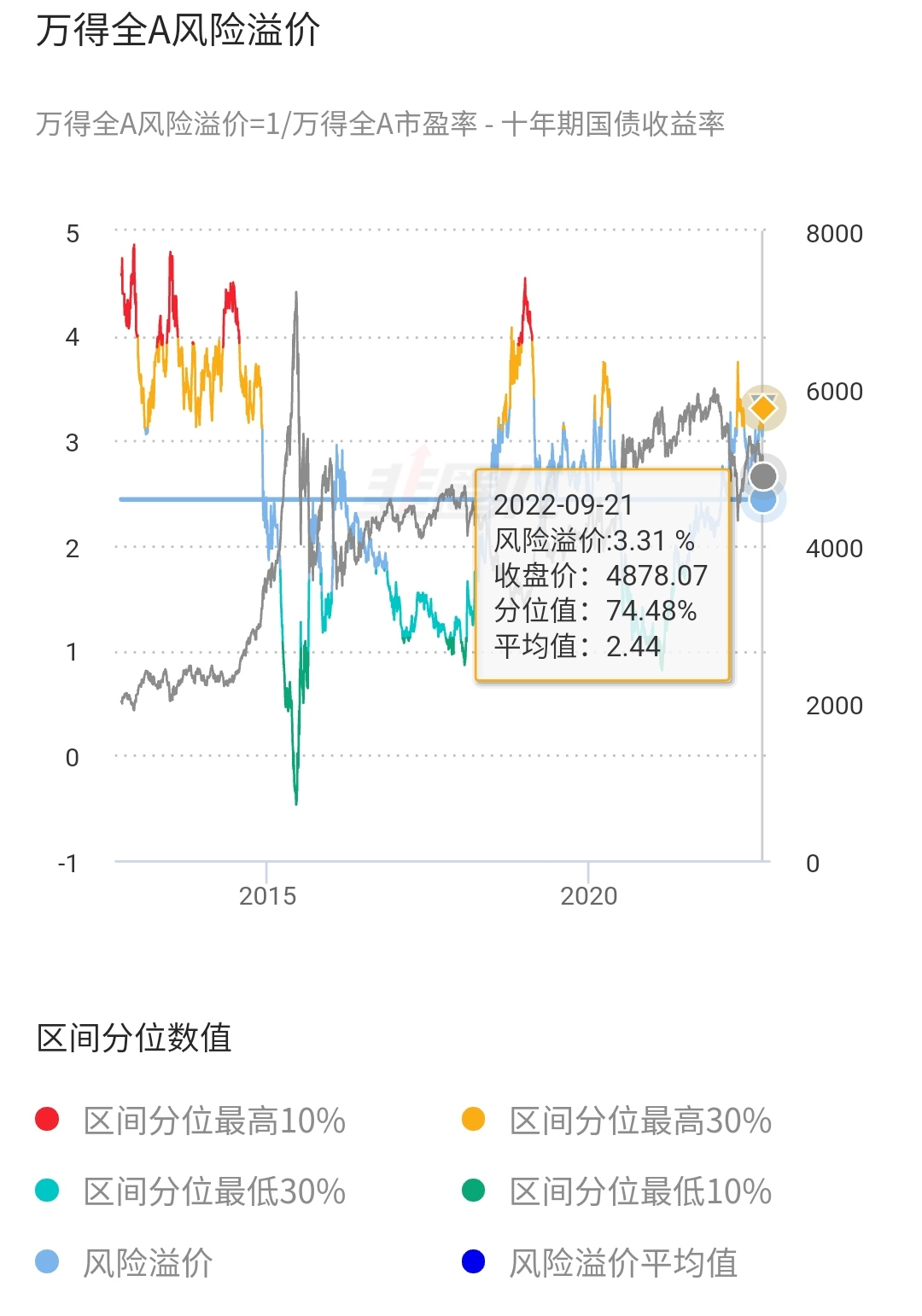

行业普遍下行超30%。在4月份小盘股遭遇尾部流动性风险后,从估值定价、风险溢价水平、个股组合可得性各个维度比较,股票的性价比尤其突出,我们认为可能又和每一次应该“贪婪”的时点一样,相信这或许是投资最好的时候。

随着宏观环境在稳增长和疫情防控之间力求平衡,叠加宽裕的流动性剩余,成长行业大幅度反弹,尤其是政策、双碳助推需求扩张行业的表现尤为优异。地缘、能源问题、供给偏紧导致国际定价大宗表现突出,相应的周期板块中的能源资源类公司表现亦较好。更低估值的港股更早触底,相比A股跌幅更小,能源业还取得接近20%的收益率。

市场剧烈波动,权益估值水平继续下降,中证800股权风险溢价从去年年末的0.19倍标准差回升至0.43倍标准差,期间最高超过1倍标准差。但A股大盘成长股绝对估值水平一直较高,紧随流动性充裕,投资者将最大乐观给予政策加持的景气赛道后,部分成长股涨幅巨大,结构性高估和低估并存的矛盾又重新变得突出。上半年本基金基于低估值价值投资策略,从资产配置、行业配置和个股组合等多方面构建高性价比投资组合。

1、基于股权风险溢价的资产配置策略,本基金报告期内维持了对权益资产较高的配置比例。港股估值处于绝对底部,存在系统性机会,港股配置比例接近上限。

2、从行业和个股层面持续优化组合,自下而上积极配置低风险、低估值、持续成长的公司,同时行业风险和风格风险相对分散。本基金重点配置了石化、化工、有色、传媒、煤炭、房地产、消费者服务、公用事业等行业相关个股。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

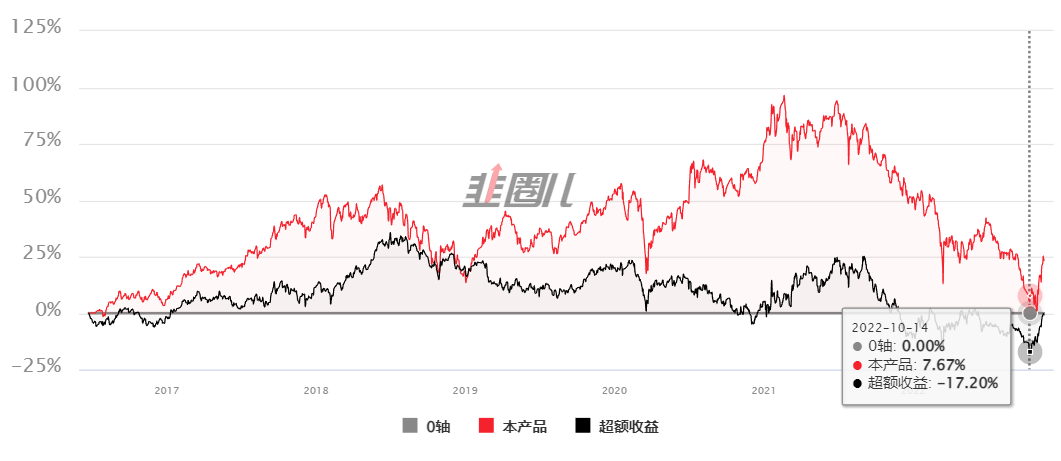

以前的年份大体每年还能同步一次(即超额收益摸到0轴)

今年直接在-5%~-15%之间徘徊,这应该是和国内外明显不同流动性环境有关吧。

不过反过来想,如果FED重新开始放水,美元流动性回归宽裕的话。这-10%左右的差距是不是就能收回来?

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

轻松的书,说明作者水平不如自己,翻翻前言和结论就行了。

犯困的书才是能提高自己的书,因为烧脑大脑缺氧。

翻译的书如果难懂,可能是翻译水平太差了。

不动笔墨不看书,整理下来文档才是自己消化了的知识。

如果想静下心来,就去咖啡厅看书,把手机电脑放家里。

“别人的思想既是我们的脚手架,也是我们的牢笼”。如果老师们一直在稳定地赔钱,那说明他们的底层框架就是错的。

少数书精读,记住其中有启发的观点就可以了。

花太多脑力去记别人的观点,会妨碍自己的创造力。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

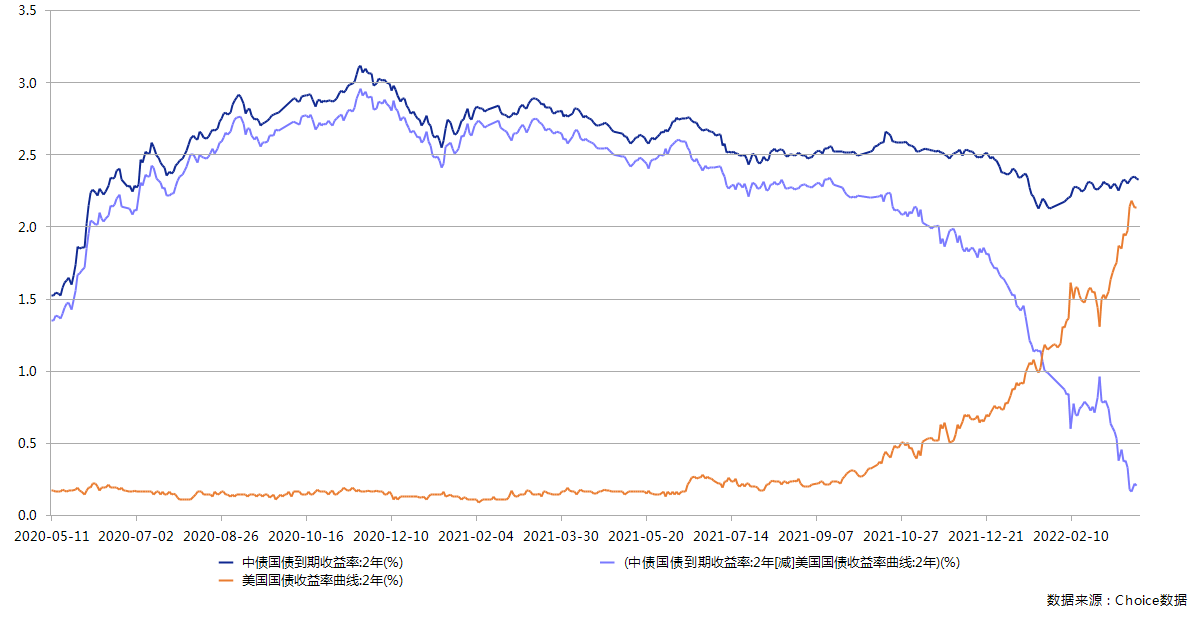

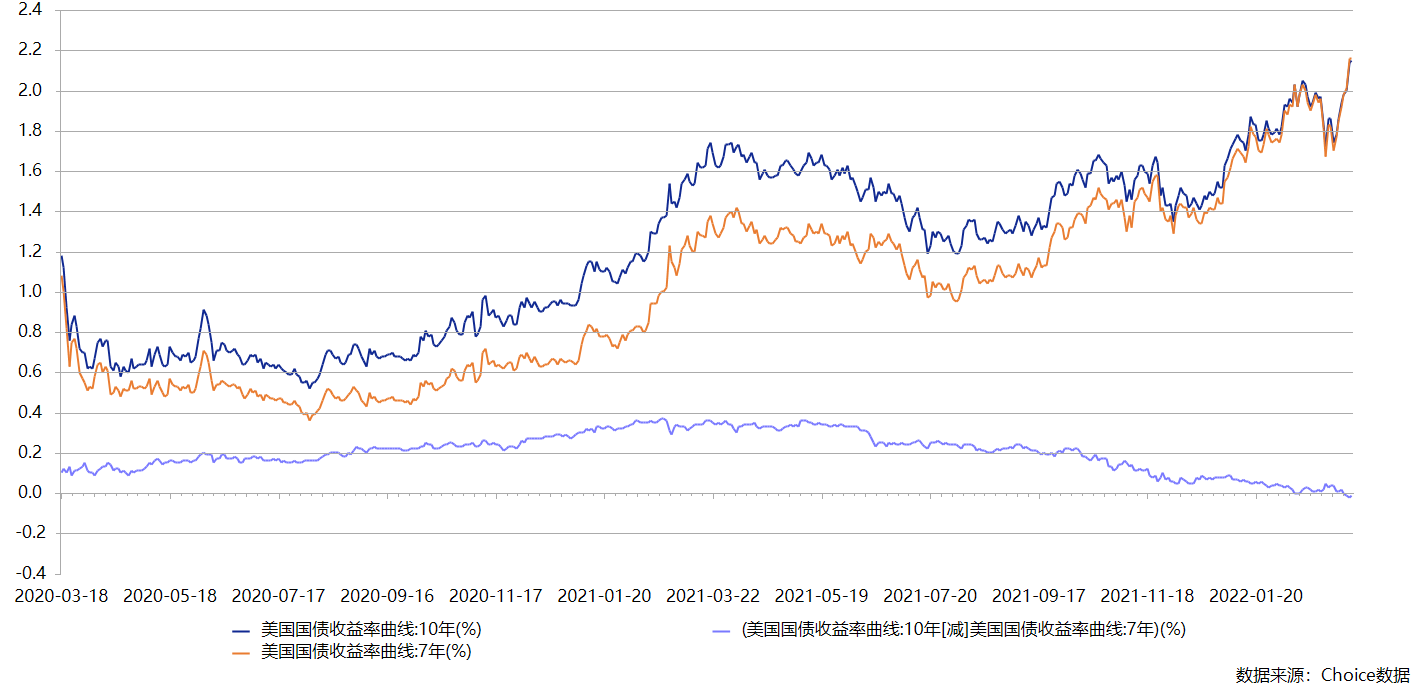

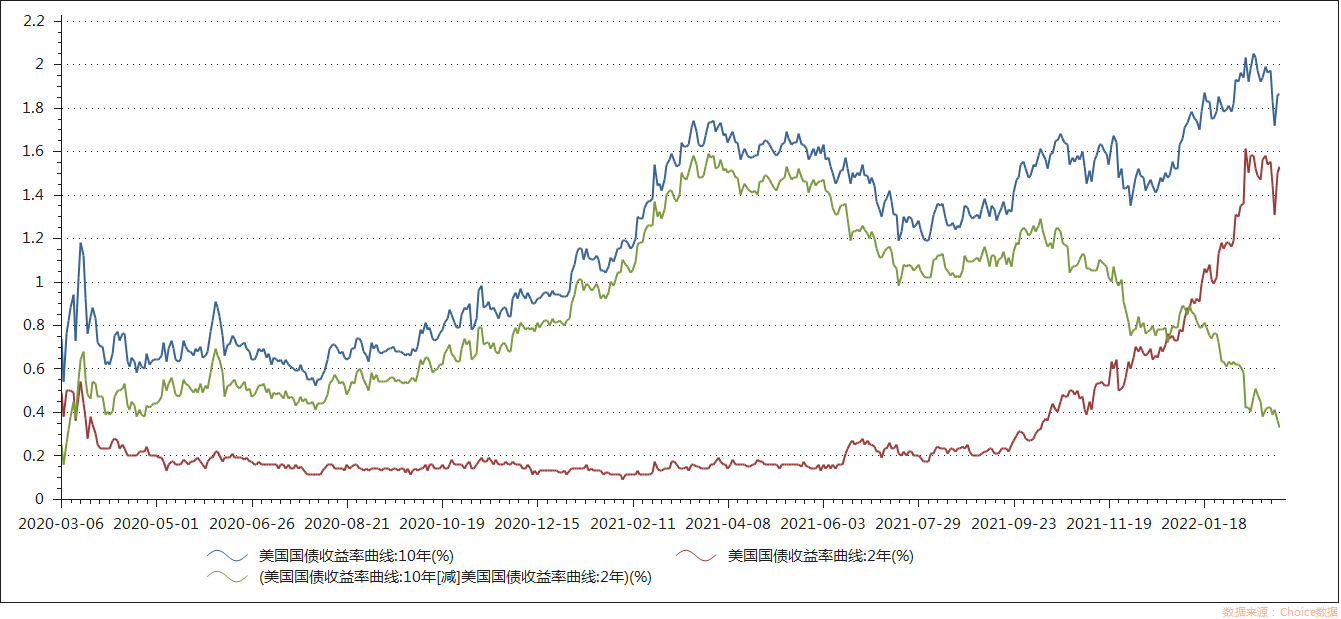

请问一下,中美利差图在choice软件哪个分类里面?choice里的利率走势,需要自己设置一下。 图方便可以在手机上用新浪财经看中美利差。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

如果港股真的实现以人民币计价,我一定买爆!

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

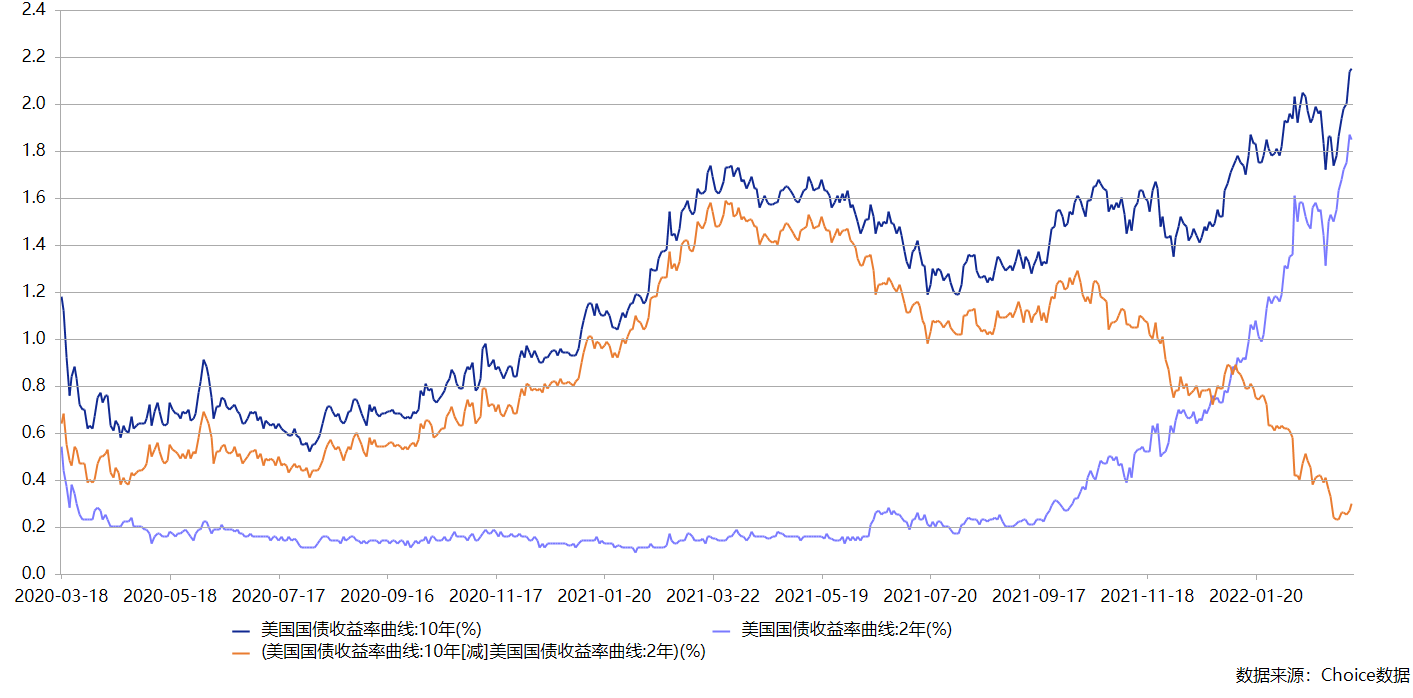

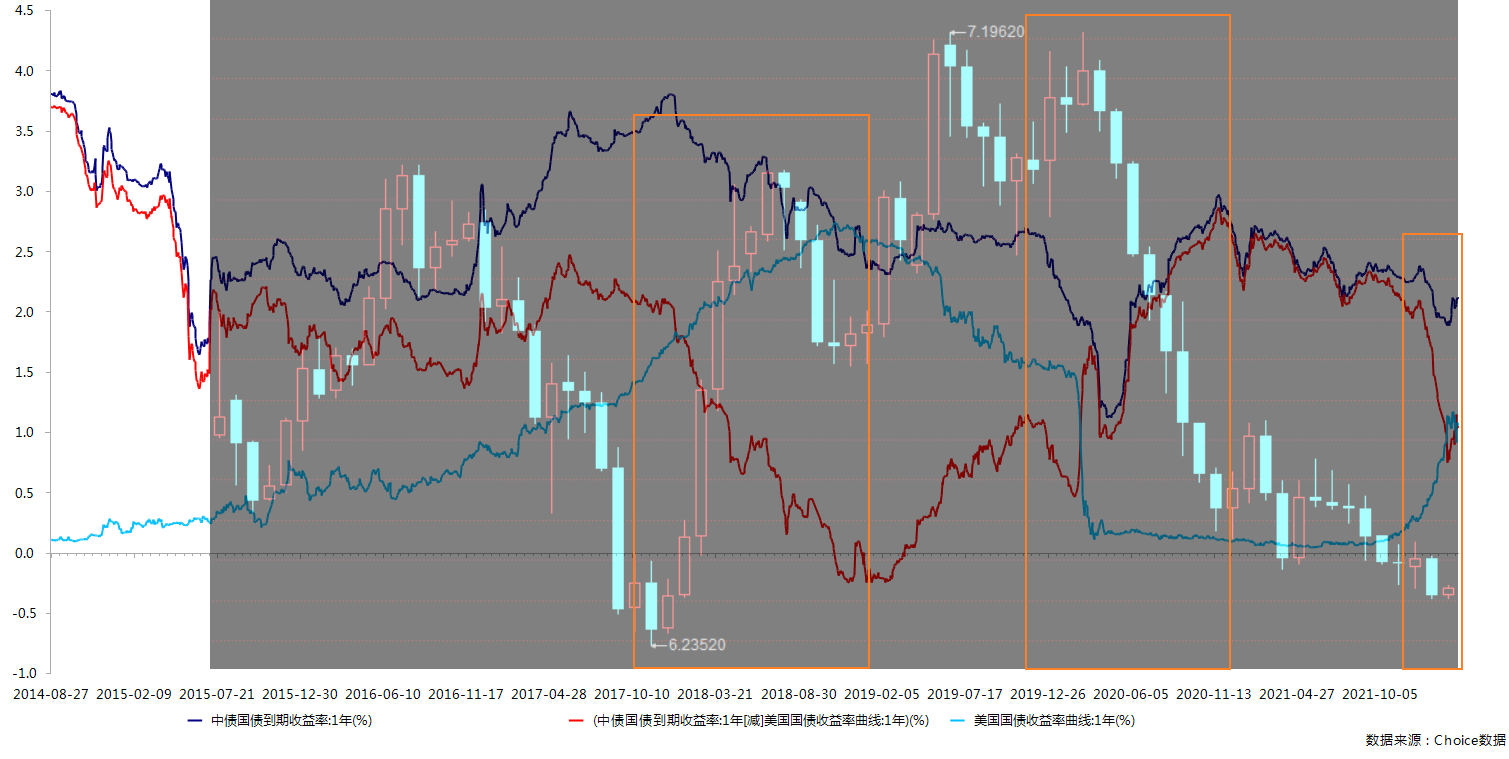

今年1季度随着美债收益率的上升,中美利差持续缩小,2年期国债利差已经低至0.2%,这也意味着今年那些carry trading没办法做了。所以看北向能发现今年外资是持续流出的。

而外资在下一次中美利差扩大到一定幅度、有利可图之前,是不会回头的,那得等到FED再次放水,遥遥无期啊。

PS:我个人是不会考虑利差对汇率的影响的。决定汇率的主要力量是贸易顺逆差,短期力量则是两国货币当局的干预。而利差更多的是影响资本的流动。因为我们对资本流动管得比较严,所以资本流动对汇率的影响不大。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 蝶之梦

我香港中小的仓位暂时就这么多吧,不再加了,顶多做做场内外的差价。 如果真的危机降临,1元的香港中小也不是没有可能。那时候买入就有翻倍的赔率。

我承认我对指数的风险认识不足,指数本质还是股票,不会因为分散买了一大堆而降低回撤风险。彼得林奇就指出过“分散投资会降低风险”这个常见的谬误,满仓投1家你了解的公司比分散投100家你不了解的公司风险低得多。

转债的风险确实比指数小很多,因为有债底,盈亏区间能清晰计算,而指数没有一个明确的底可算。指数的风险等同于股票,以后没有保守翻倍的估计,不再投资指数了。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 小猫50128015 、真秋之影 、newbison 、buyseason 、只身打马过草原 、 、 、 、 、 、 、更多 »

其一美元并不能自由流动,各国都看到了,大毛的资产是怎样被冻结的。

其二随着逆全球化的进程,美元能买到的东西越来越少,我们手里的美元买不到美国科技公司的技术和股权,甚至其产品有时都买不到,现在更好了,美元连大毛的石油都买不到了。

翟东升说黄金是美元霸权的丧钟,我想,当金价突破历史新高的时候,我们真得怀疑怀疑美元的价值。

还有,当我们国家能生产出先进的芯片、药物、材料的时候,我一定会彻底抛弃美元计价的一切资产。希望我能看到那一天。

在那一天来临之前,美元计价的资产还是有投资价值的。我衷心希望港元转向锚定人民币,否则投资港股永远会面临巨大的汇率尾部风险。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: xineric 、laplace 、neverfailor

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: darksage

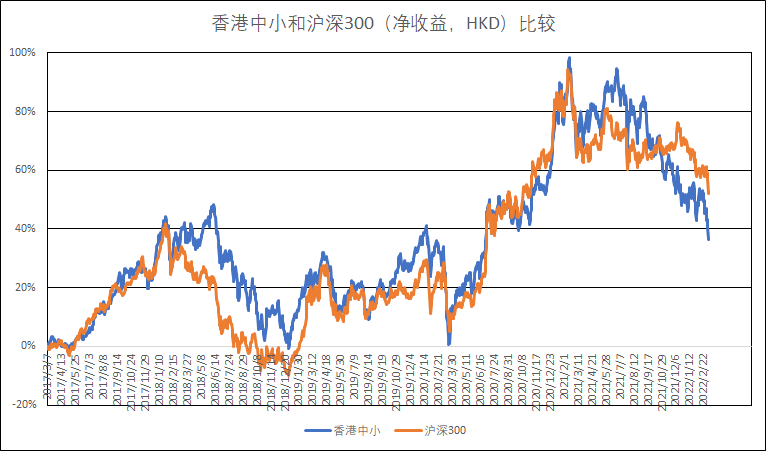

@darksage刚从两个网站下载了港元的净收益指数进行了对比,供参考。

哈哈,我没有你考虑那么多。数据就是雪球上指数的历史数据。图是自己软件画的。

你的图中,华夏沪深300ETF本身相对沪深300指数就有超额收益(大概10个点),加上华宝香港中小跟踪上的误差,导致华夏沪深300ETF走势远好于华宝香港中小。

另外,除了雪球外,还可以从官网上获取香港中小的信息。

https://spglobal.com/spdji/zh/indices/equity...

赞同来自: darksage

哈哈,我没有你考虑那么多。数据就是雪球上指数的历史数据。图是自己软件画的。

你的图中,华夏沪深300ETF本身相对沪深300指数就有超额收益(大概10个点),加上华宝香港中小跟踪上的误差,导致华夏沪深300ETF走势远好于华宝香港中小。

另外,除了雪球外,还可以从官网上获取香港中小的信息。

https://spglobal.com/spdji/zh/indices/equity/sp-hong-kong-listed-china-midsmallcap-select-index/#overview

上面可以下载历史数据,然后再从中证官网下载沪深300的历史数据,用Excel就能比较了。

这两个网站上面的指数不仅有价格指数,也有全收益指数,挺全的。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

感谢提醒,我仔细看了一下,2020年和2017年出现了比较大的差距,香港中小在这两年在我的那张图里涨幅都明显偏低。原因应该是因为人民币升值,而香港中小盘指数的计价货币是港元。

我图里比较的是两者都以人民币计价的收益率,近五年来差距达到了23.5%(42.3%-18.8%),而近五年来人民升值了9.3%(6.87→6.30),

抛去人民币升值9.3%,还剩14.2%的差距,从你的图看目前大概差距10%,还有大约4%理解为市场波动误差或者指数成分不一样?无所谓了。

也就是说,23.5%的差距中,大约有一半的差距是汇率造成的。

也就是说,下注香港中小,有一半是在下注人民币贬值。

受益匪浅。

PS:请问这是用什么软件画的

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: klh63FWE2vb

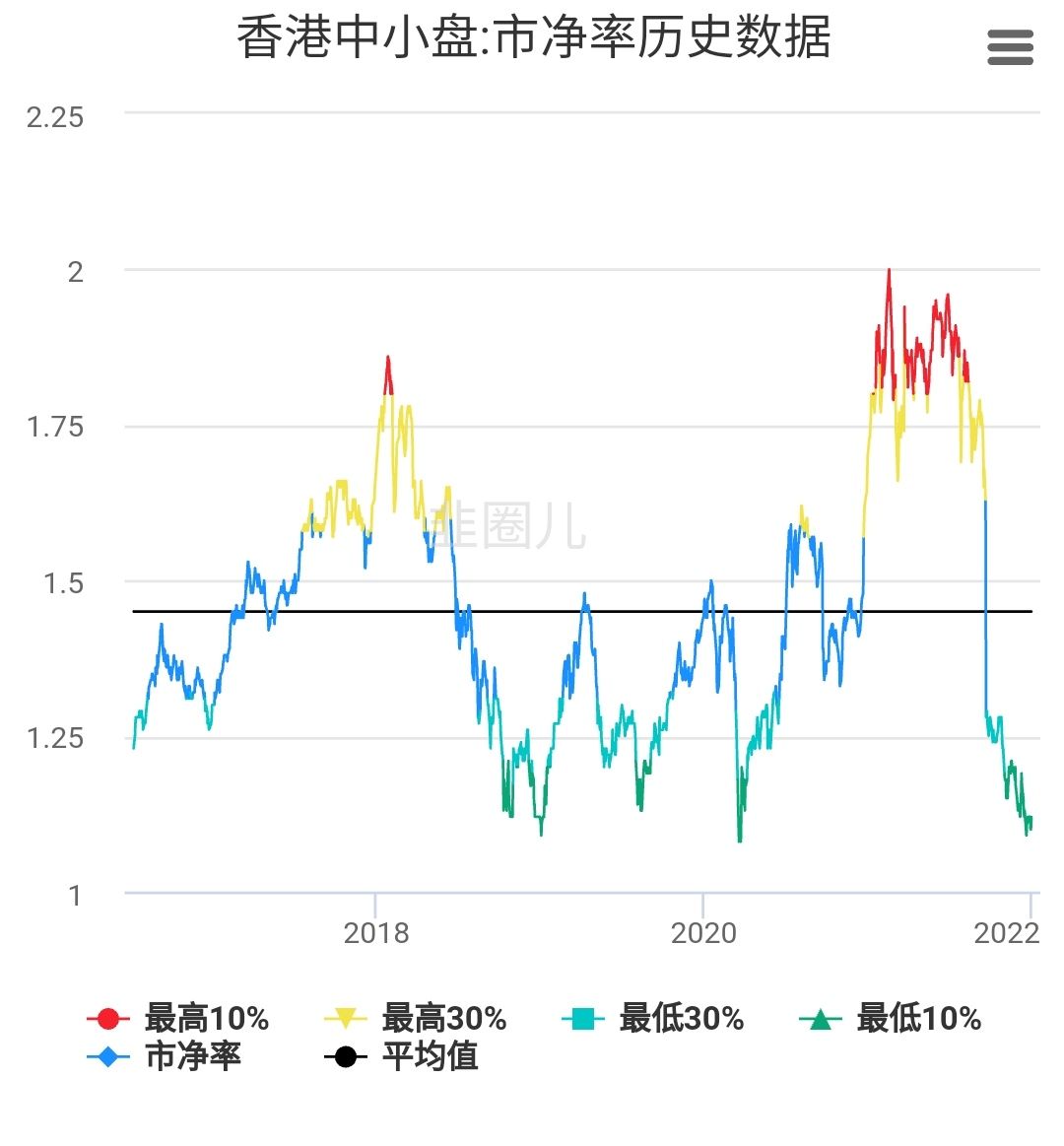

用韭圈儿的PK功能,简单地对比一下,就知道现在沪深300是有多高,香港中小是有多低,反正他俩一定有一个错了。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: neverfailor 、Syphurith

汇率还受到贸易方面的影响,所以看起来不是那么有规律。

但能够发现,当中美利差大幅收窄时,人民币对美元是会贬值的(图中第一个框)

当中美利差大幅走阔时,人民币对美元是会升值的(图中第二个框)

在FED收水,中美利差大幅收窄的现在,人民币应该有贬值的压力(图中第三个框)

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 蝶之梦 、阿白xulz 、vanilla7 、neverfailor 、hmhou2002 、更多 »

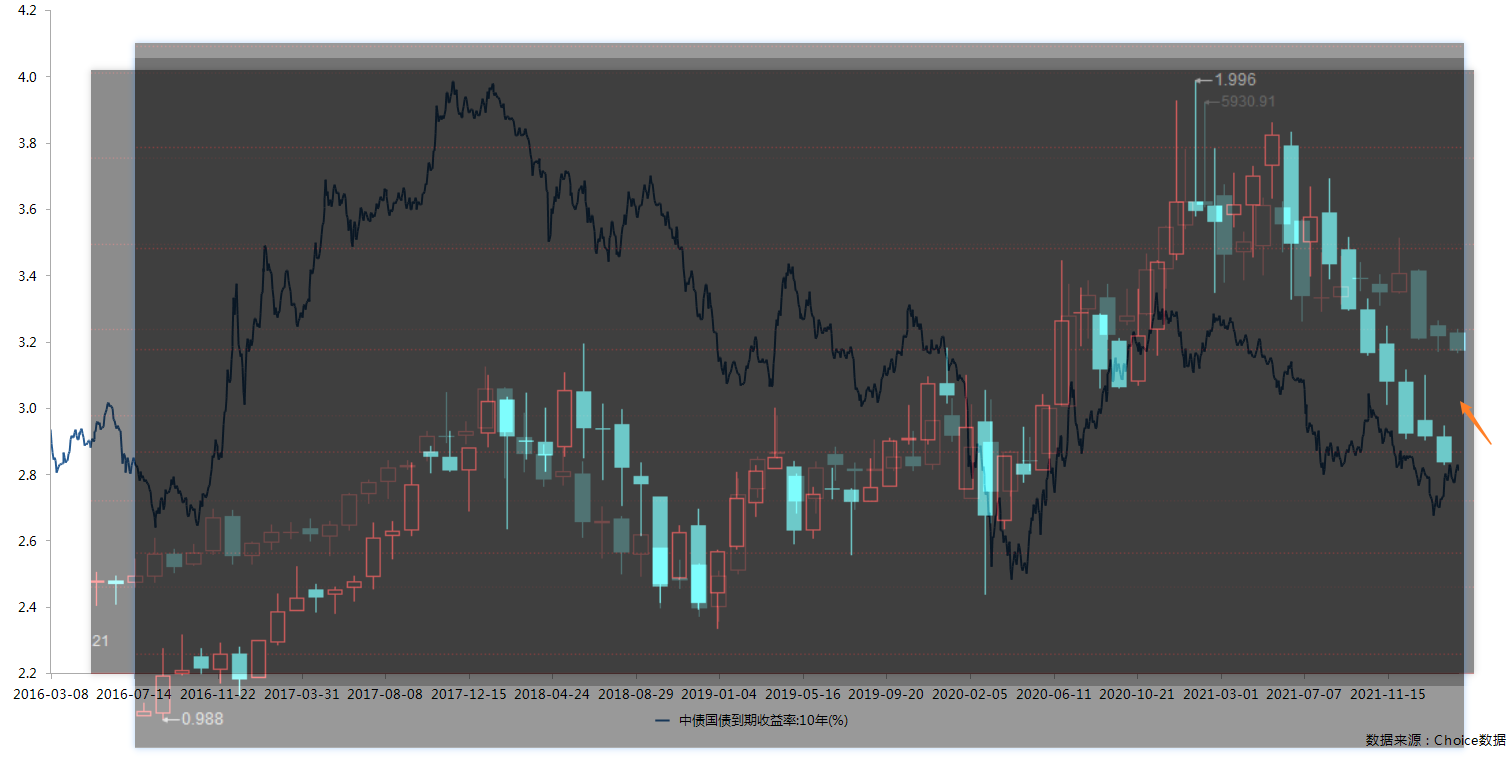

人民币何时走弱不知道从拐点上讲确实为时过早,美债利率期限利差还没到0,继续收水是大概率事件。不过香港中小够低,我算了一下赔率还不错,所以买了一点,也不多。如果真的破净,那赔率会很可观,我的预期是香港中小早晚回归历史平均的1.44倍市净率,所以愿意留一点钱在里面不太在乎时间。

美元放水遥遥无期——处在放水太多不得不收水、又非常害怕收水的初级阶段

那么

现在考虑收水之后再放水的拐点

实在太早了

还有一点值得注意的是,决定股价的除了货币端还有资产端,近期有可能会出台一些支持经济发展的政策,导致国内公司基本面预期改善,毕竟香港中小里的是在国内经营的各个行业的公司。在押注这种可能性的时候,我会选择香港中小而不是沪深300,因为香港中小确实更便宜。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: Syphurith 、klh63FWE2vb

今年真下跌,大家世界都股灾。你去买港股还不如买美股,美股苹果,微软,谷歌,亚马逊还有价值锚。港股的价值锚在哪?爹不亲,娘不爱。腾讯,美团,快手已近过了发展期,股价已经提前实现了。今年美国的制裁提醒了我们投资美股的风险,因为下一个被制裁的也许是我们

赞同来自: 真秋之影 、蝶之梦 、等一万年 、newbison 、ryanxzqn 、 、 、 、 、 、 、 、 、更多 »

最近香港中小一直在净值附近徘徊,我再谈谈我对香港中小盘这个港股大饼的估值逻辑。事实上,真到了美股股灾的时候,全球资金短期都会回流美国拯救流动性。所以,美国股灾,全球股市都是抄底的机会,并不是只有港股适合抄底。仅仅依靠这个逻辑抄底港股,其实是不够的。

港元流动性跟美元,港股是美元流动性对标物,其涨跌与美元指数走势相反。

如今香港中小的市净率已经到达历史低位,再往下能跌多少我不知道,但是美元放水它一定能涨。

美元何时放水?真正能让美联储放水的是什么事情?历史无数次的告诉我们,是美股。美股才是美联储最重要的心头肉。美联储收回的每一颗子弹,都是为美股股灾时救市准备的。...

配置一点资金在港股无所谓,但大量投资港股,还是需要对 港股 的长期发展存在明确的预判,而目前预判 港股 未来的发展,非常困难,变数也很多。

我认为,这才是 港股 持续低估的最主要原因。。。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 阿白xulz 、vanilla7 、genamax 、klh63FWE2vb 、skyblue777 、 、 、更多 »

如今香港中小的市净率已经到达历史低位,再往下能跌多少我不知道,但是美元放水它一定能涨。

美元何时放水?真正能让美联储放水的是什么事情?历史无数次的告诉我们,是美股。美股才是美联储最重要的心头肉。美联储收回的每一颗子弹,都是为美股股灾时救市准备的。

所以等待美股股灾,流动性危机美元指数大涨,然后买入香港中小,下注美联储放水救市。这就是我的港股大饼逻辑。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: klh63FWE2vb

香港市场的大幅上涨仍需美联储进入下一轮的放水周期。目前的上涨缺乏资金支持,幅度不会太大。

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 真秋之影 、赚点小倩倩啦 、猪大力 、used2bvivian 、vanilla7 、 、 、 、 、 、 、 、 、 、 、更多 »

而美元强势,也不利于做港股。美元强势,正是美联储收水的时候,港元又是锚定美元,货币政策必须和美国同步,香港金管局一样也会收水。美元强势就意味着香港流动性的不足。

所以做港股的最佳时机,应该是人民币和美元双弱的时候。

人民币走弱需要等海外疫情好转,

美元走弱需要等美联储放水。

目前看来,两个都遥遥无期,拐点未到啊

darksage

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

- α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: skyblue777 、陪伴成长

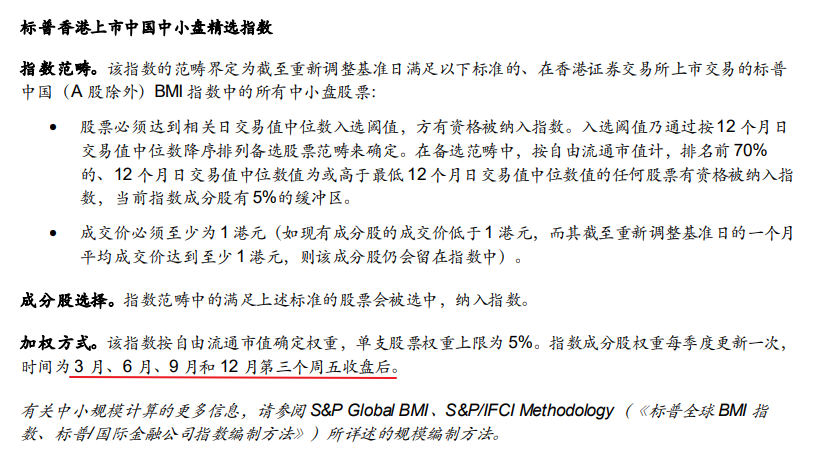

我看了一下,确实比恒生指数好,也许是一个不错的港股大饼。

原因如下:

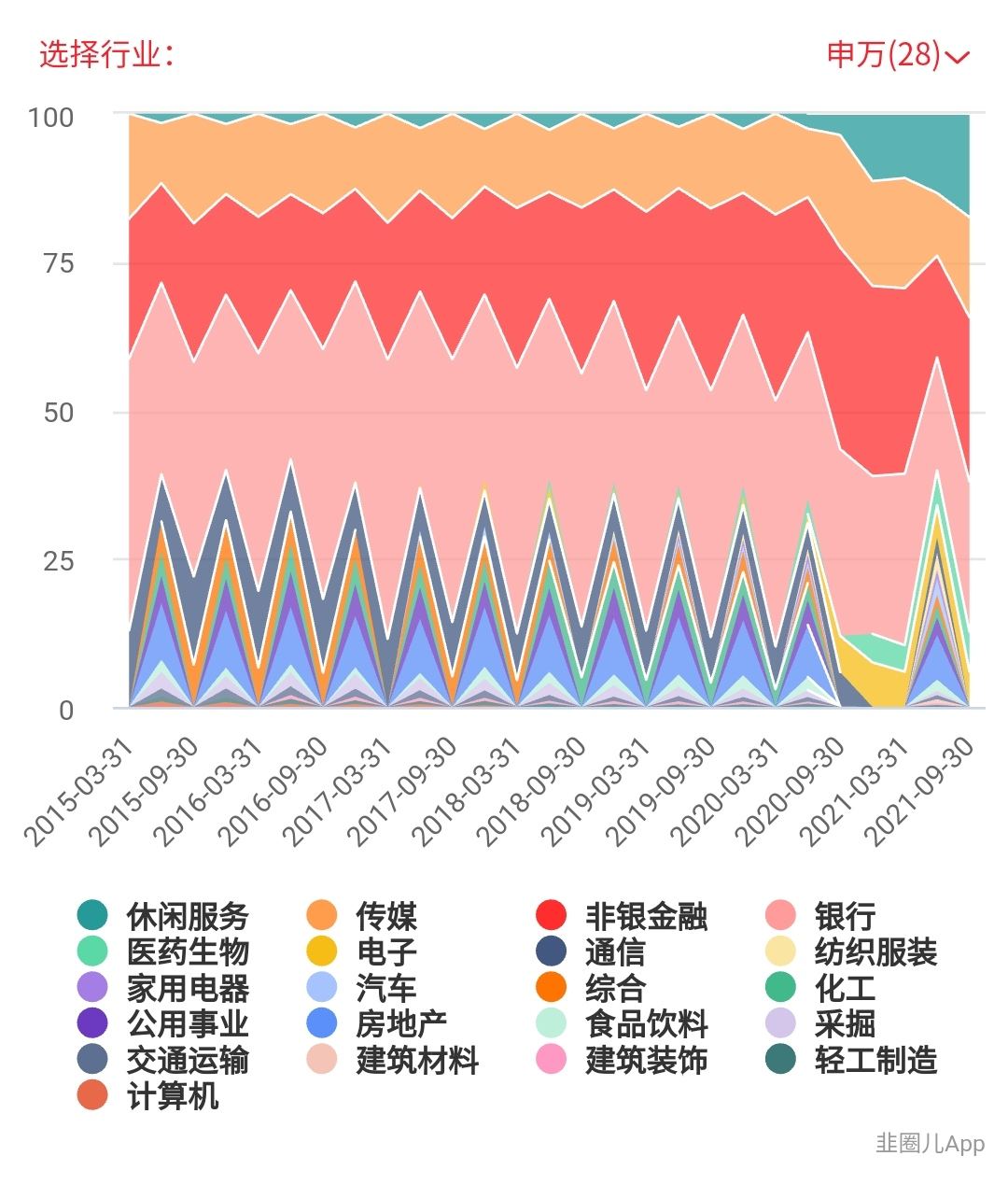

1,行业配置均衡

这是香港中小盘指数的行业分布 非常杂,不会因为押注某一行业而出问题。

这正是我想要的。

恒指的行业分布太偏金融互联网,如下图,这两个行业是被政策打压的 (防风险和反垄断),所以我会避开恒指 2,估值确实是历史低位 如果是某行业pb历史低位,我不会去抄底,因为很可能是行业出了问题。而香港中小盘指数并没有重压某一行业。

现在看跟踪香港中小盘指数比较好的是华宝香港中小。这个大饼值得高度关注,我再好好研究研究。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号