读前须知

1,原文作者是Reddit期权板块的AlphaGiveth,全部内容由本人翻译,创作不易,如需转载请注明出处。2,本人也是期权新手,对文章内容正确性不做保证。

3,Reddit是外网一个著名的民间论坛,内容涉及方方面面,其子版块Wall Street Bets发起了去年韭菜反杀华尔街的著名“游戏驿站”事件。

4,本指南目前依然在更新之中,截止到今天原作者已经更新了13章,翻译工作量较大,我争取每天翻译一个章节。

5,美股期权与国内有诸多不同,比如美式期权可能提前被行权,比如美股的个股期权非常丰富等等,很多经验是相通的但也不可完全照搬。

6,第一章及更多章节,请点击:https://www.jisilu.cn/question/444952

期权卖方终极指南-第七章:如何正确交易日历价差

前言本章内容比较复杂,主要是给专业的期权交易者提供一个参考,如果你能够理解本章的概念,那么你将会学到一种非常酷的交易策略。日历价差是一种复杂的结构,大部分交易者并不真正懂得日历价差,从我认识的散户中我很少看到有人正确的使用日历价差,希望本章能让你对日历价差有更深入的理解。

我个人认为,本章的很多概念可以帮助你建立“相对优势”。

第一节:日历价差定义

日历价差是由两个具有相同行权价但到期日不同的合约组成,本章将主要讨论做多日历价差,也就是买入远期的认购合约 卖出近月认购合约。比如:买入苹果9月150购然后卖出7月150购。做空日历价差,正好与上面例子相反。

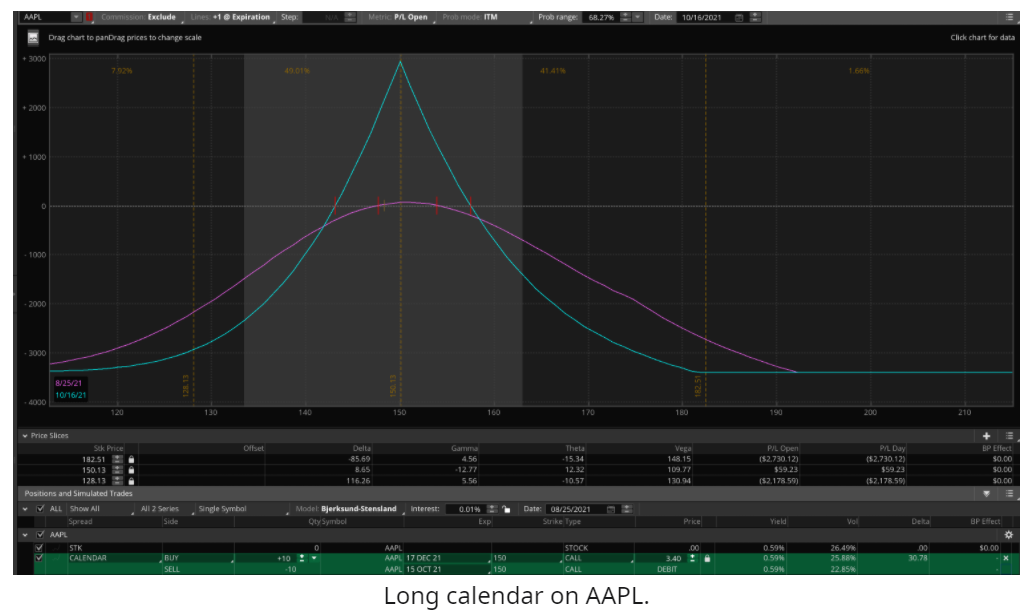

下图是一个苹果做多日历价差的损益曲线图:

可以看到日历价差的最大亏损就是建仓付出的权利金之差,比如上述苹果的例子,每组损失 = 340美元。

第二节:从希腊字母看日历价差的特点

如果你对市场的观点正确然后你通过期权正确的表达了你的观点,你就会盈利。但如果你的观点错误或者表达观点的组合选错了,你就会亏损。

因此,对于任何期权组合,理解它的特性也就是理解它能够表达的观点。

乍看之下,平值日历价差的希腊字母如下:

1,Delta中性 - 建仓时我们对于股价运动方向不敏感

2,空Gamma - 快速的上涨或下跌将使我们亏损

3,多Theta - 其他条件不变时,随着时间的推移我们会挣钱

4,多vega - 隐波上升时我们会挣钱

认为日历价差实际上多vega实际上是大多数人犯的错误,后面会详细说明。

第三节:日历价差的真正意义 - 针对远期隐波(Forward Volatility)下注

大多数人不明白的是:日历价差实际上是在交易gamma和vega的相对值。

你可以认为日历价差做空gamma的同时用vega对冲,或者说针对远期隐波下注。

那么,什么是远期隐波?让我们看看下面的例子:

今天是6月1日,隐波如下:

7月1日合约 = 40%

9月1日合约 = 35%

通过这两个数据我们可以知道7月1日合约对于未来30日的波动预期是40%,而对于未来90天,9月1日合约预期的隐波是35%。

现在问题来了,在30日到90日之间的隐波是多少呢?换句话说,当7月1日合约过期后,9月1日的合约隐波将会是多少?这个概念就是远期隐波,在这个例子中特指近30/90日远期隐波。

根据远期隐波(网上可以搜到)的公式,我们可以计算出我们买入9月1日合约同时卖出7月1日合约得到的远期隐波 = 32%。因此我们的日历价差实际上表达了我们认为7月1日合约过期后,9月1日合约的隐波是32%。

第四节:日历价差实际上是在交易相对价值

从现在开始你应该始终把日历价差当作交易gamma和vega的相对价值。下面的内容会比较难以理解,但如果你打算交易日历价差,你必须弄懂这些。

当我们交易7月/9月的日历价差时,7月合约会有更大的gamma暴露,相对的9月合约会有更多的vega。我们卖出了40%的隐波同时买入了35%的隐波,因此我们锁定了32%的远期隐波。

如果未来30天,实际波动是40%,此时我们7月合约应该盈亏平衡。但9月合约的隐波呢?

如果9月合约隐波高于32%,我们的日历价差就会挣钱,但如果它小于32%,我们就会亏钱。

现在让我们换个场景:如果未来30天的实际波动是60%,那么我们的7月合约肯定是亏损的,那么现在9月合约的价格应该会上涨,它到底会上涨多少呢?

因此我们说7月合约的损益主要来自gamma,而9月合约的损益主要来自vega。

让我们再看一个例子:

假如未来三十天实际波动只有10%,我们7月合约将会获利颇丰,而由于实际波动的大幅下降,9月合约的vega也会让我们亏损。在这个例子中,我们从gamma端赚了钱,从vega端输了钱。

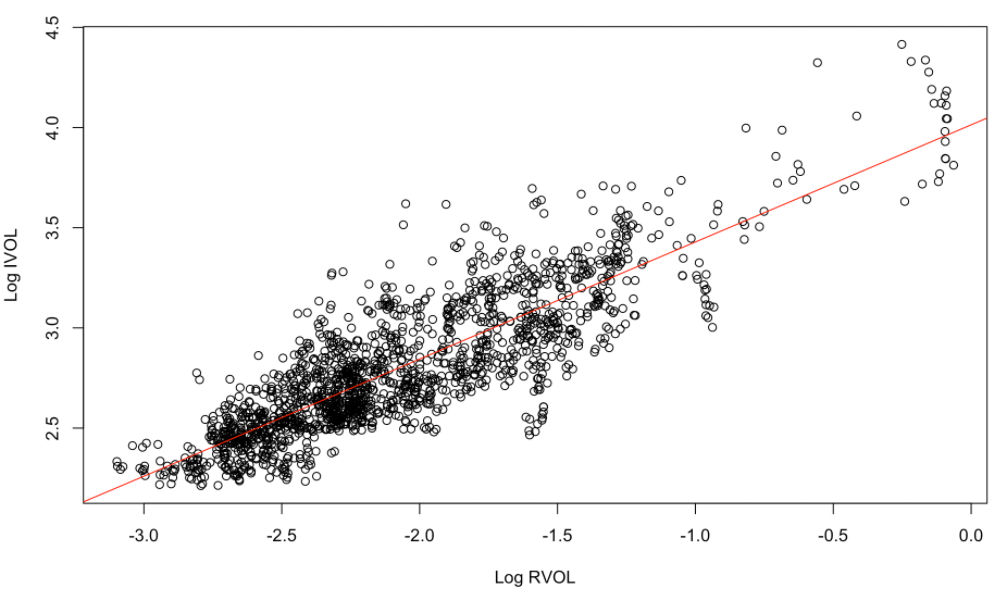

下图是QQQ的隐波和实际波动对比图:

可以看到隐波与实际波动大部分时候是正相关的,这也说明你很少会同时在gamma和vega都输钱,这就是我之前说的gamma与vega的相对值。

第五节:交易日历价差的核心:期限结构

所谓期限结构,就是将不同到期日的合约的隐波放在一起作比较,比如下图是苹果30日到期合约和90日到期合约的隐波曲线图,时间区间为2021年8月19日到2021年8月26日:

我们需要期限结构是变化的规律:期限结构是按照平方根变化的。

简单地说,近月期权比远月期权的隐波变化更加剧烈。

下面我们举个例子,假设当前未来所有合约的隐波都一样:

30日隐波 = 30%

60日隐波 = 30%

90日隐波 = 30%

120日隐波 = 30%

365日隐波 = 30%

假设明天突然毛衣战开打,这肯定会造成隐波的升高,已知365日合约的隐波升到了40%,我们如何计算其他合约的隐波呢?答案是:平方根。

由于365日合约隐波变了10%,30日合约隐波变化 = (365/30)的平方根 x 年化波动率变化 = 3.348 x 10% = 35%,因此我们可以知道30日隐波 = 30% 35% = 65%

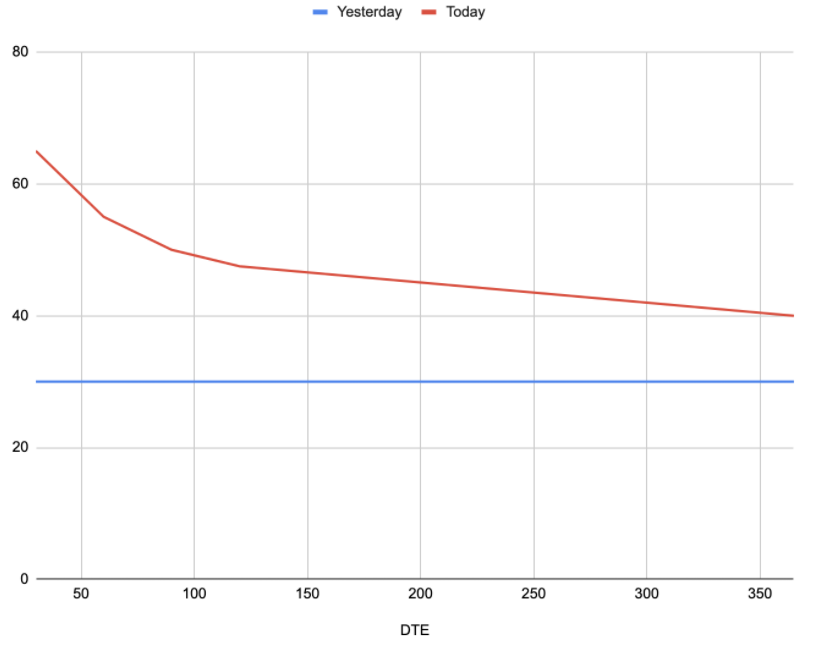

下图展示了昨天和今天(毛衣战发生日)的期限结构曲线:

纵坐标是隐波,横坐标是不同的到期日,可以看到昨天的期限结构是一条直线,而今天变成了近期高远期低的曲线。

第六节:日历价差的vega对冲

有意思的地方来了,vega的期限结构也是按照平方根变化的,下面是苹果不同平值合约的vega值:

30日vega = 17

60日vega = 24

90日vega = 29

120日vega = 34

365日Vega = 59

根据定义vega是衡量隐波变化对期权价格的影响的指标。比如如果一张vega = 10的合约在隐波增加1%的情况下会盈利10元。

现在让我们看看第五节中的例子,当1年的隐波上升10%,从30增加到40%时:

平值认购合约盈利 = 隐波上升值 x vega

30日vega = 17 x 35 = 595

60日vega = 24 x 25 = 600

90日vega = 29 x 20 = 580

120日vega = 34 x 17.5 = 595

365日Vega = 59 x 10 = 590

实际上,在日历价差中,波动率的变化带来的盈亏,会被期限结构完全对冲。

第七节:如何利用日历价差赚vega的钱

既然日历价差的两张合约在vega上处于对冲关系,那么我们如何通过vega赚钱呢?下面是一个例子:

假如你得到消息某个制药公司将要在9月1日公布一个新药,此时不同合约的隐波如下:

七月 = 30%

八月 = 30%

九月 = 30%

十月 = 30%

现在我们知道9月份会有一个大新闻,其他人并不知道。因此9月合约的隐波应该比现在的更高才对,那么我们就卖出八月合约同时买入九月合约。这样,当新药公布后9月合约的隐波将会上涨,我们的日历价差组合也会盈利。

究其原因,这种隐波的变化并非是跨期的,近月的隐波没有变化。我们建立组合时买入的远期隐波 = 30%,而八月结束后,隐波上升了,所以我们赚钱了。

第八节:利用波动率锥评估期权结构

波动率锥可以帮我们评估对于同一行权价的合约,哪个到期日的合约的隐波被高估或者低估。

比如说如果我们看到一张合约30日到期的隐波 = 80, 120日到期的隐波 = 80,由于期限结构的存在,我们可以认为120日的隐波被高估了,特别是当股票的实际波动 = 100时,30日隐蔽显然被低估了。对于这种情况,我们应该做空日历价差,卖出120日合约+买入30日合约。这个组合表达的观点是,gamma相对于vega更便宜,所以我们做多gamma,做空vega。

结语

本章是至今为止最复杂的一章,即使你不能完全理解本章内容,我希望你能认识到波动如何影响不同到期日的合约以及对于日历价差来说意味着什么。

我们之所以要讨论如此复杂的东西是因为日历价差本身就是一个很复杂的结构。但就像我在开头提到的,一旦你掌握了日历价差,这是一个非常棒的交易策略。

2

赞同来自: 泽灵 、bluebird90350

我之前请教卖近月平值购,多最远月最深值购,今天终于想明白了,其实就是卖近月的时间价值,买元月的时间价值,基本一个月就把时间价值的本收回来了,剩下几个月的时间价值就是净赚,不知道这么理解对不对。

6

赞同来自: 甘甜交响曲 、zdtsqj 、neptunus 、bluebird90350 、l383107271 、更多 »

对日历价差,目前只能理解到以下程度:1.用买权来压注中长期方向,同时用卖权来降低买权成本,甚至得到一个免费的买权;2.压注近期价格和波动率变化不大,但中长期波动率会升高,对方向没有偏好,即卖近跨买远跨,当然反过来也一样;3.交易期限结构,其实就是波动率的跨期价差套利,需要剥离方向性风险,即保持DELTA中性,这个散户有点难;个人认为交易波动率在个股期权上可能大有作为,我们只有指数期权还是不操这个卖白粉的心了

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号