北交所威博液压中签结果出来,顶格申购也就中2签,难道真的要近百万才中1了?回忆起了年初时代天使的极致内卷,没想到这么快又在北交所感受了一波。

好在这次我没有全力参与,即便中1手也就1000不到的货,实在太寒碜,年化收益都要追不上普通固收产品了,估计这波不少伤心的人儿可能会暂时退出北交所打新,只佛系参与,等什么时候没那么卷了再回来...

近期的低价转债各种表演,这几天轮到湖广、文科、济川起飞,坐上这趟飞机的小伙伴们真的是有口福了哈哈。明日兴业、贵燃、卡倍转债可进行申购。

个人看法:(详细数据看1、2、3部分)

兴业转债:顶格申购,预计中1签,目前价值110。

贵燃转债:顶格申购,预计中0.028签,目前价值122。

卡倍转债:顶格申购,预计中0.005签,目前价值137。

1

兴业转债:(正股代码:601166,配债代码:764166)

评级:AAA评级,可转债评级越高越好。

发行规模:500亿,规模大,可转债规模越大流动性越好。

回售条款:无

下调转股价:15/30,80%,条件很严苛。

转股价值:

兴业银行周五收盘价19.07,转股价25.51,转股价值=转债面值/转股价*正股价格=100/25.51*19.07=74.75,转股价值低,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+1+1.5+2.3+109=114.4,票面利息尚可。

纯债价值(最底线):

如按中债企业债测AAA级别6年期即期收益率3.4747%,纯债价值简化计算93.2,纯债价值高。

公司简介:

兴业银行属于银行业,前三大股东分别是福建省财政厅、中国人保、中国烟草,公司资本实力在全国性股份制银行中处于较好水平,在同业业务领域已形成较强的品牌认可度与业务竞争力,同时获得股东与政府支持的可能性较大。

公司成立于1988年,上市时间2007年2月,目前公司市值3961.64亿,有息负债率92.07%,当前市盈率PE5.028,市净率PB0.597。

2021年三季度报告公告:

公司前三季度营业收入同比增长8.08%,归属于母公司股东净利润同比增长23.45%。

主要风险:

1、公司在资产质量和盈利能力上持续面临一定压力。

2、非标投资规模较大,且其中信托及资管计划投资占比较高,相关业务面临一定的投资风险管理压力。

3、表外理财规模较大,相关业务面临一定投资风险与流动性管理压力。

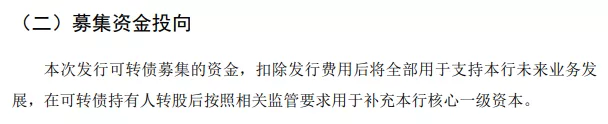

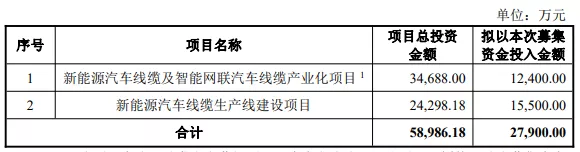

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率33.77%,结合AAA评级、相似的转债、正股质地等综合因素目前给予47%的溢价率,目前价值:74.75*1.47=110,转股价值较低,破净发行基本无下修可能,规模大中签率高,上市时会有一定抛压,其他就看届时的市场环境。

公司前三大股东中,第一大股东福建省财政厅表态会积极认购,中国人保和中国烟草可能不认购,假设原始股东配售45%,网上1050万户,网下继续11000户,网上认购金额107亿,网下顶格中510万。

单账户顶格申中1070000/1050/1000=1.02签,股东配售率越高中签率越低,配售率越低中签率越高,有望人人有份,大家不要错过。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

2

贵燃转债:(正股代码:600903,配债代码:704903)

评级:AA评级,可转债评级越高越好。

发行规模:10亿,规模尚可,可转债规模越大流动性越好。

回售条款:有

下调转股价:10/20,85%,条件一般。

转股价值:

贵州燃气周五收盘价10.09,转股价10.17,转股价值=转债面值/转股价*正股价格=100/10.17*10.09=99.21,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+1.8+110=115.1,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA级别6年期即期收益率4.4111%,纯债价值简化计算88.84,纯债价值尚可。

公司简介:

贵州燃气属于燃气业,公司在贵州省32个特定区域及1个省外特定区域取得了管道燃气特许经营权,具有较大的区域市场规模和先入优势,截止今年3月末,公司共获得银行授信额度63.67亿,其中未使用信用额度31.13亿,具有一定的备用流动性。

公司成立于2003年,上市时间2017年11月,目前公司市值114.84亿,有息负债率48.36%,当前市盈率PE57.989,市净率PB4.064,估值还是比较高的。

2021年三季度报告公告:

公司前三季度营业收入同比增长24.24%,归属于上市公司股东净利润同比减少5.15%。

主要风险:

1、公司应收账款持续增长,但账龄较短,近年来公司一年内应收账款占比均在80%左右。

2、公司城市燃气销售价格由经营所在地县级及以上的价格行政主管部门制定,议价能力较弱,面临一定的政策风险。

3、短期债务占比80.59%,债务结构以短期债务为主,结构有待优化。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率0.79%,结合AA评级、相似的转债、正股质地等综合因素目前给予23%的溢价率,目前价值:99.21*1.23=122,对标皖天。

假设原始股东配售70%,网上申购按3亿计算,顶格申购单账户中约30000/1050/1000=0.028签,中签率低。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

3

卡倍转债:(正股代码:300863,配债代码:380863)

评级:A+评级,可转债评级越高越好。

发行规模:2.79亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

卡倍亿周五收盘价101.25,转股价92.5,转股价值=转债面值/转股价*正股价格=100/92.5*101.25=109.46,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.5+2.5+115=121,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率9.1756%,纯债价值简化计算71.45,纯债价值低。

公司简介:

卡倍亿属于汽车零部件业,公司主要客户均为全球知名汽车线束厂商,近年来布局新能源汽车线缆业务,已经进入特斯拉、大众MEB平台等主流新能源厂商供应链。

公司成立于2004年,上市时间2020年8月,目前公司市值55.92亿,有息负债率52.7%,当前市盈率PE59.84,市净率PB8.835。

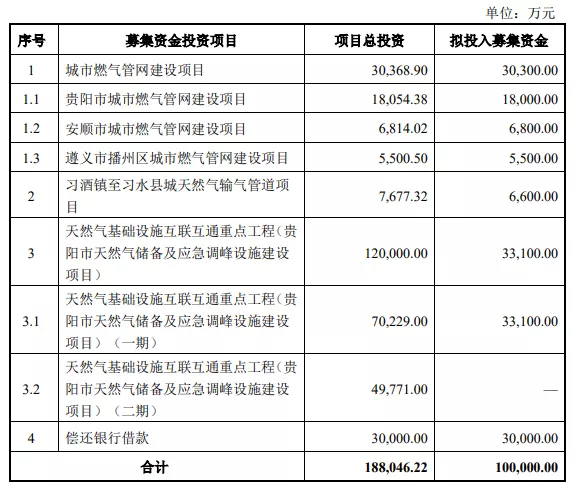

2021年三季度报告公告:

公司前三季度营业收入同比增长105.25%,归属于上市公司股东净利润同比增长128.54%。

主要风险:

1、汽车行业景气度风险。

2、下游客户集中度较高,有一定集中度风险。

3、应收账款规模较大,占用公司较多的运营资本。

4、公司处于产业链定价能力较弱环节,盈利能力弱。

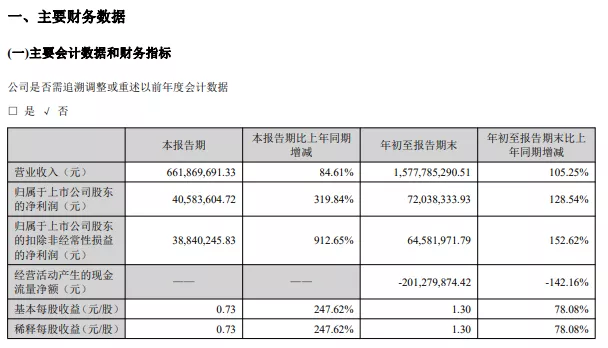

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率-8.64%,结合A+评级、相似的转债、正股质地等综合因素目前给予25%的溢价率,目前价值:109.46*1.25=137,转股价值较高,近期股价波动较大,有回落风险。公司是整车制造商的二级供应商,主营业务汽车线缆已进入特斯拉和理想等新能源整车厂供应链体系,质地尚可,就这点货加上热门板块上市极易被炒作,最高冲到哪里就看市场了。

假设原始股东配售80%,网上申购按0.558亿计算,顶格申购单账户中约5580/1050/1000=0.005签,中签率极低。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与你相遇。

好在这次我没有全力参与,即便中1手也就1000不到的货,实在太寒碜,年化收益都要追不上普通固收产品了,估计这波不少伤心的人儿可能会暂时退出北交所打新,只佛系参与,等什么时候没那么卷了再回来...

近期的低价转债各种表演,这几天轮到湖广、文科、济川起飞,坐上这趟飞机的小伙伴们真的是有口福了哈哈。明日兴业、贵燃、卡倍转债可进行申购。

个人看法:(详细数据看1、2、3部分)

兴业转债:顶格申购,预计中1签,目前价值110。

贵燃转债:顶格申购,预计中0.028签,目前价值122。

卡倍转债:顶格申购,预计中0.005签,目前价值137。

1

兴业转债:(正股代码:601166,配债代码:764166)

评级:AAA评级,可转债评级越高越好。

发行规模:500亿,规模大,可转债规模越大流动性越好。

回售条款:无

下调转股价:15/30,80%,条件很严苛。

转股价值:

兴业银行周五收盘价19.07,转股价25.51,转股价值=转债面值/转股价*正股价格=100/25.51*19.07=74.75,转股价值低,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+1+1.5+2.3+109=114.4,票面利息尚可。

纯债价值(最底线):

如按中债企业债测AAA级别6年期即期收益率3.4747%,纯债价值简化计算93.2,纯债价值高。

公司简介:

兴业银行属于银行业,前三大股东分别是福建省财政厅、中国人保、中国烟草,公司资本实力在全国性股份制银行中处于较好水平,在同业业务领域已形成较强的品牌认可度与业务竞争力,同时获得股东与政府支持的可能性较大。

公司成立于1988年,上市时间2007年2月,目前公司市值3961.64亿,有息负债率92.07%,当前市盈率PE5.028,市净率PB0.597。

2021年三季度报告公告:

公司前三季度营业收入同比增长8.08%,归属于母公司股东净利润同比增长23.45%。

主要风险:

1、公司在资产质量和盈利能力上持续面临一定压力。

2、非标投资规模较大,且其中信托及资管计划投资占比较高,相关业务面临一定的投资风险管理压力。

3、表外理财规模较大,相关业务面临一定投资风险与流动性管理压力。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率33.77%,结合AAA评级、相似的转债、正股质地等综合因素目前给予47%的溢价率,目前价值:74.75*1.47=110,转股价值较低,破净发行基本无下修可能,规模大中签率高,上市时会有一定抛压,其他就看届时的市场环境。

公司前三大股东中,第一大股东福建省财政厅表态会积极认购,中国人保和中国烟草可能不认购,假设原始股东配售45%,网上1050万户,网下继续11000户,网上认购金额107亿,网下顶格中510万。

单账户顶格申中1070000/1050/1000=1.02签,股东配售率越高中签率越低,配售率越低中签率越高,有望人人有份,大家不要错过。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

2

贵燃转债:(正股代码:600903,配债代码:704903)

评级:AA评级,可转债评级越高越好。

发行规模:10亿,规模尚可,可转债规模越大流动性越好。

回售条款:有

下调转股价:10/20,85%,条件一般。

转股价值:

贵州燃气周五收盘价10.09,转股价10.17,转股价值=转债面值/转股价*正股价格=100/10.17*10.09=99.21,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+1.8+110=115.1,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA级别6年期即期收益率4.4111%,纯债价值简化计算88.84,纯债价值尚可。

公司简介:

贵州燃气属于燃气业,公司在贵州省32个特定区域及1个省外特定区域取得了管道燃气特许经营权,具有较大的区域市场规模和先入优势,截止今年3月末,公司共获得银行授信额度63.67亿,其中未使用信用额度31.13亿,具有一定的备用流动性。

公司成立于2003年,上市时间2017年11月,目前公司市值114.84亿,有息负债率48.36%,当前市盈率PE57.989,市净率PB4.064,估值还是比较高的。

2021年三季度报告公告:

公司前三季度营业收入同比增长24.24%,归属于上市公司股东净利润同比减少5.15%。

主要风险:

1、公司应收账款持续增长,但账龄较短,近年来公司一年内应收账款占比均在80%左右。

2、公司城市燃气销售价格由经营所在地县级及以上的价格行政主管部门制定,议价能力较弱,面临一定的政策风险。

3、短期债务占比80.59%,债务结构以短期债务为主,结构有待优化。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率0.79%,结合AA评级、相似的转债、正股质地等综合因素目前给予23%的溢价率,目前价值:99.21*1.23=122,对标皖天。

假设原始股东配售70%,网上申购按3亿计算,顶格申购单账户中约30000/1050/1000=0.028签,中签率低。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

3

卡倍转债:(正股代码:300863,配债代码:380863)

评级:A+评级,可转债评级越高越好。

发行规模:2.79亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

卡倍亿周五收盘价101.25,转股价92.5,转股价值=转债面值/转股价*正股价格=100/92.5*101.25=109.46,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.5+2.5+115=121,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率9.1756%,纯债价值简化计算71.45,纯债价值低。

公司简介:

卡倍亿属于汽车零部件业,公司主要客户均为全球知名汽车线束厂商,近年来布局新能源汽车线缆业务,已经进入特斯拉、大众MEB平台等主流新能源厂商供应链。

公司成立于2004年,上市时间2020年8月,目前公司市值55.92亿,有息负债率52.7%,当前市盈率PE59.84,市净率PB8.835。

2021年三季度报告公告:

公司前三季度营业收入同比增长105.25%,归属于上市公司股东净利润同比增长128.54%。

主要风险:

1、汽车行业景气度风险。

2、下游客户集中度较高,有一定集中度风险。

3、应收账款规模较大,占用公司较多的运营资本。

4、公司处于产业链定价能力较弱环节,盈利能力弱。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率-8.64%,结合A+评级、相似的转债、正股质地等综合因素目前给予25%的溢价率,目前价值:109.46*1.25=137,转股价值较高,近期股价波动较大,有回落风险。公司是整车制造商的二级供应商,主营业务汽车线缆已进入特斯拉和理想等新能源整车厂供应链体系,质地尚可,就这点货加上热门板块上市极易被炒作,最高冲到哪里就看市场了。

假设原始股东配售80%,网上申购按0.558亿计算,顶格申购单账户中约5580/1050/1000=0.005签,中签率极低。

个人顶格申购。(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与你相遇。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号