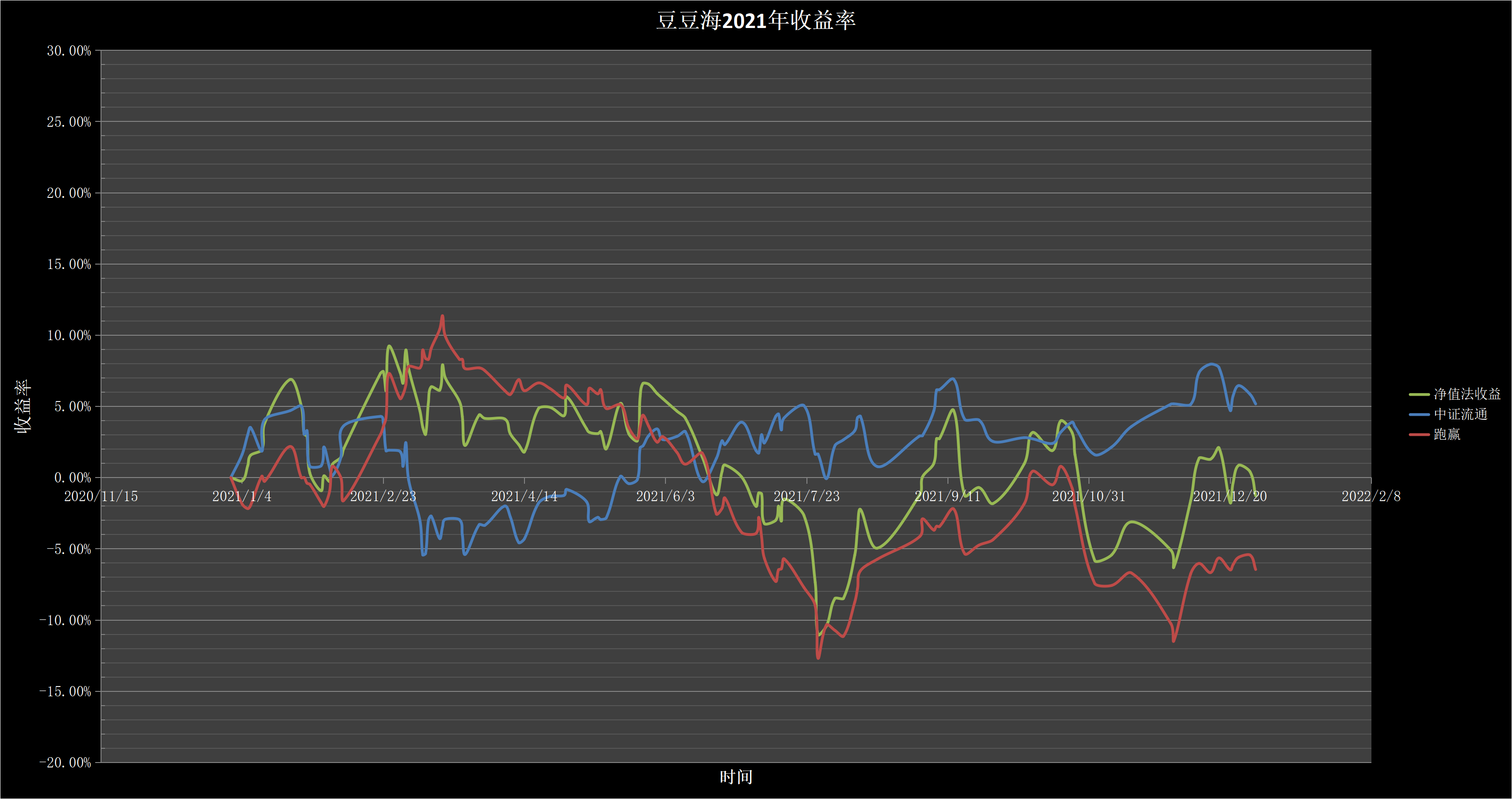

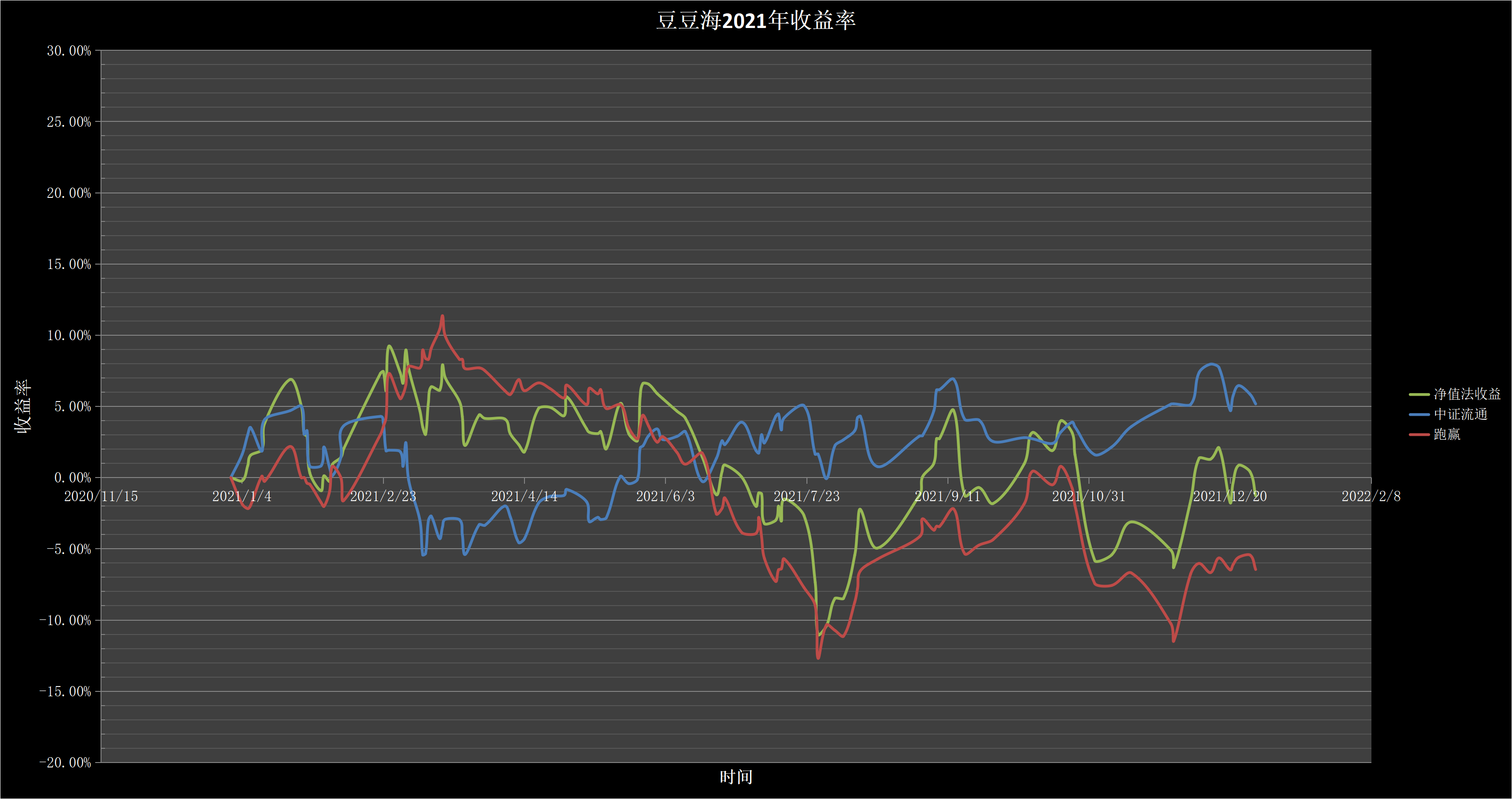

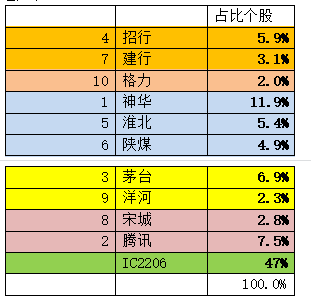

2021年即将结束,趁着今晚整个晚上有空,对这一年的投资思路稍加整理以备未来回溯。今年收益-1.3%,跑赢额沪深300指数5%,但跑输了中证流通指数6.4%,目前看结果不甚满意,经验值倒是涨了一些。看去年总结还说今年要14%以上,世事难料啊哈哈。不知不觉竟然也搞了7年投资(投机)了,年化降至17.4%。下图绿色线为净值走势图。最高9%,最低-11%,回撤20%左右,年底回到起点,可谓一言难尽。

这一年来,主要还是在之前的框架里打转转,低估+分散+成长,指数化投资。年初的仓位如下,当时是没发现三傻的仓位那么集中(或许也是现在跌多了才觉得痛吧,哈哈)。期间融资网格获得小部分收益,也基本抵消了个股的下跌。打新收益3.6w,运气继续垃圾,希望明年大爆发呀。

年初持仓前十如下,打x的现在已经不持有了,我发现基本上全部被我换了一遍。。

1平安9.2%(×)

2招行7.8%

3 500ETF6.5%

4 金地6.2%(×)

5 中建5.4%(×)

6 太保4.9(×)

7 陕煤4.5%

8 保利4.4%(×)

9 塔牌3.9%(×)

10 中证红利3.7%

前十占了56%仓位。

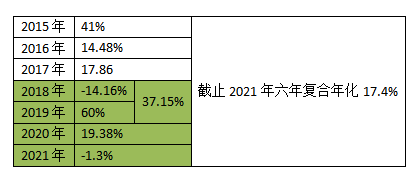

2021年12月29日持仓如下:

变化

1.聚焦。标的从年初的17个个股变成年底的10个,剔除了一些高杠杆看不明白现金流的个股,增加确定性更强可持仓时间更久的个股。

2.换策略。更换了加杠杆方式,采用更加经济的IC,这样的话暂停以前融资做网格的策略,不然杠杆太高。

3.更本源的股权投资,不管是持有吃分红的煤炭,还是博成长的腾讯,均更加从股权角度持有。未来应该更低换手。避免一时兴起的调仓。雪球组合也改名叫“乌龟流”,慢就是快。

**

思考与进化**

1.选择了部分过于复杂的高杠杆行业

今年的收益大部分被保险地产拖累。首先金融业本身比较复杂,特别是保险行业。一开始应该是在2017年分散少量介入平安开始的,后来不断学习研究。除了行业复杂外,其实平安太保都是好公司。为了看明白这个生意,好好的啃了东先生的《读懂保险股》一书,读了无数保险大V的帖子,但最终不得不羞愧的承认,依然觉得抓不住重点,来来去去还是只能以未来空间巨大、保险密度未来扩大等宏大叙事来思考,这跟真正认识一家企业恐怕距离还很远。保险行业的利润来自于利差、死差和费差。大体来说,从客户收取保费,这些浮存金可以用来投资。从最开始的保费收入开始,这些钱流转完可能需要几十年,需要取折现率折现回来。涉及的变量很多,利率的变化?假设的保守与否?内含价值的含金量?投资端的不确定性?负债端寿险改革何时好转?头大,总感觉分析还是浮在空中,总没有踏踏实实的感觉。今年算是在底部借着换策略的时机卖出保险。梳理来17年到今年取得了微薄的收益。地产?越来越重视现金流的我对地产的模式怀疑渐多。看完去年的总结当时以为的高价地是一次性影响毛利的想法天真而可笑,行业逻辑可能已经变了。成本大头里的地价不受自己控制(像不像钢铁业对于铁矿石?)、产品售价也受限,两头挤压而快周转走不通,叠加去杠杆,ROE杜邦分析三要素没一个好看?算了,放弃。跟保险一样,17年至今只取得微薄的收益,都还是靠着网格策略不断积攒的。太悲惨了。

2.基本面分析能力弱,时间和能力不支持深研

作为上班族,上班时间顶多可以手机刷刷帖子打打新,周末回家带俩娃陪老婆和父母,时间其实不多。财务知识方面还是欠缺,简单的财务数据没问题,一些基本概念也可以看明白。但你说要从财报里发现问题,或者通过财报筛选好企业。现在的水平很难做到。一直认为业余投资者需要从理念入手,入对门,然后学习企业分析。看懂一家企业那就是一辈子学习不断精进的技能了。首先从熟悉的开始,所谓的能力圈,跟自己搭点边的肯定分析起来好理解很多。比如我从事电力行业,对火电核电的大概还是理解的,这对于理解煤炭的逻辑也有些好处。诚实的面对自己,基本面分析能力是真的不足,不支持深研。过往几年赚的钱也不是靠的深研取得的。低估+分散+成本,靠的是自建的超级分散个股指数化投资组合以及基金获得的。

3.可靠信息源的筛选问题

目前的主要信息源是雪球、集思录、微博、公众号如唐书房等。雪球做了持仓跟踪,组合。看股价和公告比较方便。集思录记录实盘以及一些低风险投资机会,一些估值数据等。微博长期跟踪了几个自认为经过我检验的牛人。公众号。在各个平台关注跟踪了不少投资者,但哪些可靠哪些不可靠呢?或者哪些的套路比较适合自己呢。这值得思考。说说2016年以来的学习经历吧,也算是回忆怀旧了。1)一开始什么都不懂的阶段,搞短线听消息,好在这时期很短,才几个月就结束了。(2015年)2)然后知道了雪球,2016年左右的雪球还是蛮好的,开始系统学习投资理财,先从ETF开始。这期间,学习指数基金的知识,同时学习投资理念,《聪明的投资者》《投资者的未来》等大约几十本书吧,期间为了更好的学习了解得更多,去考了证券从业资格,一次通过蛮简单的。看的这些书的理念,会建立起:

股票并非赌博。价值投资是可靠的。(从小以为炒股就是赌博啊,耽误多少事。。。)

历来收益说明权益类资产长时间最优。可以抵御通货膨胀。(主要学习方向)

投资分为主动被动,主动投资选股,被动投指数。(先从被动开始)

指数长期下来,可以取得8-10%的收益。(这个认知,就直接干翻银行定存、货基和银行理财了。。。以前这些我都买过。。)(2016-2019)

3)看了那么多书,想下水试试了。“个股指数化投资”,也就是分散自建一个个股组合拿来打新,包括很多策略:最低PB个股轮动、查尔斯策略、大白马、低pe低pb、优质价投组合。首先打新是个好策略,这几年赚的钱真金白银不少。逻辑清晰,操作简单,一直用到现在。最低PB轮动小资金试行过一段时间,那几年估计就是碰到了失效的时段,基本不赚不亏吧估计,赚了点经验值。大白马就是平安格力保利中信了。期间参考了一些价投组合,其实还是靠谱的,一些人去开私募去了,又得换策略。一些个股一直到今年才出清了。当初入门时候买的这些个股,本来分散买的后来网格策略加重了仓位,加重了今年的负收益,这是后话了。(2017-2021)

4)集思录低风险。从去年开始,一些投资记录主要在集思录记录,雪球喷子和有效信息太少了。集思录其实2015年就开始看了,分级基金的套利还玩过一阵子,可惜那时候才两万多块钱啊,跟朋友学编程还买了阿里云服务器自动化交易,哈哈,还以为找到了赚钱机器,没几个月搞不下去了,没时间弄。麻烦啊,还得偷偷摸摸用办公电脑远程。断断续续学习可转债、折价封基轮动、主动优质基金长持、股指期货滚贴水、LOF套利等。套路都知道一些,实盘的比较少,今年开始搞IC贴水。上班族做低风险的确耗时间啊。。(2020-2021)

4.怎么找寻合适的基本面分析师?

投权益类怎么投?目前我做的主要是2和3。1和4一直在了解精进的过程中。

1.ETF指数

2.个股(√)

3.股指期货、期权等衍生品(√)

4.公募、私募基金

投个股要面对两个问题,一个是选股?一个是面对波动如何解决?

1.按前面的诚实剖析,基本面分析能力低下的我主要外包了。银行外包给冰哥、煤炭外包给公公、茅台腾讯外包给老唐。这几位对这几家企业的分析肯定是我力所不能及的。我只需要觉得信不信他们,或者说采不采纳他们的意见就ok了。我一般还在他们预测的基础上偷偷的打个折扣,免得他们过于乐观哈哈。这里面特别要注意短期火的那些大V,刨除幸存者偏差。用5年以上的时间去跟踪一个人的言论,思想,人品,业绩。这个过程其实跟买私募差不多了,你要买哪个私募基金经理也建议这么选。充分的了解他的水平和人品,充分的了解前后分析的连贯性。其实我觉得当你真正看懂一个人看懂一个策略看懂一家企业的时候,或许你自己的水平也能上去舞弄一会儿了。

2.波动的问题就建立在认知的基础上了,起码要知道pe的波动是远远大于eps的波动的。企业基本面变化缓慢而估值(也及时PE)瞬息万变,所以合理的价格是在一个很大的区间,上下50%都正常不过。所以我给出的解决方案是从市值上限制,比如今年我的市值基准300w,上下15%都不应该调仓,明年市值在250-350w之间波动都是正常的,后年就按照14%将中枢上移就行了。这样的市值管理方法是让你不要涨太多还头脑发热加仓,而跌多了反而害怕,应该反过来搞。跌破250就砸锅卖铁加仓。不要每天去理会市场先生的报价。这是针对总市值的。具体企业的话还是看基本面就好了。遇到分析师预测偏差太大时候说明该换人了,具体时候具体分析吧。

5.怎么找寻合适自己的策略?

选择股指IC主要是看到跟我之前的500ETF以及高杠杆+分散个股指数化投资相契合。看到去年的年终总结里已经写了开通期货账户,但一直没有动身实践去开搞。考虑现在35岁的我未来现金流稳定且有投资房产后续的可能入市,这几年一直保持了高杠杆。但杠杆是有成本的,每年大约8w左右的利息成本能省则省。这样IC就非常适合我了,先把仓位打上去再慢慢降杆杆,完美,买房不也是这样的嘛,目前500的pb也就在2附近,属于最低的20%区间,可能相当于2010年以前的房子吧哈哈。这样我每年的现金流入逐步降杠杆,当然这都是针对我自己而言,是能够扛得住波动的情况下才如此。毕竟2018年的全年下跌其实当初还兴奋不已,砸锅卖铁了满仓满融,不然也不会有19/20年的好收益。

除了投资,这一年:

搬了一个家。离开了生活了七八年的城市,搬到另一个城市居住。俩娃一个小学一年级一个幼儿园,终于算是适应下来。老婆继续为了家庭做出牺牲,辞掉了那么多人报考的事业单位编制,相信我们的选择,不会后悔。35岁的人生,工作与生活的平衡都要考虑。搬家后买了个地下车位,今年的开支有些大。

拿到了高级工程师职称。虽然没用但也值得记录一笔吧,一些小挫折也过去了。工作上按部就班,干好分内事。

其余大多时间就是看书,运动,跟好友走路扯淡撸串喝酒。生活照旧。一些个遗憾是疫情影响没有旅游。好动的我们只能周末爬爬山,或者带孩子各种乐园。

延续往年的优良传统,记录一下今年看的主要书籍,20本左右:

① 大钱细思

② 价值投资经典战例-恒大战例

③ 《失误,为什么我们总爱犯错》

④ 价值

⑤ 债务危机

⑥ 长期投资

⑦ 置身室内

⑧ 战胜华尔街(第二遍)

⑨ 看透银行

⑩ 非对称风险

⑪ 股惑

⑫ 追寻价值之路

⑬ 读懂保险股

⑭ 战争论

⑮ 世风日上

⑯ 两次全球大危机比较

⑰ 父母是孩子最好的玩具

⑱ 新父母学校

这一年来,主要还是在之前的框架里打转转,低估+分散+成长,指数化投资。年初的仓位如下,当时是没发现三傻的仓位那么集中(或许也是现在跌多了才觉得痛吧,哈哈)。期间融资网格获得小部分收益,也基本抵消了个股的下跌。打新收益3.6w,运气继续垃圾,希望明年大爆发呀。

年初持仓前十如下,打x的现在已经不持有了,我发现基本上全部被我换了一遍。。

1平安9.2%(×)

2招行7.8%

3 500ETF6.5%

4 金地6.2%(×)

5 中建5.4%(×)

6 太保4.9(×)

7 陕煤4.5%

8 保利4.4%(×)

9 塔牌3.9%(×)

10 中证红利3.7%

前十占了56%仓位。

2021年12月29日持仓如下:

变化

1.聚焦。标的从年初的17个个股变成年底的10个,剔除了一些高杠杆看不明白现金流的个股,增加确定性更强可持仓时间更久的个股。

2.换策略。更换了加杠杆方式,采用更加经济的IC,这样的话暂停以前融资做网格的策略,不然杠杆太高。

3.更本源的股权投资,不管是持有吃分红的煤炭,还是博成长的腾讯,均更加从股权角度持有。未来应该更低换手。避免一时兴起的调仓。雪球组合也改名叫“乌龟流”,慢就是快。

**

思考与进化**

1.选择了部分过于复杂的高杠杆行业

今年的收益大部分被保险地产拖累。首先金融业本身比较复杂,特别是保险行业。一开始应该是在2017年分散少量介入平安开始的,后来不断学习研究。除了行业复杂外,其实平安太保都是好公司。为了看明白这个生意,好好的啃了东先生的《读懂保险股》一书,读了无数保险大V的帖子,但最终不得不羞愧的承认,依然觉得抓不住重点,来来去去还是只能以未来空间巨大、保险密度未来扩大等宏大叙事来思考,这跟真正认识一家企业恐怕距离还很远。保险行业的利润来自于利差、死差和费差。大体来说,从客户收取保费,这些浮存金可以用来投资。从最开始的保费收入开始,这些钱流转完可能需要几十年,需要取折现率折现回来。涉及的变量很多,利率的变化?假设的保守与否?内含价值的含金量?投资端的不确定性?负债端寿险改革何时好转?头大,总感觉分析还是浮在空中,总没有踏踏实实的感觉。今年算是在底部借着换策略的时机卖出保险。梳理来17年到今年取得了微薄的收益。地产?越来越重视现金流的我对地产的模式怀疑渐多。看完去年的总结当时以为的高价地是一次性影响毛利的想法天真而可笑,行业逻辑可能已经变了。成本大头里的地价不受自己控制(像不像钢铁业对于铁矿石?)、产品售价也受限,两头挤压而快周转走不通,叠加去杠杆,ROE杜邦分析三要素没一个好看?算了,放弃。跟保险一样,17年至今只取得微薄的收益,都还是靠着网格策略不断积攒的。太悲惨了。

2.基本面分析能力弱,时间和能力不支持深研

作为上班族,上班时间顶多可以手机刷刷帖子打打新,周末回家带俩娃陪老婆和父母,时间其实不多。财务知识方面还是欠缺,简单的财务数据没问题,一些基本概念也可以看明白。但你说要从财报里发现问题,或者通过财报筛选好企业。现在的水平很难做到。一直认为业余投资者需要从理念入手,入对门,然后学习企业分析。看懂一家企业那就是一辈子学习不断精进的技能了。首先从熟悉的开始,所谓的能力圈,跟自己搭点边的肯定分析起来好理解很多。比如我从事电力行业,对火电核电的大概还是理解的,这对于理解煤炭的逻辑也有些好处。诚实的面对自己,基本面分析能力是真的不足,不支持深研。过往几年赚的钱也不是靠的深研取得的。低估+分散+成本,靠的是自建的超级分散个股指数化投资组合以及基金获得的。

3.可靠信息源的筛选问题

目前的主要信息源是雪球、集思录、微博、公众号如唐书房等。雪球做了持仓跟踪,组合。看股价和公告比较方便。集思录记录实盘以及一些低风险投资机会,一些估值数据等。微博长期跟踪了几个自认为经过我检验的牛人。公众号。在各个平台关注跟踪了不少投资者,但哪些可靠哪些不可靠呢?或者哪些的套路比较适合自己呢。这值得思考。说说2016年以来的学习经历吧,也算是回忆怀旧了。1)一开始什么都不懂的阶段,搞短线听消息,好在这时期很短,才几个月就结束了。(2015年)2)然后知道了雪球,2016年左右的雪球还是蛮好的,开始系统学习投资理财,先从ETF开始。这期间,学习指数基金的知识,同时学习投资理念,《聪明的投资者》《投资者的未来》等大约几十本书吧,期间为了更好的学习了解得更多,去考了证券从业资格,一次通过蛮简单的。看的这些书的理念,会建立起:

股票并非赌博。价值投资是可靠的。(从小以为炒股就是赌博啊,耽误多少事。。。)

历来收益说明权益类资产长时间最优。可以抵御通货膨胀。(主要学习方向)

投资分为主动被动,主动投资选股,被动投指数。(先从被动开始)

指数长期下来,可以取得8-10%的收益。(这个认知,就直接干翻银行定存、货基和银行理财了。。。以前这些我都买过。。)(2016-2019)

3)看了那么多书,想下水试试了。“个股指数化投资”,也就是分散自建一个个股组合拿来打新,包括很多策略:最低PB个股轮动、查尔斯策略、大白马、低pe低pb、优质价投组合。首先打新是个好策略,这几年赚的钱真金白银不少。逻辑清晰,操作简单,一直用到现在。最低PB轮动小资金试行过一段时间,那几年估计就是碰到了失效的时段,基本不赚不亏吧估计,赚了点经验值。大白马就是平安格力保利中信了。期间参考了一些价投组合,其实还是靠谱的,一些人去开私募去了,又得换策略。一些个股一直到今年才出清了。当初入门时候买的这些个股,本来分散买的后来网格策略加重了仓位,加重了今年的负收益,这是后话了。(2017-2021)

4)集思录低风险。从去年开始,一些投资记录主要在集思录记录,雪球喷子和有效信息太少了。集思录其实2015年就开始看了,分级基金的套利还玩过一阵子,可惜那时候才两万多块钱啊,跟朋友学编程还买了阿里云服务器自动化交易,哈哈,还以为找到了赚钱机器,没几个月搞不下去了,没时间弄。麻烦啊,还得偷偷摸摸用办公电脑远程。断断续续学习可转债、折价封基轮动、主动优质基金长持、股指期货滚贴水、LOF套利等。套路都知道一些,实盘的比较少,今年开始搞IC贴水。上班族做低风险的确耗时间啊。。(2020-2021)

4.怎么找寻合适的基本面分析师?

投权益类怎么投?目前我做的主要是2和3。1和4一直在了解精进的过程中。

1.ETF指数

2.个股(√)

3.股指期货、期权等衍生品(√)

4.公募、私募基金

投个股要面对两个问题,一个是选股?一个是面对波动如何解决?

1.按前面的诚实剖析,基本面分析能力低下的我主要外包了。银行外包给冰哥、煤炭外包给公公、茅台腾讯外包给老唐。这几位对这几家企业的分析肯定是我力所不能及的。我只需要觉得信不信他们,或者说采不采纳他们的意见就ok了。我一般还在他们预测的基础上偷偷的打个折扣,免得他们过于乐观哈哈。这里面特别要注意短期火的那些大V,刨除幸存者偏差。用5年以上的时间去跟踪一个人的言论,思想,人品,业绩。这个过程其实跟买私募差不多了,你要买哪个私募基金经理也建议这么选。充分的了解他的水平和人品,充分的了解前后分析的连贯性。其实我觉得当你真正看懂一个人看懂一个策略看懂一家企业的时候,或许你自己的水平也能上去舞弄一会儿了。

2.波动的问题就建立在认知的基础上了,起码要知道pe的波动是远远大于eps的波动的。企业基本面变化缓慢而估值(也及时PE)瞬息万变,所以合理的价格是在一个很大的区间,上下50%都正常不过。所以我给出的解决方案是从市值上限制,比如今年我的市值基准300w,上下15%都不应该调仓,明年市值在250-350w之间波动都是正常的,后年就按照14%将中枢上移就行了。这样的市值管理方法是让你不要涨太多还头脑发热加仓,而跌多了反而害怕,应该反过来搞。跌破250就砸锅卖铁加仓。不要每天去理会市场先生的报价。这是针对总市值的。具体企业的话还是看基本面就好了。遇到分析师预测偏差太大时候说明该换人了,具体时候具体分析吧。

5.怎么找寻合适自己的策略?

选择股指IC主要是看到跟我之前的500ETF以及高杠杆+分散个股指数化投资相契合。看到去年的年终总结里已经写了开通期货账户,但一直没有动身实践去开搞。考虑现在35岁的我未来现金流稳定且有投资房产后续的可能入市,这几年一直保持了高杠杆。但杠杆是有成本的,每年大约8w左右的利息成本能省则省。这样IC就非常适合我了,先把仓位打上去再慢慢降杆杆,完美,买房不也是这样的嘛,目前500的pb也就在2附近,属于最低的20%区间,可能相当于2010年以前的房子吧哈哈。这样我每年的现金流入逐步降杠杆,当然这都是针对我自己而言,是能够扛得住波动的情况下才如此。毕竟2018年的全年下跌其实当初还兴奋不已,砸锅卖铁了满仓满融,不然也不会有19/20年的好收益。

除了投资,这一年:

搬了一个家。离开了生活了七八年的城市,搬到另一个城市居住。俩娃一个小学一年级一个幼儿园,终于算是适应下来。老婆继续为了家庭做出牺牲,辞掉了那么多人报考的事业单位编制,相信我们的选择,不会后悔。35岁的人生,工作与生活的平衡都要考虑。搬家后买了个地下车位,今年的开支有些大。

拿到了高级工程师职称。虽然没用但也值得记录一笔吧,一些小挫折也过去了。工作上按部就班,干好分内事。

其余大多时间就是看书,运动,跟好友走路扯淡撸串喝酒。生活照旧。一些个遗憾是疫情影响没有旅游。好动的我们只能周末爬爬山,或者带孩子各种乐园。

延续往年的优良传统,记录一下今年看的主要书籍,20本左右:

① 大钱细思

② 价值投资经典战例-恒大战例

③ 《失误,为什么我们总爱犯错》

④ 价值

⑤ 债务危机

⑥ 长期投资

⑦ 置身室内

⑧ 战胜华尔街(第二遍)

⑨ 看透银行

⑩ 非对称风险

⑪ 股惑

⑫ 追寻价值之路

⑬ 读懂保险股

⑭ 战争论

⑮ 世风日上

⑯ 两次全球大危机比较

⑰ 父母是孩子最好的玩具

⑱ 新父母学校

2

赞同来自: 邹大仙女 、nanfangyinan

谢谢楼主分享,有学习到东西,比楼主年长,由于太懒,从来没有系统好好学习梳理投资方面的东西,都是靠直觉在交易。要把投资当成终身事业的话,是得好好规划规划了

2

赞同来自: 风灯

@joeychris 我也是IC新手,你可以集思录首页有个贴水学习的视频看看。另外可以直接关键字搜索“贴水”或者”IC,会发现很多大牛已经分享过。简单讲就是一个500ETF的可以上杠杆的替代品,贴水是附赠,只有不升水我都可以接受,作为权益仓位配置的一部分,吃企业成长的收益。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号