1

赞同来自: stone19940329

@nnlnn

我19年一整年都在备兑卖50购,每月在实1档位置卖出,收益有限,每月不到2个点。从机会成本来看,备兑卖虚值远强于平值。a股不像美股走震荡慢牛,经常是暴涨暴跌。整年大部分收益其实都在那几根大阳线里,吃不到的话会影响长期收益。券商研报回测的数据基本上都建议备兑卖5%虚值认购的长期收益最高。

20年初,由于疫情,实1档变成的虚值,这月的标的没成交,被迫改为卖虚,动态调整,始终卖delta处于0.3~0.4的位置,年底统计收益在40%多。但这并不说明卖虚值的收益就强过卖平值,无论是哪种,只要是备兑卖出,收益恐怕取决于标的本身的方向。

21年没做备兑,手里拿一堆标的始终处于冻结状态,无法转到信用账户,资金利用...

0

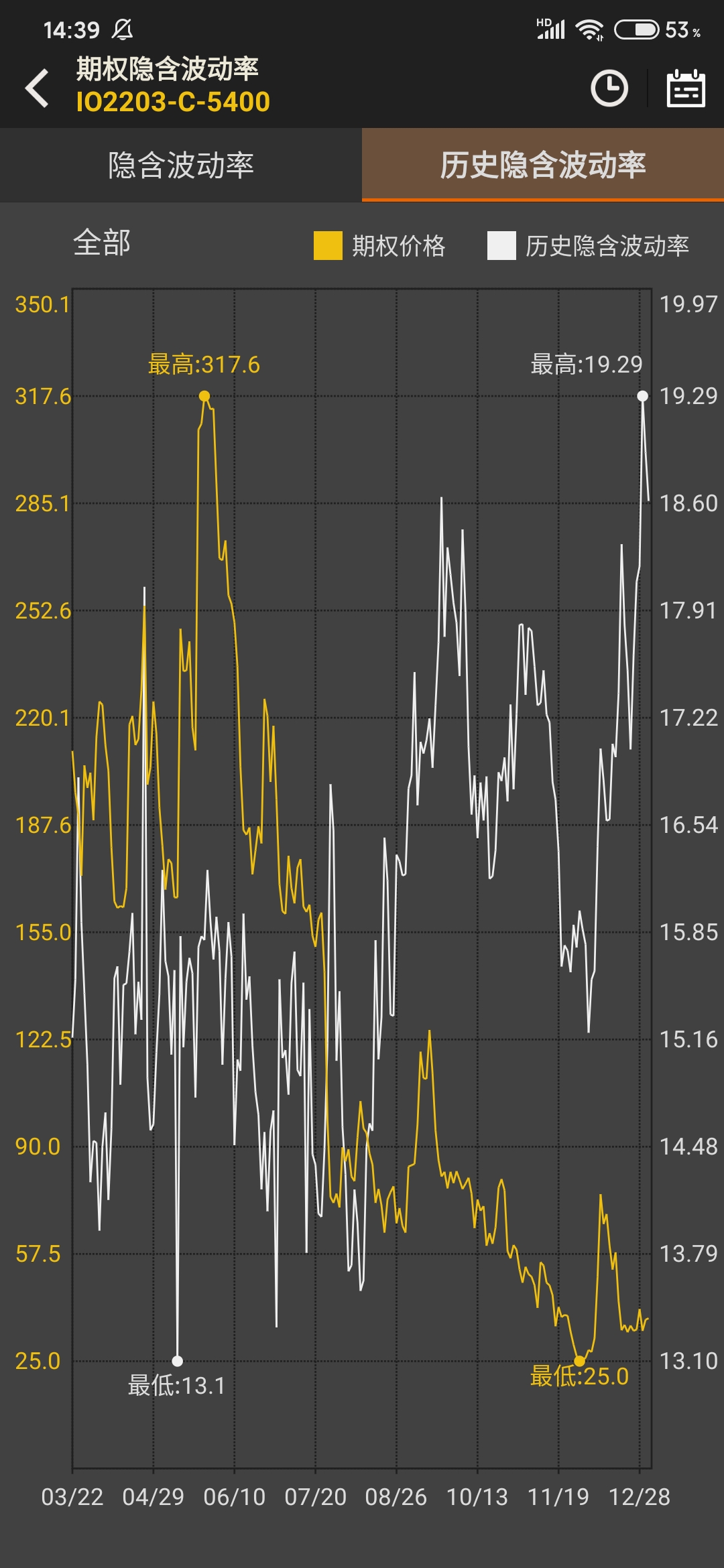

没明白,不知道楼主说得高的标准是啥。如果放到IV的历史分位来看,现在不仅不高而且偏低。如果你说得是短线,短期IV相对于短期HV偏高、有套利空间。那算年化也没意义呀,大概率拿不到到期日的,IV相对于HV的升水一旦收敛至合理水平的话必须平仓的吧...

0

景鸿资本 - 坚决做多可转债等权指数

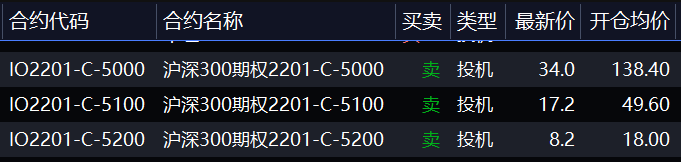

谢谢提醒。不过无论怎么算,现在卖5300C都是有利可图的。4500P都已经跌到2了,和标的指数同样差400个点。相比之下5300C卖8

了

看涨期权空头的保证金:以下两者中取大值

①期权费收入+标的资产收盘价值*13%-虚值额

②期权费收入+标的资产收盘价值*13%*0.5

了

看涨期权空头的保证金:以下两者中取大值

①期权费收入+标的资产收盘价值*13%-虚值额

②期权费收入+标的资产收盘价值*13%*0.5

0

大小愚头 - 永远3000点最好

您可能忽略了期权保证金最低也要收标准的百分之50,你卖5300压30000多已经很接近最低标准了,大盘再跌,保证金也减少不了多少了。

你的年化30是建立在满仓卖的基础上,只要大盘涨个100点,哪怕期权价格下跌了,你也一样保证金不足。当然平仓后可能还是盈利的。

你的年化30是建立在满仓卖的基础上,只要大盘涨个100点,哪怕期权价格下跌了,你也一样保证金不足。当然平仓后可能还是盈利的。

3

大小愚头 - 永远3000点最好

赞同来自: stone19940329 、壹玖捌 、田驴儿

你这个年化不能这么算,因为你要预留指数上涨时卖购需占用更多的保证金。现在只占3万附近,但是指数涨到5100,就要占接近5万,5200接近6万,虽然最后这几百块钱权利金大概率还是能赚到,但是保证金收益率预留打个6-7折,年化20%比较合适。实事求是~~~

0

景鸿资本 - 坚决做多可转债等权指数

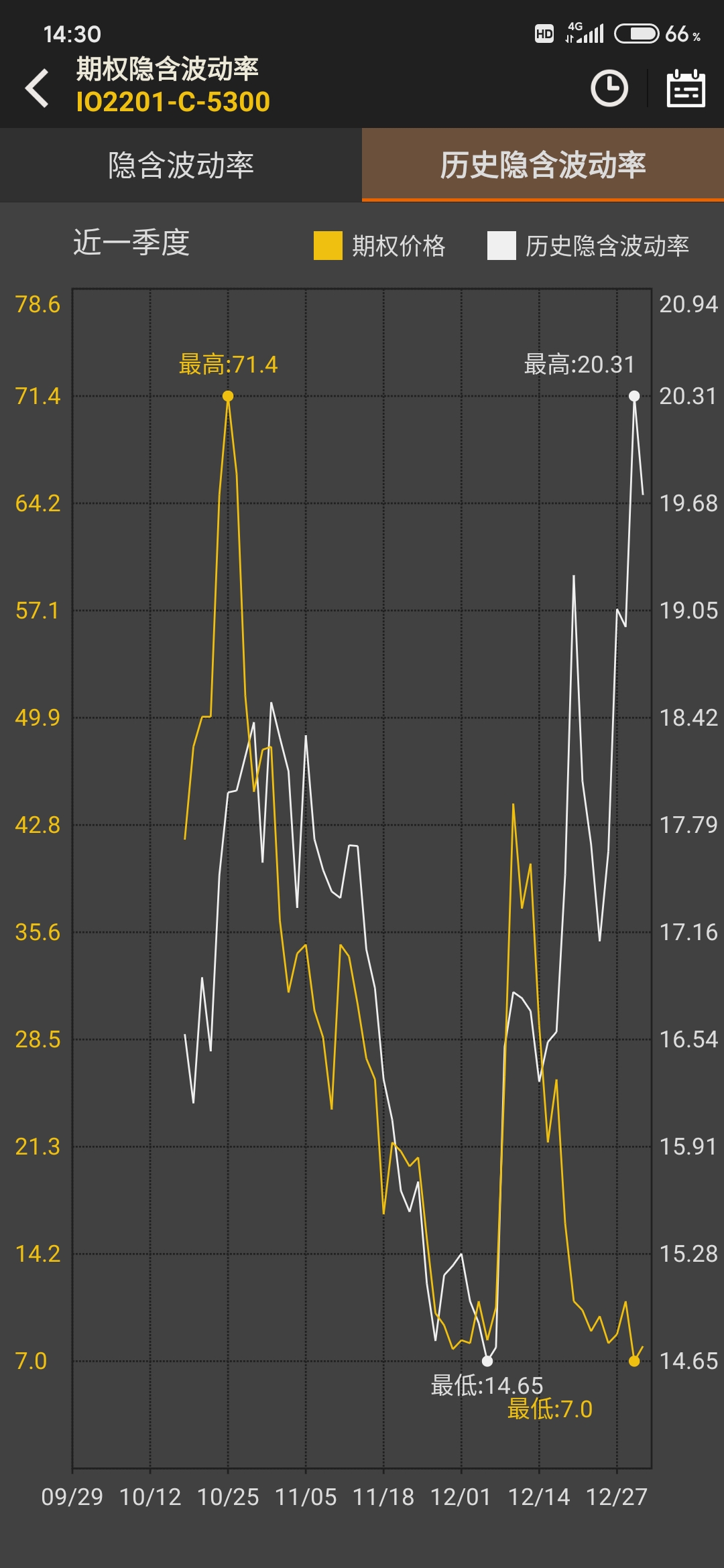

图上白线的波是从十月中旬开始的,目前是本季度最高。

升水造成了认购价格更高,认沽价格更低,所以现在卖购赔率更高。

卖5300C对应保证金收益率年化34%,风险是上证指数三周干到3900,风险收益对比很清楚。

升水造成了认购价格更高,认沽价格更低,所以现在卖购赔率更高。

卖5300C对应保证金收益率年化34%,风险是上证指数三周干到3900,风险收益对比很清楚。

1

大小愚头 - 永远3000点最好

赞同来自: songshubaba

现在波就是低,绝对的低,2021年我一直是卖方,现在的波只能说比11月底,12月初高一点点,比全年其他时间段都低。

期指的升贴水直接影响当月隐波的数值,这是事实的。当然这不影响你卖。

期指的升贴水直接影响当月隐波的数值,这是事实的。当然这不影响你卖。

0

景鸿资本 - 坚决做多可转债等权指数

哪里误导了?期指升水影响我卖购赚权利金?不要本末倒置。。。

5600C才卖多少钱?年化收益率才多少?随便怎么看也是5300C赔率更好

现在的隐波就是最近一季度最高,不要和之前市场大幅波动时候去比,此一时彼一时

5600C才卖多少钱?年化收益率才多少?随便怎么看也是5300C赔率更好

现在的隐波就是最近一季度最高,不要和之前市场大幅波动时候去比,此一时彼一时

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号