【当前策略】

投资目的:五十岁退休

投资标的:可转债、ETF指数、股票

投资策略:

低溢价/双低/长持可转债,当前仓位55%,最大仓位≤70%

AH比价轮动,当前仓位26%,最大仓位≤30%

招商双债,现金

年化期望:15%以上

记录日期:2022/1/1

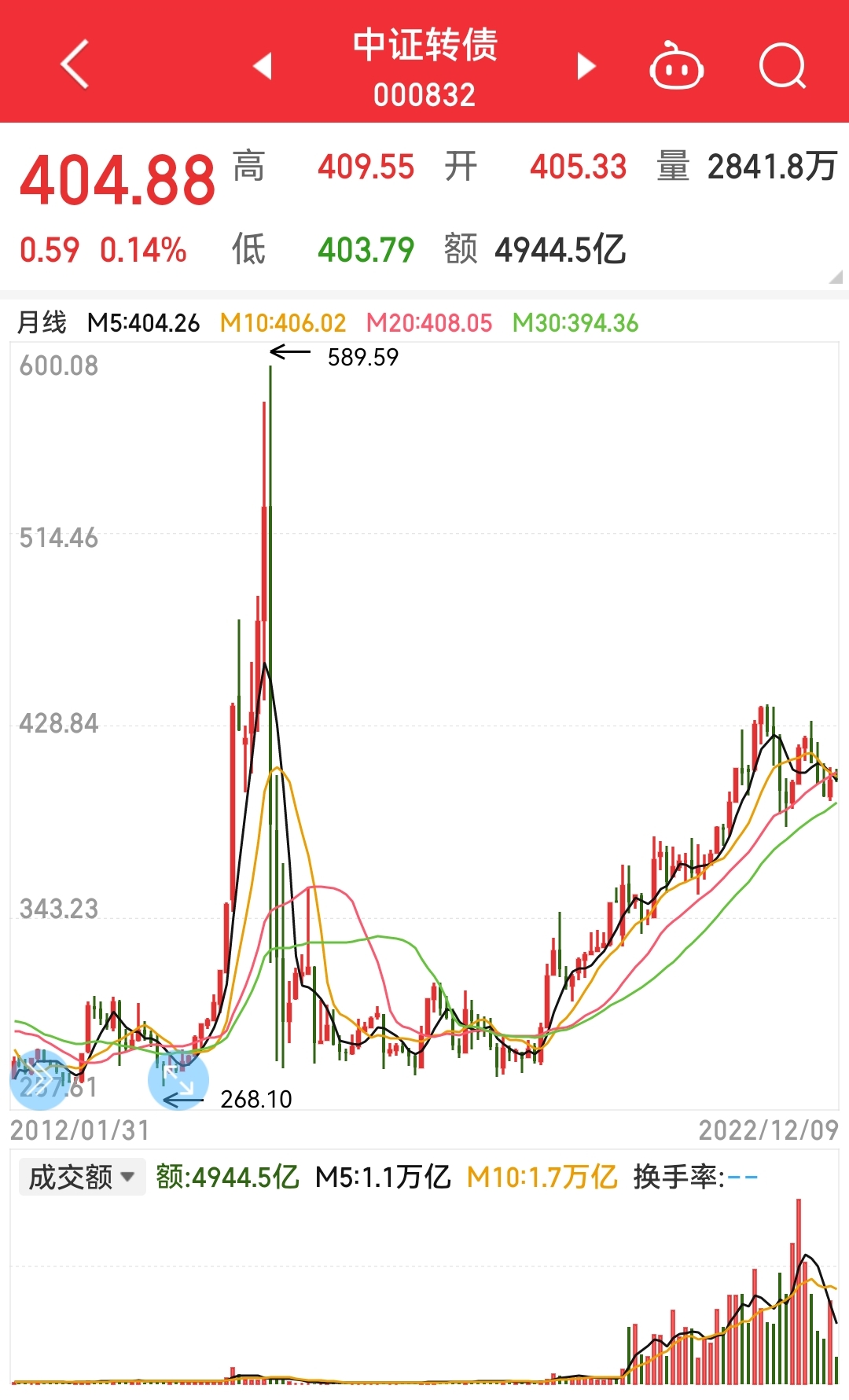

可转债绝对是散户友好最好的赛道,虽然可转债指数已经上涨了一段时间了,达到历史高位,但转债最朴素的逻辑并没有变:下有保底。并且,转债并不像股票,一直存留在市场中,而是有退有进,良好循环,随着关注度越来越高,转债指数可能呈现螺旋上升的走势。因此,2022年继续专研转债交易策略,目标是较大仓位个别转债,中长期持有,直至达到目标价格或强赎。

另外,银行、白马这个赛道在2021年已经跌了大半年,且跌幅有的达到了50%。2022年,大概率会出现一个修复反弹的走势,这个赛道的仓位还是得一直保留着,也许会带来惊喜。

2021年个人投资记录:破局(年收益17%)

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春 、jlmscb 、酱油面 、isaachhz 、djc354133 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一、总体情况

2022年,总体投资收益率为20.68%,达到了年度15%的既定目标。连续第二年达到目标,可喜可贺!

二、投资分析

今年投资主要分为三段:

第一段:1-4月份,判断创业板、中小板有见顶迹象,随以低价活跃转债为主作为投资标的,并压中以南方航空为主的蓝筹短暂行情,由此奠定了今年的净值一直在水上,对于后续的持股产生了积极影响;

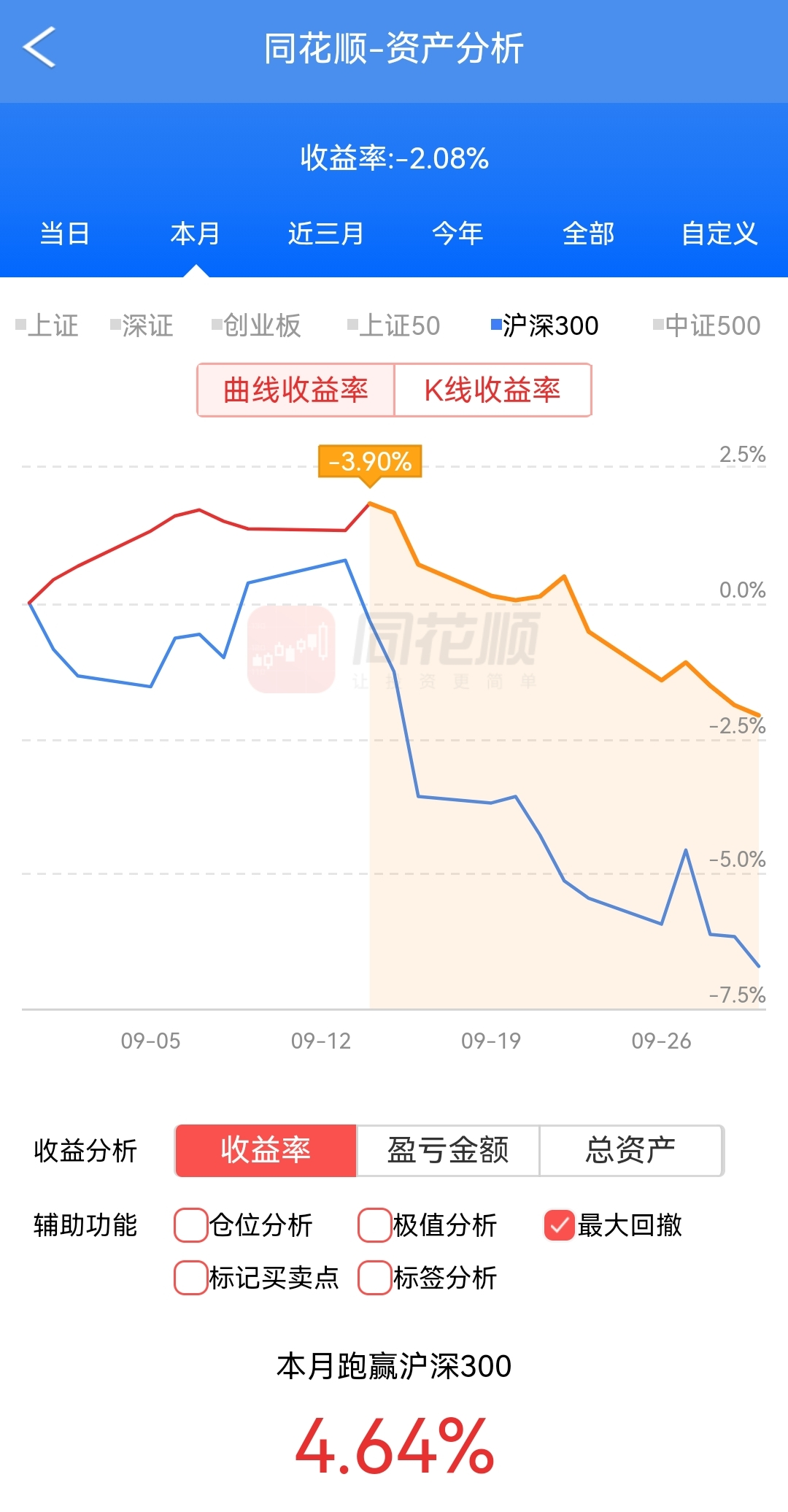

第二段:5-8月份,5月初判断出现趋势行情,随即调整可转债仓位至ETF,成功吃到了这一段行情,贡献了今年收益的绝大部分。从净值曲线可以看出,8月以后,持续震荡横盘,并无收获。

第三段:11-12月份,这一段需检讨,在11月份其实已经判断年底无行情,并降低了仓位。但随着12月份极端的14连跌,仓位持续加大、净值持续回撤。

三、得与失

总结全年投资经历,有二得一失。

一得:投资心态更加稳定。盘中主观操作仍然很多,但大的方向已能根据投资预判去进行。今年的投资关键词“行稳”也比较应景,在如此纷繁复杂的国内外形势下,只有保持“初心”,才能行稳致远。

二得:投资思路初步成型。一是坚持“低买-高卖”。这里主要是指仓位,随着大盘指数下降而增加仓位,以“低买”;随着大盘指数上证而降低仓位,以“高卖”。应用到个股个债,也是一样,利用网格来实现“低买高卖”。二是坚持“预判-调整”。投资是认知的变现,对于大盘大势,个人认为还是要利用已掌握的认知,尝试去分析、去研判,然后根据研判结论去调整策略与仓位。对了坚持、错了调整。

一失:主观操作仍然较多。这里的主观主要是微观层面,以可转债为例,价格接近130时,有的没有卖想着格局下,结果坐了过山车;到了后面的久其转债,就想着及时兑现,结果错过了最为肥美的价格。正是操作规则尚未固化,导致主观操作仍然很多。

四、2023年投资计划

一是持续跟踪预判大盘,以此来调整仓位大小。

二是尝试程序化交易,以此来降低主观操作。

三是投资策略方面,加入小市值策略,持仓以“低价活跃可转债+小市值”为主力仓位,以“灵活ETF”为辅助仓位。

2023年投资目标仍然是15%,再接再厉!

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: jlmscb

定性认识:

1、收益来自于题材炒作带来的流动性增量。小市值业绩差,成交不活跃,基金持股少。正是因为如此,股价持续下跌,导致市值下跌至较低水平。由于阶段性题材炒作,股价往往旱地拔葱式上涨,或者被纳入某类题材而被短线资金涌入推升股价。以持有10只为例,一年3轮行情,每轮行情能踩中1只,每只上涨50%、整体净值贡献5%,年华期望就在15%。此类短线资金更多的是游资。好比一个小水沟,大鲨鱼进不来,小鲢鱼也能泛起水花。不过没有美股数据,不晓得小市值是中国特色,还是普遍情况。

2、不择时。往往超额收益来自于熊市导致的股价大跌。

3、好题材属于“有害”因子。题材太好,属于赛道股,很多只眼睛都盯着,往往不会达到极度低价的情况。反而一些冷门行业的股票容易产生黑马。

4、高回撤、高收益。应控制仓位,防止情绪崩溃,割在黎明前。

5、会不会失效?!用业绩因子适当保护,避免踩到大雷。关注A股退市股数量,只要不大比例增加,在每年都有结构性行情的情况下,应该不至于长期失效。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: Jifandailu 、wuseqi 、奇乐文化 、肥壮啃苹果 、xm0409 、 、 、 、 、 、 、 、 、 、 、更多 »

当前持仓:

1. 长持转债 46%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 7%

7. 新股新债 0%

账户年度净值1.25,周涨幅0%,总仓位53%,当前回撤0%,年度最大回撤6%。

沪深300 净值0.81,周涨幅3%。

已经一个月净值高位横盘了,指数涨得还蛮好。主要还是这个时点,不想过多参与。还有三个星期过年,只减不增,放弃这段行情。

这段时间应该思考下明年15%的赢利点在哪里,目前考虑小市值、银行及可转债长持套利这三个方向。如果未来两年有小牛市的话,银行(基本上等同于地产,但业绩面更广)应该是主力军,目前持有低溢价银行转债,这部分仓位应该是明年的长持仓位;小市值最近被封基老师加仓,相信老师的判断,赚得是低估值与流动性增量的钱,有一定的逻辑在里面,用一些指标适当保护,并按周轮动,不至于轮到退市股里面去,也是可以持有的;可转债指数目前其实已经位于历史高位了,有点类似年初的创业板、沪深300指数,流动性呈现递减降温的情况,明年可能是大盘股年,可转债大部分小盘债面临还溢价率的风险,尤其是近期明显感到针对下修条款的套利空间减小,今后的可转债要想获得超额估计很难,重点放在针对个债正股的深研上;ETF趋势策略可以持续进行,当然也是短期持有。

当然,以变化应对变化才是上上策。没有哪个策略能通吃一年的。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: shelley_xie 、丢失的十年 、skyblue777 、海浪9999 、米兰的螺丝钉 、 、 、 、 、 、 、 、更多 »

目前主要操作可转债、ETF、股票三类。可转债有价格和溢价两个托底,持有起来不会担心,知道就算短时间跌下去,99%都会回来。ETF虽然没有可转债的底,但是分散持有板块,不用担心退市、跌停,在一定时间段内持有也还好。股票持有起来就没那么好了,可能存在板块涨、个股不跟涨的情况,还有一个情况是板块内的其他个股比中选的那只涨的多,也会对持仓造成困扰;并且,短时间之内,个股跌幅可能很大,超过20%的比比皆是,大盘股也不能例外。

所以,如何持有股票,需要进行心理建设。至少,目前我自己还没有建设好持有股票的心理。

找到一个方向,就是ETF值得买入的时候,分散买入3只板块内龙头股。依据ETF的买入和卖出,决定股票的买入、卖出。明年,拿出一部分仓位来尝试下。股票我认为还是要去尝试操作,作为增强收益的一个点。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: zqbxlq 、Boiledwater

当前持仓:

1. 长持转债 7%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 9%

7. 新股新债 0%

账户年度净值1.25,周涨幅0%,总仓位16%,当前回撤0%,年度最大回撤6%。

沪深300 净值0.76,周涨幅-1%。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: Boiledwater 、jlmscb 、walkerdu 、jiandanno1 、阿宽20211019 、 、 、 、更多 »

基本情况:

正股永东股份,炭黑30亿小市值股票,近期无退市风险;近一年涨停8次,比较活跃。

转债到期日:2023-04-17,还剩下5个月左右。到期赎回价108,当前价114。

三个知道:

第一个知道,最大亏损:(114-108)/114=-5.3%;

第二个知道,预计盈利:(130-114)/114=14%,值博率=14%/5.3%=2.6;

第三个知道,持有时间:最长5个月。

计划作为压仓石持有,视情况减ETF加仓!

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: wanglizhi1970 、肥壮啃苹果 、简单点ss 、大象001 、王力平 、 、 、更多 »

当前持仓:

1. 长持转债 36%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 9%

6. 趋势跟踪 25%

7. 新股新债 0%

账户年度净值1.24,周涨幅4%,总仓位70%,当前回撤0%,年度最大回撤6%。

沪深300 净值0.76,周涨幅4%。

小幅新高!回头看,底部往权益转的决定比较正确,才得以跟上沪深300的涨幅。久其也贡献了大部分利润。行情好的时候,也可以参与短线。

尾盘网格减仓部分仓位。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: xqgzs 、yendo 、大头小胖2022 、zqbxlq 、arya 、更多 »

当前持仓:

1. 长持转债 36%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 5%

6. 趋势跟踪 18%

7. 新股新债 0%

账户年度净值1.20,周涨幅-1%,总仓位59%,当前回撤3%,年度最大回撤6%。

沪深300 净值0.72,周涨幅-4%。

本周得益于久其爆发,账户亏损不多。尾盘看久其爆量30亿太大,清仓,平均价格130元。同时,清出了部分反弹无力转债,清出仓位暂未入场。

持仓继续向权益转向,按原定计划加仓并持有300ETF。少部分建仓医药、创业板。

本周是熊市最惨烈的杀跌,杀跌之后,分化见英雄。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: xqgzs 、碧水春 、阿宽20211019 、好奇心135

近期腾讯大跌,抄底的人很多,都被“误伤”。买腾讯好似没有太大问题,分析肯定都是头头是道,全中国最优质的公司之一。可是,为什么还是大跌呢?那肯定有一些傻冒,放着如此优质的公司不买,而是选择卖。

年初也提过,不要抄底中概,现在个人认为依然没有到买入的时机,包括腾讯。

股票也是商品,价格也是由商品供求决定的,俗话说就是买的人与卖的人谁多。至少目前,腾讯还看不到供求平衡的情况。什么时候,由于神秘资金进场导致腾讯不再下跌时,也就到了入场的时候。况且,公司那么多,为什么非要是腾讯呢?

此外,腾讯优质?还是移动优质?这个问题没有唯一答案,两个都很优质。保守的会认为移动好,国企背靠国家,业务稳定;激进的会认为腾讯好,民企业务任意扩展,弹性大。相对,各自的优势也是各自的劣势。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: xqgzs 、smallrain3 、skyblue777 、打新交朋友

当前持仓:

1. 长持转债 71%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 16%

7. 新股新债 0%

账户年度净值1.21,周涨幅0%,总仓位87%,当前回撤2%,年度最大回撤6%。

沪深300 净值0.76,周涨幅-2%。

逐步向权益转向。大部分板块还是下跌趋势,等待。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 川军团龙文章 、Rogerwu 、gaokui16816888 、我顶你可转债 、灵活的蓝胖子 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

3000点以下,卖出10%转债,买入10%ETF;股债比1/9;

2900以下,卖出10%转债,买入10%ETF;股债比2/8;

2800以下,卖出10%转债,买入10%ETF;股债比3/7;

2700以下,卖出10%转债,买入10%ETF;股债比4/6;

2600以下,卖出10%转债,买入10%ETF;股债比5/5;

2500以下,卖出10%转债,买入10%ETF;股债比6/4;

2400以下,卖出10%转债,买入10%ETF;股债比7/3;

2300以下,卖出10%转债,买入10%ETF;股债比8/2;

2200以下,卖出10%转债,买入10%ETF;股债比9/1;

2100以下,卖出10%转债,买入10%ETF;股债比10/0。

2000以下,加仓ETF。

人在经济在,国家在股市在。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: yule2019 、zyc田忌赛马 、棉花糖1357 、biso

时间就是金钱、坚持就是胜利。。。往往关于时间的评价都是正面性的。但,在投资上,我隐隐约约感觉时间是负价值因子,是毒药而非玫瑰。

留在市场中的时间越长,越容易亏损。牛熊按时间维度比例约为1:9,长期处于熊市或震荡市中,留在市场中,必定长时间承受煎熬。

随着时间推移,市场的情绪大概率会越来越弱。每一次上涨就是为了下跌。一段上涨拉升后,阶段性横盘震荡,市场中交易者的情绪由上涨带来的高涨,随着时间的消逝,慢慢耐不住性子,而走向削弱。

时间是权益的敌人,是债权的朋友。债权类似于房东收租,只要还有租户,时间越长,租金越多。权益类似于投资商户,只要还在做,时时都在付租,能不能赚钱,要看盈利水平。

做时间的朋友,怎么做?长债短股。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: XIAOHULI92 、丢失的十年 、创奇迹666 、股精灵 、yongwc 、 、 、 、 、 、 、 、更多 »

当前持仓:

1. 长持转债 91%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 3%

6. 趋势跟踪 0%

7. 新股新债 0%

账户年度净值1.20,周涨幅-2%,总仓位94%,当前回撤3%,年度最大回撤6%。

沪深300 净值0.78,周涨幅-1%。

这个星期转债在还账了。这也说明行情已经偏悲观,可能接近底部区域了。

持有130以下转债的信心来自于以下几个方面:一是尚无一例转债违约;二是发转债的企业,完全可以变更转债资金的用途而避免破产;三是与大股东站在同边;四是基于可转债规则持有,规则尚未变动;五是外围形势、战争形势、经济形势等只会实质发生在国外,国内自带行政防火墙,可以避免纯市场行为(2015年上千只股票关停);六是在当前经济不好的情况下,不会紧缩货币、压缩杠杆、干预杠杆等,政策性风险低,债的价格有支撑。

寒冬时,自己哈哈气,也能暖暖心。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 小白91666 、阿宽20211019 、四十大盗要理财 、碧水春 、arya更多 »

全球化倒退、疫情解不解封、企业搬离、美丽国持续加息、经济信心缺失。。。看不到好消息。

纯粹对当前市场各类指数的感性认识,个人认为当前处于大熊市前期阶段,接下来会是持续2-3年的慢慢阴跌,成交量进一步降低。这一次,可能会打破我们的认知,突破我们的底线。

总体思路还是“以熊市套利为主,以短期趋势为辅”,在可转债还没有第一例实质性违约的前提下,主战场还是在可转债上;在股市短期趋势好时,短期持有股票,不长期持有股票。

活下去,才有机会!

记于2022年中秋节,各位,中秋节日快乐!

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 碧水春 、丢失的十年 、jlmscb 、好奇心135 、大7终成更多 »

我们在投资中最容易犯的错误就是牟定某一个熟悉的东西,可能是持续未能解套的成本价、长期投资的标的、持续使用的策略等,这些熟悉的东西会持续性的、最大性的影响我们的投资决策,使得我们的投资决策不是立足于当下,而是立足于过去,也就是:我们,是活在过去里的,而不是当下。

放下过去,是逆人性的,是难以做到的,持续性的放下过去就是对自己的背叛。但是,我们是否可以尝试在做出投资决策的这一刻,放下过去,着眼当下?我认为短暂的“忘我”是可以做到的。

我们做出投资决策,必须尽可能摒弃过去固有的思维,以思维的变化应对市场的变化。

- 我们应该忘掉持仓成本价,避免做出买卖决策时牟定这个价格!

- 我们应该忘掉长期存在于持仓中的标的,避免做出标的投资时牟定这个标的!

- 我们应该忘掉持续使用的投资方法、策略,避免做出策略选择时牟定这个策略!

全市场、全策略地比“价值”,寻找“价值”洼地,应是我们投资修炼的方向。

放下过去、着眼当下、投资未来!

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持转债 100%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 0%

7. 新股新债 0%

账户年度净值1.22,周涨幅-1%,总仓位100%,年度最大回撤6%。

沪深300 净值0.83,周涨幅-1%。

持仓集中在下修转债,回撤可控,满仓死扛。

这一次未能避免回撤:不要给自己立flag,对标的不应投入“情感”,仓位应随着时间推移持续降低。

谈一下对当前行情的看法:当前行情大概率是震荡行情,既不是上涨行情也不是下跌行情;大部分板块会继续回调后,围绕4/27低点与当前点的区间,反复震荡。

现在是全球经济危机,比单纯的金融危机更可怕。保持套利思维!

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 剑水 、奔跑在圣西罗 、Boiledwater

当前持仓:

1. 长持转债 61%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 0%

7. 新股新债 0%

账户年度净值1.23,周涨幅3%,总仓位61%,年度最大回撤6%。

沪深300 净值0.85,周涨幅1%。

得益于天路转债下修到底,账户新高,下周大概率也吃肉。

欧阳修 - 没有长生稻,也没有荒芜田!

当前持仓:

1. 长持转债 36%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 0%

7. 新股新债 0%

账户年度净值1.20,周涨幅0%,总仓位36%,年度最大回撤6%。

沪深300 净值0.86,周涨幅-4%。

得益于及时减仓,并持有转债,避开了本次下跌。

石头记:水面平静如镜,惹人憨憨欲睡。突然,天外飞来一颗小石子,掉在了水面上,顿时激起千层浪。而后随着时间推移,浪花散尽,水面又恢复了平静。

捕捉小石头、寻觅波浪间。

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: J520551712 、碧水春

当前持仓:

1. 长持转债 37%

2. 双低转债 0%

3.单低转债 0%

4. HA比价 0%

5. 二八轮动 0%

6. 趋势跟踪 35%

7. 新股新债 0%

账户年度净值1.19,周涨幅2%,总仓位72%,年度最大回撤6%。

沪深300 净值0.90,周涨幅1%。

反弹进入深水区,总体思路是将ETF仓位逐步切换至低位可转债,等待市场调整。

一线ETF:新能源车、锂电池、光伏、芯片、酒、家电

二线ETF:半导体、医药、300、500

下周计划:

清仓ETF:中概、科创50、军工、5G

建仓ETF:医药

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号