今年的股价估值比较高,经历过去年比较好的收益我还有点飘,在估值比较高的环境中的做的比较散漫,思考深度不够,没有与时俱进,没有做到亢龙有悔

其中长期权益类5成仓位贡献2.5%,3.5成可转债贡献约9%,期权和右侧贡献-1.5%左右 ,其他理财贡献2%。

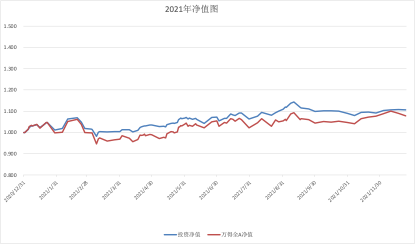

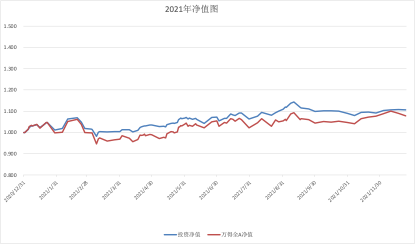

收益曲线如下,背后故事的确精彩,让人在投资这个平行宇宙中感到非常享受,不管过去的自己是什么样的自己,只要努力过,都要喜欢自己的起伏,因为那是一种内卷的旋律。

1. 2月份左右,在论坛一片质疑的时候,把几乎所有论坛的消息和观点,券商的观点,可转债的合同文件都梳理了一遍,得到一个观点:股权债券双托底;组合消除个股风险。

2. 然后进入了2成仓位,很少;受到鸭蛋影响,后面又进入了1-2成仓位,还是很少。因为谨慎,溢价还拿得高。但是在工程兵还在挖战壕的时候,似乎很快就听到胜利的号角。香槟已经拿在手上。

3. 后来认真学习了yyb的轮动理论,发现自己肤浅了。浴室开始第二阶段:轮动,仓位没有发生变化,疑,欢呼声又响起了,我已经开始拿起酒杯,环顾四周,得意洋洋。

4. 在这个时间点,实际上出现的老实和尚和持有封基老实的低溢价策略,我理解下来这个策略背后的逻辑是股票的右侧策略逻辑,感觉和买对应的小盘股策略类似。不太有信心,所以就盯了一阵小盘指数,出现不稳的时候。就开始甩开膀子,狂欢走人了。上帝在一旁发笑,小朋友你还是太幼稚啦。

总结整个转债的操作,最后一波不在能力圈,认。但是第一波进入的时候,对于转债的容错性认知不够,后来天书讲过,从现在看,至少应该在7成仓位左右,感觉思考深度不够,另外交流的朋友太少,还有一个重要的原因是这一类投资没有形成结构化思考和决策过程,后面还是需要从凯利公式,时间,容错性,交易计划策略四个维度去整理逆向反转策略,避免利润收缩

第0层认知:以前对于主动基金的认知是,交给他,360管家。

第1层认知:从上海小孩,影儿小白这边知道基金公司平台水平,基金经理投资风格和历史收益。同时也在如下同志中投入了自己的初步仓位:

崔莹,周应波,袁芳,谢志宇,雷鸣,王崇,杨浩,董承非,张坤入局。

这是一个初期感觉让我觉得夜夜安心入睡的组合,但后来发现竟然是夜夜爷爷叫我起来,净值下跌了,问为啥,不知道。好吧,从基金经理的历史业绩,公司平台开始我漫漫的心痛研究之路。从每位基金经理的访谈,基金季报,持仓变化,去探索每位基金经理的投资策略和变化。

第2层认知: 【基金经理是自己价值观的延伸,自己的影子。完成在自己价值观上想做,但是没有能力做的事情。】

所以我只留下了崔莹,调入了 周雪军,张宇帆,杜洋,唐晓斌,曹名长,莫海波,候选林英睿。属于划线风格,景气度轮动风格,反转风格(格雷厄姆,逆境反转)。最大的收获是自己在十几亿的时候挖掘了周雪军,杜洋两位经理。

选择了这些人解决了几个问题:

- 划线派解决收益实时正反馈问题,符合一般人的价值观 **

**- 景气轮动派解决了逻辑“实时“正反馈问题,也就是基金经理选择的股票和目前行业的景气度符合,逻辑上很快能得到验证,持有者则比较有信心。这也是我特别想做,但是没有能力去做的事

- 反转则是低估的股票,不涨,自己也不害怕,拿得住。相信基金经理在红海的能力,在时机上的能力,缺陷某一类品种是仓位不能特别大

靠!这不就是另外一个超配版,Pro,Ultra,的 Myself吗?喜欢,喜欢,不胜喜欢。

前期的基金经理持有问题:

在于质量类的投资股票,价格不高不低,成长/景气幅度需要等待和认知。在价格估值上恐惧,在时间上需要煎熬,在逻辑上自己不清楚,除了对基金经理的信任,其他无他。这种风格的基金有价值吗,有---择时拿,把他变成逆境反转风格

汇报下目前的基金投资套路:

定量(阿尔法,最大回撤,年限,规模,历史战绩)-->最大回撤,次大回撤分析是否合理--->定性:基金报告,持仓分析得到超额利润来源-->定性:大V分析报告--->定性:访谈看人-->看当前持仓和公司的江湖地位,决定购买仓位

特别说明:大回撤,次大回撤分析是否合理----有一些是制度原因,有一些是底部坚持持有不动,都是可以理解的,当然我也喜欢底部回撤小,高处涨幅大,但是客观的说,要不难得,要不是幸存者偏差。这种分析也能帮忙你在后续艰难的时候持有的时候坚持住,成为自己的摩西,不回头。

最后说明下今年的基金发行规模:

理财真的在搬家,新发基金目前看来内卷更严重,透明化更强,其他的变化拭目以待。

初期抱团崩塌的时候,我想抄袭谢志宇,张坤的作业,成为核心抱团。没想到崩塌的时候,呵呵

后来看着,又开始玩了一段时间期权,高估了自己的时间资源,没有投入,这个品种很难。

中期,整了一段量化基金,因为自己对这个方面有一定专长,收益还行。

包括其他基金的置换,也是比较随意和混乱。

总体来看:研究不深入,高估了自己时间资源,风格偏向博弈,不确定性因素太多,这些品种的介入主要原因是今年价值中枢上行,找不到以前做低估值,低风险的策略啦,所以随意刨地,哪知道挖到的都是雷。在市场博弈风格渐浓,估值不低的时候,怎么弄呢?

另外我的疫情反转逻辑从去年整到今年,倒是玩得很好,从单一风格上看,有了100%左右的收益,低位购买,网格交易,相信人类终将会战胜病毒,但是可能时间资金效率不高。目前快要从蓝海玩到红海了,可能要作为明年的重要策略,小心计划

a) 可转债不理解

b) 北新所策略的研究

2.疫情反转交易策略:

a) 深入研究,从蓝海到红海

3.互联网逆境反转:

a) 用时间换空间,可能是我最大的投入仓位啦

4.房地产等低估交易性机会,轻仓参与

5.在理财转移后,会不会出现资产荒,煤炭这种10年内分红稳定的资产会不会走红

6.军工,数字基建,CPI上涨,国产替代等景气赛道逻辑交给基金经理

1. 净值说明

净值1.11,领先万得全A大概1个多点。其中长期权益类5成仓位贡献2.5%,3.5成可转债贡献约9%,期权和右侧贡献-1.5%左右 ,其他理财贡献2%。

2. 投资活动分析

今年的核心收益来自转债,加入的仓位始终在3.5—4成左右,也平滑了2月的下跌,导致净值基本没有到1以下,整年的心态都还不错。收益曲线如下,背后故事的确精彩,让人在投资这个平行宇宙中感到非常享受,不管过去的自己是什么样的自己,只要努力过,都要喜欢自己的起伏,因为那是一种内卷的旋律。

2.1 逆向反转的明星---可转债

做过很多逆向反转品种,国企指数,银行ETF,医疗ETF,疫情下的受损企业,中证红利,周期类ETF。虽然绝大数盈利来自这些投资,也有割肉跑路,超长时间的。只有这一次,超快,超幅度,超有容错性,容错性则是转债被称为明星的原因。1. 2月份左右,在论坛一片质疑的时候,把几乎所有论坛的消息和观点,券商的观点,可转债的合同文件都梳理了一遍,得到一个观点:股权债券双托底;组合消除个股风险。

2. 然后进入了2成仓位,很少;受到鸭蛋影响,后面又进入了1-2成仓位,还是很少。因为谨慎,溢价还拿得高。但是在工程兵还在挖战壕的时候,似乎很快就听到胜利的号角。香槟已经拿在手上。

3. 后来认真学习了yyb的轮动理论,发现自己肤浅了。浴室开始第二阶段:轮动,仓位没有发生变化,疑,欢呼声又响起了,我已经开始拿起酒杯,环顾四周,得意洋洋。

4. 在这个时间点,实际上出现的老实和尚和持有封基老实的低溢价策略,我理解下来这个策略背后的逻辑是股票的右侧策略逻辑,感觉和买对应的小盘股策略类似。不太有信心,所以就盯了一阵小盘指数,出现不稳的时候。就开始甩开膀子,狂欢走人了。上帝在一旁发笑,小朋友你还是太幼稚啦。

总结整个转债的操作,最后一波不在能力圈,认。但是第一波进入的时候,对于转债的容错性认知不够,后来天书讲过,从现在看,至少应该在7成仓位左右,感觉思考深度不够,另外交流的朋友太少,还有一个重要的原因是这一类投资没有形成结构化思考和决策过程,后面还是需要从凯利公式,时间,容错性,交易计划策略四个维度去整理逆向反转策略,避免利润收缩

2.2 主动基金的认知---自己投资价值观的影子

这是一个巨大的认知改变,让我知道什么时候选择主动基金,选择什么样的主动基金,改怎么选第0层认知:以前对于主动基金的认知是,交给他,360管家。

第1层认知:从上海小孩,影儿小白这边知道基金公司平台水平,基金经理投资风格和历史收益。同时也在如下同志中投入了自己的初步仓位:

崔莹,周应波,袁芳,谢志宇,雷鸣,王崇,杨浩,董承非,张坤入局。

这是一个初期感觉让我觉得夜夜安心入睡的组合,但后来发现竟然是夜夜爷爷叫我起来,净值下跌了,问为啥,不知道。好吧,从基金经理的历史业绩,公司平台开始我漫漫的心痛研究之路。从每位基金经理的访谈,基金季报,持仓变化,去探索每位基金经理的投资策略和变化。

- 崔莹:欧奈尔风格。先看市场发生了什么,再研究其内部价值和原因。

- 谢志宇:大择时,质量型,成长和估值均衡考虑。对视市场的趋势要弄明白了逻辑再投入,有一定的固执。TMT研究深度很牛,但是估值考虑限制了他迈向星空(并非便宜,别喷)

- 袁芳:长短结合。一半玩长线,一半玩景气度轮动。曲线很好,今年盘子大了,开始走质量型风格,减少换仓。

等等等等,不一一列举。

问题的关键:我感觉我研究明白了,我还是拿不住,为什么?第二次认知此时揭开了他拿美丽的面纱啦:

第2层认知: 【基金经理是自己价值观的延伸,自己的影子。完成在自己价值观上想做,但是没有能力做的事情。】

所以我只留下了崔莹,调入了 周雪军,张宇帆,杜洋,唐晓斌,曹名长,莫海波,候选林英睿。属于划线风格,景气度轮动风格,反转风格(格雷厄姆,逆境反转)。最大的收获是自己在十几亿的时候挖掘了周雪军,杜洋两位经理。

选择了这些人解决了几个问题:

- 划线派解决收益实时正反馈问题,符合一般人的价值观 **

**- 景气轮动派解决了逻辑“实时“正反馈问题,也就是基金经理选择的股票和目前行业的景气度符合,逻辑上很快能得到验证,持有者则比较有信心。这也是我特别想做,但是没有能力去做的事

- 反转则是低估的股票,不涨,自己也不害怕,拿得住。相信基金经理在红海的能力,在时机上的能力,缺陷某一类品种是仓位不能特别大

靠!这不就是另外一个超配版,Pro,Ultra,的 Myself吗?喜欢,喜欢,不胜喜欢。

前期的基金经理持有问题:

在于质量类的投资股票,价格不高不低,成长/景气幅度需要等待和认知。在价格估值上恐惧,在时间上需要煎熬,在逻辑上自己不清楚,除了对基金经理的信任,其他无他。这种风格的基金有价值吗,有---择时拿,把他变成逆境反转风格

汇报下目前的基金投资套路:

定量(阿尔法,最大回撤,年限,规模,历史战绩)-->最大回撤,次大回撤分析是否合理--->定性:基金报告,持仓分析得到超额利润来源-->定性:大V分析报告--->定性:访谈看人-->看当前持仓和公司的江湖地位,决定购买仓位

特别说明:大回撤,次大回撤分析是否合理----有一些是制度原因,有一些是底部坚持持有不动,都是可以理解的,当然我也喜欢底部回撤小,高处涨幅大,但是客观的说,要不难得,要不是幸存者偏差。这种分析也能帮忙你在后续艰难的时候持有的时候坚持住,成为自己的摩西,不回头。

最后说明下今年的基金发行规模:

理财真的在搬家,新发基金目前看来内卷更严重,透明化更强,其他的变化拭目以待。

2.3 随意与混乱

这是因为我太忙,一般喜欢用这个借口,呵呵。初期抱团崩塌的时候,我想抄袭谢志宇,张坤的作业,成为核心抱团。没想到崩塌的时候,呵呵

后来看着,又开始玩了一段时间期权,高估了自己的时间资源,没有投入,这个品种很难。

中期,整了一段量化基金,因为自己对这个方面有一定专长,收益还行。

包括其他基金的置换,也是比较随意和混乱。

总体来看:研究不深入,高估了自己时间资源,风格偏向博弈,不确定性因素太多,这些品种的介入主要原因是今年价值中枢上行,找不到以前做低估值,低风险的策略啦,所以随意刨地,哪知道挖到的都是雷。在市场博弈风格渐浓,估值不低的时候,怎么弄呢?

另外我的疫情反转逻辑从去年整到今年,倒是玩得很好,从单一风格上看,有了100%左右的收益,低位购买,网格交易,相信人类终将会战胜病毒,但是可能时间资金效率不高。目前快要从蓝海玩到红海了,可能要作为明年的重要策略,小心计划

3. 明年的策略

1.低风险策略:a) 可转债不理解

b) 北新所策略的研究

2.疫情反转交易策略:

a) 深入研究,从蓝海到红海

3.互联网逆境反转:

a) 用时间换空间,可能是我最大的投入仓位啦

4.房地产等低估交易性机会,轻仓参与

5.在理财转移后,会不会出现资产荒,煤炭这种10年内分红稳定的资产会不会走红

6.军工,数字基建,CPI上涨,国产替代等景气赛道逻辑交给基金经理

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号