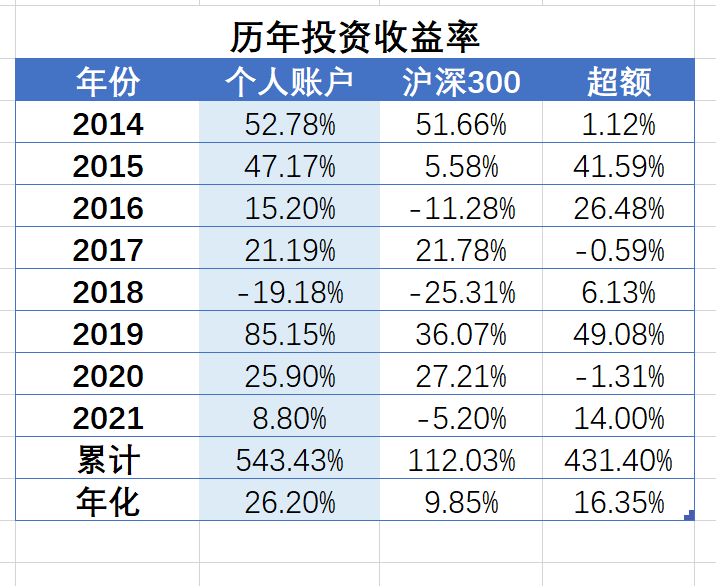

一、2021年投资收益回顾

2021年投资收益率8.8%,跑赢大盘和300,跑输了500等小盘指数。收益率虽然不行,但是能感觉到自己投资理念在不断进步,投资思路越来越清晰,内心变得越来越从容。

二、2021年投资操作回顾

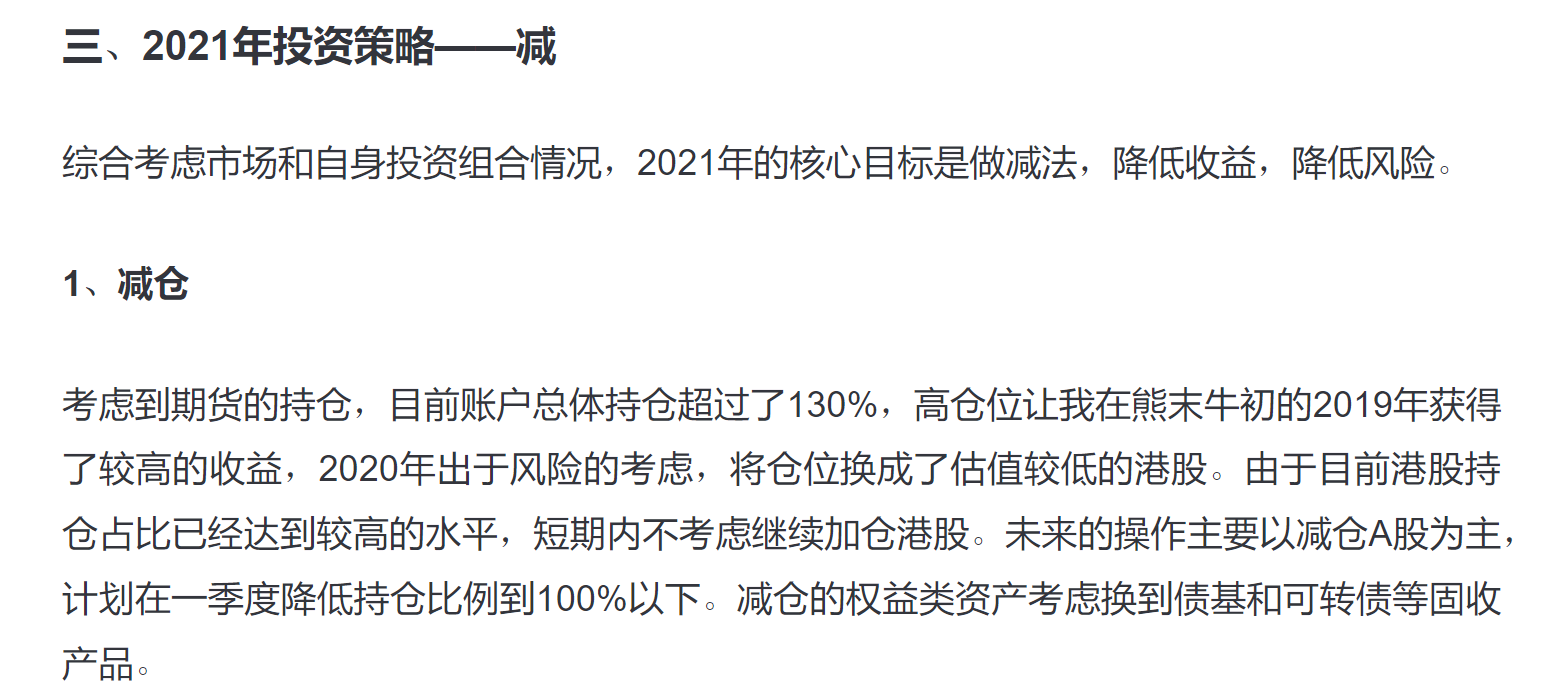

1、低估白马减仓不够坚决

在20年年终总结里制订的21年投资策略是在一季度减仓,换仓转债和债基。回头看当时定的策略是非常正确的,可惜知易行难,执行的不够彻底,手里一些低估值的白马股减仓不够坚决,后来造成巨大亏损。

2、港股仓位过高

21年的港股惨不忍睹,严重拖累了我的业绩,自己也反思过,20年港股就偏弱,到21年初港股相对于A股估值偏低了不少,AH股溢价率处于历史高位,就是自己再回到21年初,估计也不会将H股列在减仓计划中,这波下跌以目前小编的能力是规避不了的。能改进的配置仓位,21年初我的港股仓位高达45%,过高的单一类别资产配置比例就产生了集中度风险,未来自己的投资计划会针对未保护的单一类别资产设置持仓上限,大约30%-35%。

3、IC和转债

IC去年基本没动,拿了全年,在临近年尾的时候考虑整体权益仓位,减了1手,换成了香草。IC的投资思路之前已经写了好几篇了,经常有读者跟我交流IC策略,眼花缭乱的,其实IC最好的策略就是:

拿着不动就完了。

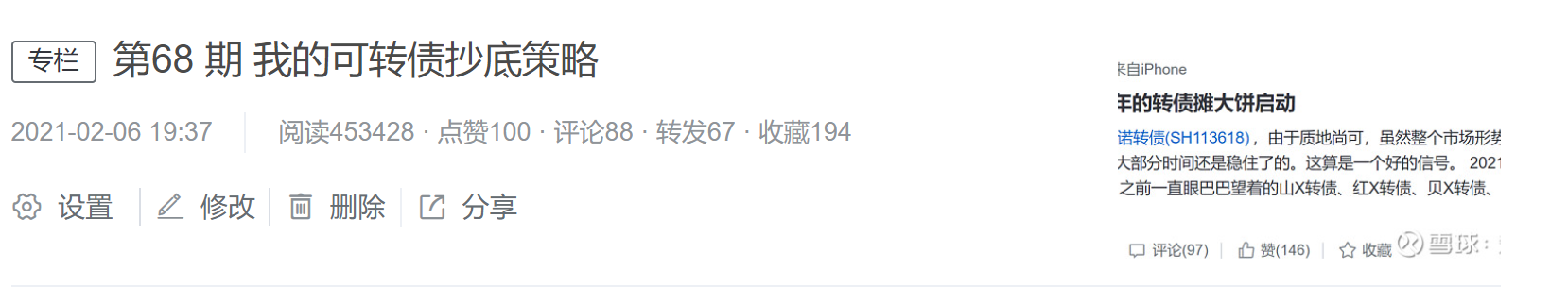

去年春节前转债出现了历史级别的机会, 当时抄底转债的投资者们今年收益起码能到30%+,我在当时也发了一篇文章号召大家抄底转债并且同时在雪球建了两个转债策略的模拟组合。

可惜自己实盘账户在节前只把转债的仓位加到了14%,有点低,应该加到30%。

三、2022年投资策略核心:防守反击

1、为什么要防守反击?

环顾四周,找不到一个很好的机会,A股景气和确定性强的行业估值冲上天,便宜的行业直接照着大熊市走,也难言见底;港股这几年有点极端,倒没准能否极泰来,但不确定性也很大;固收方面,利率要想继续走低也不容易,转债整体估值偏高,垃圾债ytm高的就那几只地产,小赌怡情可以,不敢上仓位。不过,机会从来不是找出来的,而是等出来的。谁也不知道未来哪知黑天鹅就蹦出来了,资本市场从来不缺惊喜,目前先防守,等待像去年转债那种确定性机会的出现。

2、降低下行贝塔

金融里的风险是波动的概念,而投资者主要担心的是下行风险,也就是损失,没人会烦涨得多。降低仓位是规避了波动,虽然避免了损失,但是也丧失了上涨的潜在收益。

但其实我们更希望的是只规避损失,但是不放弃获得上涨收益的可能。

之前分享的两期关于香草策略的文章就是谈如何下有保底上涨无限,这类策略在目前市场环境下也是一种不错的防守反击策略。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号