时光荏苒,又是一载。

回顾刚过去的2021年资本市场,给我的感觉是,纷繁而芜杂,喧嚣且浮躁。市场风格极度分化、热点频出而不可持续,切换频繁几无过渡,波动剧烈扰动人心。

在说自己2021年收益率前,先把去年总结文末的一段话的截图摆出来:

一向不擅长预测的我,未想到竟在自己收益率的预测上如此神准!2021年本人侥幸录得正收益,最终年度收益率定格在2.8%,收益乏善可陈,但因其侥幸,所以“满意”。

个中原委和曲折,且见下文详解。

2021年市场收益表现可以 @持有封基 的一张表概括。

通过表格高亮的数据条目,来重点概括下今年的市场特点。2021年,A股4000多只股票,近2/3的标的是上涨的,中位数涨幅9.9%,算术平均值反倒更高,达24%,也即是说,如果年初无脑等额买入A股所有4000多只股票,也能获得24%的收益!

再细看各宽基指数的表现,则发现今年的市场是"头轻脚重"奇妙状态。上证50、沪深300、中证500,中证1000、国证2000分别代表的样本市值规模是沿着“大盘-中盘-中小盘-小盘”的路径依次降低的,而收益率刚好是反过来的。市值越小,涨幅越高。这大概是今年A股我能概括出来的最大风格特征。刚总结完就在网上发现了一张更直观的图,附上:

2021年市场的另一大特征是,重量级政策频出,对市场扰动乃至震动极大,譬如医药集采、碳中和拉闸限电限产、互联网反垄断、三胎政策、教育双减等犀利的政策密集出台,叠加水灾疫情反复等因素,使得市场如惊弓之鸟,情绪脆弱,涨跌波动剧烈,热点散、短、快,持续性极差。自己持仓虽多为传统行业,但也受到牵连,调整剧烈。

根据回忆梳理下今年个人账户的表现,基本脉络大致如下,细节上可能略有出入,也不去细究了。本人年内收益率高开低走,一季度录得15+%的收益率,回想当时还是踌躇满志,已经开始希冀有15%的收益率打底,可以放手博取更高的收益率了。然而,之后的行情走势跟自己预期完全向左,收益率以5%的速度逐季下降,二季度10%,三季度5%,到四季度竟已跌破0%微亏。幸得12月GWY出台降准政策,市场借机回暖反弹,在最后一周收益翻红定格在2.8%,虽跑赢了上证50和沪深300,但上证都没跑赢,更别提其他指数了。有了如此曲折的过程,所以才有种“劫后余生”的庆幸,因其侥幸,所以“满意”——感谢市场眷顾,不好意思说不满意啊!

从板块看,银地保算是近两年的基础持仓,构成了对今年整体收益最显著的负贡献。今年银行整体微盈,地产和保险今年普遍都有20-30%的跌幅。然后是食品和医药,食品股双汇去年在估值高位时就减了大半,成本为负,剩余就权当超长期持仓拿着。今年因猪周期和公司内部纷争的因素,半年最大回撤就超过50%,下半年虽有反弹,但对整体收益贡献仍为负数。医药股主要持仓有健康元、恩华、浙药、江中、千金等,互有涨跌,且仓位不高,对整体收益贡献基本持平。

对收益有正贡献的主要是周期类标的,包括但不限于锡业股份、中远海控、神华、兖煤等。按照以往的思路,周期股由于择时太难,一不小心就会付出巨大的时间成本,从来不是我配置的重点。非要配置的话,也是小仓位左侧介入,然后守株待兔便是。这两年由于疫情和市场风格偏好等影响,自己重点配置的传统板块始终是一潭死水,难有大的表现。迫不得已开始关注周期标的。客观讲,今年配置海控在上车时,其自去年底部已有4-5倍的涨幅(其它周期标的也有较大涨幅),但由于实在看不下去市场对其的“侮辱性”定价,还是严重“破例”右侧买入并“追高”了。年底新冠病毒的变种再袭全球,加上公司回购分红等政策,成了其修复估值定价的契机。海控将仍然作为本人2022年重点关注和持有的品种之一。此外,整个周期板块持仓值得一提的是,在9月末10月初的短短的2-3周的时间内,有一波30%以上的急速回撤,下跌之突然、之剧烈,实在让人措手不及。两三周就跌去了大半年辛苦积攒的涨幅,这种先予后取、缓予急夺的过程,更是让人无比郁闷。之所以说是“辛苦积攒的涨幅”,是因为在其它板块无望助力盈利的情况下,自己将最后仅有的宝贵的仓位都配置在了周期标的上,一想到跌1/3要涨50%才能收复失地,不禁深感无奈、不平、沮丧甚至绝望……好在上天眷顾,随着市场情绪的企稳,周期股后来普遍收复部分失地,从而保证了对年度收益的正贡献。事后回顾看,做周期股和做价值股是完全不同的体验和要求,做周期股需要时刻关注企业特别是行业动态,如海运的CCFI、锡业的LME 锡价走势以及影响其走势的疫情、流动性、供需等短期因素,十分耗费心力,甚至还会影响整体心态。不似做擅长的价值股,基本面稳定且变化缓慢,驾轻就熟,中线拿着并不需要花费太多精力去频繁关注短期指标变动。

其它正贡献的还有正泰、骆驼、北新等自下而上的个性配置。由于此类个股缺乏分析的共性,就不过一一详述了。整体而言,这些个股基本面和业绩确定性强,买入时估值较低,胜在稳。虽然个股涨幅都还不错,但由于整体分散化的配置策略和当时的仓位限制,配置小而散,对整体收益贡献也并不显著,较为可惜。如今复盘看,如果自己在整体配置上对此类自下而上个性配置的标的更聚焦也更集中些,这些个股的收益自然会更多,关键是还会省心省力很多。

最后再提一点,今年能侥幸不亏微盈,也有自己历年重视和坚持的“类固定收益”——新股、新债和分红的贡献。自己在配置时有意留有一定长期持有的高分红标的。此类收益虽不起眼,但总是忠心耿耿、默默无闻地给与正贡献。它们作为基石,通过提供真金白银现金流入的方式,稳定了我长期投资的预期和心态——相较于净值上的贡献,这其实才是其核心贡献。额外的功绩则是,它还在今年这个关键时刻救我一命(保本不亏)。

下面结合对今年市场现象的评述,谈谈今年的几个感触。

但这类的怀疑乃至攻击,在我看来更像是“稻草人谬误”——将观点A有意无意地混淆替换为更容易被攻击和驳倒的观点B,从而试图取得辩论上的胜利。

问题是低估值就等于低估么?低估就等于价投么?

低估和高估,都是相对于内在价值而言的,本质是价值投资者在发现的市场的“错误定价”。

而所谓低估值和高估值,都是静态的绝对值。低估值不等于低估,高股估值也不等于高估。

但从概率的角度,低估值股票池里选出低估标的之概率远大于高估值股票池里选不高估的标的。

从实证的角度去验证,是6124点市场遍地高估值股票时买入套人多,还是1664点遍地破净股票时买入赚钱的概率高?不言自明。

关键是要把低估值的标的做成一个组合,并将之作为一个策略来看待。以5-10年的周期看,申万低市盈率指数是要大幅跑赢高市盈率指数的。至于说组合个股层面的“价值陷阱”,我倾向于将之看做为保持策略客观性(摒弃主观)所带来的不得不付出的成本。

只是,结果的迷惑性在于,当个股踏入了所谓“价值陷阱”,策略指数刚好在当年也表现不佳的时候,很多不坚定的投资者就开始怀疑策略本身的有效性了,更别提构成策略组合的个股了。这其实是一种短视的看法,因为从实证和实践的角度,由于市场风格偏好等原因,几乎没有一种选股策略能保证长期年年盈利——追求单一策略的年年盈利,有时类似于寻求“屠龙之术”。世上本没有龙,谈何屠龙之术?

分散的好处在于,避免自己陷入对单一标的、单一行业或者单一策略的执拗之中。2020年底时,我内心是对银地保谨慎乐观的,基础逻辑是认为其基本面can't be worse,估值层面像被压到极致的弹簧,can't be shorter(less),如果我自信并执拗地将银地保配置提升到50%甚至更高的仓位,那么今年除了收益上会很难看,战略上也会陷入被动。另外一个附加的好处就是,逼迫自己走出了舒适圈,开始关注周期、零售、公共事业等行业标的,这也算是对未来投资的一种知识储备吧。

但今年也亲身体会到了过度分散的缺点。比如现在总结时,当相对集中的基础配置银地保等大跌20%-30%时,我却很难找到是哪只股票、哪个行业显著地对冲了亏损,从而使得整体不亏。再者就是,复盘发现年内涨幅较高的千金、江中、兖煤等标的,仓位只有可怜的1%-2%,之所以配置这么低,除了当时整体仓位的限制之外,更重要的是,标的的分散直接导致了精力的分散,并最终降低了对个股的了解程度,即便仓位充足,也未必敢上大仓位。都说仓位是最真实的态度,但有时态度本身却是由集中或分散的配置策略所决定的。

写此篇总结前,看了 @吴伯庸 的总结,有一句话深有共鸣:“投资最终要寻求的是集中和分散的平衡”。因此,有了这两年的教训,2022年,配置会逐步趋向于更加集中。

今年一季度,食品、白酒、医药等各种x茅延续了2020年的走势,最终走向癫狂和破灭。当时我是实在看不下去市场先生这种近乎“反智”的玩法了,于是进行了融券做空。做空标的有三只五粮液、恒瑞、片仔癀,做空仓位目前整体盈利。其实当时更想做空的是某涨破天际的酱油茅,器械茅,却发现无券源,虽事后发现当初判断是正确的,也是只能无奈地只负责正确了——虽正确但赚不到钱。即便是上述三只做空标的,真正下单时才发现,券商的券源是十分稀缺和有限的。至今年年底五粮液、恒瑞空头仓位录得盈利。片仔癀在中途下跌导致浮盈,复又上涨,至今浮亏,并仍然作为空头持有。

需要特别指出的是,以上做空操作都限定在风险可控的小仓位之内,盈利的目的是其次,实践的态度才是真相。无数大师提出的不做空的看法我是认可的,做空除了风险无限、收益有限外,根本风险是你无法预知市场的疯狂程度。我至今在片仔癀上的浮亏即是实例。再者从实践的角度,做空A股途中遇到的技术性障碍更是让我徒呼奈何:首先,初次做空是想做空更多的,结果券商就那点券不够融;其次,融券标的涨了,想加大做空仓位,又发现没券,不能像做多那样,无限制地越跌越开仓加仓。最后,国内券商融券利率显著高于融资,不划算。总而言之,从我个人实践的经历而言,在A股做空是一场规则不对等也不公平的游戏,不参与为好。

展开多说一句,希望A股未来的交易机制更加平衡和完善。如美股那般,即便是苹果等被一致最看好的科技头牌股票,估值也不超30倍,若放在A股,不知道涨到几百上千的市梦率去了。也即,由于有更完善的多空平衡的交易机制,美股的上涨,更让人“服气”。更平衡的交易机制,其实也有利于市场长期的健康发展。

如何尽力做到不亏损呢?除了精神态度层面的一以贯之的保守外,对既有成熟模式和策略的坚持更为重要。具体到操作上,要加大对既有成熟策略的配比,适度缩减探索尝试部分的仓位比例。也即希望在保证不亏损的基础上,求得保守与进取、守拙与探索的平衡。

2022年的潜在的机会,有可能是疫情导致的逆境反转的板块机会。因其估值的原因,也相对安全,如有疫情稳定、业绩回暖或市场风格转向层面的加持助力,有望迎来双击。

还有一个或有的机会,就是猪周期。若有,据以往周期律的统计特点,大概率在明年下半年,可适当提前布局。

再者就是港股。恒生指数已经破净,这在港股近百年的历史上是罕有的,值得重点关注。

当然,对于以上的三个预判,我是持“不期待其必然发生,但要做好弹药和策略准备”的态度。具体到板块:纺织、高速、零售、影院、演艺、养殖、港股指数ETF等。

至于说来年市场是涨是跌,我一以贯之地维持“不可知”“不预测”的基本态度。因为投资正如比赛,关注的重点不应是场外的记分牌,而是要持续关注场内、关注过程,结果那是自然而然的事情——结果是用来接受的,而非用来纠结的。

虽然我是个“不可知论者”,但还是认为,面对未知的未来,我们的态度不应是恐惧、焦虑和不安,而是要做好准备,时刻保持清醒。此之谓“无恃其不来,恃吾有以待之;无恃其不攻,恃吾有所不可攻也。”

自己写总结前,为寻求思路和灵感,读了10篇左右其它投资者的总结,无意间发现今年总结相较往年的一个变化,那就是很多投资者,不再只是单列和强调今年的收益,而是列5-10年尽可能久的收益表现。这样的做法,无疑是更好的。因为收益率主要是给自己看的,长期的视角会使得投资者更加全面客观地看待自己某年某次的收益率。某年收益率极好时,看看年化,让自己更冷静;收益很差时,也看看,让自己不至于气馁、不轻易怀疑自己心生焦虑。

投资是场修行,而非竞赛。如果非要比较,那就跟过去的自己比,只有不断超越自己(而非他人)才能真正持续地获得成就感和满足感。

以四个短句,结束今年的总结:

石以砥焉,化钝为利。

日拱一卒,功不唐捐。

凡从所欲,皆得所愿。

前路漫漫,我心光明!

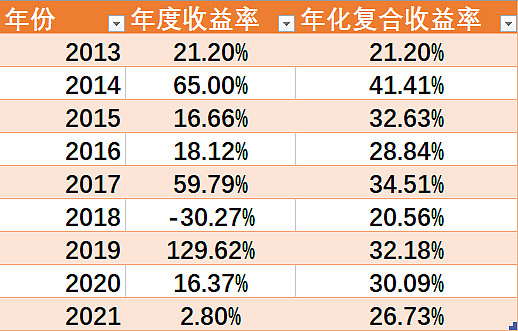

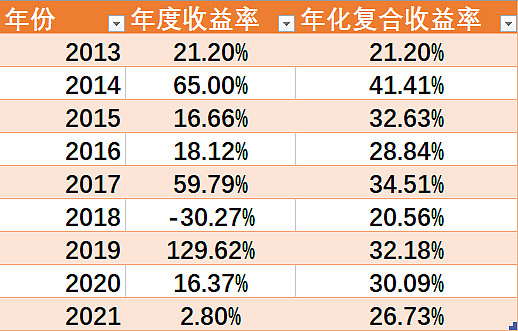

附历年收益率:

回顾刚过去的2021年资本市场,给我的感觉是,纷繁而芜杂,喧嚣且浮躁。市场风格极度分化、热点频出而不可持续,切换频繁几无过渡,波动剧烈扰动人心。

在说自己2021年收益率前,先把去年总结文末的一段话的截图摆出来:

一向不擅长预测的我,未想到竟在自己收益率的预测上如此神准!2021年本人侥幸录得正收益,最终年度收益率定格在2.8%,收益乏善可陈,但因其侥幸,所以“满意”。

个中原委和曲折,且见下文详解。

一、市场回顾

往年的总结,对市场部分,我基本都是简略表述,由于今年行情极为特殊,以较多篇幅叙述。2021年市场收益表现可以 @持有封基 的一张表概括。

通过表格高亮的数据条目,来重点概括下今年的市场特点。2021年,A股4000多只股票,近2/3的标的是上涨的,中位数涨幅9.9%,算术平均值反倒更高,达24%,也即是说,如果年初无脑等额买入A股所有4000多只股票,也能获得24%的收益!

再细看各宽基指数的表现,则发现今年的市场是"头轻脚重"奇妙状态。上证50、沪深300、中证500,中证1000、国证2000分别代表的样本市值规模是沿着“大盘-中盘-中小盘-小盘”的路径依次降低的,而收益率刚好是反过来的。市值越小,涨幅越高。这大概是今年A股我能概括出来的最大风格特征。刚总结完就在网上发现了一张更直观的图,附上:

2021年市场的另一大特征是,重量级政策频出,对市场扰动乃至震动极大,譬如医药集采、碳中和拉闸限电限产、互联网反垄断、三胎政策、教育双减等犀利的政策密集出台,叠加水灾疫情反复等因素,使得市场如惊弓之鸟,情绪脆弱,涨跌波动剧烈,热点散、短、快,持续性极差。自己持仓虽多为传统行业,但也受到牵连,调整剧烈。

根据回忆梳理下今年个人账户的表现,基本脉络大致如下,细节上可能略有出入,也不去细究了。本人年内收益率高开低走,一季度录得15+%的收益率,回想当时还是踌躇满志,已经开始希冀有15%的收益率打底,可以放手博取更高的收益率了。然而,之后的行情走势跟自己预期完全向左,收益率以5%的速度逐季下降,二季度10%,三季度5%,到四季度竟已跌破0%微亏。幸得12月GWY出台降准政策,市场借机回暖反弹,在最后一周收益翻红定格在2.8%,虽跑赢了上证50和沪深300,但上证都没跑赢,更别提其他指数了。有了如此曲折的过程,所以才有种“劫后余生”的庆幸,因其侥幸,所以“满意”——感谢市场眷顾,不好意思说不满意啊!

二、收益归因

和部分长期投资者的感触类似,回望今年的投资历程,自始至终都有种非常艰难、不好做的感觉。虽然经历过11-13年的长期低迷、15年的千股跌停以及18年的单边深跌,也不似今年这般自始至终给我以“不好做”的感觉。究其原因在于,由于宏观环境、疫情、政策、资金风格偏好等综合因素,今年的市场大多行业和板块,都缺乏中短期的基本面可持续性和趋势稳定性。以往年度,持仓中的板块,无论表现好或者不好,但中短期的市场趋势都是相对稳定的,基本面也是相对可持续的,不用太多频繁关注,放那里就是了。从板块看,银地保算是近两年的基础持仓,构成了对今年整体收益最显著的负贡献。今年银行整体微盈,地产和保险今年普遍都有20-30%的跌幅。然后是食品和医药,食品股双汇去年在估值高位时就减了大半,成本为负,剩余就权当超长期持仓拿着。今年因猪周期和公司内部纷争的因素,半年最大回撤就超过50%,下半年虽有反弹,但对整体收益贡献仍为负数。医药股主要持仓有健康元、恩华、浙药、江中、千金等,互有涨跌,且仓位不高,对整体收益贡献基本持平。

对收益有正贡献的主要是周期类标的,包括但不限于锡业股份、中远海控、神华、兖煤等。按照以往的思路,周期股由于择时太难,一不小心就会付出巨大的时间成本,从来不是我配置的重点。非要配置的话,也是小仓位左侧介入,然后守株待兔便是。这两年由于疫情和市场风格偏好等影响,自己重点配置的传统板块始终是一潭死水,难有大的表现。迫不得已开始关注周期标的。客观讲,今年配置海控在上车时,其自去年底部已有4-5倍的涨幅(其它周期标的也有较大涨幅),但由于实在看不下去市场对其的“侮辱性”定价,还是严重“破例”右侧买入并“追高”了。年底新冠病毒的变种再袭全球,加上公司回购分红等政策,成了其修复估值定价的契机。海控将仍然作为本人2022年重点关注和持有的品种之一。此外,整个周期板块持仓值得一提的是,在9月末10月初的短短的2-3周的时间内,有一波30%以上的急速回撤,下跌之突然、之剧烈,实在让人措手不及。两三周就跌去了大半年辛苦积攒的涨幅,这种先予后取、缓予急夺的过程,更是让人无比郁闷。之所以说是“辛苦积攒的涨幅”,是因为在其它板块无望助力盈利的情况下,自己将最后仅有的宝贵的仓位都配置在了周期标的上,一想到跌1/3要涨50%才能收复失地,不禁深感无奈、不平、沮丧甚至绝望……好在上天眷顾,随着市场情绪的企稳,周期股后来普遍收复部分失地,从而保证了对年度收益的正贡献。事后回顾看,做周期股和做价值股是完全不同的体验和要求,做周期股需要时刻关注企业特别是行业动态,如海运的CCFI、锡业的LME 锡价走势以及影响其走势的疫情、流动性、供需等短期因素,十分耗费心力,甚至还会影响整体心态。不似做擅长的价值股,基本面稳定且变化缓慢,驾轻就熟,中线拿着并不需要花费太多精力去频繁关注短期指标变动。

其它正贡献的还有正泰、骆驼、北新等自下而上的个性配置。由于此类个股缺乏分析的共性,就不过一一详述了。整体而言,这些个股基本面和业绩确定性强,买入时估值较低,胜在稳。虽然个股涨幅都还不错,但由于整体分散化的配置策略和当时的仓位限制,配置小而散,对整体收益贡献也并不显著,较为可惜。如今复盘看,如果自己在整体配置上对此类自下而上个性配置的标的更聚焦也更集中些,这些个股的收益自然会更多,关键是还会省心省力很多。

最后再提一点,今年能侥幸不亏微盈,也有自己历年重视和坚持的“类固定收益”——新股、新债和分红的贡献。自己在配置时有意留有一定长期持有的高分红标的。此类收益虽不起眼,但总是忠心耿耿、默默无闻地给与正贡献。它们作为基石,通过提供真金白银现金流入的方式,稳定了我长期投资的预期和心态——相较于净值上的贡献,这其实才是其核心贡献。额外的功绩则是,它还在今年这个关键时刻救我一命(保本不亏)。

三、体察及感悟

作为投资者,每年除了追求获得有形的金钱财富的回报之外,其实无形的财富也很重要甚至更为重要——比如经验、教训、感悟、认知等。这些不断累积的无形财富,会带来长期的可持续的知识复利和认知复利效应,并在未来某个节点集中体现出来。而认知的提高和收益率的体现其实并非是完全同步的,对此有了笃定而清醒的认知,方能行稳致远。下面结合对今年市场现象的评述,谈谈今年的几个感触。

1. 低估、低估值与价值投资

每当价值策略在某个年份表现不佳时(比如今年),市场上就会泛起对价值策略的种种怀疑的声音,比较有代表性的有“只会看低PE炒股的都是小学生”“小心低估陷阱”等。但这类的怀疑乃至攻击,在我看来更像是“稻草人谬误”——将观点A有意无意地混淆替换为更容易被攻击和驳倒的观点B,从而试图取得辩论上的胜利。

问题是低估值就等于低估么?低估就等于价投么?

低估和高估,都是相对于内在价值而言的,本质是价值投资者在发现的市场的“错误定价”。

而所谓低估值和高估值,都是静态的绝对值。低估值不等于低估,高股估值也不等于高估。

但从概率的角度,低估值股票池里选出低估标的之概率远大于高估值股票池里选不高估的标的。

从实证的角度去验证,是6124点市场遍地高估值股票时买入套人多,还是1664点遍地破净股票时买入赚钱的概率高?不言自明。

关键是要把低估值的标的做成一个组合,并将之作为一个策略来看待。以5-10年的周期看,申万低市盈率指数是要大幅跑赢高市盈率指数的。至于说组合个股层面的“价值陷阱”,我倾向于将之看做为保持策略客观性(摒弃主观)所带来的不得不付出的成本。

只是,结果的迷惑性在于,当个股踏入了所谓“价值陷阱”,策略指数刚好在当年也表现不佳的时候,很多不坚定的投资者就开始怀疑策略本身的有效性了,更别提构成策略组合的个股了。这其实是一种短视的看法,因为从实证和实践的角度,由于市场风格偏好等原因,几乎没有一种选股策略能保证长期年年盈利——追求单一策略的年年盈利,有时类似于寻求“屠龙之术”。世上本没有龙,谈何屠龙之术?

2.集中与分散

2020年之前,我的投资风格也是倾向于适度分散的,不过那时候持股数量也就在20只左右。2020年至今的两年,由于自己想尝试模仿学习沃尔特·施洛斯(巴菲特师兄)的分散投资法,再加上疫情导致的巨大的不确定性,配置上选择了更加分散的方式,配置标的最多时高达50-60只。具体的做法就是将持仓按照行业、策略、风格等多维度地进行分散,甚至同一行业、策略或风格仍包含多只标的。不过这种分散是一种集中式的分散。持仓的CR10(前10大持仓总仓位占比)>50%,其余40多只股票占了50%不到的仓位。分散的好处在于,避免自己陷入对单一标的、单一行业或者单一策略的执拗之中。2020年底时,我内心是对银地保谨慎乐观的,基础逻辑是认为其基本面can't be worse,估值层面像被压到极致的弹簧,can't be shorter(less),如果我自信并执拗地将银地保配置提升到50%甚至更高的仓位,那么今年除了收益上会很难看,战略上也会陷入被动。另外一个附加的好处就是,逼迫自己走出了舒适圈,开始关注周期、零售、公共事业等行业标的,这也算是对未来投资的一种知识储备吧。

但今年也亲身体会到了过度分散的缺点。比如现在总结时,当相对集中的基础配置银地保等大跌20%-30%时,我却很难找到是哪只股票、哪个行业显著地对冲了亏损,从而使得整体不亏。再者就是,复盘发现年内涨幅较高的千金、江中、兖煤等标的,仓位只有可怜的1%-2%,之所以配置这么低,除了当时整体仓位的限制之外,更重要的是,标的的分散直接导致了精力的分散,并最终降低了对个股的了解程度,即便仓位充足,也未必敢上大仓位。都说仓位是最真实的态度,但有时态度本身却是由集中或分散的配置策略所决定的。

写此篇总结前,看了 @吴伯庸 的总结,有一句话深有共鸣:“投资最终要寻求的是集中和分散的平衡”。因此,有了这两年的教训,2022年,配置会逐步趋向于更加集中。

3.“悲观者不止负责正确”

2020年市场上有句戏谑的流行语:“悲观者负责正确,乐观者负责赚钱”,很好契合了当年白马上天的行情的特点。今年一季度,食品、白酒、医药等各种x茅延续了2020年的走势,最终走向癫狂和破灭。当时我是实在看不下去市场先生这种近乎“反智”的玩法了,于是进行了融券做空。做空标的有三只五粮液、恒瑞、片仔癀,做空仓位目前整体盈利。其实当时更想做空的是某涨破天际的酱油茅,器械茅,却发现无券源,虽事后发现当初判断是正确的,也是只能无奈地只负责正确了——虽正确但赚不到钱。即便是上述三只做空标的,真正下单时才发现,券商的券源是十分稀缺和有限的。至今年年底五粮液、恒瑞空头仓位录得盈利。片仔癀在中途下跌导致浮盈,复又上涨,至今浮亏,并仍然作为空头持有。

需要特别指出的是,以上做空操作都限定在风险可控的小仓位之内,盈利的目的是其次,实践的态度才是真相。无数大师提出的不做空的看法我是认可的,做空除了风险无限、收益有限外,根本风险是你无法预知市场的疯狂程度。我至今在片仔癀上的浮亏即是实例。再者从实践的角度,做空A股途中遇到的技术性障碍更是让我徒呼奈何:首先,初次做空是想做空更多的,结果券商就那点券不够融;其次,融券标的涨了,想加大做空仓位,又发现没券,不能像做多那样,无限制地越跌越开仓加仓。最后,国内券商融券利率显著高于融资,不划算。总而言之,从我个人实践的经历而言,在A股做空是一场规则不对等也不公平的游戏,不参与为好。

展开多说一句,希望A股未来的交易机制更加平衡和完善。如美股那般,即便是苹果等被一致最看好的科技头牌股票,估值也不超30倍,若放在A股,不知道涨到几百上千的市梦率去了。也即,由于有更完善的多空平衡的交易机制,美股的上涨,更让人“服气”。更平衡的交易机制,其实也有利于市场长期的健康发展。

4.不亏损是第一要务

今年跌宕起伏、动人心魄、惊险刺激的“保级(不亏)”之旅,让我不由得又想起了巴菲特那句经典的语录:投资的第一要务是不亏损。人教人,百次不会;事教人,一次就懂。作为一个以逆向投资为主的保守主义投资者,我历来都将“不亏损”这条基本理念放在投资体系的基石位置。只是近两年,投资策略配置风格处在更加分散化的转型探索阶段,加上疫情导致的特殊市况和风格,逼迫不得已走出原有舒适区,去尝试配置了以周期股为代表的风险度更高的板块和标的,虽侥幸保级,也积累了一定经验。但回头看,应是市场通过这种方式,提醒自己把持好不亏损这条底线。如何尽力做到不亏损呢?除了精神态度层面的一以贯之的保守外,对既有成熟模式和策略的坚持更为重要。具体到操作上,要加大对既有成熟策略的配比,适度缩减探索尝试部分的仓位比例。也即希望在保证不亏损的基础上,求得保守与进取、守拙与探索的平衡。

四、展望

展望2022年,再审视一遍现有持仓,并无感觉有非要清仓的行业乃至标的。只是从配置的角度,确实应该更加集中些,调整的方向应该是同一行业或策略内的集中,行业、策略间的配比则无需刻意调整。2022年的潜在的机会,有可能是疫情导致的逆境反转的板块机会。因其估值的原因,也相对安全,如有疫情稳定、业绩回暖或市场风格转向层面的加持助力,有望迎来双击。

还有一个或有的机会,就是猪周期。若有,据以往周期律的统计特点,大概率在明年下半年,可适当提前布局。

再者就是港股。恒生指数已经破净,这在港股近百年的历史上是罕有的,值得重点关注。

当然,对于以上的三个预判,我是持“不期待其必然发生,但要做好弹药和策略准备”的态度。具体到板块:纺织、高速、零售、影院、演艺、养殖、港股指数ETF等。

至于说来年市场是涨是跌,我一以贯之地维持“不可知”“不预测”的基本态度。因为投资正如比赛,关注的重点不应是场外的记分牌,而是要持续关注场内、关注过程,结果那是自然而然的事情——结果是用来接受的,而非用来纠结的。

虽然我是个“不可知论者”,但还是认为,面对未知的未来,我们的态度不应是恐惧、焦虑和不安,而是要做好准备,时刻保持清醒。此之谓“无恃其不来,恃吾有以待之;无恃其不攻,恃吾有所不可攻也。”

五、结语

2021年已然过去,可能是由于这两年向更均衡更分散的策略上转型,抑或是由于市场特定的行情风格因素,这两年收益率较之以往有所下降。但我仍整体上对这两年的转变持正面态度,我愿将之视作对未来有益的尝试和探索。今后也会更加专注于投资的过程,因为投资的可持续的乐趣本来就主要存在于过程之中,收益率和那个市值数字只能带来一时的短暂的满足。如果你在过程中总找不到乐趣,总是焦虑于最终那个收益率,那么不如不走投资这条路——世界很大,选择很多。自己写总结前,为寻求思路和灵感,读了10篇左右其它投资者的总结,无意间发现今年总结相较往年的一个变化,那就是很多投资者,不再只是单列和强调今年的收益,而是列5-10年尽可能久的收益表现。这样的做法,无疑是更好的。因为收益率主要是给自己看的,长期的视角会使得投资者更加全面客观地看待自己某年某次的收益率。某年收益率极好时,看看年化,让自己更冷静;收益很差时,也看看,让自己不至于气馁、不轻易怀疑自己心生焦虑。

投资是场修行,而非竞赛。如果非要比较,那就跟过去的自己比,只有不断超越自己(而非他人)才能真正持续地获得成就感和满足感。

以四个短句,结束今年的总结:

石以砥焉,化钝为利。

日拱一卒,功不唐捐。

凡从所欲,皆得所愿。

前路漫漫,我心光明!

附历年收益率:

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号