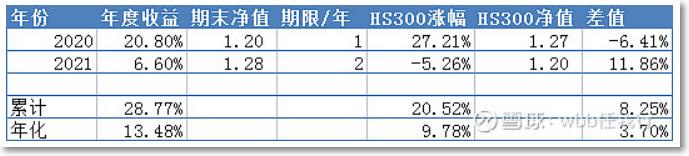

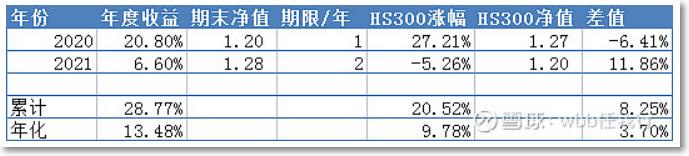

趁元旦整理了一下自从我重视投资理财的观念以来的收益率情况(由于2019年下半年才从定投招商白酒基金开始有了投资理财的观念,而且投资仓位和收益占家庭总资产百分比很小,所以我就从2020年的定投开始计算收益了。2020年由于是慢慢定投的方式将家庭总资产投入股票型基金上,所以年度收益率未达到沪深300的涨幅。)

注:年度收益的计算方法=各理财账户的总收益/(家庭所有财产-固定资产)。其中当年年底家庭所有财产的意思是将家庭成员(我和我老婆)的所有流动和非流动资产都计算在内(包含并非从年初就开始参加投资活动的每月的工资、奖金、公积金,以及未参与投资理财的资金如家庭本年度预计要支付的房租、生活费、房贷、老婆社保费、人寿保险费、大额医疗费等等生活费用);固定资产目前只包含房产(流动性不足,不能按年变现)。如无特殊说明,今后每年的年终总结里年度收益的计算都是上述计算方法。

如上图,2021年收益率仅6.6%,和雪球、集思录上哪些成名已久的大V动辄40%以上的年化收益率无法相提并论,当然说不羡慕是不可能的,但参考本年度沪深300是亏损的情况下,今年能跑赢通胀,至少证明本人已经跑赢绝大多数人了。

说完收益率,接下来总结一下盈亏排行榜:

盈利排行榜:可转债(仓位20%)、纳斯达克指数基金(仓位10%)、创业板指数基金(仓位10%)、中证500基金(仓位8%)、新能源和光伏(仓位5%)、交银优势行业混合基金、国泰国证有色金属行业指数基金、工银瑞信文体产业股票基金、沪深300指数增强基金、富国新动力基金、交银施罗德创新成长混合基金、兴全趋势投资混合基金等。

亏损排行榜:中概互联(仓位10%)、医疗医药基金(例如富国精准医疗灵活混合、工银瑞信前沿医疗股票基金和各种医药ETF、下半年杀估值的爱尔眼科,共仓位10%)、以及其他各种主动型基金。

回顾下半年,我发现下半年的收益为0,原因是什么呢?原来是支付宝上购买的主动基金在下半年持续亏损(只有纳斯达克、创业板、中证500、深300指数增强基金等零星几个基金盈利),将上半年支付宝上基金的盈利全部亏完,所幸下半年加大了可转债(下半年可转债的牛市真是波澜壮阔,由于各大V都已经解说的差不多了,实在没啥意思解说,反正就是挣钱)的仓位到20%,勉强维持了下半年收益率大约为0的局面。

2021年各版块轮动特别频繁,眼花缭乱,一会儿核心资产、一会拉闸限电、一会互联网反垄断、一会儿元宇宙、一会儿北金所,反倒是新能源持续高涨,只可惜没有配置新能源的基金,只在隆基股份(隆20转债进行转股所得到的)和后期追高买入的新能源ETF上挣了一点点钱。

回头来看,当年的牛基到下一年一般表现不好,牛基年年有,年年不一样,我拿2020年的标准选择了十几只牛基,果然在2021年表现差强人意,我打算学习持有封基老师的想法按照20日净值增长和溢价率轮动ETF/LOF/封基(https://guorn.com/stock/strategy?sid=1832159.R.225878525981324&category=fund),另外,我使用相同的手法回测了一下固收债券(https://guorn.com/stock/strategy?sid=1832159.R.226049832392462&category=fund),效果也不错,打算转移家庭资产20%到这2个策略上来,如果效果好,后期再加大资金。目前可转债虽然处于高估状态,但对应的国证2000上涨趋势不减,倒是不着急减仓,享受泡沫吧。

谈谈学习,2021年大约保持每周在微信读书上读1本书(其实大部分是点击听书按钮进行听书)的节奏,大部分都是中国人的书,并写了《低风险投资,让你踏上财务自由之路》的文章进行总结。

展望2022,指数还未出现过连跌2年的情况,企业也会慢慢从疫情中复苏,我相信2022年不会太差,希望下一年收益率为100%。

作者:wbb任我行

链接:https://xueqiu.com/8003408867/207676457

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

注:年度收益的计算方法=各理财账户的总收益/(家庭所有财产-固定资产)。其中当年年底家庭所有财产的意思是将家庭成员(我和我老婆)的所有流动和非流动资产都计算在内(包含并非从年初就开始参加投资活动的每月的工资、奖金、公积金,以及未参与投资理财的资金如家庭本年度预计要支付的房租、生活费、房贷、老婆社保费、人寿保险费、大额医疗费等等生活费用);固定资产目前只包含房产(流动性不足,不能按年变现)。如无特殊说明,今后每年的年终总结里年度收益的计算都是上述计算方法。

如上图,2021年收益率仅6.6%,和雪球、集思录上哪些成名已久的大V动辄40%以上的年化收益率无法相提并论,当然说不羡慕是不可能的,但参考本年度沪深300是亏损的情况下,今年能跑赢通胀,至少证明本人已经跑赢绝大多数人了。

说完收益率,接下来总结一下盈亏排行榜:

盈利排行榜:可转债(仓位20%)、纳斯达克指数基金(仓位10%)、创业板指数基金(仓位10%)、中证500基金(仓位8%)、新能源和光伏(仓位5%)、交银优势行业混合基金、国泰国证有色金属行业指数基金、工银瑞信文体产业股票基金、沪深300指数增强基金、富国新动力基金、交银施罗德创新成长混合基金、兴全趋势投资混合基金等。

亏损排行榜:中概互联(仓位10%)、医疗医药基金(例如富国精准医疗灵活混合、工银瑞信前沿医疗股票基金和各种医药ETF、下半年杀估值的爱尔眼科,共仓位10%)、以及其他各种主动型基金。

回顾下半年,我发现下半年的收益为0,原因是什么呢?原来是支付宝上购买的主动基金在下半年持续亏损(只有纳斯达克、创业板、中证500、深300指数增强基金等零星几个基金盈利),将上半年支付宝上基金的盈利全部亏完,所幸下半年加大了可转债(下半年可转债的牛市真是波澜壮阔,由于各大V都已经解说的差不多了,实在没啥意思解说,反正就是挣钱)的仓位到20%,勉强维持了下半年收益率大约为0的局面。

2021年各版块轮动特别频繁,眼花缭乱,一会儿核心资产、一会拉闸限电、一会互联网反垄断、一会儿元宇宙、一会儿北金所,反倒是新能源持续高涨,只可惜没有配置新能源的基金,只在隆基股份(隆20转债进行转股所得到的)和后期追高买入的新能源ETF上挣了一点点钱。

回头来看,当年的牛基到下一年一般表现不好,牛基年年有,年年不一样,我拿2020年的标准选择了十几只牛基,果然在2021年表现差强人意,我打算学习持有封基老师的想法按照20日净值增长和溢价率轮动ETF/LOF/封基(https://guorn.com/stock/strategy?sid=1832159.R.225878525981324&category=fund),另外,我使用相同的手法回测了一下固收债券(https://guorn.com/stock/strategy?sid=1832159.R.226049832392462&category=fund),效果也不错,打算转移家庭资产20%到这2个策略上来,如果效果好,后期再加大资金。目前可转债虽然处于高估状态,但对应的国证2000上涨趋势不减,倒是不着急减仓,享受泡沫吧。

谈谈学习,2021年大约保持每周在微信读书上读1本书(其实大部分是点击听书按钮进行听书)的节奏,大部分都是中国人的书,并写了《低风险投资,让你踏上财务自由之路》的文章进行总结。

展望2022,指数还未出现过连跌2年的情况,企业也会慢慢从疫情中复苏,我相信2022年不会太差,希望下一年收益率为100%。

作者:wbb任我行

链接:https://xueqiu.com/8003408867/207676457

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号