相对于国外金融市场,A股的信息和短期股价之间,直接相关性不强,而博弈性很强。

我认为最主要的原因还是 个人 和 游资 占比太高,而 机构 定价能力不足。这是A股不成熟市场的又一个特征。

A股信息定价的市场观察

我观察到的A股信息定价的实际情况:

1. 一个确定(不确定的不讨论)的 利好/利空 出来,短期股价未必能马上反应出来,就算反应也未必能准确反应出来合适的比例(当然,涨跌停限制本身也在制约短期定价能力)。

2. 经过或短或长的时间之后,信息最终还是会反应在股价上,但是中间有一个或短或长的时间差,也有或多或少的误差。

3. 最终的结果是:虽然A股中期股价的波动剧烈,但短期股价波动更加平滑,对有经验的投资者而言更加友好。

A股信息定价问题的原因

至于其中的原因,我认为是 机构、游资 和 个人对信息的定价能力和投资态度的差异。

1. 对于一个信息,机构 的理论定价能力应该是最强的,但实际上并不完全是这样。这其中有客观的原因,也有主观的原因。客观原因主要是买方团队和卖方团队的研究能力和研究资源不足,至于主观原因,传说中的“高盛/中信反买,别墅靠海”,可以仔细体会一下。

2. 对于一个信息,游资 的实际定价能力应该是最强的,因为实际定价能力不强的都被市场淘汰了。但是实际操作上游资为了赚快钱,存在筹码博弈的问题。一个无关业务实质的信息拉涨停/跌停,就是游资最明显的操作例子。

3. 对于一个信息,个人 的理论定价能力和实际定价能力都是最弱的,这就会带来跟风炒作的问题,这也给 游资 和 机构提供了通过信息差牟利的可能性。不说别人,我持仓的股票,经常都是股价已经 涨停/跌停 了,我都不知道为什么,还要专门去 雪球 看看才能大致猜到原因(甚至当时都猜不到),其中甚至还有很多很荒谬的原因。大多数 个人,应该也不会比我强太多。

可转债下修定价的实践

下面,我们以 可转债下修定价 为例,来讨论信息的定价差异问题。

本质而言,转债的下修条款是在转债发行时就存在的,所以理论上所有投资者都应该能够对下修条款充分定价。

如果可转债投资者都是成熟投资者,那在正股价格往下修价格变动的过程中,就应该将下修条款作为可转债定价的一个条件。当正股价格越接近下修价格时,下修条款就应该越多地反应下修条款,直到最终下修。

也就是说,理论上因为下修带来的可转债价格波动应该是相对较小的,因为正股有涨跌停限制,不可能突然从不可能下修到马上下修,中间一定有一个过程。

但实际走势往往并不是这样。最主要的原因就是很多投资者没有对可转债下修进行充分定价(不相信会下修,甚至不知道会下修)。千万不要怀疑这一点。当初如果所有 分级B投资者 都懂得下修的定价逻辑,现在我们应该还可以愉快地玩分级A。

所以,虽然可转债市场能够提供的总体收益并不高(之前已经分析过了),但大佬们却可以从可转债市场获得超额收益。可转债下修定价,就是其中的一个典型。

个人投资者对信息定价问题的应对

归根结底,对于个人而言,我认为关键还是需要努力提高自己的信息定价能力,能够对一个 信息 相对准确地定价。然后在这个基础上进行适合自己的交易。

我认为最主要的原因还是 个人 和 游资 占比太高,而 机构 定价能力不足。这是A股不成熟市场的又一个特征。

A股信息定价的市场观察

我观察到的A股信息定价的实际情况:

1. 一个确定(不确定的不讨论)的 利好/利空 出来,短期股价未必能马上反应出来,就算反应也未必能准确反应出来合适的比例(当然,涨跌停限制本身也在制约短期定价能力)。

2. 经过或短或长的时间之后,信息最终还是会反应在股价上,但是中间有一个或短或长的时间差,也有或多或少的误差。

3. 最终的结果是:虽然A股中期股价的波动剧烈,但短期股价波动更加平滑,对有经验的投资者而言更加友好。

A股信息定价问题的原因

至于其中的原因,我认为是 机构、游资 和 个人对信息的定价能力和投资态度的差异。

1. 对于一个信息,机构 的理论定价能力应该是最强的,但实际上并不完全是这样。这其中有客观的原因,也有主观的原因。客观原因主要是买方团队和卖方团队的研究能力和研究资源不足,至于主观原因,传说中的“高盛/中信反买,别墅靠海”,可以仔细体会一下。

2. 对于一个信息,游资 的实际定价能力应该是最强的,因为实际定价能力不强的都被市场淘汰了。但是实际操作上游资为了赚快钱,存在筹码博弈的问题。一个无关业务实质的信息拉涨停/跌停,就是游资最明显的操作例子。

3. 对于一个信息,个人 的理论定价能力和实际定价能力都是最弱的,这就会带来跟风炒作的问题,这也给 游资 和 机构提供了通过信息差牟利的可能性。不说别人,我持仓的股票,经常都是股价已经 涨停/跌停 了,我都不知道为什么,还要专门去 雪球 看看才能大致猜到原因(甚至当时都猜不到),其中甚至还有很多很荒谬的原因。大多数 个人,应该也不会比我强太多。

可转债下修定价的实践

下面,我们以 可转债下修定价 为例,来讨论信息的定价差异问题。

本质而言,转债的下修条款是在转债发行时就存在的,所以理论上所有投资者都应该能够对下修条款充分定价。

如果可转债投资者都是成熟投资者,那在正股价格往下修价格变动的过程中,就应该将下修条款作为可转债定价的一个条件。当正股价格越接近下修价格时,下修条款就应该越多地反应下修条款,直到最终下修。

也就是说,理论上因为下修带来的可转债价格波动应该是相对较小的,因为正股有涨跌停限制,不可能突然从不可能下修到马上下修,中间一定有一个过程。

但实际走势往往并不是这样。最主要的原因就是很多投资者没有对可转债下修进行充分定价(不相信会下修,甚至不知道会下修)。千万不要怀疑这一点。当初如果所有 分级B投资者 都懂得下修的定价逻辑,现在我们应该还可以愉快地玩分级A。

所以,虽然可转债市场能够提供的总体收益并不高(之前已经分析过了),但大佬们却可以从可转债市场获得超额收益。可转债下修定价,就是其中的一个典型。

个人投资者对信息定价问题的应对

归根结底,对于个人而言,我认为关键还是需要努力提高自己的信息定价能力,能够对一个 信息 相对准确地定价。然后在这个基础上进行适合自己的交易。

0

个人看法,交易 是由 经验、计划 和 应变 三个部分组成的有机整体,最理想的情况是三者之间的平衡。过于强调其中的 一点,整个交易就会变得僵硬或者脆弱。

另外,每个人在交易方面的专长和缺陷是不一样的。比如我更擅长于 计划,而不擅长于 应变,所以我尽量减少短期交易,避免自己的交易缺陷。

-------------------------------------------

一个帖子的回帖,存个档,有机会再展开分析。

另外,每个人在交易方面的专长和缺陷是不一样的。比如我更擅长于 计划,而不擅长于 应变,所以我尽量减少短期交易,避免自己的交易缺陷。

-------------------------------------------

一个帖子的回帖,存个档,有机会再展开分析。

0

@陪伴成长

因为没有达到 止盈(15%) 或者 止损(10%) 的标准,所以以收盘价核算:

空头总体盈利 4.16%,多头总体亏损 4.61%,总体来说略微亏损,交易谈不上理想。就算按照极限价格计算,多头和空头的盈利也仅仅只有10%+(多头10.3%,空头10.74%),依然谈不上理想的交易。

交易分析:交易结果不理想的最主要的原因,还是空头利空消息没有完全坐实,所以给了机构操作的空间。

后续,以今天收盘价作为基准进行跟踪,直到利空消息坐实为止,仍然设置 10% 的止盈和止亏标准。

后续,不再每日跟踪。

第四天总结:一周交易总结:

以收盘价来看,今日空头赚1%+,多头亏8%+。城门失火,殃及池鱼。空头形势稍微好转,而多头大幅回撤,逼近止亏线。今天同行们都混得不太好,行业走势都不乐观。

今天,正式的消息还是没有出来,继续等消息。

因为没有达到 止盈(15%) 或者 止损(10%) 的标准,所以以收盘价核算:

空头总体盈利 4.16%,多头总体亏损 4.61%,总体来说略微亏损,交易谈不上理想。就算按照极限价格计算,多头和空头的盈利也仅仅只有10%+(多头10.3%,空头10.74%),依然谈不上理想的交易。

交易分析:交易结果不理想的最主要的原因,还是空头利空消息没有完全坐实,所以给了机构操作的空间。

后续,以今天收盘价作为基准进行跟踪,直到利空消息坐实为止,仍然设置 10% 的止盈和止亏标准。

后续,不再每日跟踪。

0

@陪伴成长

以收盘价来看,今日空头亏5%+,多头亏4%+,之前两日的盈利大幅回撤。在同行们都混得还行的情况下,局势出现了大幅逆转。

担心的可以平仓,不怕的可以加仓。我们继续持仓跟踪。

今天,正式的消息还是没有出来,但网上却几乎没有关于此事件的讨论,值得警惕 。。。

第二天总结:第三天总结:

以收盘价来看,空头今日 2%+ 的正收益,多头 8%+ 的正收益。在同行陪衬下,这才两天,多头和空头都差不多快到 10% 的止盈点了。

我们继续让利润跑跑,把 止盈点 增加为 +15%,止损点 -10% 不变,观察期还是五个交易日不变。

虽然官方正式消息还没出来,但是利空的具体内容已经大概知道了。现在还在抄底的,真的是勇士。

以收盘价来看,今日空头亏5%+,多头亏4%+,之前两日的盈利大幅回撤。在同行们都混得还行的情况下,局势出现了大幅逆转。

担心的可以平仓,不怕的可以加仓。我们继续持仓跟踪。

今天,正式的消息还是没有出来,但网上却几乎没有关于此事件的讨论,值得警惕 。。。

0

看到 兴业银行 正股在跌,我们再观察一组交易:以今天的收盘价 卖出转债,买入正股。

1. 等比例交易,理论上投入资金为0。

2. 观察期先定到6月30日,或者组合收益10%提前止赢,不止损。

3. 6月30日再决定到期是否止赢止损,或者加仓。

1. 等比例交易,理论上投入资金为0。

2. 观察期先定到6月30日,或者组合收益10%提前止赢,不止损。

3. 6月30日再决定到期是否止赢止损,或者加仓。

0

@传达室李老伯

收盘价貌似是91。。。<br>是的,数据抄错了。利空股的初始价是 91.xx,主要竞争对手的初始价是 35.xx。

一周最低价+2%止盈是指一周后回看过去5天最低价,按照+2%的位置止盈而非按收盘价?这太bug了,如果加了这个规则,我认为多空单腿的平均收益能达到30%,即总资金收益30%。<br>

<br>

如果按5天后收盘价计算,估计总收益20%。

一周最低价+2%止盈是指一周后回看过去5天最低价,按照+2%的位置止盈而非按收盘价?这太bug了,如果加了这个规则,我认为多空单腿的平均收益能达到30%,即总资金收益30%。这个是试图模拟短线交易:止盈/止损 的时候从你判断的高点回撤2%足够你完成手工 止盈/止损。当然,实际情况也可能是你更早就完成了 止盈/止损,所以实际收益可能没有这个逻辑这么高。

如果按5天后收盘价计算,估计总收益20%。一周以后,我也按这个逻辑算一下。或者可以设个绝对收益指标,到10% 收益直接 止盈/止损,如果不到就看一周之后的收盘价。

0

@陪伴成长

有兴趣的可以试着猜猜收益率(亏损率),无金币。因为最终只会公布结果,不会公布详细的中间过程,无法验证结果。

但是,如果有合理的逻辑和交易分析,可能会赠金币。

现在开始吧 。。。

今天再举一个栗子:顺着昨天的消息,我们来假设一组交易:空本公司,多主要竞争对手。

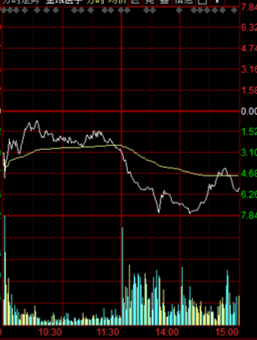

这是某机构主导股票的日走势图。具体股票不说了,看不出来就算了,看出来就放在心里就好了。不要问,我也不会回答。

开盘之前,网上就有一个关于该股非常确定(利空大小不确定,但利空本身非常确定)的利空。

但实际的股价走势呢?开盘有人跑路低开,然后居然被大幅拉回?一直到午后开盘,后知后觉的机构(这个量只能是机构)才开始大量抛售。

这就是机构对消息定价的速度 。

对了,按理说一家公司的...

- 两家公司,都以昨天的收盘价为观察基准(今日还未开盘,可能略占便宜)。

- 以一周(本周四到下周三,共5个交易日)为交易周期。

- 本公司,以昨天收盘价为基准(96.**),交易周期内,涨10%止损,以一周最低价+2%止盈(可能略占便宜)。

- 主要竞争对手,以昨天收盘价为基准(35.**),交易周期内,跌10%止损,以一周最高价-2%止盈(可能略占便宜)。实际上,以当前价跌10%,完全可以作为中长期持仓。

- 这是一组对冲交易,理论上可以对冲到0本金投入,收益率无限大。

- 因为缺少实际交易条件(本公司无底仓无法做空),所以只是理论交易。

有兴趣的可以试着猜猜收益率(亏损率),无金币。因为最终只会公布结果,不会公布详细的中间过程,无法验证结果。

但是,如果有合理的逻辑和交易分析,可能会赠金币。

现在开始吧 。。。

1

赞同来自: 你猜再猜

@东北永吉

但这种反应速度,也会带来另外一个问题:有经验的投资者跑得太快了。

以今天看到的日内走势为例,一开盘就有资金跑路,但实际上整个上午都有机会,跑路的时间其实很充分,事后看起来完全可以跑在一个更好的位置。

我之前也遇到过类似的情况,我一看到消息就跑路了,结果发现跑得太快,跑完之后价格还能继续上涨,以至于我甚至会怀疑我自己之前是不是跑错了。直到最终跌回来,我才能确定是我跑太快了。

A股市场流动性整体还是很充足的,重大利空利好,反应慢一些也好。这对于投资者,赚取超额收益很有利。确实是这样。A股的反应速度慢,反应更加平滑,确实给了投资者更多机会,特别是犯错误之后纠正的机会。

但这种反应速度,也会带来另外一个问题:有经验的投资者跑得太快了。

以今天看到的日内走势为例,一开盘就有资金跑路,但实际上整个上午都有机会,跑路的时间其实很充分,事后看起来完全可以跑在一个更好的位置。

我之前也遇到过类似的情况,我一看到消息就跑路了,结果发现跑得太快,跑完之后价格还能继续上涨,以至于我甚至会怀疑我自己之前是不是跑错了。直到最终跌回来,我才能确定是我跑太快了。

0

@GLZ0514

但落实到具体标的上,即使是重要股票(比如沪深300标的),市场也会存在主观或者客观的偏见。这种偏见,既有针对行业的,也有针对个股的。而只要存在偏差,就有套利的可能。

甚至可以说,价值投资的本质,其实就是一种使用公开信息的长期套利行为。

公开信息套利,其实本质上和做事件投机没啥太大区别了。总体而言,确实是这样的。

我认为是这样的,得分不同信息、不同板块来看:

大逻辑肯定是,容量越大的市场、关注度越高的信息,有效性越高。

比如说业绩,是所有市场参与者都关注的,明星蓝筹,机构长期跟踪的,业绩信息的定价肯定是有效性很高,意味着很难通过单纯的业绩信息获得超额收益,而业绩信息反而是对原有逻辑的强化或者推翻的过程。想要通过这种信息获得超额收益,需要更强的分析能力或者...

但落实到具体标的上,即使是重要股票(比如沪深300标的),市场也会存在主观或者客观的偏见。这种偏见,既有针对行业的,也有针对个股的。而只要存在偏差,就有套利的可能。

甚至可以说,价值投资的本质,其实就是一种使用公开信息的长期套利行为。

1

赞同来自: 好奇心135

@csfires

鸭蛋大佬 的逻辑是从微观到宏观展开的。如果我们简单认为他做的每一笔交易都是正确的(实际应该也有意外,但是胜率非常高),那这些交易汇总在一起,无论是汇总一天,还是一年,甚至一辈子,也一定是正确的。

但是 普通交易者(比如我) 往往不是这样的。少部分的人可能勉强能做到长期正确(比如以五年为单位)。但你非要拆到 每一年、每一月。。。每一天,甚至每一笔交易都正确,那就不可能了。

设想一个场景:如果你只能选择一个标的,而你也确定这个标的在一周里面一定会上涨10%,只是不知道具体走势,那你会怎么选择?

我的选择是在第一天一开盘就买入,然后等一周赚10%,无论中间会发生什么事情。

但更多的聪明投资者,会追求如何提高投资效率和收益率。无可否认,其中确实有少量优秀投资者在更短的时间获得了更多的收益。但总体而言,正因为少量优秀投资者的不懈努力,绝大多数聪明的投资者连这10%都赚不到。

你提的问题很好,但最终还是要看你能领悟多少 。。。

可转债下修条款会导致某个区间的价格波动,无论向上还是向下都会带来上涨的结果,可以称之为下修底吧,尤其是对于银行转债而言。这一类型的转债往往很快就有人潜伏了,而不是反应慢。可以看去年的杭银转债,因为概率实在太高了,而且每个人的消息都是第一手消息(下修跟价格相关)。这段没看懂,不知道你想表达什么。

但是就像今天鸭蛋说的一年是贴水,一天也是贴水,是一样的道理。市场的人下手慢,我们就更有机会了,很多东西都感觉是明牌了,还是始终便宜,只不过不是天天涨停,没一个催化剂而已。我觉得 鸭蛋大佬 的说法本身非常睿智,但 普通投资者(比如我) 是无法做到的。

鸭蛋大佬 的逻辑是从微观到宏观展开的。如果我们简单认为他做的每一笔交易都是正确的(实际应该也有意外,但是胜率非常高),那这些交易汇总在一起,无论是汇总一天,还是一年,甚至一辈子,也一定是正确的。

但是 普通交易者(比如我) 往往不是这样的。少部分的人可能勉强能做到长期正确(比如以五年为单位)。但你非要拆到 每一年、每一月。。。每一天,甚至每一笔交易都正确,那就不可能了。

值得深思:一个票每天涨2%,一周10%(不考虑复利)和1天10%的区别在哪里?或者说什么情况下会出现两种走势。你这个问题,自己多看K线就明白了。但这个问题本身,其实并不重要。

设想一个场景:如果你只能选择一个标的,而你也确定这个标的在一周里面一定会上涨10%,只是不知道具体走势,那你会怎么选择?

我的选择是在第一天一开盘就买入,然后等一周赚10%,无论中间会发生什么事情。

但更多的聪明投资者,会追求如何提高投资效率和收益率。无可否认,其中确实有少量优秀投资者在更短的时间获得了更多的收益。但总体而言,正因为少量优秀投资者的不懈努力,绝大多数聪明的投资者连这10%都赚不到。

你提的问题很好,但最终还是要看你能领悟多少 。。。

17

赞同来自: aiplus 、丢失的十年 、巴兰 、lid765a 、uime 、 、 、 、 、 、 、 、 、 、 、更多 »

公开信息套利,其实本质上和做事件投机没啥太大区别了。

我认为是这样的,得分不同信息、不同板块来看:

大逻辑肯定是,容量越大的市场、关注度越高的信息,有效性越高。

比如说业绩,是所有市场参与者都关注的,明星蓝筹,机构长期跟踪的,业绩信息的定价肯定是有效性很高,意味着很难通过单纯的业绩信息获得超额收益,而业绩信息反而是对原有逻辑的强化或者推翻的过程。想要通过这种信息获得超额收益,需要更强的分析能力或者归因能力,类似于泛舟大神做的按季度甚至月度来测算Alpha。

小市场、关注度低的信息,需要通过规则推导或者跨市场信息搜集的信息,定价效果就差,超额回报就高。

我认为是这样的,得分不同信息、不同板块来看:

大逻辑肯定是,容量越大的市场、关注度越高的信息,有效性越高。

比如说业绩,是所有市场参与者都关注的,明星蓝筹,机构长期跟踪的,业绩信息的定价肯定是有效性很高,意味着很难通过单纯的业绩信息获得超额收益,而业绩信息反而是对原有逻辑的强化或者推翻的过程。想要通过这种信息获得超额收益,需要更强的分析能力或者归因能力,类似于泛舟大神做的按季度甚至月度来测算Alpha。

小市场、关注度低的信息,需要通过规则推导或者跨市场信息搜集的信息,定价效果就差,超额回报就高。

2

csfires - 毛顿的整活空间

可转债下修条款会导致某个区间的价格波动,无论向上还是向下都会带来上涨的结果,可以称之为下修底吧,尤其是对于银行转债而言。这一类型的转债往往很快就有人潜伏了,而不是反应慢。可以看去年的杭银转债,因为概率实在太高了,而且每个人的消息都是第一手消息(下修跟价格相关)。

但是就像今天鸭蛋说的一年是贴水,一天也是贴水,是一样的道理。市场的人下手慢,我们就更有机会了,很多东西都感觉是明牌了,还是始终便宜,只不过不是天天涨停,没一个催化剂而已。

值得深思:一个票每天涨2%,一周10%(不考虑复利)和1天10%的区别在哪里?或者说什么情况下会出现两种走势。

但是就像今天鸭蛋说的一年是贴水,一天也是贴水,是一样的道理。市场的人下手慢,我们就更有机会了,很多东西都感觉是明牌了,还是始终便宜,只不过不是天天涨停,没一个催化剂而已。

值得深思:一个票每天涨2%,一周10%(不考虑复利)和1天10%的区别在哪里?或者说什么情况下会出现两种走势。

0

非常抱歉地通知各位参赛选手:今天的有奖竞猜,(应该?)没有人正确猜到股价走势。

今日的实际走势,应该更贴近于 反应2(开盘不到2%,然后下压到1%,再拉高到4%之后震荡)。虽然也不算太坏的消息(不是个人做T主导),但也谈不上太好的消息(机构应该没有大举入局)。

大约可能也许或者,机构还是不看好 兴业银行 的正股吧 。。。

今日的实际走势,应该更贴近于 反应2(开盘不到2%,然后下压到1%,再拉高到4%之后震荡)。虽然也不算太坏的消息(不是个人做T主导),但也谈不上太好的消息(机构应该没有大举入局)。

大约可能也许或者,机构还是不看好 兴业银行 的正股吧 。。。

0

@deepocean

这个帖子,主要还是讨论公开信息套利的可能性。

大A消息满天飞,特别在北上深这些机构扎堆的城市这个“策略”,只要最终盈利,只要没被抓到,都没问题。

前不久有个金融机构的朋友告诉我,某股预计上年度业绩大增,于是低位潜伏,今天出了

这个帖子,主要还是讨论公开信息套利的可能性。

0

@heheqiaoqiao

对于A股经常高开低走的情况,我认为除了博弈升级之外,还有另外一种解释:

我认为A股的炒作,大概有以下几个层次(可能还有更多层次):

第1步: 炒概念(不如元宇宙?)

第2步: 炒预期(比如信管特效药?)

第3步: 炒消息(比如新冠检测?)

第4步: 炒业绩(比如 业绩预报?)

而在这几种炒作中,除了业绩是可信消息以外,前面三种大体都是不(太)可靠的的消息。

而A股一般都是越不靠谱的炒得越高(炒作起点低),所以一个炒作无论是证实还是证伪,实际的炒作能力都会下降。结果就是,无论是炒作结束还是炒作升级(进入下一步),大概率都是下跌的趋势。

欢迎进一步讨论,谢谢!

下修只是上市公司的权力,并不是强制性条款。谢谢你分享的文章。我发现这个帖子,越来越有趣了。

看看为什么那么多溢价率50%的转债?

另外,说一个

为什么A股老是高开低走? https://baijiahao.baidu.com/s?id=1662317580615398382&wfr=spider&for=pc

对于A股经常高开低走的情况,我认为除了博弈升级之外,还有另外一种解释:

我认为A股的炒作,大概有以下几个层次(可能还有更多层次):

第1步: 炒概念(不如元宇宙?)

第2步: 炒预期(比如信管特效药?)

第3步: 炒消息(比如新冠检测?)

第4步: 炒业绩(比如 业绩预报?)

而在这几种炒作中,除了业绩是可信消息以外,前面三种大体都是不(太)可靠的的消息。

而A股一般都是越不靠谱的炒得越高(炒作起点低),所以一个炒作无论是证实还是证伪,实际的炒作能力都会下降。结果就是,无论是炒作结束还是炒作升级(进入下一步),大概率都是下跌的趋势。

欢迎进一步讨论,谢谢!

1

赞同来自: 陪伴成长

下修只是上市公司的权力,并不是强制性条款。

看看为什么那么多溢价率50%的转债?

另外,说一个

为什么A股老是高开低走? https://baijiahao.baidu.com/s?id=1662317580615398382&wfr=spider&for=pc

看看为什么那么多溢价率50%的转债?

另外,说一个

为什么A股老是高开低走? https://baijiahao.baidu.com/s?id=1662317580615398382&wfr=spider&for=pc

2

@GLZ0514

-------------------------------------------

我在这个贴里面,试图讨论的是另外一个思路,是 基于持仓的非量化对冲策略。

我可以简单比较一下两种策略的不同:

指数量化中性策略:

持仓基准是空仓。定期根据自己的量化策略分析结果持多仓,同时用衍生品(比如IC)对冲掉Beta的风险,以获得纯粹的alpha。只要体系完善,可以完全借用程序实现,如果策略成功,理论上很适合加杠杆。高情商说法就是:全自动量化策略。

基于持仓的非量化对冲策略:

持仓基础是多头(也可以用衍生品对冲多头风险)。随时根据非量化的信息和市场走势分歧进行仓位对冲(多空都可),以在beta收益上获得alpha。程序只能起到辅助作用,更多依赖经验,无法完全借用程序实现。即使策略成功,理论上也没法加太多杠杆,因为短期交易的市场容量有限。低情商说法就是:基于持仓和量化分析做T。

当然,这个策略我还在初步思考和构建之中,所以还不成熟。欢迎 各位大佬 发表意见,帮助我完善(或者彻底推翻)这个策略。

越是主流分析体系需要用到的信息,信息定价的有效性就越强。谢谢 大佬 的推荐。那个帖子我之前看过,刚刚又看了一遍,我觉得 泛舟大佬 讨论的其实就是国外广泛使用的 指数量化中性策略。

泛舟大神的模型里有提到过这个事。

https://www.jisilu.cn/question/379668

可以看看专业级投资者在研究信息定价上的成果。

-------------------------------------------

我在这个贴里面,试图讨论的是另外一个思路,是 基于持仓的非量化对冲策略。

我可以简单比较一下两种策略的不同:

指数量化中性策略:

持仓基准是空仓。定期根据自己的量化策略分析结果持多仓,同时用衍生品(比如IC)对冲掉Beta的风险,以获得纯粹的alpha。只要体系完善,可以完全借用程序实现,如果策略成功,理论上很适合加杠杆。高情商说法就是:全自动量化策略。

基于持仓的非量化对冲策略:

持仓基础是多头(也可以用衍生品对冲多头风险)。随时根据非量化的信息和市场走势分歧进行仓位对冲(多空都可),以在beta收益上获得alpha。程序只能起到辅助作用,更多依赖经验,无法完全借用程序实现。即使策略成功,理论上也没法加太多杠杆,因为短期交易的市场容量有限。低情商说法就是:基于持仓和量化分析做T。

当然,这个策略我还在初步思考和构建之中,所以还不成熟。欢迎 各位大佬 发表意见,帮助我完善(或者彻底推翻)这个策略。

3

越是主流分析体系需要用到的信息,信息定价的有效性就越强。

泛舟大神的模型里有提到过这个事。

https://www.jisilu.cn/question/379668

可以看看专业级投资者在研究信息定价上的成果。

泛舟大神的模型里有提到过这个事。

https://www.jisilu.cn/question/379668

可以看看专业级投资者在研究信息定价上的成果。

4

赞同来自: zsp950 、等时间认输 、ffsas 、郭锦鸿

关于信息的定价,我们来试着举个栗子:

兴业银行 今晚发布2021业绩快报,这是一个明确的利好信息(说不是利好的可以离开市场了)。

在大盘相对稳定的情况下,明天市场会这么反应呢?

反应一:正常的反应(机构定价),直接高开,然后震荡(上下都可)。

反应二:莫名的反应(游资定价),平开甚至低开,然后再拉高(甚至都不一定是明天拉高,但最终肯定会拉高)。

反应三:常见的反应(个人定价),直接高开,然后回撤,最后震荡(上下都可)。

当然,市场也有可能是其他的走法。

明天市场最终选择哪个剧本,欢迎竞猜(开盘之前),竞猜正确的明天答谢金币 。

我个人猜是 反应三(个人定价)。。。

兴业银行 今晚发布2021业绩快报,这是一个明确的利好信息(说不是利好的可以离开市场了)。

在大盘相对稳定的情况下,明天市场会这么反应呢?

反应一:正常的反应(机构定价),直接高开,然后震荡(上下都可)。

反应二:莫名的反应(游资定价),平开甚至低开,然后再拉高(甚至都不一定是明天拉高,但最终肯定会拉高)。

反应三:常见的反应(个人定价),直接高开,然后回撤,最后震荡(上下都可)。

当然,市场也有可能是其他的走法。

明天市场最终选择哪个剧本,欢迎竞猜(开盘之前),竞猜正确的明天答谢金币 。

我个人猜是 反应三(个人定价)。。。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号