先说结论。2022年,悲观点看,权益市场总体无任何机会。结构性机会的话,是那些和稳内需、低估值的行业,大家一看就知道是哪些了。但个人感觉总体是向下的,只是跌幅大小问题(或者时间换空间),所以做组合更好些。全球对冲基金的收益应该是不错的一年。

最重要的是在负债端,也就是大家这几天都在讨论的美联储加息时间的问题。先说结论,不管加息提前还是按时,不管2022年加息3次、4次还是5次,都是利空。但如果能让长期利率抬起足够空间,中长期看来反而是好事。要不然下次死得更快。

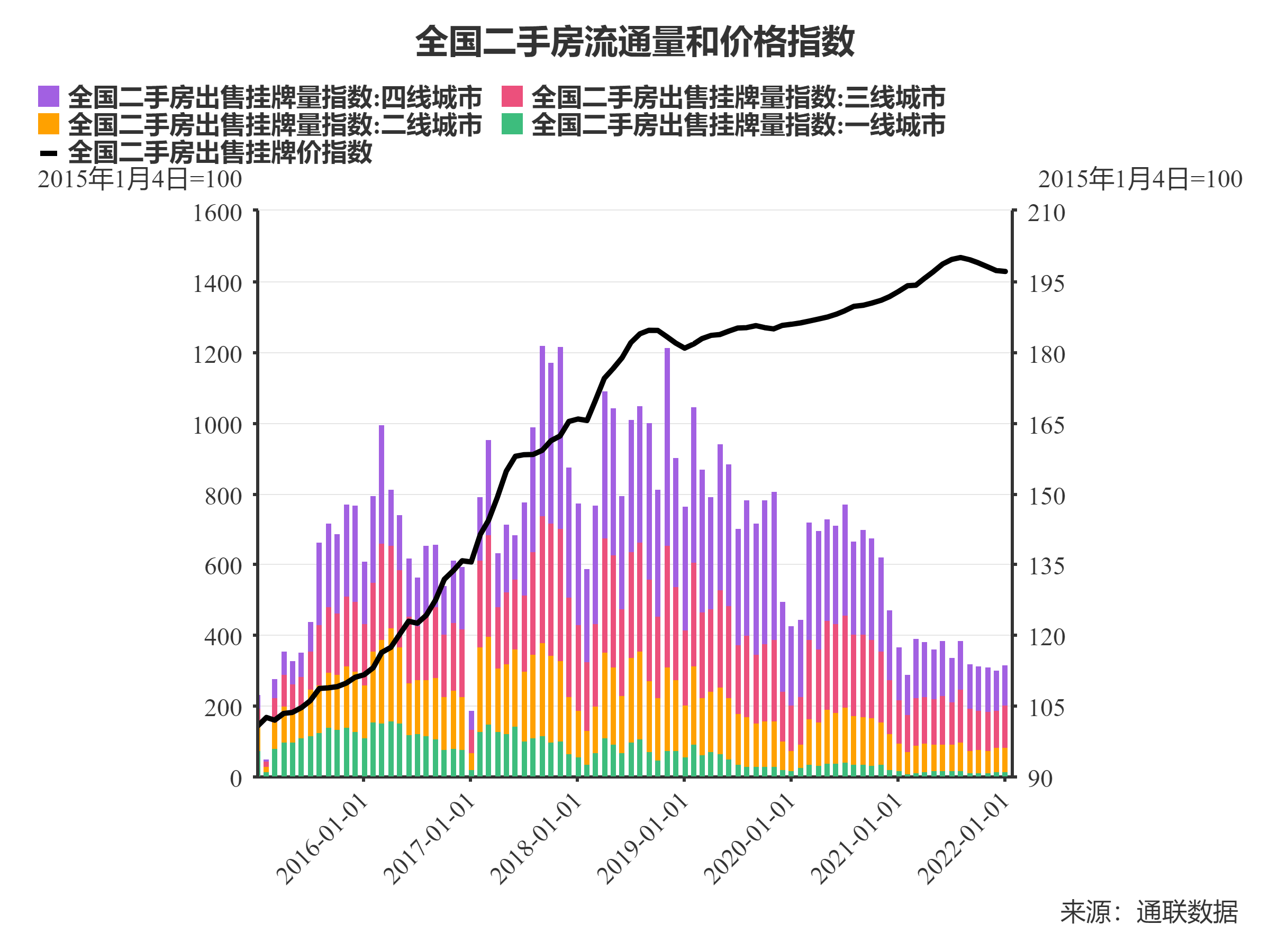

再是资产端。外需随着海外疫情的持续和全体免疫策略(不作为),之前由于海外工厂停工导致转移的外贸订单必定部分回流。若加上黑天鹅事件若在中期选举前后出现,不会太乐观。内需,房地产必须要企稳,但上半年由于国家大型活动的举行,会受到一些特色的影响。中央经济工作会议已经定调,但什么是稳,个人可以各自理解。一些行业政策的确可能是靴子落地,所以的确有部分有结构性机会。

这段时间看了一些周围所有的2022年的机构分析报告,内外资的卖方都看了。乐观地令人吃惊。汇丰竟然喊出A股主要指数上行19-23%。看吧。

记下年初觉得大概率的交易吧:

- 空商品性货币

- 空黄金

- 多美债利率(价格反向),空通货膨胀预期关联的相关标的。中债等央行对于人民币的表态,利率上偏空,即中美利差缩小

- 空创业版,可以用部分沪深300或者上证50对冲

- 还有空那个超高波动的东东

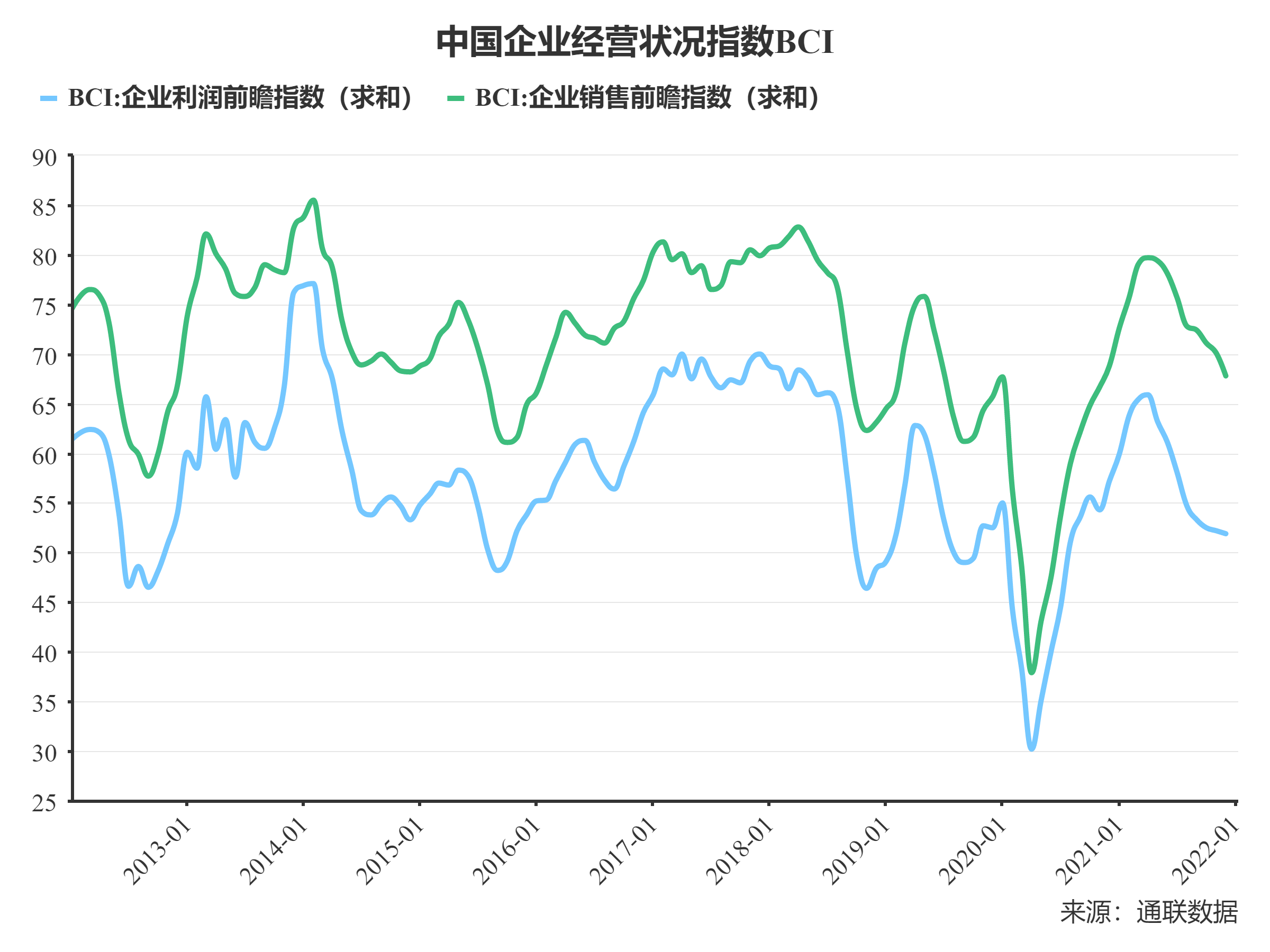

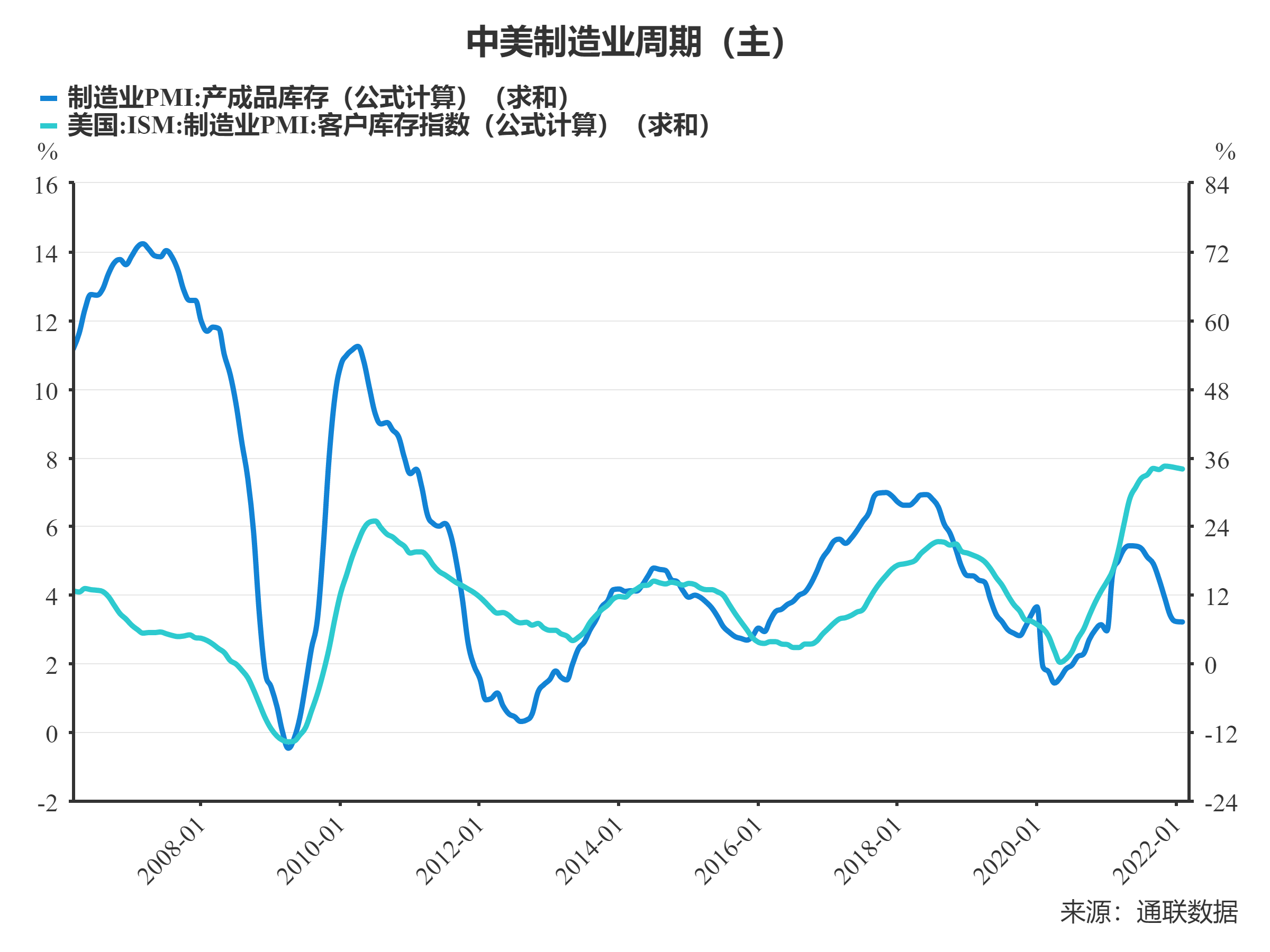

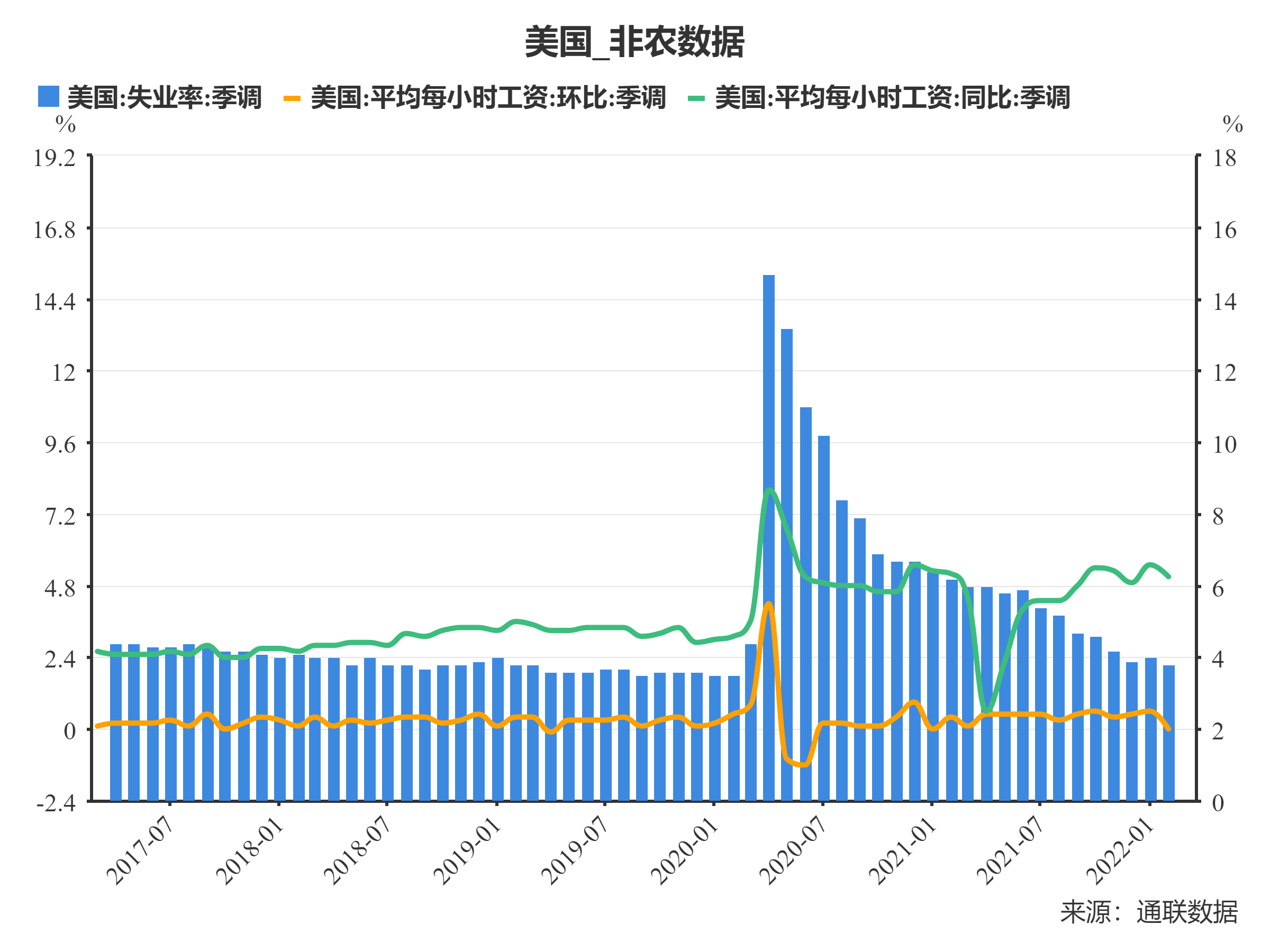

放几幅图下面。至少22年的第一个星期,全球是风声鹤唳的。

声明:以防万一,不代表个人机构所在观点,也不存在借用所在机构的观点或者数据。

市场这几天的反弹,不仅仅是仙人的谈话。更多是市场读懂了中美罗马会晤的结果。请稍微详谈。

我现在才反应过来。想来应该在读白宫对记者做background briefing的记录中就该意识到的。

不过宏观的判断在这个节点并没有大的改变。今天的经济数据的确很差,但是可以说是预期之内,并且这些低频的宏观总体是一致甚至是滞后指标。在股市恐慌的时候,债市并没有。到底是谁错了呢?我们可以继续观察。

但是从市场结构看,这次导火索,特别是外资端,是两个;(1)滴滴宣布香港上市暂缓(2)美国PCAOB对五家中概股发出退市警告。前者,其实当时滴滴宣布寻求香港上市就已经预料到了(具体参见滴滴上市事件时南华早报的深入报道);而后者,我看到国内也有分析了,的确不是新事,只是走程序。但外资真正不计后果抛售的理由,其实是正在进行的战争。不敢说太细,但是基本很多多外资已经做出判断,即中概股不可投资,中国不可投资。这是一种长期的不信任+监管风暴+中西方价值观的对立的一个综合后果。

但是反过来看,其实基本面并没有真的变得更差。对比上一条,也许真正的意外,是国内疫情的爆发有些出乎意料。这里就看大家对omicron的认识了,能在1个月内还是防住,还是。。。香港已经基本躺倒了。国内短期内不会选择这条路线,毕竟死亡率更多是医疗资源的挤兑导致的。

今天的经济数据悲催,就不贴了。经济还是要去稳的,前期疫情影响的,后续国家肯定想办法要补回来。新基建能做的也真的还有很多,低碳转型还是可以做,也会创造新的工作机会,即使国家定调不会运动型减碳。现在主要的不确定性还是在估值的变化,后续战争导致的通胀逐渐回落,美联储保持加息步伐,对于赛道股还是有压力的。

不过话说回来,跌到这个水平,可以开始贪婪了。

赞同来自: vanilla7 、火锅008 、neverfailor 、栗子先生没得猫 、showme 、更多 »

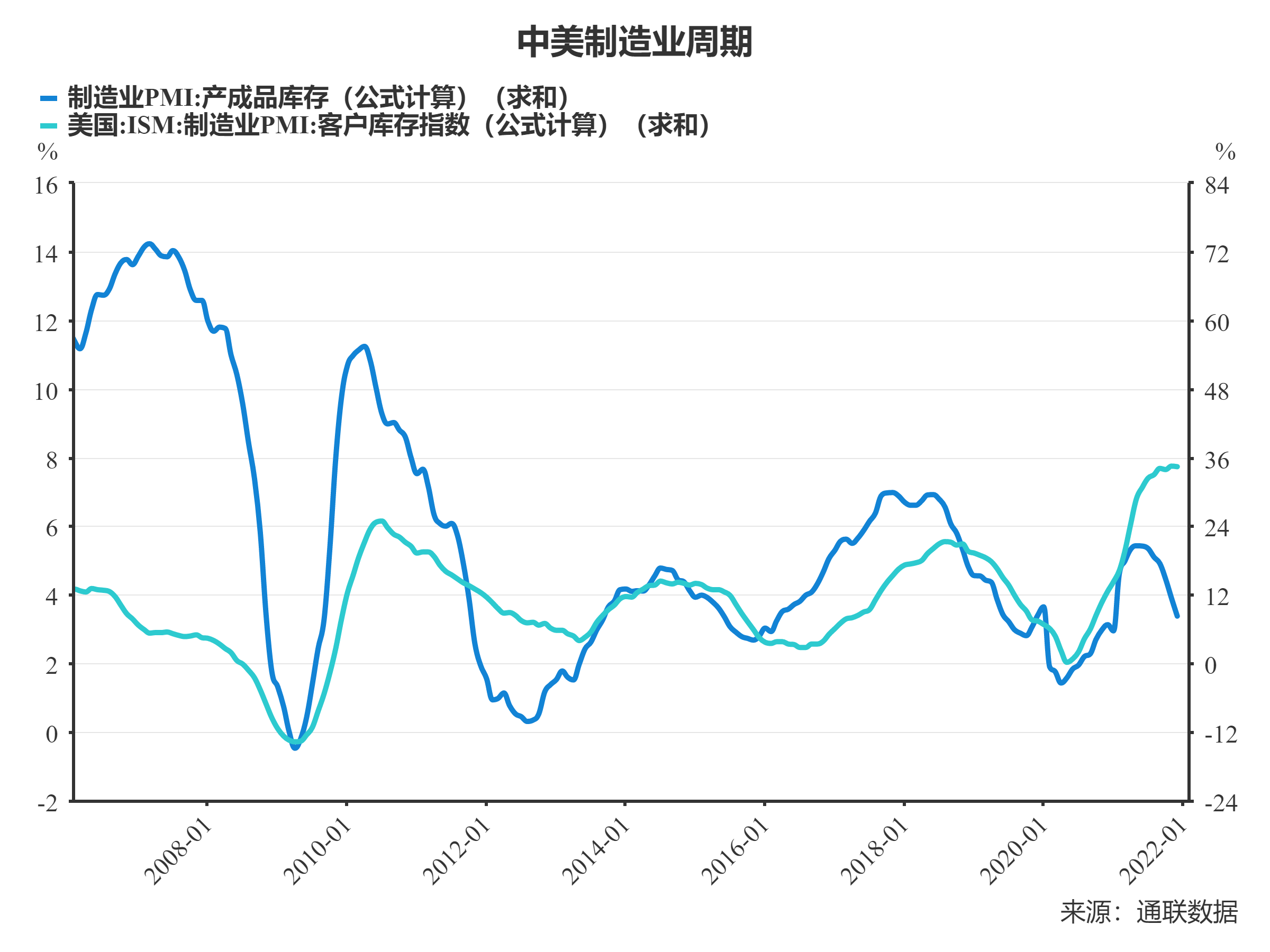

制造业周期,中国正在慢慢寻底。GDP5.5% 基建需要起码6%的声音也渐渐主流化,和之前的记录还是一致的。同时美国的制造业周期到顶。这个数据稍微领先美国的库存周期3-4个月,但总体看美国的这一轮短周期已经走向终结。

再看近期的非农数据。美国薪资环比增幅已经到0, 就业缺口疫情后新高,就疫情前差大约2M。鉴于疫情后劳动参与率峰值大概率低于疫情前 (疫情前63.4 目前62.3),薪资的环比增速估计也告一段落,通胀中需求端的因素大概率会开始慢慢放缓。后面就看供给端,特别是原油的问题了。由于战争不是太乐观,不过期限差的目前水平也较难维持,看哪个先动吧。

综上,国内股市暴跌大概率结束了,开始漫长寻底中。美国的波动率会持续。之前大部分关注在名义利率变化,后续的持续动力来自收益端更加多一段。

赞同来自: Damonyj

动手行业PB拉一下,那些所谓的防御性行业。然后避开一些PPI下降受影响较大的行业。传统想法是:PPI向下 CPI要是还是长期保持“稳定”的话,那对消费较好。可明显感觉大家手头偏紧,您也提到消费不稳,那就只剩必选消费了。但现在又感觉电子产品消费在疫情初期过后,已经缓了一年半,不知道是不是有所希望。

我们说GDP三驾马车,消费不稳,出口增速下降,GDP要保5那么就剩下最后一张牌。传统的铁公基边际不行了,传统的新能源估值太高,那我们找一下周边。

同时要避开一些受房地产直接影响较大的个股。这里最好同时会一点自下而上对个股有所了解。毕竟是且仅剩下结构性行情。

传统铁公基边际不行,但感觉还是要占大头。再下来就是电力系统的改革了吧,毕竟去年发电和电网合起伙儿来搞出拉闸限电,就算暂时压住了煤价,整体也到了为了新能源并网不改不行的地步了。

赞同来自: Karlawen123 、llllpp2016

楼主,我看你的大类资产的思路跟付鹏总的很像,我也学习过付鹏总的一些课程,但是都是比较零碎的知识点,没有构建起框架;请问如果要系统性地学习大类资产配置,有什么建议或者什么书籍推荐吗?谢谢书籍建议 - 这个我可能不是最佳人选。因为我的专业是金融,从业也是金融,虽然没上过所谓的大类资产课程(应该没有)但是有系统性学习过和培训过。不过我想最近本的还是经济学的101,固定收益101,国际金融的一些课本吧。权益投资的主要是自下而上反而到不怎么需要。

我个人的方法论倒是可以和你分享下,希望有启发。看到一份好的卖方报告,比如是付鹏总的,是否可以去寻根问底,把其观点背后逻辑整理出来,找出三方数据具体分析一遍,就一些理论的问题查阅各种网站搞透?然后反复验证。这样慢慢积累建立起框架。是一个过程吧。希望有启发。

好贴,写的很专业,应该是业内吧。再说具体点可能会涉及自下而上的一些分析了,会掺杂所在公司的观点啦。

请恕愚钝,上面的分析结论到底是哪个行业? 谢谢。

或者你随便拿出一个股票软件,年初到现在的行业涨跌幅排名拉一下?

还是一句,不作为投资建议。写帖子只为记录个人观点。

赞同来自: tigerpc

动手行业PB拉一下,那些所谓的防御性行业。然后避开一些PPI下降受影响较大的行业。好贴,写的很专业,应该是业内吧。

我们说GDP三驾马车,消费不稳,出口增速下降,GDP要保5那么就剩下最后一张牌。传统的铁公基边际不行了,传统的新能源估值太高,那我们找一下周边。

同时要避开一些受房地产直接影响较大的个股。这里最好同时会一点自下而上对个股有所了解。毕竟是且仅剩下结构性行情。

请恕愚钝,上面的分析结论到底是哪个行业? 谢谢。

Fed仍未给出明确的加息路径,因此市场对于利率的上升仍未price in. 节后关注通胀预期,估计要加速下滑。希望节后企稳的愿望有点太美好。手机打的,错别字有点多。祝大家新春快乐!

提前住大家新春快乐啦。身体第一!

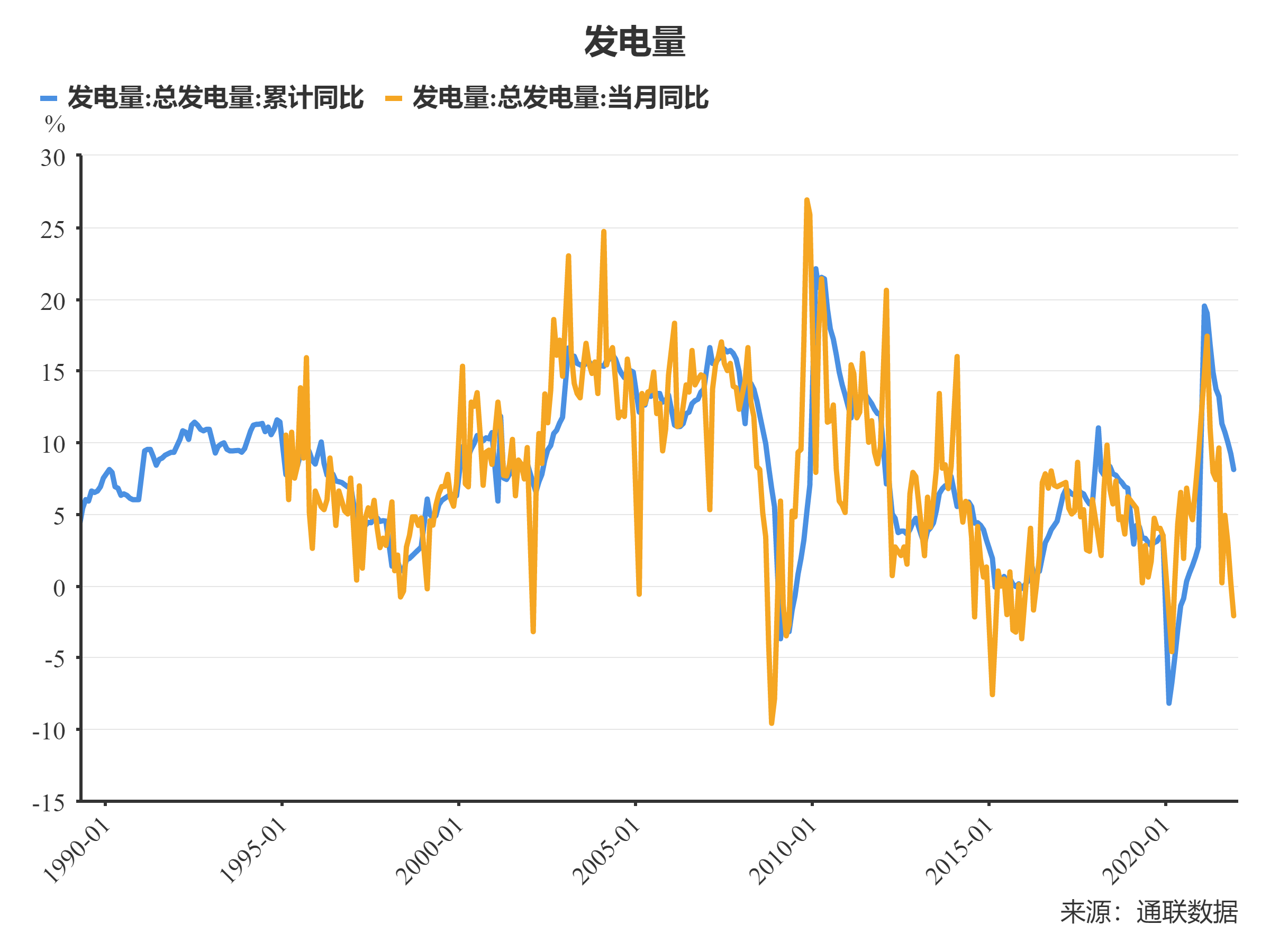

加一张图~

疫苗导致的抗体在体内三个月左右衰退就很严重了,可以参考以色列目前每三个月全民疫苗时参考的论文,另外病毒演化的主流方向是致死性降低,传播能力增强,变异能力增加,最后和生物长期共存,从概率讲本次新冠可能也遵循这个规律。当然贵司智库可能有更清晰的认识,我的观点也收到主流认知的曲线。感谢分享!货币因素导致的总需求扩张导致的通胀,考虑到传导路径,感觉没有那么令人担忧。不过长期的问题是,美帝的政府大规模财政兜底支出,若不能换来中期政府税收的增加,那么实际就是负债从居民部门转移到政府部分,玩不长久。

关于通胀目前个人认为货币因素占比更显著,主要受关注的经济学家论文影响https://johnhcochrane.blogs...

miniming - 小亏小赚,偶尔大赚,绝不大亏,慢即是快

赞同来自: pppppp 、eddesummer 、好奇心135

因为在国外,西方mRNA疫苗对于delta非常有效但是omicron突破了群体免疫,显示为R0较高。在国内,不可否认国产疫苗仍然能预防重症但是对于两种变异的免疫都不太有效,所以说这次在国内如何控制下来还有待观察,或者说会比市场预期的要好。我读到时也觉得比较反常理,但公司智库的那帮大智近妖的牛人应该是有确实数据支撑的。疫苗导致的抗体在体内三个月左右衰退就很严重了,可以参考以色列目前每三个月全民疫苗时参考的论文,另外病毒演化的主流方向是致死性降低,传播能力增强,变异能力增加,最后和生物长期共存,从概率讲本次新冠可能也遵循这个规律。当然贵司智库可能有更清晰的认识,我的观点也收到主流认知的曲线。

通胀,同意你的观点,但是目前的确难以区分多少是供给多少是需求(货币超发)的因素。...

关于通胀目前个人认为货币因素占比更显著,主要受关注的经济学家论文影响https://johnhcochrane.blogspot.com/2022/01/fiscal-inflation.html

赞同来自: miniming

Omicron传染力不及delta的结论感觉有些奇怪,从感染数据看,致死率低于delta,但R0是更高的,不然也不会成为主流病株。因为在国外,西方mRNA疫苗对于delta非常有效但是omicron突破了群体免疫,显示为R0较高。在国内,不可否认国产疫苗仍然能预防重症但是对于两种变异的免疫都不太有效,所以说这次在国内如何控制下来还有待观察,或者说会比市场预期的要好。我读到时也觉得比较反常理,但公司智库的那帮大智近妖的牛人应该是有确实数据支撑的。

另外关于目前通胀高的原因,还是觉得全部归罪于供应链是不对的,宽松货币的因素被低估了。

通胀,同意你的观点,但是目前的确难以区分多少是供给多少是需求(货币超发)的因素。或者可以从下图美国CPI和核心CPI的分叉看出一点端倪。不过我想市场有共识的是,至少在今年之前,美联储的判断是通胀以供给侧为主,这也是为什么之前FOMC的会议纪要反复提到美联储认为通胀是暂时性的原因。

miniming - 小亏小赚,偶尔大赚,绝不大亏,慢即是快

另外关于目前通胀高的原因,还是觉得全部归罪于供应链是不对的,宽松货币的因素被低估了。

动手行业PB拉一下,那些所谓的防御性行业。然后避开一些PPI下降受影响较大的行业。谢谢楼主。这么好的帖子在集思录竟然没几个人回复。

我们说GDP三驾马车,消费不稳,出口增速下降,GDP要保5那么就剩下最后一张牌。传统的铁公基边际不行了,传统的新能源估值太高,那我们找一下周边。

同时要避开一些受房地产直接影响较大的个股。这里最好同时会一点自下而上对个股有所了解。毕竟是且仅剩下结构性行情。

赞同来自: kjtvodo 、klh63FWE2vb

楼主的思路和东北证券的付鹏很像。请问稳内需、低估值的行业是哪些?原谅这个小白的问题。谢谢!动手行业PB拉一下,那些所谓的防御性行业。然后避开一些PPI下降受影响较大的行业。

我们说GDP三驾马车,消费不稳,出口增速下降,GDP要保5那么就剩下最后一张牌。传统的铁公基边际不行了,传统的新能源估值太高,那我们找一下周边。

同时要避开一些受房地产直接影响较大的个股。这里最好同时会一点自下而上对个股有所了解。毕竟是且仅剩下结构性行情。

空商品性货币、空黄金、多利率、空创业版指数、空那个超高波动的东东?

主贴有写的更加明确一点。现在对比应该很清楚了吧。说太明白怕被删帖,之前2021年的帖子不删了不确定G点在哪里。不过黄金最近很坚挺让人挺惊讶的。

- 空商品性货币

- 空黄金

- 多美债利率(价格反向),空通货膨胀预期关联的相关标的。中债等央行对于人民币的表态,利率上偏空,即中美利差缩小

- 空创业版,可以用部分沪深300或者上证50对冲

- 还有空那个超高波动的东东

赞同来自: klh63FWE2vb

感觉美国已经萎了,加息只是嘴上喊喊而已,不然不可能等到通胀都这么严重了才预期加息,有能力早就动手了。天量国债,常年赤字,从阿富汗逃跑,对乌克兰局势只敢打嘴炮。不行的了。美国的经济目前相当于2020年5月的中国,刚出疫情(或准确说是疫情常态化),短期还是有动能的。中债,看你是看短端还是长端了。如果基调是稳,长端不会在这现在2.7基础上再下降太多了,个人观点。

今天央行副行长喊话了。我觉得做多人民币债券确定性是比较高的。

今天央行副行长喊话了。我觉得做多人民币债券确定性是比较高的。

刘国强表示,中国是大国,持续的单边升值或持续的单边贬值,在大国很难出现,在中国更不可能出现。因为我们的宏观调控是有度的,我们也没有大水漫灌,还是按照经济规律做事,微观的市场机制也比较有效,虽然可能会有一些干扰因素,但总体上还是合理均衡、基本稳定。

等的就是央行的表态。

赞同来自: skyblue777 、ac0319

我国PPI CPI双降,剪刀差变小,符合预期,没有过多需要评论的。

美国,7%但符合市场预期。负债端的影响,通胀预期平稳甚至微微走低,滞后的经济数据只是验证,但从数据而言对于权益市场影响有限。需要关注是否会刺激联储进一步加速加息时间表,也需要判断omicron对于供给侧的影响到底如何,如果大规模停工会刺激通胀长久停留。

资产端的影响,由于通胀更多是供给侧而不是需求侧(美债长期收益率微微降低),类滞涨的风险对于总需求提升没有帮助甚至有负面效应。

对应到中国,外需增速下降基本是定局。不确定在于疫情发展的路径如何影响攻击和内需。负债端短期的变化应该趋于平稳。所以短期影响权益市场是需求的变化预期,和疫情的发展。

流动性似出现转折但低于市场预期。继续观察。即使转折短期上升空间也有限。

赞同来自: skyblue777 、klh63FWE2vb

空商品性货币

空黄金

多利率

空创业版指数,可以用部分沪深300或者上证50对冲

还有空那个超高波动的东东

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号