东财转3,这只可转债从上市以来就一直是万众瞩目的明星。

自古以来,市场中就流传着许多2代和3代可转债的神话,仿佛他们都是送钱的财神。但投资毕竟是真金白银,单靠这种简单信仰显然是不够的。

所以今天我们依然要从多维度来展开分析。

一、可转债维度。

东财转3的最新价格是149元,溢价率只有4%。这两个数字很重要,因为价格和溢价率是评价一只可转债估值的最核心依据。

总体上看东财转3是低估的,尤其是溢价率之低,在全市场近400只可转债之中排名第14。

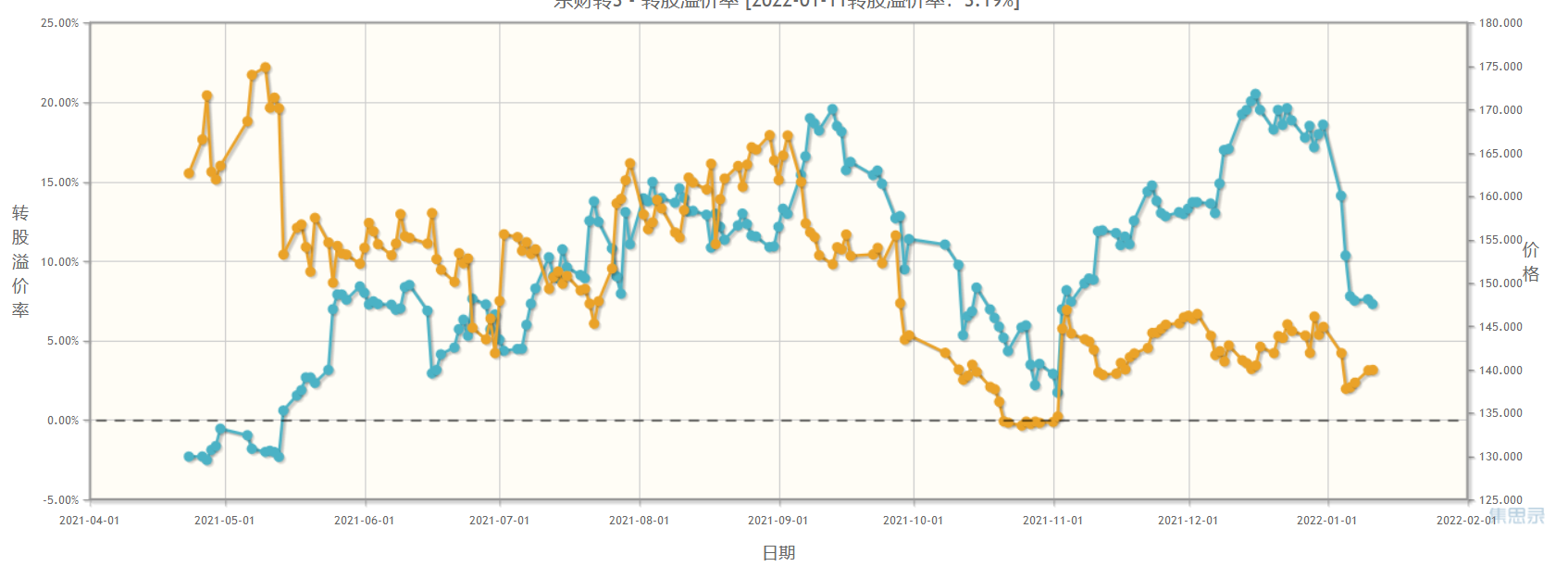

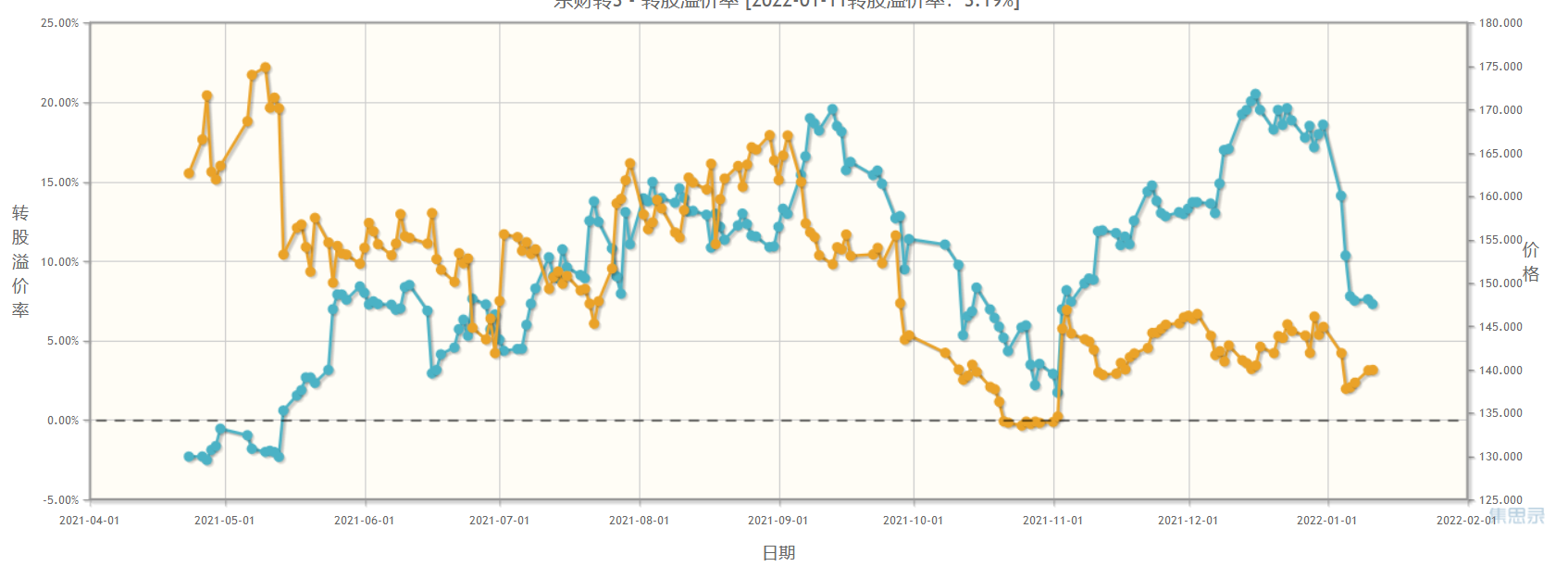

集思录提供了一个很有用的可转债价格和溢价率走势对比。历史是会讲故事的,从下面这幅图中,我们可以回顾一下东财转3并不太长的生涯。

2021年初诞生之日,他的价格是130元,但溢价率高达15%,在当时的市场中并不具有估值优势。

后续一年中,他两度冲击170元的位置,但最终都铩羽而归。

在这张图中我发现一个不合理的现象,那就是东财转3的价格蓝线和溢价率黄线呈现正相关性,这是完全违背可转债定价原理的。

这说明,关注和持有东财转3的的小白特别多。尤其是第一次冲顶,不光是正股的推动,更携带着着小白们推波助澜的泡沫。

小白多是好事,他们涌入和出逃会造成反复的双击和双杀,可转债因此大起大落,增加了波动机会。而掌握了定价原理的资深投资者,更容易从中获利。

不过当前转债价格回调了10个多点,而溢价率也回落到接近0%的低位,水分基本被挤干。

目前市场上一共有6只券商可转债,除了东财之外,还有国君、长证、华安、国投、财通。为什么选择东财?当然不仅仅是因为他是所谓的互联网券商龙头。

作为一种高确定性的低风险证券,对可转债的分析逻辑永远应该自下而上。从最底层来看,其他5只券商转债价格都在115-130之间,而溢价率在20-50%之间。

比起其他券商可转债,东财转3的价格虽然略高,但溢价偏离估值要低得多。

二、正股维度。

可转债的波动源于两点,一是本身估值波动,二是正股价格波动。正股的波动率越强,可转债期权价值越高。

券商股是著名的高波动行业,在波动率上有优势。

但客观来看东方财富又是一个流通市值近3000亿的大盘股。胖子大都灵活不起来,波动率降低,也就基本抵消了行业的优势。

而正股估值上,东方财富市净率高达9倍,市盈率超过40倍,估值是券商行业最高。

但从基本面看,他的5年ROE和复合增速都是行业第三,增速也是券商行业中的佼佼者,这能给估值一定的支撑。

技术面上,近期东方财富也回调到了中期支撑位。

三、行业维度。

可转债的中期投资有一个重要维度是行业景气度,这是自上而下的宏观预期。

高景气预期可能带来更高的波动性,而意外的业绩回落会受到不对称涨跌特性的保护,这一点比股票追风口要稳不少。

当前有一些业内大佬认为,虽然金融地产低估且基金低配,但2022年预期景气度并不低。而在大金融中,券商尤其值得重视。

参考2019、2020年券商增速分别为75%、36%,券商指数全年最大涨幅为56%、55%。

而2021年前三季度券商增速同比为24%,但申万券商指数21年还下跌了4%,这给后面留出了较大的补涨空间。

此外,刚出台的科创板新规做市商机制,也许可能引发一次券商的小规模中期行情。

风险提示:东财转3当前价格高出债底约50%,且满足强赎条件,如果正股东方财富下跌转债也存在跟跌风险。

更多内容在微信公众号『盛唐风物』。一起聊价值投资、可转债、打新、套利机会。

自古以来,市场中就流传着许多2代和3代可转债的神话,仿佛他们都是送钱的财神。但投资毕竟是真金白银,单靠这种简单信仰显然是不够的。

所以今天我们依然要从多维度来展开分析。

一、可转债维度。

东财转3的最新价格是149元,溢价率只有4%。这两个数字很重要,因为价格和溢价率是评价一只可转债估值的最核心依据。

总体上看东财转3是低估的,尤其是溢价率之低,在全市场近400只可转债之中排名第14。

集思录提供了一个很有用的可转债价格和溢价率走势对比。历史是会讲故事的,从下面这幅图中,我们可以回顾一下东财转3并不太长的生涯。

2021年初诞生之日,他的价格是130元,但溢价率高达15%,在当时的市场中并不具有估值优势。

后续一年中,他两度冲击170元的位置,但最终都铩羽而归。

在这张图中我发现一个不合理的现象,那就是东财转3的价格蓝线和溢价率黄线呈现正相关性,这是完全违背可转债定价原理的。

这说明,关注和持有东财转3的的小白特别多。尤其是第一次冲顶,不光是正股的推动,更携带着着小白们推波助澜的泡沫。

小白多是好事,他们涌入和出逃会造成反复的双击和双杀,可转债因此大起大落,增加了波动机会。而掌握了定价原理的资深投资者,更容易从中获利。

不过当前转债价格回调了10个多点,而溢价率也回落到接近0%的低位,水分基本被挤干。

目前市场上一共有6只券商可转债,除了东财之外,还有国君、长证、华安、国投、财通。为什么选择东财?当然不仅仅是因为他是所谓的互联网券商龙头。

作为一种高确定性的低风险证券,对可转债的分析逻辑永远应该自下而上。从最底层来看,其他5只券商转债价格都在115-130之间,而溢价率在20-50%之间。

比起其他券商可转债,东财转3的价格虽然略高,但溢价偏离估值要低得多。

二、正股维度。

可转债的波动源于两点,一是本身估值波动,二是正股价格波动。正股的波动率越强,可转债期权价值越高。

券商股是著名的高波动行业,在波动率上有优势。

但客观来看东方财富又是一个流通市值近3000亿的大盘股。胖子大都灵活不起来,波动率降低,也就基本抵消了行业的优势。

而正股估值上,东方财富市净率高达9倍,市盈率超过40倍,估值是券商行业最高。

但从基本面看,他的5年ROE和复合增速都是行业第三,增速也是券商行业中的佼佼者,这能给估值一定的支撑。

技术面上,近期东方财富也回调到了中期支撑位。

三、行业维度。

可转债的中期投资有一个重要维度是行业景气度,这是自上而下的宏观预期。

高景气预期可能带来更高的波动性,而意外的业绩回落会受到不对称涨跌特性的保护,这一点比股票追风口要稳不少。

当前有一些业内大佬认为,虽然金融地产低估且基金低配,但2022年预期景气度并不低。而在大金融中,券商尤其值得重视。

参考2019、2020年券商增速分别为75%、36%,券商指数全年最大涨幅为56%、55%。

而2021年前三季度券商增速同比为24%,但申万券商指数21年还下跌了4%,这给后面留出了较大的补涨空间。

此外,刚出台的科创板新规做市商机制,也许可能引发一次券商的小规模中期行情。

风险提示:东财转3当前价格高出债底约50%,且满足强赎条件,如果正股东方财富下跌转债也存在跟跌风险。

更多内容在微信公众号『盛唐风物』。一起聊价值投资、可转债、打新、套利机会。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号